La validación del IVA es clave para controlar la contabilidad y garantizar el cumplimiento de la normativa fiscal de las empresas. En este artículo, descubrirás qué es la validación del IVA y cómo se realiza. También explicaremos si existe un límite de tolerancia a la hora de calcular el IVA y qué deben hacer las empresas si encuentran discrepancias.

¿De qué trata este artículo?

- ¿Qué es la validación del IVA?

- ¿Cómo se lleva a cabo la validación del IVA?

- ¿Existe un límite de tolerancia para la validación del IVA?

- Qué hacer si hay discrepancias en la validación del IVA

¿Qué es la validación del IVA?

La validación del IVA es un método para verificar la correcta recaudación y pago del impuesto sobre el valor añadido en Alemania. La validación garantiza que la contabilidad de una empresa cumple con los principios para la correcta tenencia y conservación de libros, registros y documentos en formato electrónico (GoBD) de conformidad con el artículo 147 del Código fiscal alemán (AO) y que la información comunicada a la oficina fiscal refleja correctamente el IVA legalmente adeudado. A tal fin, las cifras de ventas de las declaraciones preliminares del IVA se comparan con los valores que figuran en los estados financieros anuales.

La Agencia Tributaria puede realizar una validación del IVA en el marco de un ejercicio de gestión empresarial o puede realizarse por iniciativa de las propias empresas; no es exigido por la ley y no es obligatorio para la confección de declaraciones provisionales de IVA o anuales. Sin embargo, las empresas deben llevar a cabo validaciones periódicas del IVA para garantizar que los estados financieros sean correctos y detectar errores contables. Los auditores recomiendan este método, especialmente para las empresas más grandes.

Lo ideal es que las ventas se revisen mensual o trimestralmente. Si esto no es posible o deseable, por ejemplo, debido a limitaciones de tiempo, la validación del IVA debe realizarse al menos una vez al año antes de la presentación anual de la declaración del IVA. La validación periódica del IVA aumenta la calidad de la contabilidad financiera y da lugar a menos correcciones y cambios en la declaración anual del IVA. Además, la validación puede reducir costes para las empresas, como las multas por pago insuficiente del IVA.

La validación del IVA debe distinguirse de la auditoría y revisión especial del IVA de acuerdo con el artículo 27b de la Ley del IVA alemana (UStG). La primera es una forma única de auditoría fiscal en la que la autoridad fiscal se centra en cuestiones o períodos específicos del IVA. La auditoría del IVA abarca cuestiones similares, pero se lleva a cabo sin previo aviso y otorga a las autoridades fiscales derechos adicionales, como entrar en los locales comerciales durante el horario laboral. La autoridad fiscal inicia tanto la auditoría especial del IVA como la revisión del IVA, que, a diferencia de la auditoría del IVA, no pueden ser realizadas voluntariamente por las empresas.

¿Cómo se lleva a cabo la validación del IVA?

La aplicación y el cálculo concretos de la validación del IVA no se derivan de la jurisprudencia ni de las instrucciones administrativas. Por el contrario, se basan en relaciones sistemáticas y condiciones económicas. La validación del IVA depende principalmente de los procedimientos fiscales relevantes de la empresa. A este respecto, se hace una distinción entre la tributación de devengo y la de caja.

En el caso de la tributación basada en el devengo, de acuerdo con el artículo 16 de la UStG, la responsabilidad del IVA surge cuando una empresa ha emitido las facturas, independientemente de si los clientes ya han pagado. Esto es clave en el proceso de validación, ya que los importes de las ventas y del IVA deben registrarse de acuerdo con las facturas emitidas, no después de que se haya recibido el pago. En Alemania, todas las empresas que no han solicitado un régimen especial para la tributación de devengo suelen estar sujetas a la tributación de caja. Los trabajadores autónomos, las sociedades unipersonales, las sociedades colectivas y las empresas que deban llevar una facturación anual inferior a 500.000 € pueden estar sujetos a la tributación en efectivo. No obstante, independientemente de la forma jurídica, la tributación de devengo es obligatoria para las ventas superiores a 800.000 € anuales o para los beneficios de 80.000 €.

Las empresas sujetas a tributación de devengo deben registrar sus ingresos por separado (véase el artículo 22 de la UStG). Este requisito es la base para validar las ventas. Debe distinguirse entre bienes y otros bienes y servicios imponibles, así como entre adquisiciones intracomunitarias gravables. Además, las ventas deben dividirse en transacciones basadas en comisiones y transferencias de valor libres (véase la sección 3 de la UStG).

Lo que también es importante para la validación del IVA es quiénes son los deudores fiscales para los servicios controlables y sujetos a impuestos. En principio, estas son las empresas que proporcionan los bienes y servicios. Sin embargo, los destinatarios de los servicios también podrían estar sujetos al IVA como parte del procedimiento de inversión del sujeto pasivo.

Cálculo de la validación del IVA

El cálculo de la validación del IVA se basa en las cuentas de pérdidas y ganancias mensuales o anuales de la empresa. Al sumar todos los ingresos, se pueden determinar los ingresos reales por ventas. Es clave que, además de los ingresos de las transacciones comerciales en curso, el cálculo también considere los pagos anticipados ya recibidos, los ingresos por alquiler y arrendamiento y los posibles ingresos por la venta de activos.

El segundo paso determina el valor base para la validación del impuesto soportado. Es la suma del coste de los bienes vendidos, los gastos de la empresa y las adiciones a los activos fijos. Se deben deducir los descuentos, rebajas y bonificaciones, así como los reembolsos de precios y el impuesto soportado no deducible sobre los costes de viaje.

Dado que los ingresos por ventas y los gastos subvencionables del impuesto soportado son la base para la validación del IVA, es importante que estas cifras puedan registrarse y leerse correctamente. Las empresas deben estar preparadas con experiencia administrativa y recursos técnicos: cuanto más automatizados sean los procesos, menor será la tasa de error. Stripe Tax puede ayudarte con esto al permitirte calcular y cobrar los impuestos de los pagos globales en una sola integración. El importe correcto del impuesto se determina automáticamente en todo momento. También obtienes acceso a listas completas de tus ingresos y gastos, incluidos todos los datos relevantes para los impuestos. Esto acelera y simplifica la validación del IVA.

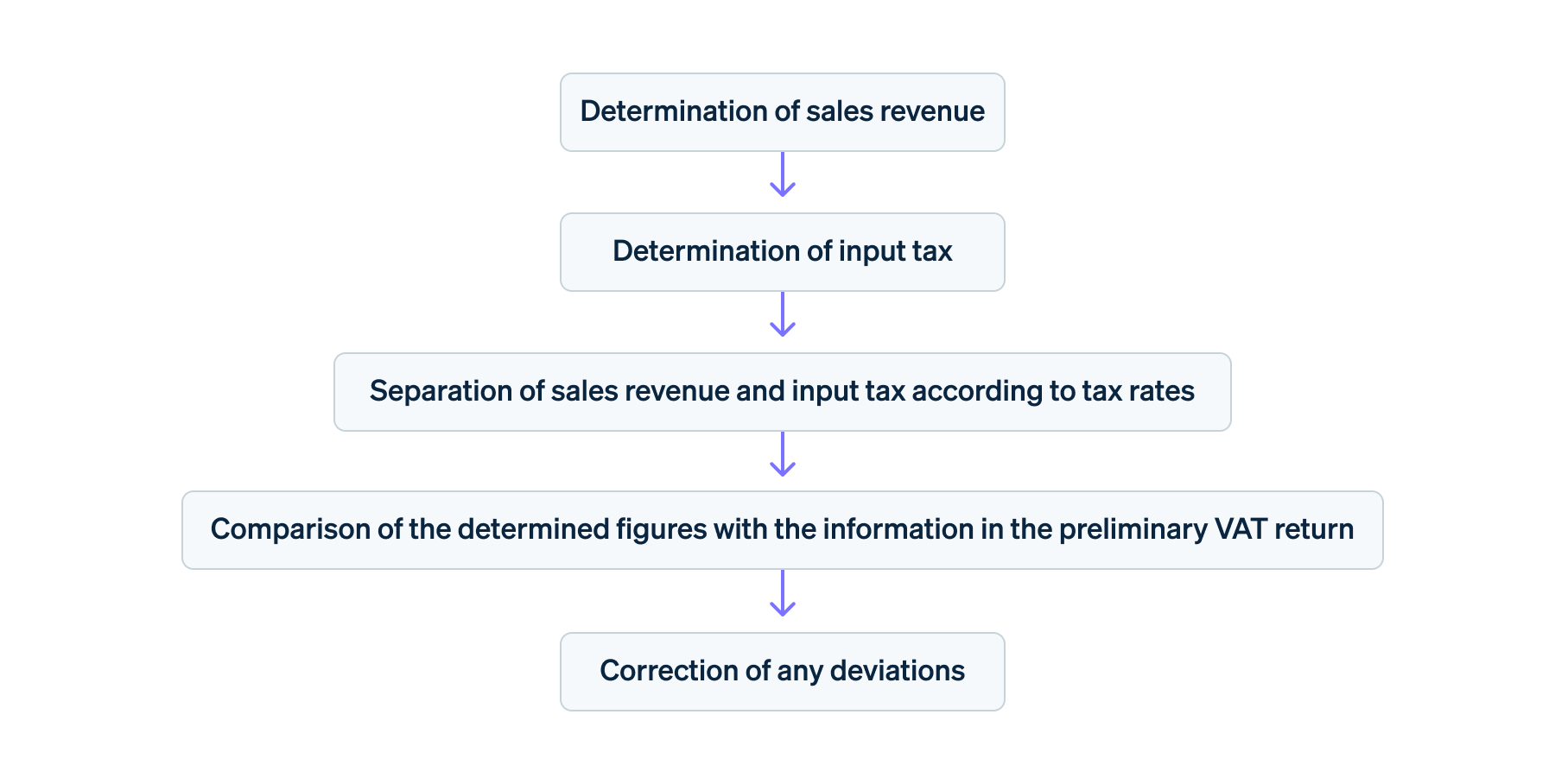

Si se dispone de un resumen completo de las ventas divididas en IVA e impuesto soportado, éstas pueden separarse de nuevo según los tipos de IVA respectivos. Es importante distinguir cuándo se aplican tasas del 19 % o del 7 %. Por último, se comparan todos los ingresos por ventas y los importes del impuesto soportado con las cifras proporcionadas en la declaración preliminar del IVA. En el mejor de los casos, los números coinciden. Si se descubren desviaciones, esto indica posibles errores en los registros contables.

Procedimiento de validación del IVA

¿Existe un límite de tolerancia para la validación del IVA?

Las autoridades fiscales aceptan pequeñas discrepancias en la validación del IVA y, por lo general, no las impugnan, ya que pueden deberse a diferencias de redondeo, errores menores e imprecisiones en el cálculo, entre otros factores. Sin embargo, las causas deben ser investigadas y corregidas, ya que también pueden ser el resultado de errores contables. Es necesario actuar si la validación del IVA muestra diferencias superiores al 0,5 %.

Qué hacer si hay discrepancias en la validación del IVA

Las empresas deben empezar a solucionar problemas si la validación del IVA revela una diferencia superior al 0,5 %. En este caso, cualquier contabilización o liquidación de impuestos incorrecta debe corregirse en la declaración anual del IVA. De lo contrario, la oficina fiscal llevará a cabo una evaluación penal de las transacciones y autorizará una acusación de evasión fiscal. Según el artículo 370 de la AO, esto podría dar lugar a una multa o a una pena de prisión de hasta cinco años.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.