La convalida dell'IVA è fondamentale per controllare la contabilità e garantire la conformità fiscale delle aziende. In questo articolo scoprirai cos'è la convalida dell'IVA e come viene eseguita. Spiegheremo inoltre se esiste un limite di tolleranza nel calcolo dell'IVA e cosa devono fare le aziende in caso di discrepanze.

Di cosa tratta questo articolo?

- Che cos'è la convalida dell'IVA?

- Come avviene la convalida dell'IVA?

- Esiste un limite di tolleranza per la convalida dell'IVA?

- Cosa fare in caso di discrepanze nella convalida dell'IVA

Che cos'è la convalida dell'IVA?

La convalida dell'IVA è un metodo per verificare la corretta riscossione e il pagamento dell'imposta sul valore aggiunto in Germania. La convalida garantisce che la contabilità di un'azienda sia conforme ai principi per la corretta tenuta e conservazione di libri, registri e documenti in formato elettronico (GoBD) ai sensi dell'articolo 147 del codice fiscale tedesco (AO) e che le informazioni comunicate all'ufficio delle imposte riflettano correttamente l'IVA dovuta per legge. A tal fine, i dati sulle vendite riportati nelle dichiarazioni IVA preliminari vengono confrontati con i valori dei bilanci annuali.

La convalida dell'IVA può essere effettuata dall'ufficio delle imposte nell'ambito di un esercizio di gestione aziendale o dalle aziende stesse, non è richiesta dalla legge e non è obbligatoria per la preparazione delle dichiarazioni IVA provvisorie o annuali. Tuttavia, le aziende devono effettuare regolarmente la convalida dell'IVA per garantire bilanci corretti e rilevare errori contabili. I revisori raccomandano questo metodo, soprattutto per le aziende di grandi dimensioni.

Idealmente, le vendite devono essere riviste mensilmente o trimestralmente. Se ciò non è possibile o auspicabile, ad esempio a causa di vincoli di tempo, la convalida dell'IVA deve essere eseguita almeno una volta all'anno prima della presentazione annuale della dichiarazione IVA. La convalida periodica dell'IVA migliora la qualità della contabilità finanziaria e riduce le correzioni e le modifiche alla dichiarazione IVA annuale. Inoltre, la convalida può ridurre i costi per le aziende, come le multe per il mancato pagamento dell'IVA.

La convalida dell'IVA deve essere distinta dall'accertamento speciale dell'IVA e dalla revisione dell'IVA ai sensi dell'articolo 27b della legge tedesca sull'IVA (UStG). La prima è una forma unica di accertamento fiscale in cui l'autorità fiscale si concentra su questioni o periodi specifici relativi all'IVA. L'accertamento dell'IVA riguarda questioni analoghe, ma viene effettuato senza preavviso e conferisce alle autorità fiscali diritti aggiuntivi, come l'ingresso nei locali commerciali durante l'orario di lavoro. L'autorità fiscale dispone sia l'accertamento speciale dell'IVA che la revisione dell'IVA. Quest'ultima, a differenza dell'accertamento dell'IVA, non può essere effettuata volontariamente dalle attività.

Come avviene la convalida dell'IVA?

L'implementazione e il calcolo della convalida dell'IVA non derivano dalla giurisprudenza o da istruzioni amministrative. Al contrario, si basano su relazioni sistematiche e condizioni economiche. La convalida dell'IVA dipende in primo luogo dalle procedure fiscali pertinenti dell'azienda. A questo proposito si distingue tra tassazione per competenza e tassazione per cassa.

Nel caso della tassazione per competenza, ai sensi dell'articolo 16 dell'UStG, l'obbligo di versamento dell'IVA scatta nel momento in cui l'azienda emette le fatture, indipendentemente dal fatto che i clienti abbiano già pagato. Questo aspetto è fondamentale nella procedura di convalida, poiché gli importi delle vendite e dell'IVA devono essere registrati in base alle fatture emesse, non dopo la ricezione del pagamento. In Germania tutte le aziende che non hanno richiesto un regime speciale per la tassazione per competenza sono generalmente soggette alla tassazione per cassa. I liberi professionisti, le ditte individuali, le partnership e le aziende che devono tenere una contabilità con un fatturato annuo inferiore a 500.000 € potrebbero essere soggetti alla tassazione per cassa. Tuttavia, indipendentemente dalla forma giuridica, la tassazione per competenza è obbligatoria per vendite superiori a 800.000 € all'anno o per un utile di 80.000 €.

Le aziende soggette a tassazione per competenza devono registrare il loro reddito separatamente (cfr. articolo 22 dell'UStG). Questo requisito è la base per la convalida delle vendite. Occorre distinguere tra beni e servizi imponibili e altri beni, nonché tra acquisizioni intracomunitarie imponibili. Inoltre, le vendite devono essere suddivise in transazioni basate su commissioni e trasferimenti di valore gratuiti (cfr. articolo 3 dell'UStG).

Un altro aspetto importante per la convalida dell'IVA è definire chi sono i debitori fiscali per i servizi controllabili e imponibili. In linea di principio, sono le aziende che forniscono i beni e i servizi. Tuttavia, anche i destinatari dei servizi potrebbero essere soggetti all'IVA nell'ambito della procedura di inversione contabile.

Calcolo della convalida dell'IVA

Il calcolo della convalida dell'IVA si basa sul conto profitti e perdite mensile o annuale dell'azienda. Sommando tutti ricavi, è possibile determinare i ricavi effettivi delle vendite. È fondamentale che, oltre ai proventi delle transazioni commerciali correnti, il calcolo consideri anche gli acconti già ricevuti, i redditi da locazione e leasing e gli eventuali proventi della vendita di beni.

Il secondo passaggio determina il valore di base per la convalida dell'imposta a monte. È la somma del costo delle merci vendute, delle spese dell'azienda e delle aggiunte alle immobilizzazioni. Devono essere detratti sconti, riduzioni e bonus, nonché rimborsi di prezzo e imposte a monte non deducibili sulle spese di viaggio.

Poiché i ricavi delle vendite e le spese ammissibili per l'imposta a monte costituiscono la base per la convalida dell'IVA, è importante che tali cifre possano essere registrate e lette correttamente. Le aziende devono essere preparate con competenze amministrative e risorse tecniche: più i processi sono automatizzati, minore è il tasso di errore. Stripe Tax può aiutarti a raggiungere questo obiettivo, in quanto consente di calcolare e riscuotere le imposte per i pagamenti globali in una singola integrazione. L'importo dell'imposta corretto viene determinato automaticamente di volta in volta. Inoltre, hai accesso a elenchi completi delle entrate e uscite, inclusi tutti i dati rilevanti dal punto di vista fiscale. In questo modo si velocizza e si semplifica la convalida dell'IVA.

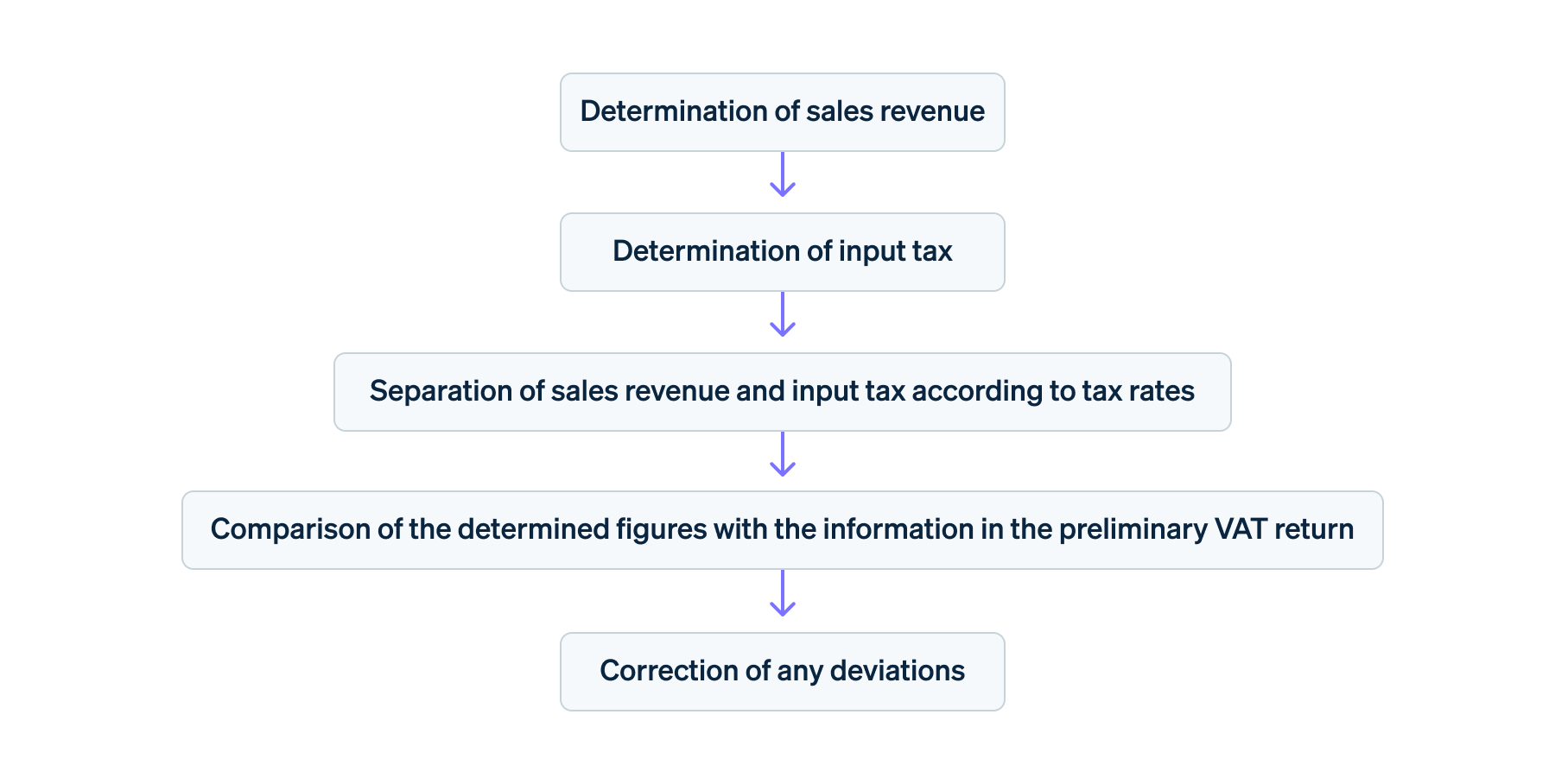

Se è disponibile una panoramica completa delle vendite suddivise in IVA e imposta a monte, questi importi possono essere nuovamente separati in base alle rispettive aliquote IVA. È importante distinguere quando si applicano aliquote del 19% o del 7%. Infine, tutti gli importi dei ricavi di vendita e dell'imposta a monte vengono confrontati con i dati forniti nella dichiarazione IVA preliminare. Nel migliore dei casi, i numeri corrispondono. Se vengono rilevati scostamenti, significa che sono presenti potenziali errori nelle registrazioni contabili.

Procedura di convalida dell'IVA

Esiste un limite di tolleranza per la convalida dell'IVA?

Le autorità fiscali accettano piccole discrepanze nella convalida dell'IVA e di solito non le contestano, in quanto possono essere causate, tra gli altri fattori, da differenze di arrotondamento, errori minori e imprecisioni di calcolo. Tuttavia, le cause devono essere indagate e corrette, poiché possono anche derivare da errori contabili. È necessario intervenire se la convalida dell'IVA mostra differenze superiori allo 0,5%.

Cosa fare in caso di discrepanze nella convalida dell'IVA

Se dalla convalida dell'IVA risulta una differenza superiore allo 0,5%, le aziende devono avviare la risoluzione del problema. In questo caso, eventuali registrazioni o accertamenti fiscali errati devono essere corretti nella dichiarazione IVA annuale. In caso contrario, l'ufficio delle imposte effettua una valutazione penale delle transazioni e formula una denuncia per evasione fiscale. Secondo l'articolo 370 del codice fiscale tedesco (AO), ciò potrebbe comportare una multa o una pena detentiva fino a cinque anni.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.