Momsvalidering är avgörande för att kontrollera redovisningen och säkerställa att företag följer skattereglerna. I den här artikeln får du lära dig vad momsvalidering är och hur den utförs. Vi kommer också att förklara om det finns en toleransgräns vid beräkning av moms och vad företag behöver göra om de hittar avvikelser.

Vad innehåller den här artikeln?

- Vad är momsvalidering?

- Hur går momsvalideringen till?

- Finns det en toleransgräns för momsvalidering?

- Vad man ska göra om det finns avvikelser i momsvalideringen

What is VAT validation?

VAT validation is a method for checking the correct collection and payment of value-added tax in Germany. Validation ensures that a company’s accounting complies with the principles for the proper keeping and retention of books, records, and documents in electronic form (GoBD) under Section 147 of the German Fiscal Code (AO) and that the information reported to the tax office correctly reflects the legally owed VAT. For this purpose, the sales figures from the preliminary VAT returns are compared with the values in the annual financial statements.

The tax office can carry out a VAT validation as part of a business management exercise or by the companies themselves; it is not required by law and is not mandatory for the preparation of provisional VAT or annual returns. However, companies need to carry out regular VAT validations to ensure correct financial statements and detect accounting errors. Auditors recommend this method, especially for larger businesses.

Ideally, sales need to be reviewed monthly or quarterly. If this is not possible or desirable, for example, due to time constraints, VAT validation needs to be performed at least once a year before the annual VAT return filing. Regular VAT validation increases the quality of financial accounting and results in fewer corrections and changes to the annual VAT return. What’s more, validation can reduce costs for companies, such as fines for underpayment of VAT.

The VAT validation must be distinguished from the special VAT audit and review according to Section 27b of the German VAT Act (UStG). The former is a unique form of tax audit in which the tax authority focuses on specific VAT issues or periods. The VAT audit covers similar issues but is conducted without prior notice and gives the tax authorities additional rights, such as entering the business premises during working hours. The tax authority initiates both the special VAT audit and the VAT review, which, unlike the VAT audit, cannot be undertaken voluntarily by businesses.

Hur går momsvalideringen till?

Det specifika genomförandet och beräkningen av valideringen av moms härrör inte från rättspraxis eller administrativa instruktioner. Istället bygger de på systematiska relationer och ekonomiska förhållanden. Validering av moms beror i första hand på företagets relevanta beskattningsförfaranden. Här görs en åtskillnad mellan beskattning enligt periodiserad beskattning och beskattning enligt kontantprincipen.

Vid periodiserad beskattning inträder enligt 16 § UStG mervärdesskatteskyldigheten när ett företag har utfärdat fakturorna, oberoende av om kunderna har betalat eller inte. Detta är nyckeln i valideringsprocessen, eftersom försäljnings- och momsbelopp måste registreras enligt de utfärdade fakturorna, inte efter att betalning har mottagits. I Tyskland är alla företag som inte har ansökt om en särskild ordning för periodiserad beskattning i allmänhet föremål för kontantbaserad beskattning. Frilansare, enskilda firmor, handelsbolag och företag som är skyldiga att bokföra med en årsomsättning på mindre än 500 000 euro kan bli föremål för kontantbaserad beskattning. Oberoende av juridisk form är dock periodiserad beskattning obligatorisk för en årlig försäljning på över 800 000 euro eller en vinst på 80 000 euro.

Företag med periodiserad beskattning ska bokföra sina inkomster separat (se 22 § UStG). Detta krav är grunden för att validera försäljningen. Man måste skilja mellan skattepliktiga varor och andra varor och tjänster samt skattepliktiga förvärv inom EU. Dessutom ska försäljningen delas upp i avgiftsbelagda transaktioner och fria värdeöverföringar (se 3 § UStG).

Vad som också är viktigt för momsvalidering är vem som är skatteskyldig för kontrollerbara och skattepliktiga tjänster. I princip är det de företag som tillhandahåller varorna och tjänsterna. Tjänstemottagarna kan dock också vara skyldiga att betala mervärdesskatt som en del av förfarandet för omvänd skattskyldighet.

Beräkning av momsvalidering

Beräkning av validering av moms baseras på företagets månatliga eller årliga resultaträkningar. Genom att lägga ihop alla intäkter kan den faktiska försäljningsintäkten fastställas. Det är viktigt att man i beräkningen, utöver intäkterna från löpande affärstransaktioner, även tar hänsyn till redan erhållna förskottsbetalningar, inkomster från uthyrning och leasing samt eventuella intäkter från försäljning av tillgångar.

I det andra steget fastställs basvärdet för validering av ingående skatt. Detta är summan av kostnaden för sålda varor, företagets utgifter och tillägg till anläggningstillgångar. Rabatter, avdrag och bonusar ska dras av, liksom prisåterbetalningar och ej avdragsgill ingående skatt på resekostnader.

Eftersom försäljningsintäkter och ingående momsberättigande kostnader ligger till grund för validering av moms är det viktigt att dessa siffror kan bokföras och granskas korrekt. Företag måste vara förberedda med administrativ expertis och tekniska resurser: ju mer automatiserade processerna är, desto lägre blir felprocenten. Stripe Tax kan hjälpa dig med detta genom att låta dig beräkna och ta ut skatt för globala betalningar i en enda integration. Rätt skattebelopp fastställs automatiskt varje gång. Du får också tillgång till omfattande listor över dina inkomster och utgifter, inklusive alla skatterelevanta uppgifter. Detta påskyndar och förenklar din momsvalidering.

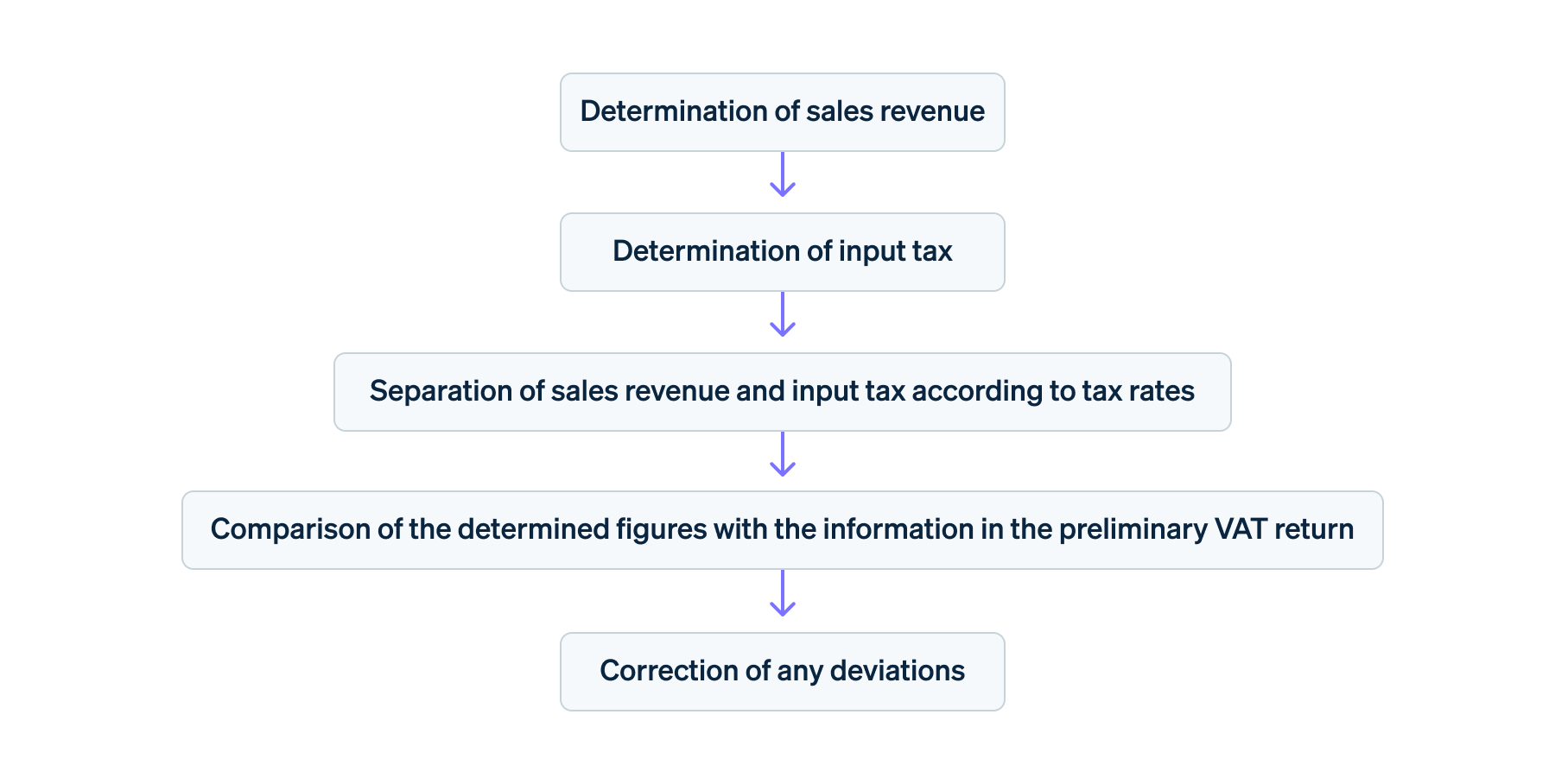

Om det finns en fullständig översikt över försäljningen uppdelad i mervärdesskatt och ingående skatt, kan dessa särskiljas på nytt i enlighet med respektive mervärdesskattesats. Det är viktigt att skilja på när 19 % eller 7 % gäller. Slutligen jämförs alla försäljningsintäkter och ingående momsbelopp med de siffror som anges i den preliminära momsdeklarationen. I bästa fall stämmer siffrorna överens. Om avvikelser upptäcks tyder det på potentiella fel i bokföringen.

Förfarande för validering av moms

Finns det en toleransgräns för momsvalidering?

Skattemyndigheterna godtar mindre avvikelser i momsvalideringen och ifrågasätter dem vanligtvis inte, eftersom de kan orsakas av bland annat avrundningsskillnader, mindre fel och beräkningsfel. Orsakerna måste dock undersökas och korrigeras, eftersom de också kan bero på bokföringsfel. Åtgärder måste vidtas om momsvalideringen visar skillnader på mer än 0,5 %.

Vad man ska göra om det finns avvikelser i momsvalideringen

Företag måste börja felsöka om momsvalideringen visar en skillnad på mer än 0,5 %. I detta fall ska eventuella felaktiga bokföringar eller taxeringsbeslut korrigeras i den årliga momsdeklarationen. I annat fall kommer skatteverket att göra en brottslig bedömning av transaktionerna och godkänna en anklagelse om skatteflykt. Enligt § 370 AO kan detta leda till böter eller fängelse i upp till fem år.

Innehållet i den här artikeln är endast avsett för allmän information och utbildningsändamål och ska inte tolkas som juridisk eller skatterelaterad rådgivning. Stripe garanterar inte att informationen i artikeln är korrekt, fullständig, adekvat eller aktuell. Du bör söka råd från en kompetent advokat eller revisor som är licensierad att praktisera i din jurisdiktion för råd om din specifika situation.