Btw-validatie is essentieel om de boekhouding te beheren en ervoor te zorgen dat bedrijven aan de belastingregels voldoen. In dit artikel leer je wat btw-validatie is en hoe deze wordt uitgevoerd. Ook leggen we uit of er een tolerantiegrens is bij het berekenen van de btw en wat bedrijven moeten doen als ze afwijkingen constateren.

Wat staat er in dit artikel?

- Wat is btw-validatie?

- Hoe vindt btw-validatie plaats?

- Is er een tolerantiegrens voor btw-validatie?

- Wat moet je doen bij afwijkingen in de btw-validatie?

What is VAT validation?

VAT validation is a method for checking the correct collection and payment of value-added tax in Germany. Validation ensures that a company’s accounting complies with the principles for the proper keeping and retention of books, records, and documents in electronic form (GoBD) under Section 147 of the German Fiscal Code (AO) and that the information reported to the tax office correctly reflects the legally owed VAT. For this purpose, the sales figures from the preliminary VAT returns are compared with the values in the annual financial statements.

The tax office can carry out a VAT validation as part of a business management exercise or by the companies themselves; it is not required by law and is not mandatory for the preparation of provisional VAT or annual returns. However, companies need to carry out regular VAT validations to ensure correct financial statements and detect accounting errors. Auditors recommend this method, especially for larger businesses.

Ideally, sales need to be reviewed monthly or quarterly. If this is not possible or desirable, for example, due to time constraints, VAT validation needs to be performed at least once a year before the annual VAT return filing. Regular VAT validation increases the quality of financial accounting and results in fewer corrections and changes to the annual VAT return. What’s more, validation can reduce costs for companies, such as fines for underpayment of VAT.

The VAT validation must be distinguished from the special VAT audit and review according to Section 27b of the German VAT Act (UStG). The former is a unique form of tax audit in which the tax authority focuses on specific VAT issues or periods. The VAT audit covers similar issues but is conducted without prior notice and gives the tax authorities additional rights, such as entering the business premises during working hours. The tax authority initiates both the special VAT audit and the VAT review, which, unlike the VAT audit, cannot be undertaken voluntarily by businesses.

Hoe vindt btw-validatie plaats?

De concrete implementatie en berekening van de btw-validatie vloeien niet voort uit de jurisprudentie of administratieve instructies. In plaats daarvan zijn ze gebaseerd op systematische relaties en economische omstandigheden. De btw-validatie hangt in de eerste plaats af van de relevante belastingprocedures van het bedrijf. Hierbij wordt een onderscheid gemaakt tussen belasting op transactiebasis en op kasbasis.

In het geval van belasting op transactiebasis ontstaat volgens § 16 UStG de btw-verplichting op het moment dat een bedrijf de facturen heeft verstuurd, ongeacht of de klanten al hebben betaald. Dit is essentieel in het validatieproces, omdat de verkoop- en btw-bedragen moeten worden geregistreerd zodra de facturen worden verstuurd, niet pas nadat de betaling is ontvangen. In Duitsland zijn alle ondernemingen die geen speciale regeling voor belastingheffing op transactiebasis hebben aangevraagd, over het algemeen onderworpen aan belasting op kasbasis. Freelancers, eenmanszaken, maatschappen en bedrijven met een jaaromzet van minder dan € 500.000 kunnen worden onderworpen aan belasting op kasbasis. Ongeacht de rechtsvorm is een belasting op transactiebasis echter verplicht bij een jaaromzet van meer dan € 800.000 of een winst van € 80.000.

Ondernemingen die op transactiebasis worden belast, moeten hun inkomsten afzonderlijk registreren (zie § 22 UStG). Deze eis vormt de basis voor omzetvalidatie. Er moet een onderscheid worden gemaakt tussen belastbare en andere goederen en diensten, alsmede belastbare intracommunautaire verwervingen. Bovendien moet de omzet worden opgesplitst in transacties op kostenbasis en vrije waardeoverdrachten (zie § 3 UStG).

Wat ook belangrijk is voor btw-validatie is wie de belastingdebiteuren zijn voor controleerbare en belastbare diensten. In principe zijn dit de bedrijven die de goederen en diensten leveren. De afnemers van de diensten kunnen echter ook btw verschuldigd zijn in het kader van de verleggingsregeling.

Berekening van btw-validatie

De berekening van btw-validatie is gebaseerd op de maandelijkse of jaarlijkse winst- en verliesrekening van het bedrijf. Door alle inkomsten bij elkaar op te tellen, kan de werkelijke omzet worden bepaald. Het is van groot belang dat bij de berekening niet alleen rekening wordt gehouden met de opbrengsten uit lopende zakelijke transacties, maar ook met reeds ontvangen voorschotten, inkomsten uit huur en leasing en mogelijke opbrengsten uit de verkoop van activa.

In de tweede stap wordt de basiswaarde voor de validatie van de voorbelasting bepaald. Dit is de som van de kosten van verkochte goederen, de uitgaven van het bedrijf en toevoegingen aan vaste activa. Kortingen en bonussen moeten worden afgetrokken, evenals terugbetalingen en niet-aftrekbare voorbelasting over reiskosten.

Aangezien de omzet en de in aanmerking komende uitgaven voor de voorbelasting de basis vormen voor de btw-validatie, is het belangrijk dat deze cijfers correct kunnen worden geregistreerd en gelezen. Bedrijven moeten voorbereid zijn met administratieve expertise en technische middelen: hoe meer geautomatiseerd de processen, hoe lager het foutenpercentage. Stripe Tax kan je hierbij helpen door je belastingen voor internationale betalingen in één integratie te laten berekenen en innen. Het juiste belastingbedrag wordt elke keer automatisch bepaald. Ook krijg je toegang tot uitgebreide lijsten met je inkomsten en uitgaven, inclusief alle fiscaal relevante gegevens. Dit versnelt en vereenvoudigt je btw-validatie.

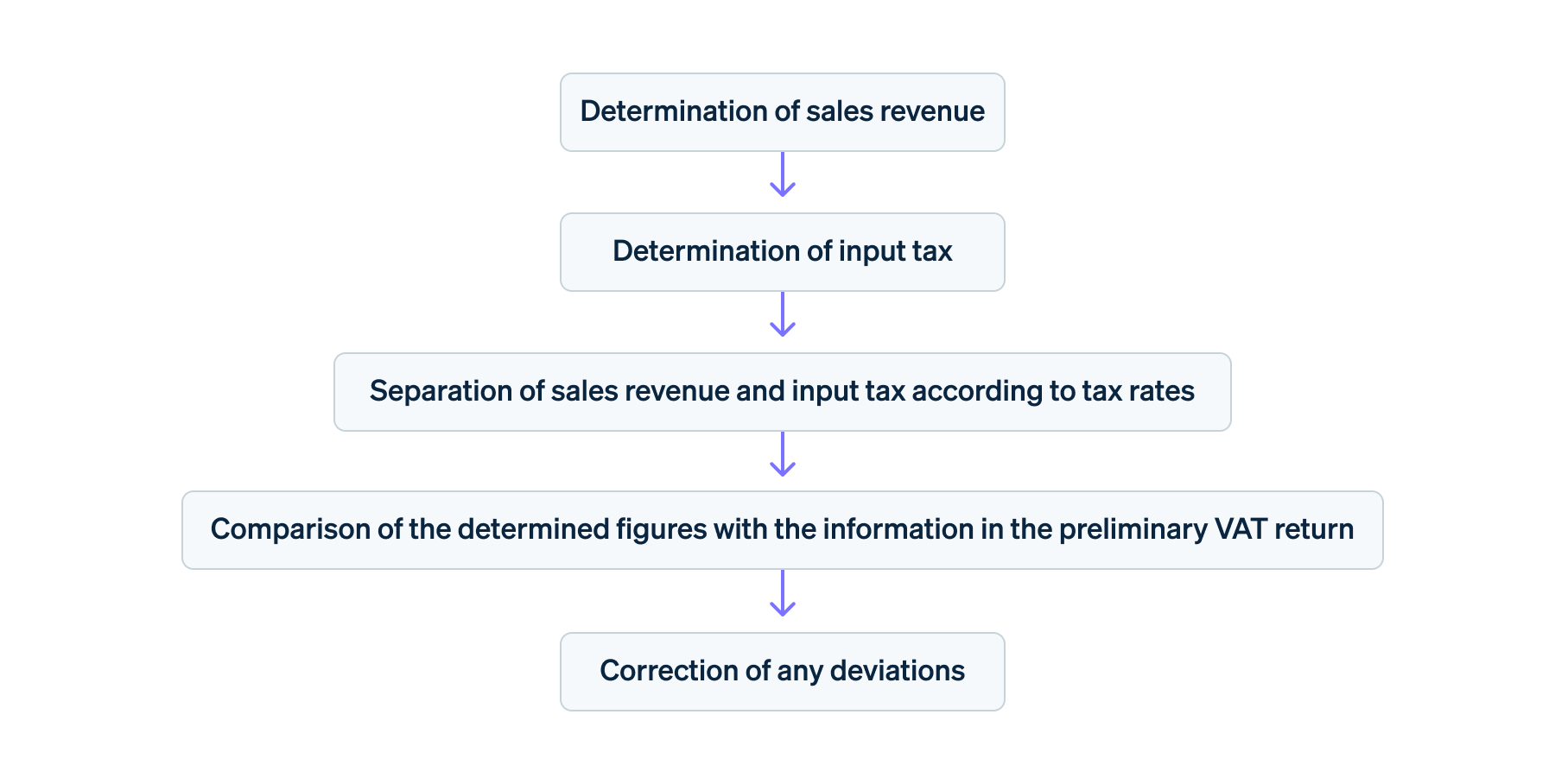

Als er een uitgebreid overzicht beschikbaar is van de omzet (verdeeld in btw en voorbelasting), kunnen deze weer worden gescheiden volgens de respectievelijke btw-tarieven. Het is belangrijk om onderscheid te maken tussen btw-tarieven van 19% en 7%. Ten slotte worden alle bedragen van de omzet en de voorbelasting vergeleken met de cijfers in de voorlopige btw-aangifte. In het beste geval komen de cijfers overeen. Als er afwijkingen worden ontdekt, duidt dit op mogelijke fouten in de boekhouding.

Btw-validatieprocedure

Is er een tolerantielimiet voor btw-validatie?

De belastingdienst accepteert kleine afwijkingen in de btw-validatie en betwist deze meestal niet, omdat ze kunnen worden veroorzaakt door onder meer afrondingsverschillen, kleine fouten en onnauwkeurigheden in de berekening. Toch moeten de oorzaken worden onderzocht en gecorrigeerd, aangezien ze ook het gevolg kunnen zijn van boekhoudkundige fouten. Er moet actie worden ondernomen als uit de btw-validatie verschillen van meer dan 0,5% naar voren komen.

Wat moet je doen bij afwijkingen in de btw-validatie?

Bedrijven moeten op onderzoek uitgaan als uit de btw-validatie een verschil van meer dan 0,5% blijkt. In dit geval moeten eventuele onjuiste boekingen of belastingaanslagen worden gecorrigeerd in de jaarlijkse btw-aangifte. Anders zal de belastingdienst een strafrechtelijke evaluatie van de transacties uitvoeren en een beschuldiging van belastingontduiking goedkeuren. Volgens artikel 370 van de AO kan dit resulteren in een boete of een gevangenisstraf van maximaal vijf jaar.

De inhoud van dit artikel is uitsluitend bedoeld voor algemene informatieve en educatieve doeleinden en mag niet worden opgevat als juridisch of fiscaal advies. Stripe verklaart of garandeert niet dat de informatie in dit artikel nauwkeurig, volledig, adequaat of actueel is. Voor aanbevelingen voor jouw specifieke situatie moet je het advies inwinnen van een bekwame, in je rechtsgebied bevoegde advocaat of accountant.