A validação do IVA é fundamental para controlar a contabilidade e garantir a conformidade fiscal das empresas. Neste artigo, explicamos o que é a validação de IVA e como ela é feita. Explicamos também se existe um limite de tolerância no cálculo do IVA e o que fazer se sua empresa encontrar discrepâncias.

Neste artigo:

- O que é validação de IVA?

- Como ocorre a validação do IVA?

- Existe um limite de tolerância para a validação do IVA?

- O que fazer se houver discrepâncias na validação do IVA

O que é validação de IVA?

A validação do IVA é um método para verificar se o imposto sobre valor agregado foi cobrando e pago corretamente na Alemanha. A validação garante que a contabilidade da empresa cumpra os princípios corretos de contabilidade e retenção para livros, registros e documentos em formato eletrônico (GoBD) sob a Seção 147 do Código Fiscal Alemão (AO) e que as informações enviadas ao fisco reflitam corretamente o IVA legalmente devido. Para o efeito, os valores das vendas das declarações preliminares de IVA são comparados com os valores constantes das demonstrações financeiras anuais.

O fisco pode proceder a uma validação do IVA no âmbito de um exercício de gestão empresarial ou pelas próprias empresas; não é exigido por lei e não é obrigatório para a preparação de declarações provisórias ou anuais de IVA. No entanto, as empresas precisam realizar validações regulares de IVA para garantir demonstrações financeiras corretas e detectar erros contábeis. Os auditores recomendam esse método, especialmente para empresas maiores.

O ideal é que as vendas sejam revisadas mensal ou trimestralmente. Se tal não for possível ou desejável, por exemplo, por limitações de tempo, a validação do IVA deve ser feita pelo menos uma vez por ano antes da apresentação da declaração anual de IVA. A validação regular do IVA aumenta a qualidade da contabilidade financeira e resulta em menos correções e alterações na declaração anual de IVA. Além disso, a validação pode reduzir custos para as empresas, como multas por pagamento a menor de IVA.

A validação do IVA deve distinguir-se da auditoria e revisão especiais do IVA nos termos do artigo 27.º-B da Lei alemã do IVA (UStG). A primeira é uma forma exclusiva de auditoria fiscal em que a autoridade fiscal se concentra em questões ou períodos específicos de IVA. A auditoria do IVA abrange questões semelhantes, mas é realizada sem aviso prévio e confere às autoridades fiscais direitos adicionais, como entrar nas instalações da empresa durante o horário de trabalho. A autoridade fiscal inicia tanto a auditoria especial do IVA como a revisão do IVA, que, ao contrário da auditoria do IVA, não pode ser realizada voluntariamente pelas empresas.

Como ocorre a validação do IVA?

A aplicação e o cálculo específicos da validação do IVA não decorrem de jurisprudência ou de instruções administrativas. Em vez disso, baseiam-se em relações sistemáticas e condições econômicas. A validação do IVA depende principalmente dos procedimentos fiscais pertinentes da empresa. Distingue-se aqui a tributação de exercício e a tributação em numerário.

No caso da tributação de competência, de acordo com a Seção 16 da UStG, a obrigação de IVA surge quando uma empresa emite as faturas, independentemente de os clientes já terem pago. Isso é fundamental no processo de validação, pois os valores de vendas e IVA devem ser registrados de acordo com as faturas emitidas, e não após o recebimento do pagamento. Na Alemanha, todas as empresas que não solicitaram um regime especial de tributação de exercício estão geralmente sujeitas à tributação baseada em dinheiro. Freelancers, empresários individuais, sociedades e empresas obrigadas a manter contas com faturamento anual inferior a € 500.000 podem estar sujeitos à tributação em dinheiro. No entanto, independentemente da forma jurídica, a tributação por regime de competência é obrigatória para vendas anuais superiores a € 800.000 ou lucros a partir de € 80.000.

Empresas sujeitas à tributação por competência devem registrar seus rendimentos separadamente (consulte a Seção 22 da UStG). Esse requisito é a base para validar as vendas. Deve-se distinguir entre bens e serviços tributáveis e outros, bem como aquisições intracomunitárias tributáveis. Além disso, as vendas devem ser divididas em transações baseadas em taxas e transferências gratuitas de valor (ver Seção 3 da UStG).

O que também é importante para a validação do IVA é quem são os devedores de impostos para serviços controláveis e tributáveis. Em princípio, estas são as empresas que fornecem os bens e serviços. No entanto, os destinatários dos serviços também podem ser responsáveis pelo IVA no âmbito do procedimento de cobrança revertida.

Cálculo da validação do IVA

O cálculo da validação do IVA baseia-se nas declarações de resultados mensais ou anuais da empresa. Ao somar toda a receita, a receita real de vendas pode ser estabelecida. É fundamental que, além dos recursos provenientes de transações correntes comerciais, o cálculo também considere adiantamentos já recebidos, receitas de aluguéis e arrendamentos e possíveis receitas da venda de ativos.

A segunda etapa determina o valor base para a validação do imposto de entrada. É a soma do custo dos bens vendidos, das despesas da empresa e das adições ao ativo imobilizado. Descontos, abatimentos e bônus devem ser deduzidos, bem como reembolsos de preço e imposto a montante não dedutível sobre custos de viagem.

Uma vez que as receitas de vendas e as despesas elegíveis para impostos a montante são a base para a validação do IVA, é importante que esses valores possam ser corretamente registados e lidos. As empresas precisam estar preparadas com conhecimento administrativo e recursos técnicos: quanto mais automatizados os processos, menor a probabilidade de erros. O Stripe Tax pode ajudar nisso, permitindo que você calcule e recolha impostos para pagamentos globais em uma única integração. O valor correto dos impostos é determinado automaticamente todas as vezes. Você também tem acesso a listas abrangentes de receitas e despesas, inclusive todos os dados relevantes para impostos. Isso agiliza e simplifica sua validação de IVA.

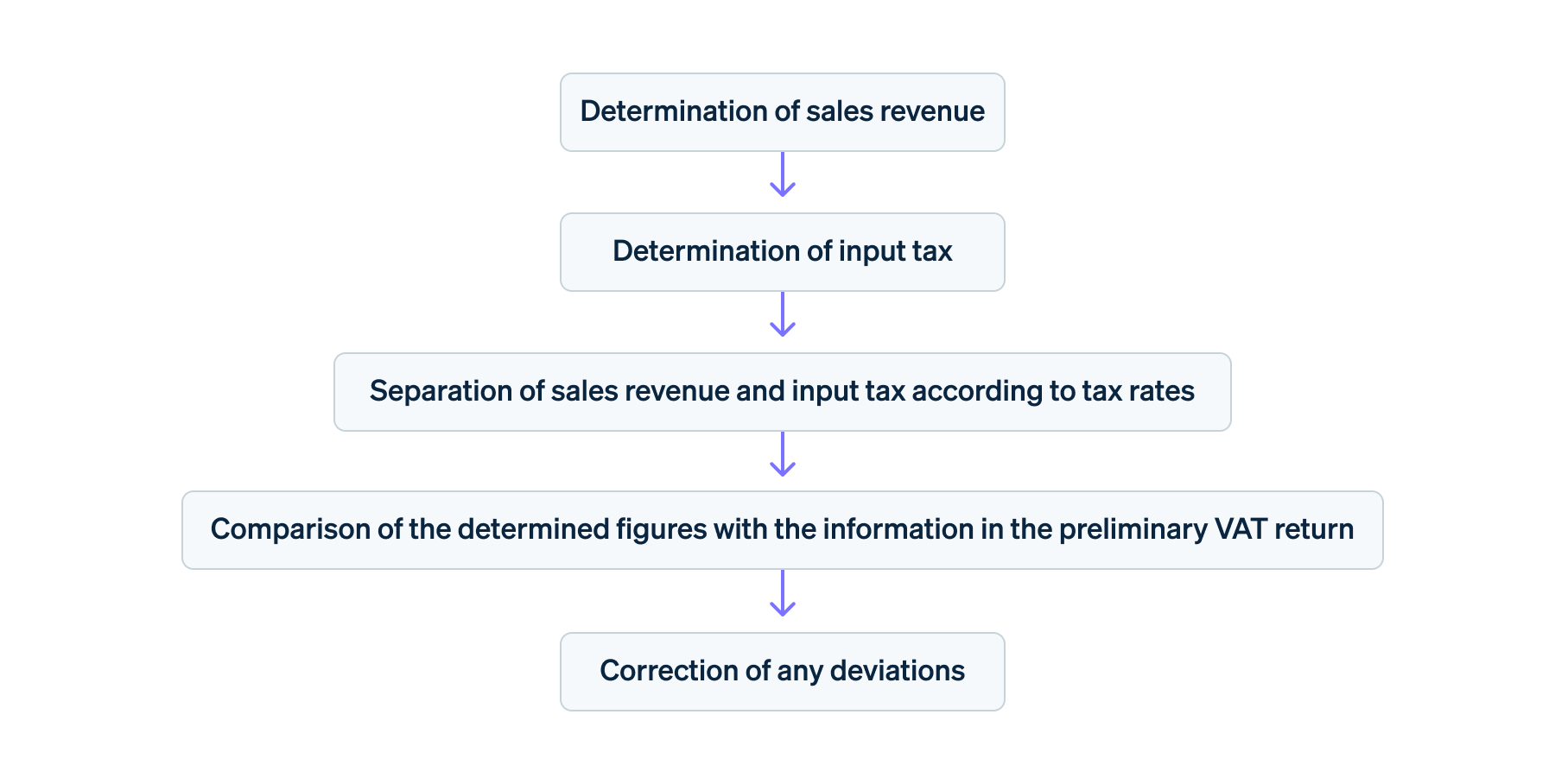

Se houver uma visão geral abrangente das vendas separadas em IVA e imposto a montante, elas poderão ser separadas novamente de acordo com as respectivas alíquotas de IVA. É importante distinguir quando aplicar taxas de 19% ou 7%. Por último, todos os valores das receitas de vendas e dos impostos a montante são comparados com os valores indicados na declaração preliminar de IVA. Se tudo der certo, os números batem. Quando são descobertos desvios, isso indica possíveis erros nos registros contábeis.

Procedimento de validação do IVA

Existe um limite de tolerância para a validação do IVA?

O fisco geralmente aceita pequena discrepâncias na validação do IVA sem contestação, pois podem ser causadas por diferenças de arredondamento, pequenos erros e imprecisões de cálculo, entre outros fatores. No entanto, as causas precisam ser investigadas e corrigidas, uma vez que também podem resultar de erros contábeis. É necessário tomar providências se a validação do IVA revelar diferenças superiores a 0,5%.

O que fazer se houver discrepâncias na validação do IVA

É necessário buscar a origem do problema se a validação do IVA revelar uma diferença superior a 0,5%. Neste caso, quaisquer lançamentos ou autuações fiscais incorretas devem ser corrigidas na declaração anual de IVA. Caso contrário, o fisco fará uma avaliação criminal das transações, autorizando uma acusação de sonegação fiscal. De acordo com a Seção 370 do AO, isso pode resultar em multa ou pena de prisão de até cinco anos.

O conteúdo deste artigo é apenas para fins gerais de informação e educação e não deve ser interpretado como aconselhamento jurídico ou tributário. A Stripe não garante a exatidão, integridade, adequação ou atualidade das informações contidas no artigo. Você deve procurar a ajuda de um advogado competente ou contador licenciado para atuar em sua jurisdição para aconselhamento sobre sua situação particular.