La validation de la TVA est essentielle pour contrôler la comptabilité et assurer la conformité fiscale des entreprises. Dans cet article, vous apprendrez ce qu’est la validation de la TVA et comment elle est effectuée. Nous expliquerons également s’il existe une limite de tolérance lors du calcul de la TVA et ce que les entreprises doivent faire si elles constatent des écarts.

Sommaire de cet article

- Qu’est-ce que la validation de la TVA ?

- Comment se déroule la validation de la TVA ?

- Y a-t-il une limite de tolérance pour la validation de la TVA ?

- Que faire en cas de divergences dans la validation de la TVA ?

Qu’est-ce que la validation de la TVA ?

La validation de la TVA est une méthode permettant de vérifier le bon prélèvement et le paiement de la taxe sur la valeur ajoutée en Allemagne. La validation permet de s’assurer que la comptabilité d’une entreprise est conforme aux principes de bonne tenue et de bonne conservation des livres, registres et documents sous forme électronique (GoBD) en vertu de l’article 147 du code fiscal allemand (AO) et que les informations communiquées à l’administration fiscale reflètent correctement la TVA légalement due. À cette fin, les chiffres d’affaires des déclarations préliminaires de TVA sont comparés aux valeurs figurant dans les comptes annuels.

L’administration fiscale peut effectuer une validation de la TVA dans le cadre d’un exercice de gestion d’entreprise ou par les entreprises elles-mêmes. Il n’est pas exigé par la loi et n’est pas obligatoire pour l’établissement de la TVA provisoire ou des déclarations annuelles. Cependant, les entreprises doivent effectuer régulièrement des validations de TVA pour s’assurer que les états financiers sont corrects et pour détecter les éventuelles erreurs comptables. Les auditeurs recommandent cette méthode, en particulier pour les grandes entreprises.

Idéalement, les ventes doivent être revues mensuellement ou trimestriellement. Si cela n’est pas possible ou souhaitable, par exemple en raison de contraintes de temps, la validation de la TVA doit être effectuée au moins une fois par an avant le dépôt de la déclaration annuelle de TVA. La validation régulière de la TVA améliore la qualité de la comptabilité financière et permet de réduire les corrections et les modifications de la déclaration annuelle de TVA. De plus, la validation peut réduire les coûts pour les entreprises, tels que les amendes pour non-paiement de la TVA.

La validation de la TVA doit être distinguée du contrôle et de l’examen spéciaux de la TVA conformément à l’article 27b de la loi allemande sur la TVA (UStG). Dans le premier cas, il s’agit d’une forme unique de contrôle fiscal dans le cadre de laquelle l’administration fiscale se concentre sur des questions ou des périodes spécifiques en matière de TVA. Le contrôle de la TVA porte sur des questions similaires, mais il est effectué sans préavis et confère aux autorités fiscales des droits supplémentaires, tels que l’entrée dans les locaux professionnels pendant les heures de travail. L’administration fiscale procède à la fois au contrôle spécial de la TVA et à la vérification de la TVA qui, contrairement au contrôle de la TVA, ne peuvent être effectués volontairement par les entreprises.

Comment se déroule la validation de la TVA ?

La mise en œuvre et le calcul spécifiques de la validation de la TVA ne découlent pas de la jurisprudence ou d’instructions administratives. Ils sont basés sur des relations et des conditions économiques systématiques. La validation de la TVA dépend principalement des procédures fiscales applicables à l’entreprise. Une distinction est faite ici entre l’imposition sur la comptabilité d’exercice et l’imposition selon la comptabilité de caisse.

Dans le cas de l’imposition selon la comptabilité d’exercice, conformément à l’article 16 de l’UStG, l’obligation de TVA prend naissance lorsqu’une entreprise a émis les factures, que les clients aient déjà payé ou non. Il s’agit d’un élément clé du processus de validation, car les montants des ventes et de la TVA doivent être enregistrés en fonction des factures émises, et non après réception du paiement. En Allemagne, toutes les entreprises qui n’ont pas demandé un régime spécial d’imposition selon la comptabilité d’exercice sont généralement soumises à l’imposition selon la comptabilité de caisse. Les indépendants, les entreprises individuelles, les sociétés de personnes et les entreprises tenues de tenir une comptabilité dont le chiffre d’affaires annuel est inférieur à 500 000 € peuvent être soumis à une imposition selon la comptabilité de caisse. Toutefois, quelle que soit la forme juridique, l’imposition selon la comptabilité d’exercice est obligatoire pour les ventes supérieures à 800 000 € ou dans le cas d’un bénéfice de 80 000 €.

Les entreprises assujetties à l’imposition selon la méthode de la comptabilité d’exercice doivent déclarer leurs revenus séparément (voir l’article 22 de l’UStG). Cette exigence est la base de la validation des ventes. Il convient d’établir une distinction entre les biens et services imposables et les autres biens et services, ainsi que les acquisitions intracommunautaires imposables. En outre, les ventes doivent être divisées en transactions tarifées et en transferts de valeur gratuits (voir section 3 de l’UStG).

Ce qui est également important pour la validation de la TVA, c’est l’identité des débiteurs fiscaux pour les services contrôlables et imposables. En principe, il s’agit des entreprises qui fournissent des biens et des services. Toutefois, les bénéficiaires de services peuvent également être redevables de la TVA dans le cadre de la procédure d’autoliquidation.

Calcul de la validation de la TVA

Le calcul de la validation de la TVA est basé sur les comptes de résultat mensuels ou annuels de l’entreprise. En additionnant tous les revenus, le chiffre d’affaires réel peut être déterminé. Il est essentiel qu’en plus du produit des transactions commerciales courantes, le calcul tienne également compte des versements anticipés déjà reçus, des revenus provenant de la location et du crédit-bail et des éventuels produits de la vente d’actifs.

La deuxième étape détermine la valeur de base pour la validation de la taxe sur les intrants. Il s’agit de la somme du coût des biens vendus, des dépenses de l’entreprise et des ajouts aux immobilisations. Les rabais, ristournes et primes doivent être déduits, ainsi que les remboursements de prix et la taxe sur les intrants non déductible concernant les frais de voyage.

Étant donné que les recettes de vente et les dépenses éligibles à la taxe sur les intrants constituent la base de la validation de la TVA, il est important que ces chiffres puissent être correctement enregistrés et lus. Les entreprises doivent être préparées avec une expertise administrative et des ressources techniques : plus les processus sont automatisés, plus le taux d’erreur est faible. Stripe Tax peut vous aider à y parvenir en vous permettant de calculer et de collecter les taxes pour les paiements internationaux en une seule intégration. Le montant exact de la taxe est déterminé automatiquement à chaque fois. Vous avez également accès à des listes complètes de vos revenus et de vos dépenses, y compris toutes les données fiscalement pertinentes. Cela accélère et simplifie votre validation de la TVA.

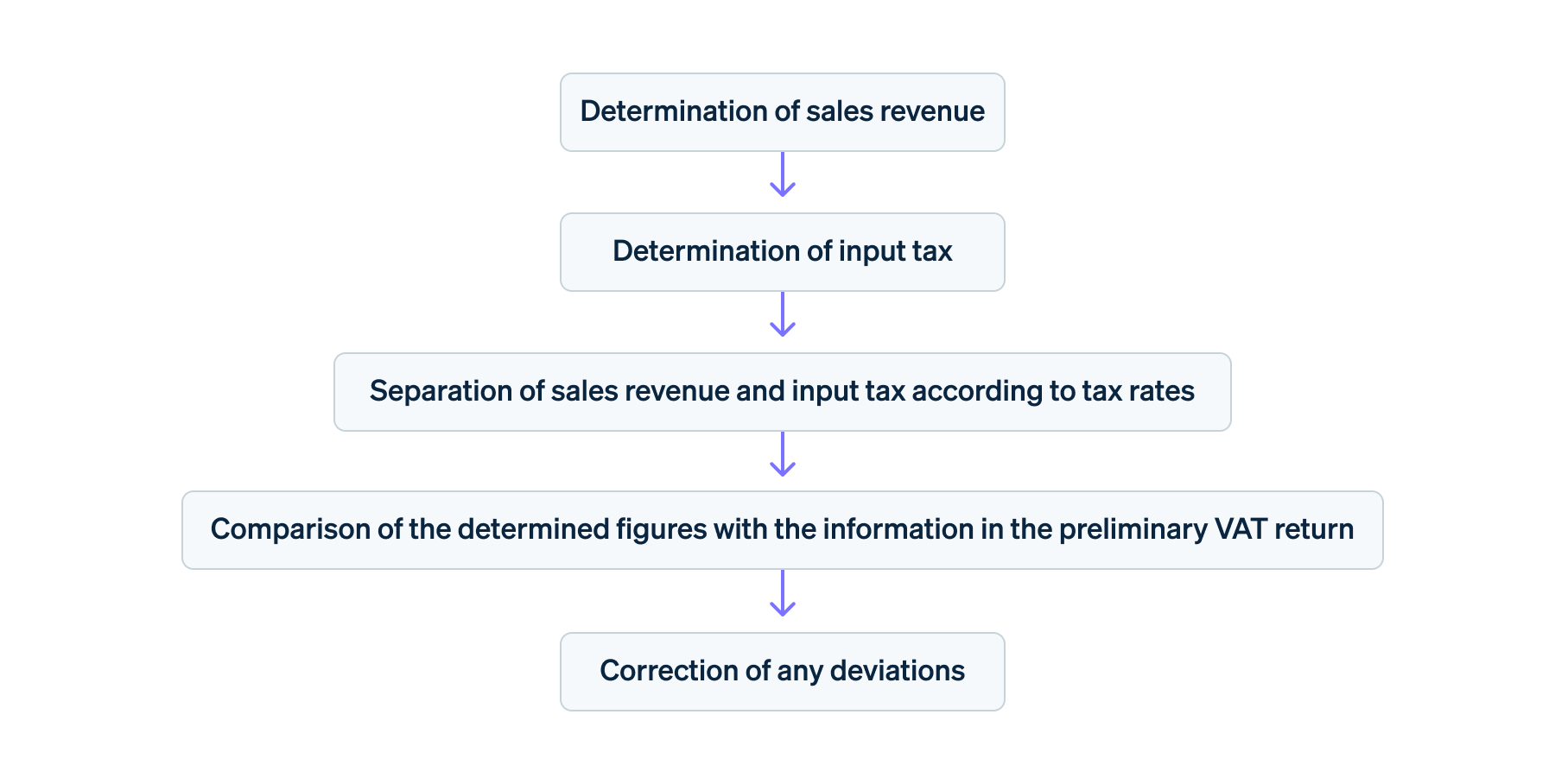

Si l’on dispose d’une vue d’ensemble complète des ventes divisées en TVA et taxe sur les intrants, celles-ci peuvent à nouveau être distinguées en fonction des taux de TVA respectifs. Il est important de faire la distinction entre les taux de 19 % et de 7 %. Enfin, tous les montants des recettes de vente et de la taxe sur les intrants sont comparés aux chiffres fournis dans la déclaration préliminaire de TVA. Dans le meilleur des cas, les chiffres correspondent. Si des écarts sont découverts, cela indique des erreurs potentielles dans les enregistrements comptables.

Procédure de validation de la TVA

Y a-t-il une limite de tolérance pour la validation de la TVA ?

Les autorités fiscales acceptent des écarts mineurs dans la validation de la TVA et ne les contestent généralement pas, car ils peuvent être causés, entre autres, par des différences d’arrondi, des erreurs mineures et des inexactitudes de calcul. Néanmoins, les causes doivent être recherchées et corrigées, car elles peuvent également résulter d’erreurs comptables. Des mesures doivent être prises si la validation de la TVA présente des écarts de plus de 0,5 %.

Que faire en cas de divergences dans la validation de la TVA ?

Les entreprises doivent commencer à investiguer et prendre des mesures si la validation de la TVA révèle une différence de plus de 0,5 %. Dans ce cas, les écritures ou avis d’imposition erronés doivent être corrigés dans la déclaration annuelle de TVA. Dans le cas contraire, l’administration fiscale procédera à une évaluation pénale des transactions et autorisera une accusation d’évasion fiscale. Selon l’article 370 de l’AO, cela pourrait entraîner une amende ou une peine d’emprisonnement pouvant aller jusqu’à cinq ans.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.