Die Umsatzsteuerverprobung ist ein wesentliches Instrument zur Kontrolle in der Buchhaltung und zur Sicherstellung der steuerlichen Compliance von Unternehmen. In diesem Artikel erfahren Sie, was eine Umsatzsteuerverprobung ist und wie sie durchgeführt wird. Zudem erklären wir, ob es eine Toleranzgrenze bei der Berechnung der Umsatzsteuerverprobung gibt und was Unternehmen tun müssen, wenn sie Abweichungen feststellen.

Worum geht es in diesem Artikel?

- Was ist eine Umsatzsteuerverprobung?

- Wie wird eine Umsatzsteuerverprobung durchgeführt?

- Gibt es eine Toleranzgrenze bei der Umsatzsteuerverprobung?

- Was ist zu tun, wenn es Abweichungen bei der Umsatzsteuerverprobung gibt?

Was ist eine Umsatzsteuerverprobung?

Die Umsatzsteuerverprobung ist eine Methode zur Überprüfung der korrekten Erfassung und Abführung der Umsatzsteuer in Deutschland. Ziel dieser Prüfung ist es, sicherzustellen, dass die Buchhaltung eines Unternehmens den Grundsätzen ordnungsmäßiger Buchführung gemäß § 147 AO entspricht und die ans Finanzamt gemeldeten Daten die gesetzlich geschuldete Umsatzsteuer korrekt widerspiegeln. Hierfür werden die Umsätze der Umsatzsteuervoranmeldungen mit den Werten des Jahresabschlusses verglichen.

Eine Umsatzsteuerverprobung kann einerseits vom Finanzamt im Rahmen einer Betriebsführung durchgeführt werden, andererseits von den Unternehmen selbst. Die Verprobung der Umsatzsteuer ist nicht gesetzlich vorgeschrieben und keine zwingende Voraussetzung für die Erstellung von Umsatzsteuervoranmeldungen oder -Jahreserklärungen. Dennoch ist es für Unternehmen ratsam, im Sinne eines korrekten Jahresabschlusses und zur Aufdeckung von Buchungsfehlern regelmäßig Umsatzsteuerverprobungen durchzuführen. Insbesondere größeren Unternehmen empfehlen Wirtschaftsprüfer/innen diese Methode.

Bestenfalls werden die Umsätze monatlich beziehungsweise quartalsweise verprobt. Ist dies beispielsweise aus Zeitgründen nicht möglich oder erwünscht, sollte die Umsatzsteuerverprobung mindestens einmal im Jahr vor Abgabe der Umsatzsteuerjahreserklärung erfolgen. Regelmäßige Verprobungen der Umsatzsteuer erhöhen die Qualität der Finanzbuchhaltung und führen zu weniger Korrekturen und Änderungen der Umsatzsteuerjahreserklärungen. Darüber hinaus können Verprobungen Kosten der Unternehmen reduzieren, die beispielsweise in Form von Bußgeldern anfallen, wenn zu wenig Umsatzsteuer abgeführt wurde.

Die Umsatzsteuerverprobung muss unterschieden werden von der Umsatzsteuer-Sonderprüfung sowie der Umsatzsteuer-Nachschau nach § 27b UStG. Erstere ist eine anlassbezogene Sonderform der Betriebsprüfung, bei der das Finanzamt den Schwerpunkt auf konkrete umsatzsteuerliche Sachverhalte oder Zeiträume legt. Die Umsatzsteuer-Nachschau bezieht sich inhaltlich auf ähnliche Sachverhalte, erfolgt jedoch unangekündigt und räumt den Finanzbehörden zusätzliche Rechte wie das Betreten der Betriebs- und Geschäftsgrundstücke während der Arbeitszeiten ein. Sowohl die Umsatzsteuer-Sonderprüfung als auch die Umsatzsteuer-Nachschau werden vom Finanzamt initiiert und können, anders als die Umsatzsteuerverprobung, nicht freiwillig von Unternehmen durchgeführt werden.

Wie erfolgt die Validierung der Umsatzsteuer?

Die konkrete Durchführung und Berechnung der Umsatzsteuervalidierung ergibt sich nicht aus der Rechtsprechung oder aus Verwaltungsanweisungen. Vielmehr beruht sie auf systematischen Beziehungen und wirtschaftlichen Bedingungen. Die Validierung der Umsatzsteuer hängt in erster Linie von den jeweiligen Besteuerungsverfahren des Unternehmens ab. Dabei wird zwischen Sollbesteuerung und Istbesteuerung unterschieden.

Bei der Sollbesteuerung entsteht nach § 16 UStG die Mehrwertsteuerschuld, wenn ein Unternehmen die Rechnungen ausgestellt hat, unabhängig davon, ob Kundinnen/Kunden bereits bezahlt haben. Dies ist für den Validierungsprozess von entscheidender Bedeutung, da die Verkaufs- und Mehrwertsteuerbeträge auf der Grundlage der ausgestellten Rechnungen gebucht werden müssen und nicht erst nach Zahlungseingang. In Deutschland unterliegen grundsätzlich alle Unternehmen, die keine Sonderregelung für die Sollversteuerung beantragt haben, der Istversteuerung. Freiberufler/innen, Einzelunternehmen, Personengesellschaften und buchführungspflichtige Unternehmen mit einem Jahresumsatz von weniger als 500.000 € können der Istbesteuerung unterliegen. Unabhängig von der Rechtsform ist die Sollbesteuerung jedoch ab einem Jahresumsatz von mehr als 800.000 € oder einem Gewinn von 80.000 € obligatorisch.

Unternehmen, die der Sollbesteuerung unterliegen, müssen ihre Einkünfte gesondert erfassen (vgl. § 22 UStG). Diese Anforderung ist die Grundlage für die Validierung von Verkäufen. Zu unterscheiden ist zwischen steuerpflichtigen und sonstigen Waren und Dienstleistungen sowie steuerpflichtigen innergemeinschaftlichen Erwerben. Des Weiteren sind die Verkäufe in entgeltliche Umsätze und unentgeltliche Wertübertragungen zu unterteilen (vgl. § 3 UStG).

Wichtig für die Umsatzsteuervalidierung ist auch, wer die Steuerschuldner für steuerbare und steuerpflichtige Dienstleistungen sind. Dies sind im Prinzip die Unternehmen, die die Waren und Dienstleistungen anbieten. Die Dienstleistungsempfänger könnten jedoch auch im Rahmen des Reverse-Charge-Verfahrens umsatzsteuerpflichtig werden.

Berechnung der Umsatzsteuervalidierung

Die Berechnung der Umsatzsteuervalidierung basiert auf der monatlichen oder jährlichen Gewinn- und Verlustrechnung des Unternehmens. Durch die Addition aller Einnahmen kann der tatsächliche Umsatz ermittelt werden. Entscheidend ist, dass neben den Erlösen aus laufenden Geschäftsvorfällen auch bereits erhaltene Anzahlungen, Erträge aus Vermietung und Verpachtung sowie mögliche Erlöse aus dem Verkauf von Vermögenswerten berücksichtigt werden.

Im zweiten Schritt wird der Basiswert für die Umsatzsteuervalidierung ermittelt. Dies ist die Summe der Kosten der verkauften Waren, der Aufwendungen des Unternehmens und der Zugänge zum Anlagevermögen. Rabatte, Nachlässe und Boni sind ebenso abzugsfähig wie Preiserstattungen und nicht abzugsfähige Vorsteuer auf Reisekosten.

Da die Umsatzerlöse und die vorsteuerabzugsfähigen Ausgaben die Grundlage für die Validierung der Umsatzsteuer bilden, ist es wichtig, dass diese Zahlen korrekt erfasst und ausgelesen werden können. Unternehmen müssen mit administrativem Know-how und technischen Ressourcen vorbereitet sein: Je automatisierter die Prozesse, desto geringer die Fehlerquote. Stripe Tax kann Ihnen dabei helfen, indem es Ihnen ermöglicht, Steuern für globale Zahlungen in einer einzigen Integration zu berechnen und einzuziehen. Der korrekte Steuerbetrag wird jedes Mal automatisch ermittelt. Außerdem erhalten Sie Zugriff auf umfassende Listen Ihrer Einnahmen und Ausgaben mit allen steuerrelevanten Daten. Das beschleunigt und vereinfacht Ihre Umsatzsteuervalidierung.

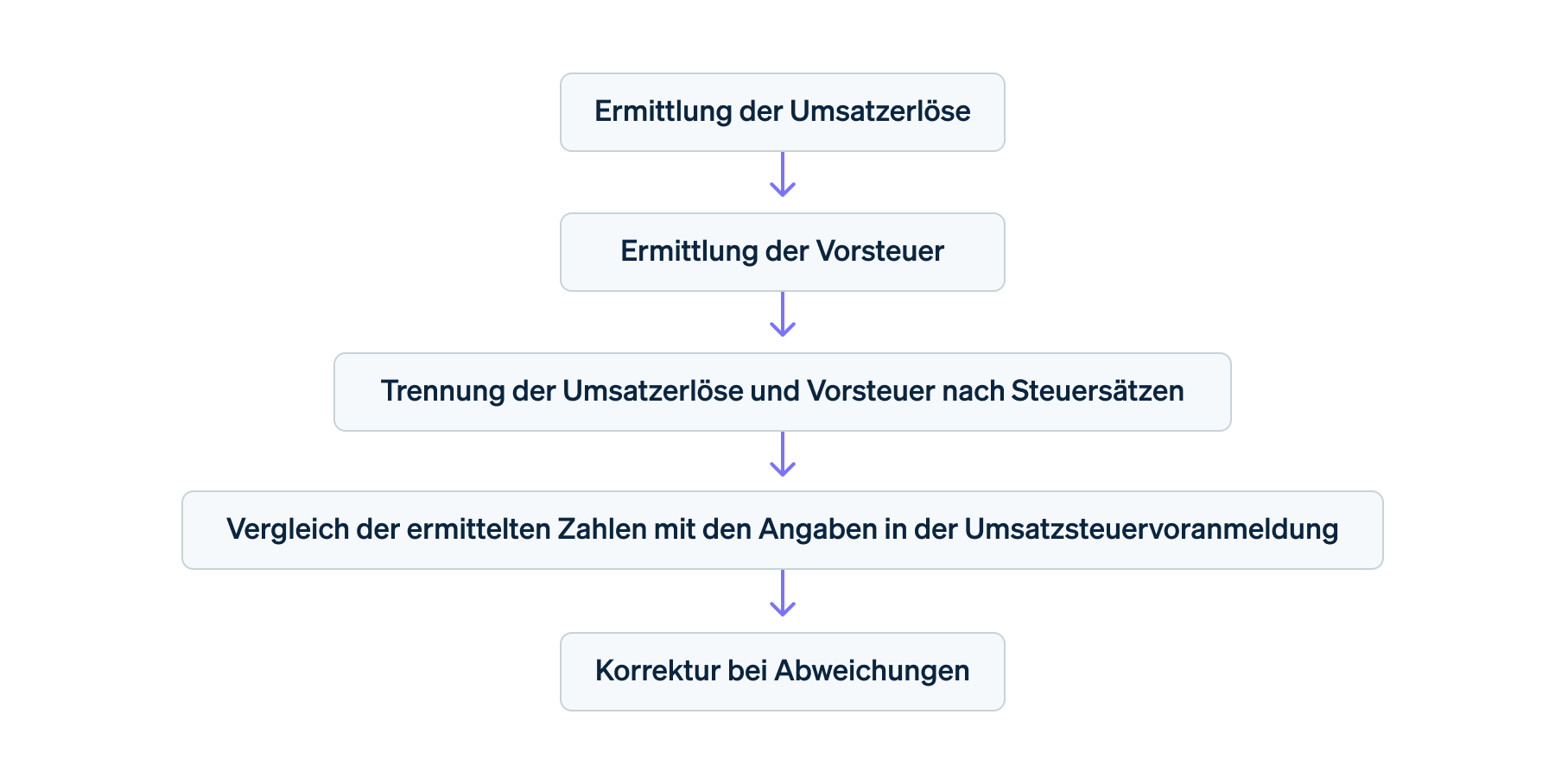

Liegt eine umfassende Übersicht über die nach Umsatzsteuer und Vorsteuer aufgeteilten Umsätze vor, können diese nach den jeweiligen USt.-Sätzen wieder getrennt werden. Es ist wichtig zu unterscheiden, wann die Sätze in Höhe von 19 % oder 7 % gelten. Abschließend werden alle Umsatzerlöse und Vorsteuerbeträge mit den Zahlen der Umsatzsteuervoranmeldung verglichen. Im besten Fall stimmen die Zahlen überein. Werden Abweichungen festgestellt, weist dies auf mögliche Fehler in den Buchhaltungsunterlagen hin.

Verfahren zur Validierung der Umsatzsteuer

Gibt es eine Toleranzgrenze bei der Umsatzsteuerverprobung?

Geringe Abweichungen bei der Umsatzsteuerverprobung werden vom Finanzamt akzeptiert und im Regelfall nicht beanstandet. Denn sie können unter anderem durch Rundungsdifferenzen, kleinere Fehler und Ungenauigkeiten bei der Berechnung zustande kommen. Dennoch sollten die Ursachen gesucht und behoben werden, da Differenzen auch durch falsche Buchungen entstehen können. Definitiv Handlungsbedarf gibt es, wenn bei der Umsatzsteuerverprobung Abweichungen von mehr als 0,5 % errechnet werden.

Was ist zu tun, wenn es Abweichungen bei der Umsatzsteuerverprobung gibt?

Fördert die Umsatzsteuerverprobung eine Differenz von mehr als 0,5 % zutage, müssen die Unternehmen auf Fehlersuche gehen. In diesem Fall liegen möglicherweise Fehlbuchungen oder steuerliche Falschbewertungen vor. Diese müssen für die Umsatzsteuerjahreserklärung korrigiert werden. Andernfalls droht eine strafrechtliche Bewertung der Vorgänge durch das Finanzamt und damit der Vorwurf der Steuerhinterziehung. Laut § 370 der Abgabenordnung kann eine Geldstrafe oder einer Freiheitsstrafe bis zu fünf Jahren die Folge sein.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.