意大利税务机关对拥有海外金融资产的某些纳税人就这些资产的价值征收财富税。这称为“境外金融资产价值税”,或 IVAFE(意大利语为“Imposta sul Valore delle Attività Finanziarie all’Estero”)。与基于特定期间内的收入(如个人所得税 (IRPEF) 或公司所得税 (IRES)不同,此类税收基于的是资产的价值(纳税人的净资产)。本文将介绍 IVAFE、纳税人、适用税率和申报方式。

目录

- 什么是 IVAFE?

- 必须申报的海外金融资产

- 哪些资产不包含在 IVAFE中?

- 如何计算 IVAFE

- 个人纳税申报表中的 IVAFE

- 如何支付 IVAFE?

什么是 IVAFE?

IVAFE 由第 201/11 号法令引入。最初该税仅适用于个人,但自 2020 年 1 月 1 日起,意大利的非商业实体和简单公司——根据第 167/1990 号法令第 4 条要求申报投资和资产的实体(即税务监控流程)——也适用于 IVAFE。因此,这些纳税人持有的海外金融资产现在需缴纳 IVAFE。

什么是“金融资产”?它们包括所有能产生国外资本或杂项收入的金融活动和工具。

IVAFE 税率

除活期账户和储蓄存款外,税务机关对所有资产征收 0.2% 的 IVAFE 税率。对于持有的金融产品在优待税制国家的情况(根据经济与财政部 1999 年 5 月 4 日法令及其修订版),2024 年 IVAFE 税率为每年 0.4%(2024 年预算法——第 1 条,第 91 款,b 项)。

对于个人在国外持有的活期账户和储蓄存款,IVAFE 为固定费用 34.20 欧元。对于非个人实体,税费为 100 欧元,前提是账户对账单或储蓄存款的平均年度余额超过 5,000 欧元。

必须申报的海外金融资产

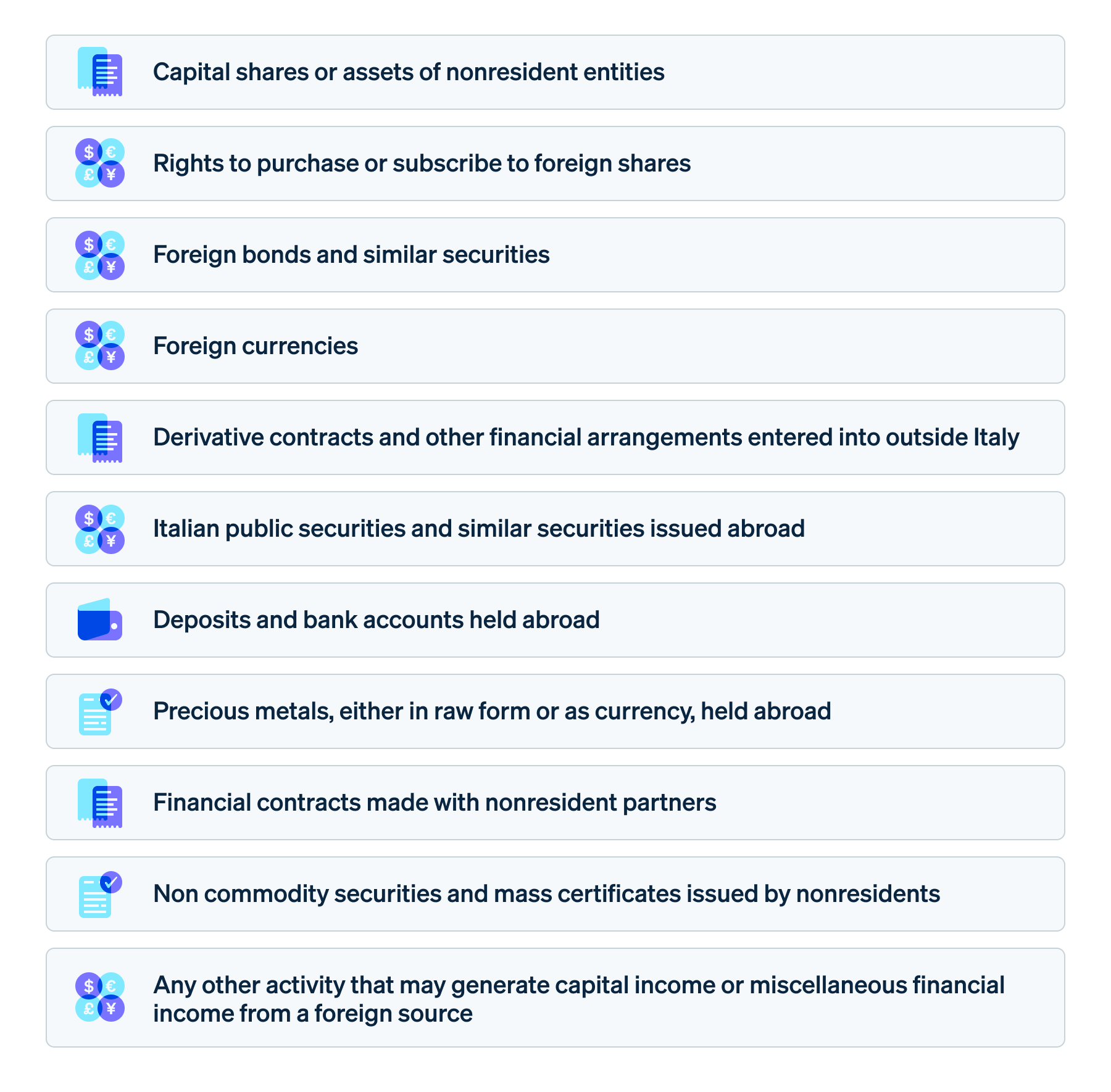

法律要求企业在个人所得税表 PF 表的 RW 部分报告需税务监控的资产。这类申报可能导致缴纳 IVAFE 义务。以下是企业必须在 PF 表 RW 部分申报的海外金融资产:

- 非居民实体的股权或资产(例如外国公司或法律实体如基金会、信托)

- 与非居民合伙人签订的金融合同,例如贷款、转回协议、回购协议、证券借贷和与外国保险公司签订的人寿保险

- 购买或认购外国股票或类似金融工具的权利

- 外国债券及类似证券

- 在国外发行的意大利公债及类似股票

- 非商品证券和非居民发行的大宗证书,包括集体投资计划的单位 (OICR)

- 外汇

- 无论资金来源(如工资、养老金或赔偿金),在国外持有的存款和银行账户

- 在意大利境外签订的衍生合同和其他金融安排

- 在国外持有的原材料形式或作为货币形式的贵金属

- 任何可能产生外国资本或杂项财务收入的活动

企业还必须在 RW 部分报告其持有的意大利金融资产(例如意大利发行的政府债券、居民实体的股份及其他由其发行的金融工具),因为这些资产可能产生杂项收入。

需申报的海外金融资产清单:

哪些资产不包含在 IVAFE中?

税务机关排除了一些金融资产,不需适用 IVAFE。以下资产免于 IVAFE 征税:

- 由受外国法律管辖的公司和机构组织或管理的补充养老计划;

- 在意大利的金融中介管理但持有于国外的资产;

- 纳税人实际持有在意大利的外国资产。

如何计算 IVAFE

确定 IVAFE 应税基础的标准方法是根据金融资产在年度最后一天的市场价值进行计算。如果意大利居民在该年 12 月 31 日之前不再持有这些投资,则需根据持有期结束时的市场价格确定价值。

对于在受监管市场上市的金融资产,纳税人需使用 12 月 31 日或持有期结束时的市场价值。对于非上市资产,或已退市的上市资产,使用面值或赎回金额(若面值不可用),无论其是否已正式重新评估。如果无法获得面值和赎回金额,则以证券的购买价格确定应税基础。

要计算 IVAFE 预付款,使用前一年确定的税额的 100%。例如,若余额税为 150 欧元,预付款也需为 150 欧元。在这种情况下,由于金额超过 103 欧元的门槛,预付款必须分两期支付。

双重征税与税收抵免

如果纳税人在金融产品、活期账户或储蓄账户所在地缴纳了遗产税,则可在计算 IVAFE 时抵扣相等金额的税收抵免(第 201/11 号法令第 19 条第 21 款)。然而,税收抵免不得超过在意大利应缴纳的税款。

但是,如果您与存放金融资产的国家/地区签订了双重征税协议,并且该协议涵盖财富税,则 IVAFE 的此抵免不适用。在这种情况下,适用的税率由资产持有者的居住国决定。

个人纳税申报表中的 IVAFE

拥有海外金融资产的个人在提交税表时需报告这些资产。可在个人所得税 PF 表的 RW 部分,或自 2024 年起的 730/2024 表的 W 部分(用于税务监控)中填写,这与 RW 部分相同。

尽管 IVAFE 是一种财富税,其计算和结算与个人所得税 (IRPEF) 的法规一致。纳税人需按余额和预付款进行支付。若 PF 所得税表 RW6 部分第 1 栏中的 IVAFE 金额超过 52 欧元,则需支付预付款;若未达到此门槛,仅需支付余额。

若 IVAFE 预付款超过 103 欧元(第 435/2001 号总统令第 17 条第 3 款),则须分两期支付:

- 第一笔,占 40%,需在上年度税表申报截止日期(6 月 30 日)前缴纳;

- 第二笔,扣除第一笔后的余额,在 11 月 30 日之前缴纳。

若不分期,则整个金额需在 11 月 30 日一次性支付。

不断变化的法规可能会为企业带来合规挑战。像 Stripe Tax 这样的工具可以通过生成详细报告简化税务合规工作,这些报告对申报税收非常有帮助。

如何支付 IVAFE?

需缴纳增值税的纳税人必须使用表格 F24 进行电子支付。可通过意大利税务局提供的 F24 网页版 或 F24 在线软件,或通过 Fisconline 和 Entratel 渠道——通过信用机构的网上银行服务或授权的中介支付。

非增值税纳税人可使用纸质表格 F24 在银行、意大利邮政分行及收款代理处支付,但不可使用抵扣税额进行支付。若使用税收抵扣,提交纸质表格 F24 仍然可以,但仅限在收款代理处提交。

支付 IVAFE 需使用以下税务代码:

- 4043:在意大利境内的个人就其持有的海外金融资产价值支付的税款——第 19 条,第 18 款,DL. n.201/2011,已由 L.n.214/2011 修订而后又修改——余额

- 4047:在意大利境内的个人就其持有的海外金融资产价值支付的税款——第 19 条,第 18 款,DL. n.201/2011,已由 L.n.214/2011 修订而后又修改——预付款第一期

- 4048:在意大利境内的个人就其持有的海外金融资产价值支付的税款——第 19 条,第 18 款,DL. n.201/2011,已由 L.n.214/2011 修订而后又修改——预付款第二期或一次性预付款

本文中的内容仅供一般信息和教育目的,不应被解释为法律或税务建议。Stripe 不保证或担保文章中信息的准确性、完整性、充分性或时效性。您应该寻求在您的司法管辖区获得执业许可的合格律师或会计师的建议,以就您的特定情况提供建议。