En el ámbito del procesamiento de pagos, una transacción anulada cancela una transacción antes de que finalice o se liquide. Cuando se anula una transacción, cancela la operación y no carga la cuenta de la persona titular de la tarjeta.

A continuación, reunimos todo lo que las empresas deben saber sobre las transacciones anuladas: por qué ocurren, cómo afectan a las prácticas de contabilidad y cómo gestionarlas con eficacia.

Contenido de este artículo:

- Diferencias entre las transacciones anuladas y los reembolsos

- ¿Por qué se producen las transacciones anuladas?

- ¿Cómo afectan las transacciones anuladas la contabilidad?

- Consejos para gestionar transacciones anuladas con eficacia

- Derechos y protecciones de las transacciones anuladas

Diferencias entre las transacciones anuladas y los reembolsos

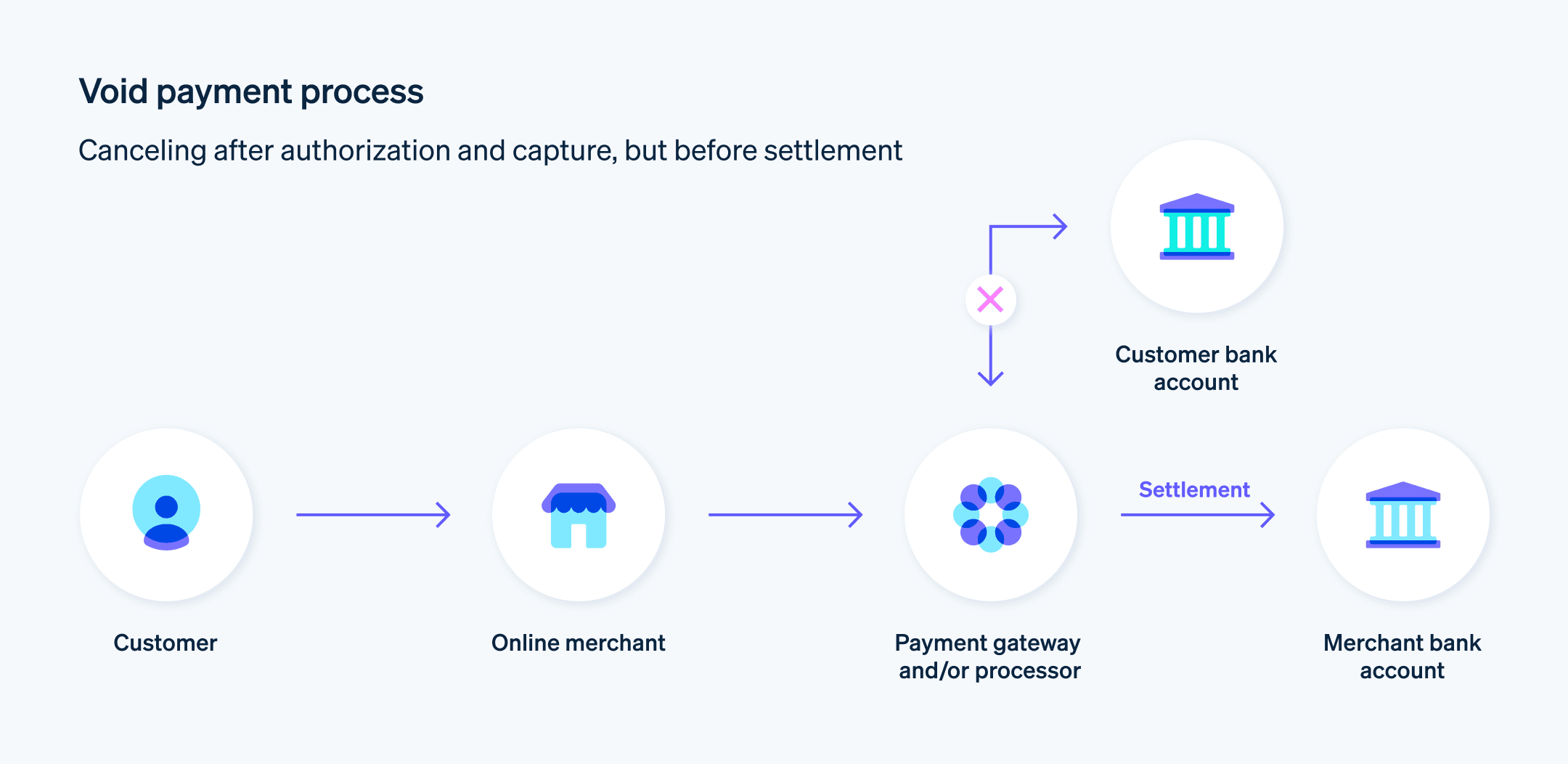

Las transacciones anuladas y los reembolsos implican la anulación de la venta de un cliente, pero difieren en el tiempo, los efectos en las cuentas de los clientes y los requisitos de procesamiento del comerciante. Las anulaciones suelen ser más sencillas y requieren menos tiempo para ambas partes, ya que impiden que la transacción se complete en primer lugar. Los reembolsos, por el contrario, requieren más tiempo y esfuerzo de procesamiento, lo que afecta al saldo disponible del cliente, a los ingresos y la contabilidad de la empresa.

A continuación presentamos las diferencias entre las transacciones anuladas y los reembolsos.

Transacciones anuladas

Una transacción anulada cancela una transacción con tarjeta de crédito o débito antes de que los fondos se hayan transferido de la cuenta del cliente a la cuenta de la empresa.

Tiempo: la anulación se realiza normalmente poco después de que se inicie la transacción, normalmente en el mismo día hábil. La anulación se debe realizar antes de que la transacción se procese en lotes o se cobre y normalmente desaparecerá del extracto bancario del cliente en 24 horas.

Cuenta del cliente: cuando se anula una transacción, no se realiza ningún cargo en la cuenta del cliente. Si el importe de la transacción se retuvo inicialmente como transacción pendiente, se libera dicha retención.

Procesamiento del comerciante: para la empresa, una transacción anulada significa que no se recibirán los fondos y que la venta no se incluirá en el lote de transacciones que se procesan para su cobro.

Registros: la transacción puede aparecer en la cuenta del cliente como pendiente, pero esta desaparecerá. Las empresas suelen tener registros de las transacciones anuladas, que se reflejan por separado de las ventas realizadas.

Reembolsos

Un reembolso anula una transacción después de que esta se complete. Es decir, los fondos que se habían transferido de la cuenta del cliente a la de la empresa, vuelven a la cuenta del cliente.

Tiempo: los reembolsos pueden tardar días, semanas o incluso meses desde la transacción original. El proceso no es inmediato y puede tardar varios días hábiles en reflejarse en la cuenta del cliente.

Cuenta del cliente: la cuenta del cliente recibe el crédito del importe de la transacción cuando se procesa el reembolso, lo que anula el cargo original.

Procesamiento del comerciante: para las empresas, emitir un reembolso supone enviar de vuelta los fondos a la cuenta del cliente. Las empresas deben ajustar sus registros contables para reflejar la devolución de los fondos.

Registros: los reembolsos aparecerán reflejados en el extracto de cliente como un crédito de la empresa. Las empresas deben llevar registros detallados de los reembolsos a efectos de la conciliación contable.

¿Por qué se producen las transacciones anuladas?

Las transacciones anuladas se dan en diversas situaciones, pero ocurren casi siempre en el comercio minorista y los sectores de servicios, donde los pagos se procesan de forma inmediata. A continuación, describimos las situaciones habituales donde se dan transacciones anuladas.

Errores en la entrada de datos: si un cajero o un vendedor introduce el importe incorrecto o selecciona el producto equivocado, se debe anular la transacción para no cobrar al cliente el importe erróneo.

Transacciones duplicadas: a veces, una transacción puede procesarse más de una vez debido a una falla técnica o a un error humano. Anular la transacción duplicada garantiza que no se cobre al cliente varias veces por la misma compra.

Decisiones del cliente: un cliente puede cambiar de opinión sobre si efectuar la compra justo después de la transacción. La empresa puede anular la transacción para cancelar la venta y evitar que se cobre al cliente. El cliente también puede cambiar de opinión sobre su método de pago. Si la transacción no se ha cobrado, se puede anular la transacción original para que la persona pueda pagar con el método que prefiera.

Problemas técnicos: las fallas o errores del sistema de puntos de venta (POS) pueden dar lugar a transacciones incorrectas que hay que anular.

Prevención de fraude: si una empresa sospecha que una transacción es fraudulenta, puede anularla para evitar pérdidas financieras y proteger la cuenta del cliente.

Retenciones de autorización: en sectores como la hospitalidad o el alquiler de coches, las transacciones se suelen preautorizar a fin de garantizar la disponibilidad de los fondos. Si el importe final de la transacción es diferente o se cancela el servicio, se puede anular el cargo de la preautorización.

Producto no disponible: si se vende un producto que resulta estar agotado o no disponible, la transacción se puede anular.

Requisitos de la política: algunos sectores tienen estándares de cumplimiento de la normativa específicos o políticas de tienda que pueden requerir la anulación de transacciones en circunstancias particulares, como las ventas restringidas por edad si no se cumple el requisito de edad.

¿Cómo afectan las transacciones anuladas la contabilidad?

Las transacciones anuladas se deben incluir en la contabilidad de la empresa de las siguientes maneras.

Registros de transacción: las transacciones anuladas se deben incluir en el sistema contable para asegurar que se informa de las actividades financieras con transparencia y exactitud.

Conciliación de ventas: a pesar de no contribuir a los ingresos, hay que contabilizar las transacciones anuladas durante la conciliación de ventas para garantizar que las cifras de ventas coinciden con el dinero recibido.

Gestión del inventario: en el comercio minorista, una transacción anulada debe anotarse en los registros de inventario para reflejar que aún hay existencias del artículo de la venta anulada.

Declaraciones de impuestos: las transacciones anuladas no están sujetas a impuestos. Estas transacciones se deben diferenciar de las ventas realizadas para garantizar la exactitud de la declaración de impuestos.

Estados financieros: hay que registrar las transacciones anuladas para evitar inflar las cifras de ventas o cuentas por cobrar, lo que garantiza que los informes financieros reflejen con precisión la situación financiera y el rendimiento de la empresa.

Registros de auditoría: los auditores pueden examinar los registros de las transacciones anuladas para asegurarse de que son legítimas y que no se utilizan para ocultar prácticas financieras inadecuadas.

Flujo de caja: las transacciones anuladas no afectan al flujo de caja y no se deben incluir en los cálculos del flujo de caja.

Registros de cliente: registrar con precisión las transacciones anuladas es importante para mantener la confianza de los clientes.

Consejos para gestionar transacciones anuladas con eficacia

Conoce tus sistemas: familiarízate con las funciones de tu sistema POS o de procesamiento de pagos.

Actúa con rapidez: actúa rápidamente para anular una transacción antes de que se procese en lotes. Esto evita un proceso de reembolso más complejo.

Comunícate con los clientes: comunica con claridad a los clientes el proceso de anulación para mantener una buena relación con ella. Asegúrate de que entienden que la transacción se cancelará y lo que deben esperar en sus extractos bancarios. Contempla la posibilidad de hacer un seguimiento de los clientes después de una transacción anulada para confirmar que han visto la corrección en su cuenta.

Capacita al personal: forma periódicamente al personal sobre el procedimiento correcto para anular transacciones: cómo hacerlo y por qué es importante.

Documenta los procedimientos anulados: cuenta con un proceso bien documentado para las transacciones anuladas al que el personal pueda remitirse, que incluya cómo anular la transacción, cómo registrar la transacción anulada y cómo informar internamente de la transacción anulada.

Mantén los registros: mantén registros detallados de todas las transacciones anuladas, incluido quién anuló la transacción y por qué. Esto es útil a efectos de auditoría y para resolver disputas.

Establece controles internos: implementa comprobaciones para evitar un uso indebido de la función de anulación. Esto podría incluir la obligación de contar con la aprobación de un superior para las anulaciones que superen un determinado importe.

Concilia con los registros financieros: concilia periódicamente las transacciones anuladas con tus registros financieros para garantizar la exactitud de los informes y detectar a tiempo las discrepancias.

Usa la tecnología disponible: considera utilizar la tecnología o las funciones de software disponibles para simplificar o automatizar el proceso de anulación, a fin de aumentar la rapidez y la precisión y reducir la carga administrativa.

Revisa para mejorar los procesos: revisa periódicamente las transacciones anuladas como parte del análisis financiero de tu empresa. La identificación de patrones o tendencias puede ayudar a mostrar dónde se necesita más formación o señalar posibles problemas con el proceso de ventas.

Derechos y protecciones de las transacciones anuladas

Los derechos exactos relacionados con las transacciones anuladas varían en función del tipo de transacción (por ejemplo, tarjeta de crédito, tarjeta de débito, ACH) y de las leyes de tu jurisdicción. A continuación, describimos los derechos que suelen corresponder a empresas y clientes.

Derechos y protecciones de las empresas

Las empresas tienen derecho a anular transacciones en las siguientes circunstancias.

Acuerdo mutuo: ambas partes acuerdan cancelar un pedido.

Error de precios: el precio anunciado está mal.

Sin existencias: no quedan existencias del artículo que se ha comprado.

Sospecha de fraude: si hay señales de peligro que indican actividades fraudulentas.

Derechos y protecciones de los consumidores

Los clientes tienen derecho a solicitar la anulación de las transacciones en las siguientes circunstancias.

Cargos no autorizados o incorrectos: los clientes tienen derecho a disputar cualquier transacción que considere que no tiene autorización o es errónea. Esto puede desencadenar un proceso de anulación si se inicia dentro del plazo permitido (en el caso de las tarjetas de crédito, suele ser de 60 días).

Sospecha o confirmación de fraude: leyes como la ley de Facturación Justa de Crédito en los EE. UU. protegen a los clientes de cargos fraudulentos en sus tarjetas de crédito. Si una transacción es fraudulenta, el cliente tiene derecho a anularla y a que no se le considere responsable.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.