Im Zusammenhang mit der Zahlungsabwicklung ist eine ungültige Transaktion eine Transaktion, die storniert wird, bevor sie abgeschlossen oder abgerechnet ist. Wenn eine Transaktion für ungültig erklärt wird, wird dieser Vorgang annulliert und das Konto der Karteninhaberin oder des Karteninhabers nicht belastet.

Im Folgenden erfahren Sie, was Unternehmen über ungültige Transaktionen wissen müssen: warum sie auftreten, wie sie sich auf die Buchhaltung auswirken und wie Sie sie effektiv handhaben können.

Worum geht es in diesem Artikel?

- Ungültige Transaktionen vs. Rückerstattungen

- Die Gründe für ungültige Transaktionen

- Wie sich ungültige Transaktionen auf die Buchhaltung auswirken

- Tipps für den effektiven Umgang mit ungültigen Transaktionen

- Rechte und Schutzmaßnahmen im Zusammenhang mit ungültigen Transaktionen

Stornotransaktionen vs. Rückerstattungen

Mit Stornotransaktionen und Rückerstattungen wird ein Verkauf an eine Kundin/einen Kunden rückgängig gemacht, doch sie unterscheiden sich hinsichtlich des Zeitpunkts, der Auswirkungen auf das Kundenkonto und der Abwicklungsanforderungen an den Händler. Stornierungen sind in der Regel einfacher und für beide Parteien weniger zeitaufwändig, da sie verhindern, dass die Transaktion überhaupt zustande kommt. Rückerstattungen hingegen erfordern mehr Zeit und Aufwand, was sich auf das verfügbare Guthaben der Kundin/des Kunden sowie auf die Einnahmen und die Buchhaltung des Unternehmens auswirkt.

Die Unterschiede zwischen Stornotransaktionen und Rückerstattungen werden nachfolgend beschrieben.

Stornotransaktionen

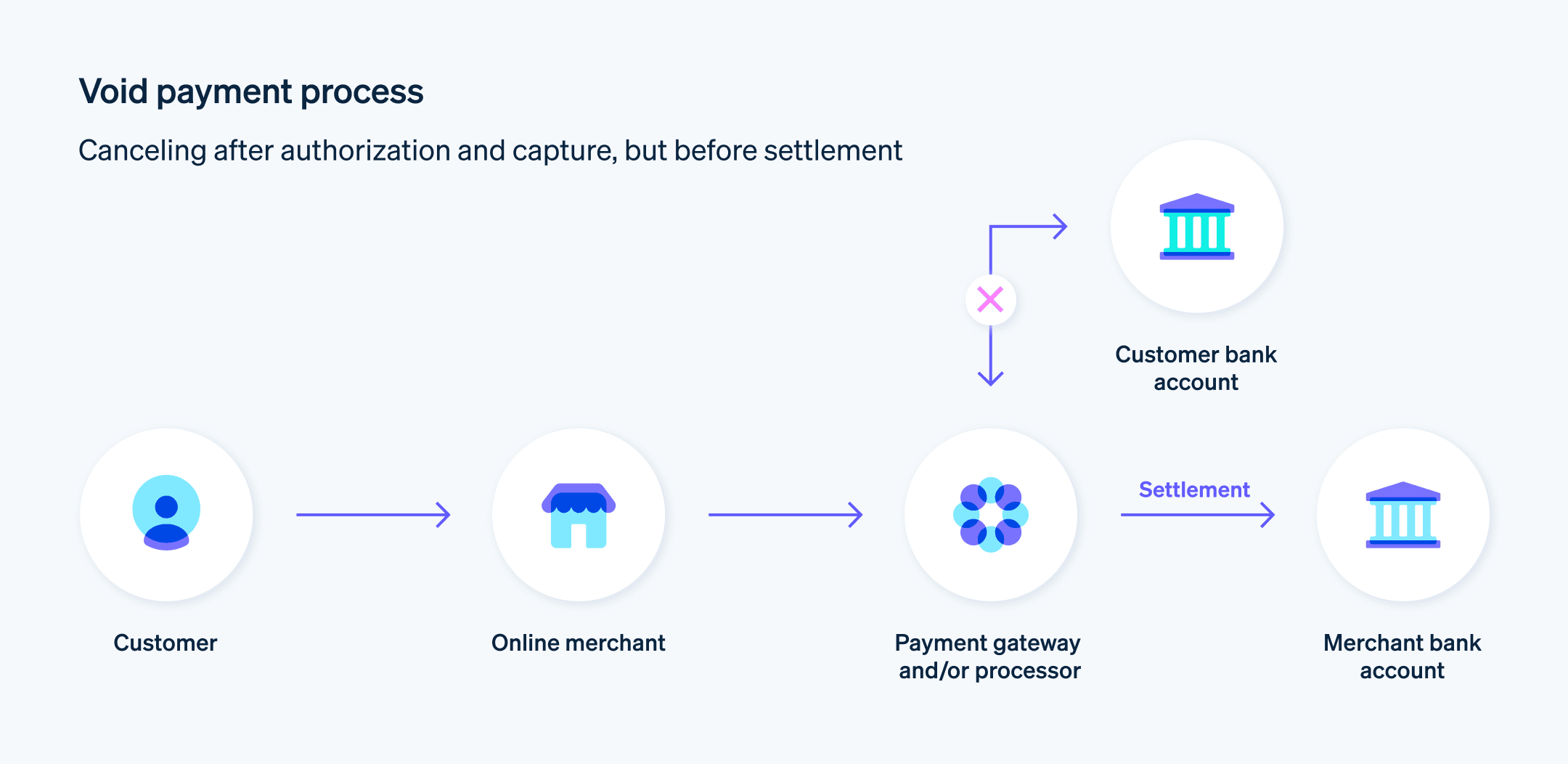

Eine Stornotransaktion annulliert eine Kredit- oder Debitkartentransaktion, bevor die Gelder vom Kunden- auf das Unternehmenskonto übertragen werden.

Zeitlicher Ablauf: Die Stornierung erfolgt in der Regel kurz nach Initiierung der Transaktion, oft noch am selben Werktag. Die Stornierung muss erfolgen, bevor die Transaktion per Batch abgewickelt oder abgerechnet wird, und verschwindet in der Regel innerhalb von 24 Stunden vom Bankkontoauszug der Kundin/des Kunden.

Kundenkonto: Wenn eine Transaktion storniert wird, wird das Konto der Kundin/des Kunden nicht belastet. Wenn der Transaktionsbetrag ursprünglich als ausstehende Transaktion vorgemerkt wurde, wird der vorgemerkte Betrag gelöscht.

Händlerabwicklung: Für das Unternehmen bedeutet eine stornierte Transaktion, dass die Gelder nicht eingehen und der Verkauf nicht in den Batch der Transaktionen aufgenommen wird, die für die Zahlungsabwicklung verarbeitet werden.

Aufzeichnungen: Die Transaktion wird auf dem Kundenkonto möglicherweise als ausstehend angezeigt, wird dann aber abgebrochen. Unternehmen verfügen in der Regel über Aufzeichnungen über stornierte Transaktionen, die getrennt von abgeschlossenen Verkäufen ausgewiesen werden.

Rückerstattungen

Bei einer Rückerstattung wird eine Transaktion rückgängig gemacht, nachdem sie abgeschlossen wurde. Die Gelder, die vom Kundenkonto auf das Konto des Unternehmens übertragen wurden, werden auf das Kundenkonto zurückübertragen.

Zeitlicher Ablauf: Rückerstattungen können Tage, Wochen oder sogar Monate nach der ursprünglichen Transaktion erfolgen. Der Vorgang wird nicht sofort abgeschlossen und es kann mehrere Werktage dauern, bis er auf dem Kundenkonto erscheint.

Kundenkonto: Sobald die Rückerstattung abgewickelt wurde, wird dem Kundenkonto der Betrag der Transaktion gutgeschrieben, was die ursprüngliche Abbuchung ausgleicht.

Händlerabwicklung: Für Unternehmen bedeutet eine Rückerstattung, dass die Gelder auf das Kundenkonto zurückübertragen werden. Unternehmen müssen in ihrer Buchhaltung die Rückgabe der Gelder dokumentieren.

Aufzeichnungen: Rückerstattungen werden auf dem Kontoauszug der Kundin/des Kunden als Gutschrift des Unternehmens ausgewiesen. Unternehmen müssen für den Abgleich mit der Buchhaltung detaillierte Aufzeichnungen über Rückerstattungen führen.

Die Gründe für ungültige Transaktionen

Ungültige Transaktionen treten in verschiedenen Szenarien auf, sind aber vor allem im Einzelhandel und im Dienstleistungssektor zu beobachten, weil dort Zahlungen sofort verarbeitet werden. Im Folgenden werden gängige Szenarien für ungültige Transaktionen beschrieben.

Eingabefehler: Wenn ein/e Kassierer/in oder Verkäufer/in einen falschen Betrag eingibt oder ein falsches Produkt auswählt, muss die Transaktion storniert werden, damit der Kundin oder dem Kunden nicht der falsche Betrag berechnet wird.

Doppelte Transaktionen: Es kann gelegentlich vorkommen, dass eine Transaktion aufgrund einer technischen Panne oder eines menschlichen Fehlers mehr als einmal verarbeitet wird. Durch die Stornierung der doppelten Transaktion wird sichergestellt, dass die Kundin oder der Kunde nicht mehrfach für denselben Kauf belastet wird.

Kundenentscheidungen: Es kann sein, dass eine Kundin oder ein Kunde ihre bzw. seine Meinung über einen Kauf unmittelbar nach der Transaktion ändert. Das Unternehmen kann die Transaktion für ungültig erklären, um den Verkauf zu stornieren und zu verhindern, dass die Kundin oder der Kunde belastet wird. Die Kundin oder der Kunde kann auch ihre bzw. seine Meinung über ihre oder seine Zahlungsmethode ändern. Wenn die Transaktion noch nicht abgewickelt wurde, kann die ursprüngliche Transaktion storniert werden, damit die Kundin oder der Kunde mit ihrer bzw. seiner bevorzugten Methode bezahlen kann.

Technische Probleme: Störungen oder Fehler im Point-of-Sale(POS)-System können zu falschen Transaktionen führen, die storniert werden müssen.

Betrugsprävention: Wenn ein Unternehmen den Verdacht hat, dass eine Transaktion betrügerisch ist, kann es die Transaktion stornieren, um finanzielle Verluste zu vermeiden und das Konto der Kundin oder des Kunden zu schützen.

Autorisierung von Zahlungen: In Branchen wie dem Gastgewerbe oder der Autovermietung werden Transaktionen oft vorautorisiert, um die Verfügbarkeit von Geldern sicherzustellen. Wenn der endgültige Transaktionsbetrag abweicht oder die Leistung storniert wird, kann die Vorautorisierungsgebühr storniert werden.

Nicht verfügbares Produkt: Wenn ein Produkt verkauft wird, das nicht auf Lager oder nicht verfügbar ist, kann die Transaktion storniert werden.

Anforderungen von Richtlinien: In bestimmten Branchen gibt es spezielle Compliance-Standards oder Geschäftsrichtlinien, die unter bestimmten Umständen die Stornierung von Transaktionen erfordern, etwa bei Verkäufen mit Altersbeschränkung, wenn die Altersvoraussetzung nicht erfüllt ist.

Wie sich ungültige Transaktionen auf die Buchhaltung auswirken

Ungültige Transaktionen müssen in der Buchhaltung eines Unternehmens auf folgende Weise berücksichtigt werden.

Transaktionsaufzeichnungen: Stornierte Transaktionen müssen in das Buchhaltungssystem aufgenommen werden, um sicherzustellen, dass alle finanziellen Aktivitäten transparent und korrekt ausgewiesen werden.

Umsatzabgleich: Obwohl sie nicht zu den Einnahmen beitragen, sollten ungültige Transaktionen beim Umsatzabgleich berücksichtigt werden, um sicherzustellen, dass die Umsatzzahlen mit den erhaltenen Geldern übereinstimmen.

Bestandsverwaltung: Im Einzelhandel sollte eine ungültige Transaktion in den Bestandsaufzeichnungen vermerkt werden, um anzuzeigen, dass der Artikel aus dem stornierten Verkauf noch auf Lager ist.

Steuerberichterstattung: Ungültige Transaktionen tragen nicht zum steuerpflichtigen Umsatz bei. Diese Transaktionen müssen von abgeschlossenen Verkäufen unterschieden werden, um eine genaue Steuerberichterstattung zu gewährleisten.

Finanzberichte: Ungültige Transaktionen müssen aufgezeichnet werden, um überhöhte Umsatz- oder Forderungszahlen zu vermeiden und sicherzustellen, dass die Finanzberichte die Finanzlage und Leistung des Unternehmens korrekt wiedergeben.

Prüfpfade: Prüfer/innen könnten Aufzeichnungen über ungültige Transaktionen untersuchen, um sicherzustellen, dass sie rechtmäßig waren und nicht dazu dienten, unangemessene Finanzpraktiken zu verbergen.

Cashflow: Ungültige Transaktionen haben keinen Einfluss auf den Cashflow und sollten nicht in dessen Berechnungen einbezogen werden.

Kundenaufzeichnungen: Die genaue Aufzeichnung ungültiger Transaktionen ist wichtig, um das Vertrauen der Kunden/Kundinnen zu erhalten.

Tipps für den effektiven Umgang mit ungültigen Transaktionen

Verstehen Sie Ihre Systeme: Machen Sie sich mit den Funktionen Ihres POS- oder Zahlungsverarbeitungssystems vertraut.

Handeln Sie schnell: Handeln Sie sofort, um eine Transaktion zu stornieren, bevor sie im Stapel verarbeitet wird. Dadurch wird ein komplizierteres Rückerstattungsverfahren vermieden.

Kommunizieren Sie mit Ihrer Kundschaft: Kommunizieren Sie mit den Kunden/Kundinnen klar und deutlich über das Stornierungsverfahren, um gute Kundenbeziehungen zu pflegen. Vergewissern Sie sich, dass sie verstanden haben, dass die Transaktion storniert wird und was sie auf ihren Kontoauszügen zu erwarten haben. Sie sollten sich nach einer ungültigen Transaktion bei Ihren Kundinnen und Kunden melden, um sicherzugehen, dass ihnen die Korrektur bekannt ist.

Schulen Sie Ihr Personal: Schulen Sie Ihre Mitarbeiter/innen regelmäßig in der korrekten Vorgehensweise bei der Stornierung von Transaktionen – wie man sie durchführt und warum sie wichtig ist.

Dokumentieren Sie Stornierungsverfahren: Führen Sie ein gut dokumentiertes Verfahren für die Stornierung von Transaktionen ein, auf das sich die Mitarbeiter/innen beziehen können. Dazu gehört auch, wie die Transaktion storniert wird, wie die ungültige Transaktion erfasst wird und wie die ungültige Transaktion intern gemeldet wird.

Führen Sie Aufzeichnungen: Führen Sie detaillierte Aufzeichnungen über alle ungültigen Transaktionen, einschließlich der Angabe, wer die Transaktion storniert hat und warum. Dies ist für Prüfungszwecke und zur Beilegung von angefochtenen Zahlungen nützlich.

Legen Sie interne Kontrollen fest: Führen Sie Kontrollen ein, um den Missbrauch der Stornierungsfunktion zu verhindern. Dazu könnte auch gehören, dass die Genehmigung auf Managementebene für Stornierungen über einem bestimmten Betrag erforderlich ist.

Stimmen Sie sie mit den Finanzunterlagen ab: Gleichen Sie die ungültigen Transaktionen regelmäßig mit Ihren Finanzunterlagen ab, um die Genauigkeit Ihrer Berichte zu gewährleisten und Unstimmigkeiten frühzeitig zu erkennen.

Nutzen Sie verfügbare Technologie: Erwägen Sie den Einsatz verfügbarer Technologien oder Softwarefunktionen zur Vereinfachung oder Automatisierung des Stornierungsvorgangs, um die Geschwindigkeit und Genauigkeit zu erhöhen und den Verwaltungsaufwand zu verringern.

Prüfen Sie auf Verfahrensoptimierungen: Überprüfen Sie stornierte Transaktionen regelmäßig als Teil der Finanzanalyse Ihres Unternehmens. Das Erkennen von Mustern oder Trends kann Ihnen zeigen, wo weitere Schulungen erforderlich sind oder wo es potenzielle Probleme mit Ihrem Verkaufsverfahren gibt.

Rechte und Schutzmaßnahmen im Zusammenhang mit ungültigen Transaktionen

Die genauen Rechte in Bezug auf ungültige Transaktionen hängen von der Art der Transaktion (z. B. Kreditkarte, Debitkarte, ACH) und den Gesetzen Ihres Landes ab. Nachfolgend sind die Rechte aufgeführt, die in der Regel für Unternehmen und Kundschaft gelten.

Rechte und Schutz für Unternehmen

Unternehmen haben das Recht, Transaktionen unter den folgenden Umständen zu stornieren.

Gegenseitiges Einverständnis: Beide Parteien vereinbaren, eine Bestellung zu stornieren.

Fehler bei der Preisangabe: Der beworbene Preis war falsch.

Nicht auf Lager: Der gekaufte Artikel ist nicht mehr verfügbar.

Verdacht auf Betrug: Es gibt Warnsignale (Red Flags), die auf betrügerische Aktivitäten hinweisen.

Verbraucherrechte und Verbraucherschutz

Verbraucher/innen haben das Recht, die Stornierung von Transaktionen unter den folgenden Umständen zu verlangen.

Nicht autorisierte oder falsche Gebühren: Kunden/Kundinnen haben das Recht, jede Transaktion anzufechten, die sie für unberechtigt oder fehlerhaft halten. Dadurch kann ein Stornierungsverfahren ausgelöst werden, wenn es innerhalb des zulässigen Zeitrahmens (bei Kreditkarten sind dies in der Regel 60 Tage) eingeleitet wird.

Mutmaßlicher oder bestätigter Betrug: Gesetze wie der Fair Credit Billing Act in den USA schützen Kunden/Kundinnen vor betrügerischen Kreditkartenabrechnungen. Wenn eine Transaktion betrügerisch ist, hat die Kundin oder der Kunde das Recht, sie stornieren zu lassen und nicht haftbar gemacht zu werden.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.