Toda empresa que desarrolla su actividad profesional en España debe estar al corriente de sus obligaciones en materia deimpuestos indirectos —como el IVA, que grava la compraventa de bienes y servicios— e impuestos directos. Este segundo tipo de tributo se suele calcular en función de los beneficios del negocio y recibe su nombre porque la empresa abona los importes adeudados directamente a la Agencia Tributaria (AEAT).

Los dos impuestos directos más habituales son el impuesto sobre la renta de las personas físicas (IRPF) y, en el caso de las empresas, el impuesto sobre sociedades (IS).

Si bien la mayoría de empresas elige (y, en algunos casos, debe) liquidar el IS con pagos fraccionados a través del modelo 202, las demás abonan íntegramente este impuesto en un solo pago. En ambos casos, las empresas deben presentar la liquidación anual del IS a través del modelo 200.

Esto es lo que encontrarás en este artículo:

- Qué es y para qué sirve el modelo 200

- Quiénes están obligados a presentar el modelo 200

- Quiénes están exentos de presentar el modelo 200

- Cuál es el plazo para presentar el modelo 200

- ¿Se puede aplazar el modelo 200?

- Cómo presentar el modelo 200

Qué es y para qué sirve el modelo 200

El modelo 200 es una declaración tributaria que deben presentar las empresas en España para informar a la AEAT sobre los rendimientos económicos que han obtenido a lo largo del año y liquidar el IS correspondiente a esos beneficios: tras especificar los ingresos, los gastos y las deducciones, se determina el importe final a pagar.

Este modelo sirve para liquidar las obligaciones fiscales de la empresa en materia del impuesto sobre sociedades, independientemente de si lo pagan fraccionadamente o en un pago único. En el primer caso, la cantidad a abonar tras la presentación del modelo 200 será mucho menor, al haber ido haciendo ingresos trimestrales a la AEAT.

Además, debes tener en cuenta que, en ocasiones (y tal como sucede con la devolución del IVA) el impuesto sobre sociedades puede salir «a devolver»; es decir, es posible que hayas abonado un importe superior al que deberías y que la AEAT te tenga que reembolsar la diferencia.

Quiénes están obligados a presentar el modelo 200

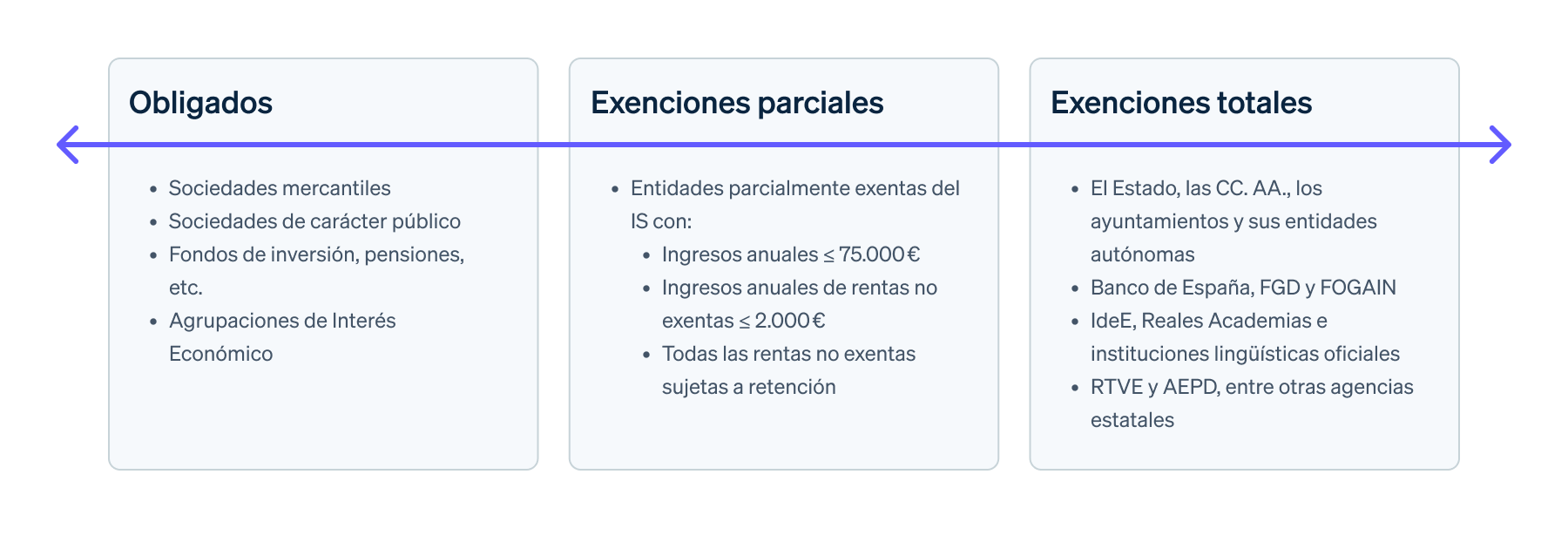

En la siguiente tabla, encontrarás un resumen sobre quiénes están obligados a presentar el Modelo 200, así como las entidades que disfrutan de exenciones parciales o totales:

Presentar el modelo 200 es obligatorio para las sociedades y los sujetos pasivos que tienen su sede en España y que desempeñan la figura de contribuyentes en lo que respecta al impuesto sobre sociedades. Veamos el listado completo:

- Sociedades mercantiles, es decir, personas jurídicas constituidas habitualmente como sociedades limitadas (SL) o sociedades anónimas (SA).

- Sociedades de carácter público, independientemente de si dependen del Estado o de la comunidad autónoma, provincia o localidad en la que operan.

- Fondos de las siguientes categorías: activos bancarios, garantía de inversiones, regularización del mercado hipotecario, capital-riesgo, inversión y pensiones.

- Uniones temporales de empresas.

- Agrupaciones de Interés Económico.

Quiénes están exentos de presentar el modelo 200

Si bien la gran mayoría de las personas jurídicas y sujetos pasivos han de presentar el modelo 200, existen algunas exenciones totales y parciales.

Exenciones totales

Las exenciones totales son aquellas en las que no se cumplimenta el formulario porque no hay que pagar el IS. Es el caso de estas entidades:

- El Estado, las CC. AA. y los ayuntamientos, además de sus entidades autónomas.

- El Banco de España, el Fondo de Garantía de Depósitos (FGD) y el Fondo de garantía de inversiones (FOGAIN).

- La Tesorería General y el resto de entidades que gestionan la Seguridad Social.

- El IdeE (Instituto de España) y sus respectivas Reales Academias oficiales. Del mismo modo, también quedarán exentas las instituciones lingüísticas de las CC. AA. con lengua oficial propia con fines similares a los de la RAE (Real Academia Española).

- Determinadas agencias estatales y algunos organismos de carácter público, entre los que se encuentran la Corporación de Radio y Televisión Española (RTVE) y la Agencia Española de Protección de Datos (AEPD), además de las entidades que se mencionan en la disposición adicional novena y décima de la Ley 6/1997.

Exenciones parciales

No tendrán la obligación de presentar el modelo 200 las entidades parcialmente exentas del IS (entre las que se incluyen algunas entidades sin ánimo de lucro, sindicatos de trabajadores o uniones de cooperativas), siempre y cuando cumplan todos los requisitos siguientes:

- Obtener ingresos de, como máximo, 75.000 € al año.

- Obtener ingresos de, como máximo, 2.000 € al año provenientes de rentas no exentas.

- El 100 % de rentas obtenidas y que no tengan exención han de someterse a su correspondiente retención.

Cuál es el plazo para presentar el modelo 200

Si tu caso particular no se incluye entre las exenciones totales o parciales, tienes la obligación de presentar el modelo 200 respetando los plazos correspondientes, que serán distintos en función de cuándo finalice tu período impositivo. Si bien en la mayoría de los casos este período coincide con el año natural, no siempre es así. Veamos cómo varían los plazos en función del período impositivo:

- Si el período impositivo coincide con el año natural, el plazo para presentar el modelo 200 da comienzo el 1 de julio y concluye el día 25 del mismo mes.

- Si el período impositivo es distinto al año natural, el plazo también es de 25 días naturales, pero comienza seis meses después de que haya concluido el período impositivo. Por ejemplo, si tu empresa cierra el ejercicio el 31 de octubre de 2024, tendrás que presentar el modelo 200 entre el 1 y el 25 de mayo de 2025.

Recuerda que, aunque puedes decidir que el ejercicio fiscal de tu empresa empiece y acabe en otras fechas, es recomendable hacerlo coincidir con el año natural y, en cualquier caso, siempre deberá tener una duración de 12 meses.

En caso de disolución de una empresa, se deberá presentar el modelo 202 seis meses después de formalizar dicha disolución.

¿Se puede aplazar el modelo 200?

Según la Ley 58/2003, cualquier deuda tributaria puede aplazarse (y, aunque es cierto que se aplican algunas excepciones, el IS no es una de ellas). Podrás aplazar el pago anual de este impuesto a través del modelo 200, siempre y cuando la deuda contraída con la Agencia Tributaria no provenga del modelo 202. Es decir, el IS puede aplazarse si la deuda se contrae en el propio modelo 200 y no en los pagos fraccionados del modelo 202.

Presentar el modelo 200 con una solicitud de aplazamiento no es complicado. Si tu situación económica te impide hacer efectivo el pago dentro del plazo previsto que hemos descrito, sigue las instrucciones en vídeo de la Agencia Tributaria. Eso sí, ten en cuenta que pagar a plazos el IS desde el modelo 200 (a diferencia de los pagos fraccionados que se tramitan con el modelo 202) acarrea unos intereses de demora que, en 2024, son del 4,0625 % sobre la cantidad pendiente de pago.

Cómo presentar el modelo 200

La AEAT cuenta con un servicio en línea específicamente desarrollado para presentar el modelo 200 de manera electrónica: es tan sencillo como acceder al portal de Sociedades Web con el certificado digital o la Cl@ve.

Tras identificarte, el portal te guiará paso a paso por cada uno de los campos que debes rellenar. Ten en cuenta que, cuando hayas introducido toda la información sobre tu empresa —como el NIF, la razón social, el código de la CNAE (Clasificación Nacional de Actividades Económicas) o la media de empleados que ha tenido tu empresa durante el período impositivo—, aparecerá un botón de «Aplicar» que guardará automáticamente todos los datos introducidos hasta el momento. Asegúrate de que toda la información es correcta antes de hacer clic en el botón.

A continuación, podrás importar los datos de contabilidad de tu sociedad adjuntando un fichero en formato XML o introducir esa información manualmente.

A pesar de que el modelo 200 puede incluir un gran volumen de datos, rellenarlo no es un proceso excesivamente complicado gracias a que la AEAT ha desarrollado un sitio web específico para tal fin. Aun así, si tienes alguna duda al respecto, te recomendamos que le eches un vistazo a las instrucciones en vídeo del canal oficial de la Agencia Tributaria.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.