クレジットカード決済を導入すると、手数料が取られますが、元々の売上から差し引かれるクレジットカードの手数料に消費税はかかるのでしょうか?

クレジットカードの手数料は、カード会社と直接契約するかどうかで取り扱いが異なってくるため、間違いが起こりやすい項目です。

本記事では、クレジットカード決済の仕組みとクレジット手数料と消費税の関係についてわかりやすく解説します。

目次

- クレジットカード決済の仕組み

- カード会社と直接契約する場合

- 決済代行会社と契約する場合

- 電子マネー決済の手数料は課税対象?

- カード利用者の決済手数料

- キャッシュレス決済に対応するために

クレジットカード決済の仕組み

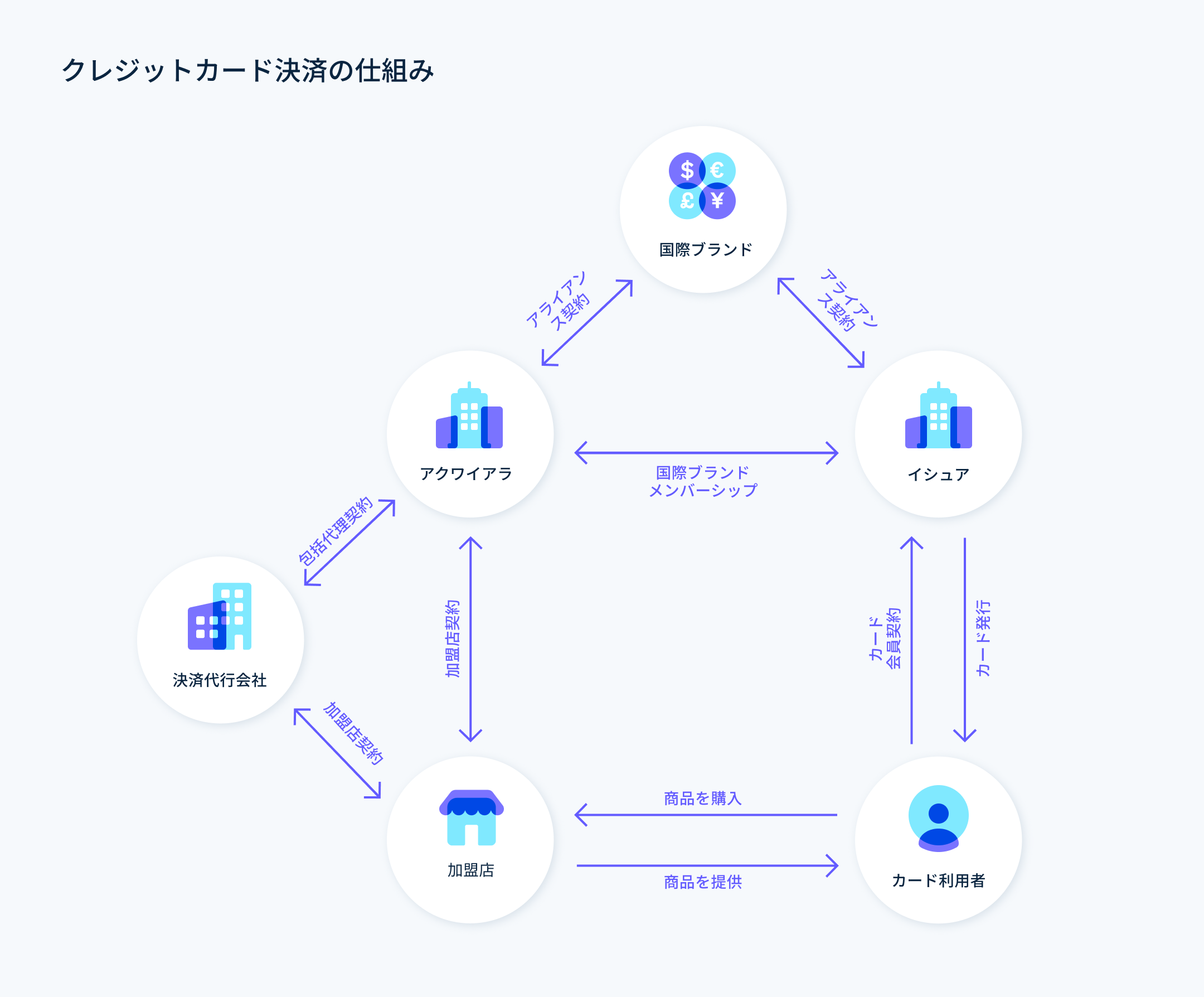

以下の図は、クレジットカード決済がどのような仕組みで機能しているかを大まかに表しています。クレジットカード決済の仕組みを確認することで、カード手数料と消費税の関係性が理解しやすくなります。

上図のように、クレジットカード業界では、アクワイアラ、イシュア、国際ブランド、決済代行会社が重要な役割を果たし、加盟店とカード利用者に関わっています。

クレジットカード会社と一般的に呼ばれているものは、加盟店と国際ブランドとの橋渡しの役割を持つ「アクワイアラ」と、カード利用者との間に入って取り次ぐ役割を果たす「イシュア」に分かれていますが、この記事では、特に区別せず「クレジットカード会社」または「カード会社」として解説していきます。

カード会社と直接契約する場合

冒頭でも触れたように、クレジットカード決済にかかる手数料が課税対象になるか非課税対象になるかは、カード会社と直接契約するか否かにより異なってきます。

加盟店がクレジットカード会社へ直接支払う手数料は非課税

加盟店がそれぞれのクレジットカード会社と直接契約した場合、手数料は非課税となります。なぜなら、クレジットカード会社と直接契約する場合は、カード売上代金をクレジットカード会社に「譲渡」するという取引とみなされるからです。

このような金銭債権の譲渡は、非課税取引とされており、カード決済の手数料も譲渡した金銭債権の利息としての性質を有すると解釈できるため、カード決済手数料も非課税となります。

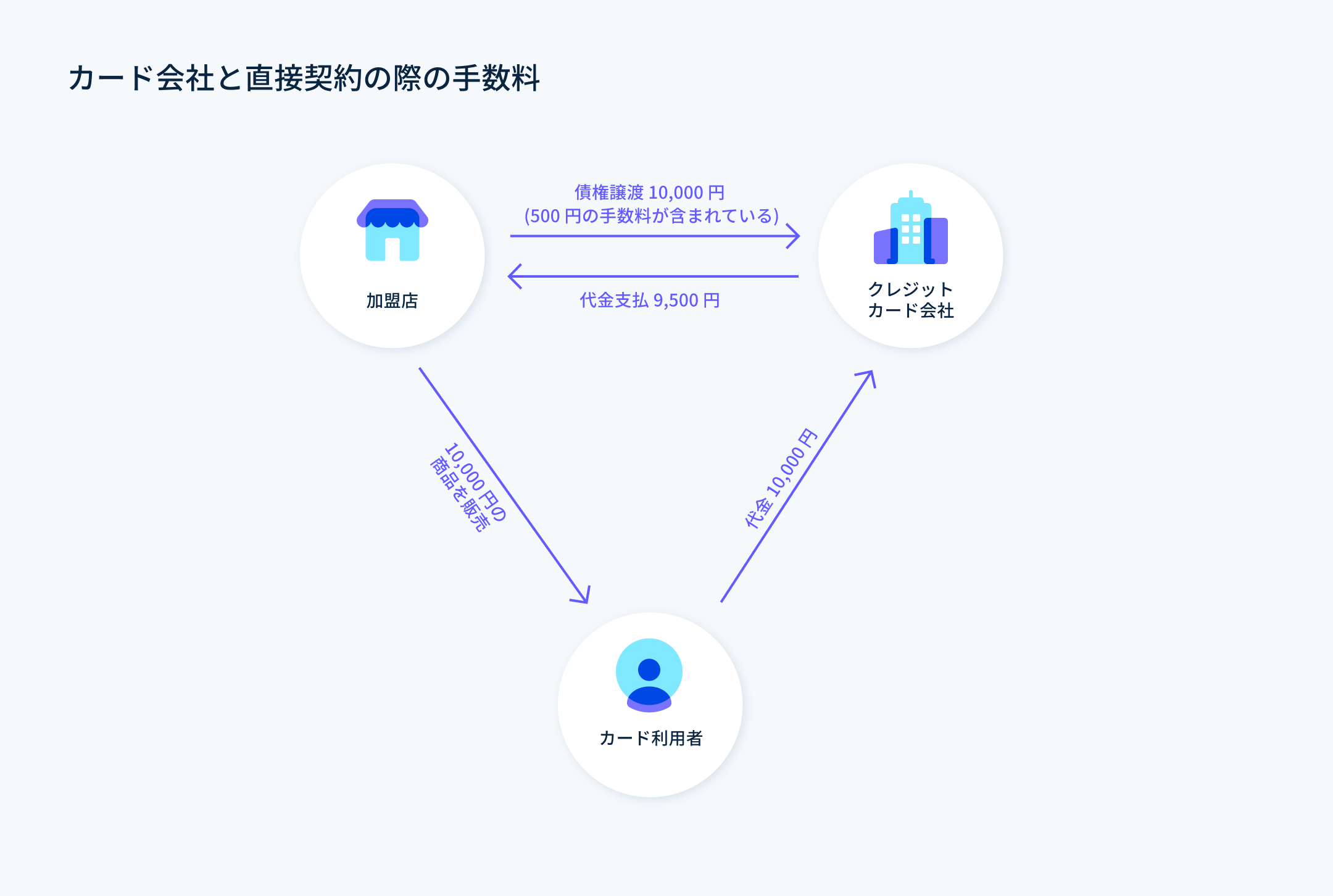

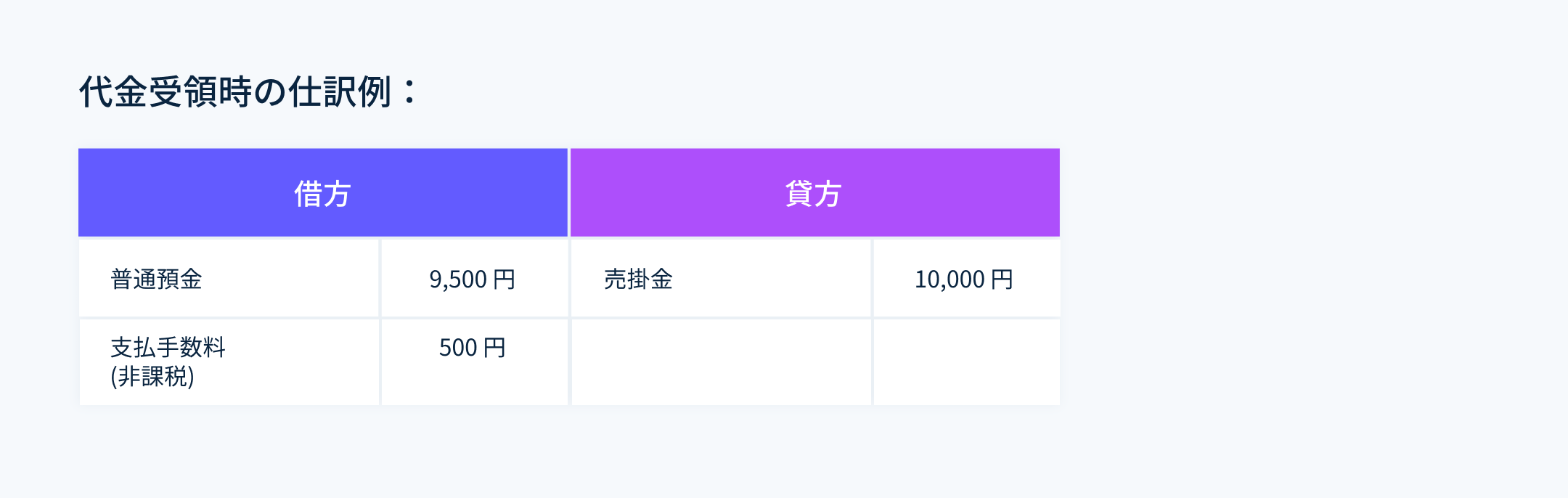

カード利用者に 10,000 円の商品を販売した場合、加盟店は、クレジットカード会社に 10,000 円の売上代金を譲渡しています。実際にクレジットカード会社から後日受け取る譲渡代金は 9,500 円で 500 円は手数料として加盟店が負担していることになりますが、先に 10,000 円の売上代金とし譲渡した分にその 500 円分の手数料も含まれているため、この手数料も譲渡した金銭債権の性質を持つと解釈され、非課税となります。

下図は、加盟店がクレジットカード会社と直接契約した場合の例になります。

決済代行会社と契約する場合

実際に、複数のカード会社と個別に契約を結ぶのは時間と手間がかかるため、一般的ではありません。ほとんどの事業者は決済代行会社を通してクレジット決済を導入しています。

加盟店が決済代行会社を通して払う手数料は課税対象

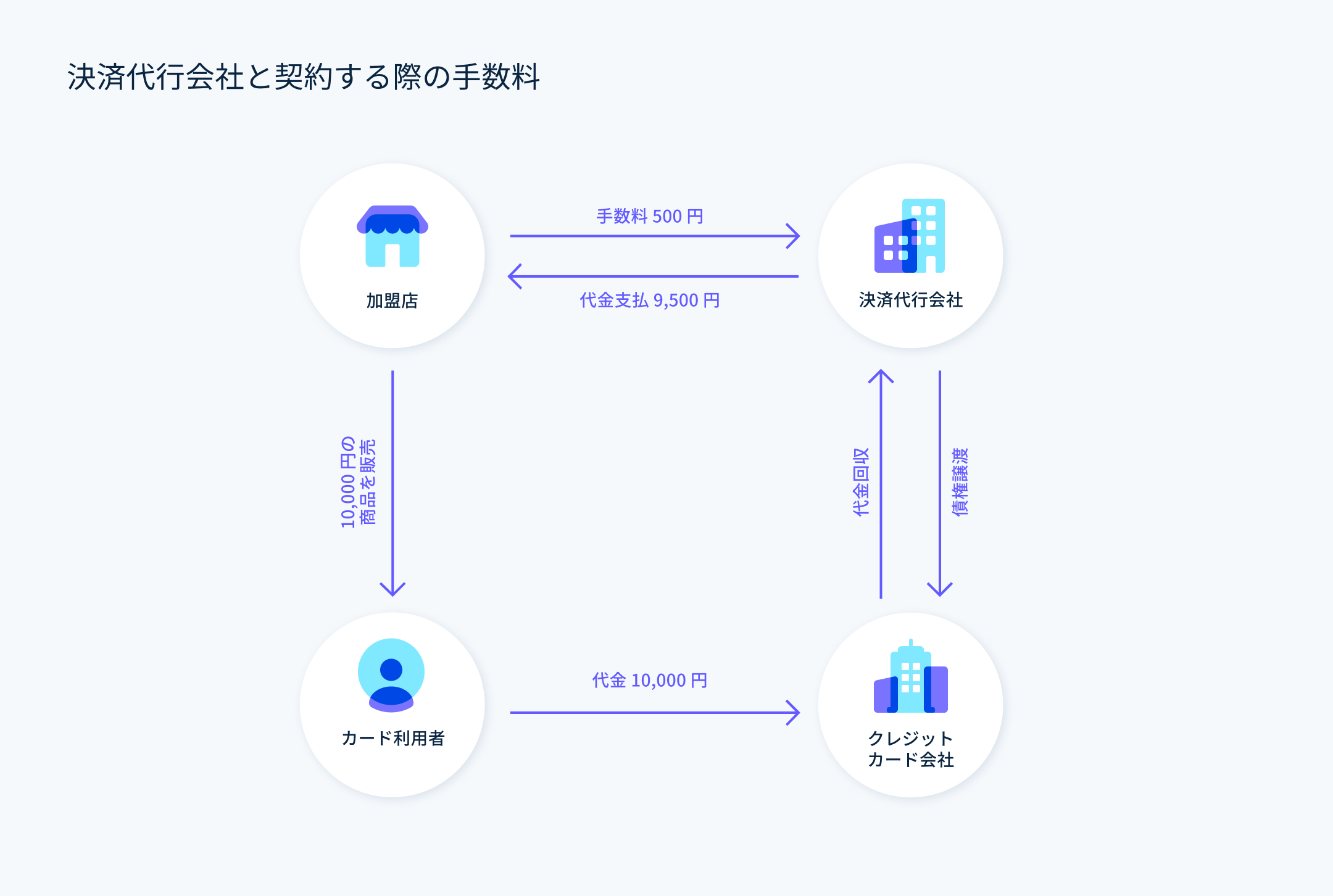

決済代行会社を利用すれば、加盟店と複数のクレジットカード会社との間を取次ぎ、契約を一括で代行して行ってもらえるため、大幅に手間を省くことができます。

この場合のクレジットカードの売上代金や手数料は、カード決済代行会社との取引になり、クレジットカード会社に直接譲渡していないとみなされます。そのため、クレジットカードの手数料はシステム手数料のような名目となり、課税対象と判断されます。

ただし、例外として、決済代行業者が加盟店と直接債権譲渡契約を結ぶ場合があります。この場合は、カード会社と直接契約した場合と同様に非課税となりますので、ご注意ください。

電子マネー決済の手数料は課税対象?

キャッシュレスという点で、クレジットカード決済と類似する決済方法に電子マネーがあります。その電子マネーにも店舗側が負担する決済手数料があります。

交通系電子マネーには Suica や PASMO、クレジットカード系電子マネーには QUICPay や iD、そして流通系電子マネーには WAON や nanaco などがあります。電子マネー決済も多くの店舗で幅広く取り入れられるようになってきました。

このような電子マネーの決済手数料に消費税はかかるのでしょうか?

電子マネーの場合は、前払い方式か後払い方式かにより、決済手数料に消費税がかかるかどうか決定されます。

前払い型の場合

商品購入前にあらかじめチャージが必要なタイプの電子マネーは、手数料は課税対象になります。なぜならば、電子マネーは現金と同じような性質を持つため、債権を譲渡しているとはみなされないからです。

Suica、PASMO、WAON、nanaco などが前払い方式の電子マネーに該当します。

後払い型の場合

後払い方式の電子マネーの場合、消費者は、商品購入後に電子マネー決済会社に商品代金を支払います。

店舗がクレジットカード会社に債権を譲渡するのと同様に、この場合も電子マネー決済会社に債券を譲渡すると考えることができるため、後払い型の電子マネーの手数料は非課税取引となります。

QUICPay や iD などは後払い方式の電子マネーに該当します。

カード利用者の決済手数料

事業者もクレジットカードを使用して支払いを行うと思いますので、最後にカード利用者側から見た手数料について簡単に説明します。

日本でクレジットカードを使って店舗で買い物を行う際に、一括払いを選択すればそもそもクレジットカードでの支払いに手数料を取られることはありません。分割払いを選択した際に発生する手数料は、消費税法上では利子割引料の科目となるため、消費税の税区分は非課税となります。

ただし、クレジットカードを使用して納税を行う場合は、一括払いでも一定の手数料が発生しますのでご留意ください。

決済手数料にかかる消費税に対応するために

本記事では、クレジットカード決済と手数料の仕組みについて解説してきました。

近年では、クレジットカード決済だけでなく、その他のキャッシュレス決済も数多く利用されるようになり、システムの複雑化が進んでいます。しかし、それに合わせて決済サービスも進化しており、複雑な税や手数料を簡単に適切に管理することができるようになりました。

Stripe Tax は、煩雑な税務関連業務を自動化することができ、すべての支払いに対する税額の計算とレポート作成が可能です。業務を効率化し、事業の拡大に集中したい事業者の方はぜひ導入を検討してみてください。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。