Stripe プロフェッショナルサービスチームは、Stripe を利用して決済ビジネスを立ち上げ、成功を収めた 14 のプラットフォームにインタビューを行い、決済を設計して構築し、成長させるためのベストプラクティスを明らかにしました。また、これらのベストプラクティスと、初めて決済を導入した何千もの企業との実践的な経験を組み合わせて、決済の組み込みに役立つヒントを主要なテーマに整理しました。

- 決済に関する主なビジネス目標の設定

- 料金体系と市場開拓戦略の定義

- 決済ビジネスの人員配置

- 営業チームが決済を販売できるようにする

- 支払いリスクの管理

- 決済ビジネスの成功の定義

決済に関する主なビジネス目標の設定

ベストプラクティスを適用する前に、まず決済ビジネスを立ち上げる方法とその理由を理解する必要があります。まず、次の 2 つの基本的な質問に答えます。

1.決済を埋め込むのはなぜですか?

決済ビジネスを構築する動機は、ビジネスが直面している固有の需要と、既存顧客と見込み顧客のニーズによって異なります。一般的に、プラットフォームの決済の目標は、大きく分けて次の 3 つのカテゴリーのいずれかに分類されることがわかりました。

- プラットフォームの差別化: 多くのプラットフォームは、自社のソフトウェアを競合他社と差別化し、潜在顧客による採用数を増やすために決済を利用しています。たとえば、Stripe を利用した Classy Pay は、資金調達活動をより合理化するための埋め込み型決済処理を提供することで、あらゆる規模の非営利団体における Classy の採用率を高めるのに役立っています。

- 顧客維持率の向上: また、プラットフォームは、既存顧客との関係を深め、顧客維持率を向上させるためにも、決済機能を追加しています。たとえば、Lightspeed は、世界中の 11 万 5 千店の小売店や飲食店がオンラインおよび対面で支払いを受け付け、財務業務を管理できるように、Lightspeed Payments を立ち上げました。

- 新たな収益源の促進: 決済や金融サービスを収益化することで、新たな収益源を創出し、顧客の生涯価値を高めている企業もあります。例えば、Stripe と提携して中小企業向けの決済プラットフォームを立ち上げた後、Weave の決済機能の顧客は前月比で 13% 増加し、処理量は前月比で平均 37% 増加しました。

目標が何であれ、関連する重要業績評価指標 (KPI) を明確にし、その背後で足並みを揃えることで、決済チームは進捗状況を追跡し、説明責任を果たすことができます。

2.決済はどのようにして導入するのですか?

エンドツーエンドの決済体験を管理するために、最初に本格的なペイメントファシリテーターになろうと考えるプラットフォームもあります。こうしたプラットフォームはすぐに、それを実現するには顧客のアカウント登録、リスク評価、不審請求の申請の管理、規制順守、サポート、顧客ダッシュボード、レポート作成などを処理する必要があることに気付くことになります。

ペイメントファシリテーターになるためには、エンジニアリングリソース、コスト、決済の専門知識に加え、セキュリティ、法務、規制順守、リスクに関する考慮事項が必要であるため、多くのプラットフォームはペイメントプロバイダーと連携し、既存の API とインフラストラクチャを改良して決済サービスやソリューションを提供しています。このアプローチにより、多くの場合、市場投入までの時間を短縮し、コストとリスクを低減できます。成功しているプラットフォームは、柔軟なソリューションを提供するペイメントプロバイダーと連携して、決済体験をより細かく管理できるようにし、時間をかけて決済ビジネスを開始、拡大、成長させることができます。これにより、プラットフォームは決済ビジネスの立ち上げと管理の複雑さを最小限に抑えながら、収益化の機会を最大化することができます。

料金体系と市場開拓戦略の定義

決済ビジネスの背後にある「理由」を理解し、決済機能を導入する計画を立てたら、市場開拓戦略に集中できます。決済サービスのマーケティングは、プラットフォーム上の他の新機能と同じように考えてください。まず、顧客層とメッセージを定義し、まとまりのあるブランドと製品体験を作成し、流通チャネルを使用して適切な顧客層にメッセージを届ける必要があります。

市場開拓戦略には多くの側面がありますが、私たちはプラットフォームに、ターゲットとする顧客層の共感を呼ぶ適切なメッセージを作成する方法と、決済サービスの価格設定方法の 2 つについて尋ねました。

プラットフォームが挙げた適切なメッセージを作成する際に重要な 4 つの要素

プラットフォームは、埋め込み型の決済機能が自社の価値提案をどのようにサポートしているかを深く理解する必要があります。顧客の抱える問題を理解することは、適切な決済サービスの構築に役立つだけでなく、共感を呼ぶ製品ストーリーの作成にも役立ちます。

企業が[自社の]決済サービスを利用すべき理由について、[自社で]説得力のあるストーリーを持つ必要があります。このストーリーは、エンドユーザーのニーズ、業種、SaaS ソリューションの粘着性によって異なります。

製品のポジショニングと価値提案についてプラットフォームにインタビューした結果、適切な製品ストーリーには次の 4 つの要素が含まれていることがわかりました。

- 特定の顧客ニーズに焦点を当てる

- すべての顧客に対応するのではなく、明確に定義された顧客のサブセットをターゲットにする

- さまざまな業界やビジネス規模に適応する

- 自社の統合型決済ソリューションが、そのニーズを満たすために真に差別化されている理由を説明する

ソフトウェアプラットフォームの 60% が、収益を最大化するためにバランスの取れた料金体系モデルを採用

通常、支払いを収益化する方法を決定する際には、いくつかの選択肢があります。支払いの付加価値を引き合いに出してソフトウェアの価格を上げたり、オンライン支払いを受け付けるために顧客に個別に請求したりできます。

私たちがインタビューしたプラットフォームのうち、大多数は、個別の決済処理手数料に加えて、ソフトウェアへのアクセスに対して継続的な料金を請求し続けていました。その他の企業は、ソフトウェアや支払いへのアクセスに対する課金に完全に集中していました。

- インタビューしたプラットフォームの 20% はソフトウェアを収益化していましたが、決済による収益はわずかでした。 このアプローチでは、プラットフォームおよびそのすべてのコア機能 (決済を含む) にアクセスするためのわかりやすい初期費用をユーザーに提供することができます。決済機能は、多くの場合、専任の営業担当者による説明なしで、すべての顧客に対して自動的に有効になります。

- 60% は、ソフトウェアと決済の両方を収益化するというバランスの取れたアプローチを採用していました。 最も人気があったアプローチは、プラットフォームがソフトウェアと決済機能の両方を収益化することでした。たとえば、あるプラットフォームでは、カード取引ごとに一律 2.9% + 0.30 ドルに加えて、ソフトウェアの月額料金を請求していました。

- 20% では決済を収益化していましたが、ソフトウェアを割引料金または追加料金なしで提供していました。 一部のプラットフォームは、ソフトウェアを無料で提供する一方で、支払い機能を大幅に収益化する判断をしていました。たとえば、あるプラットフォームでは、4% の処理手数料に加えて、カード取引ごとに一律 2.9% + 0.30 ドルを請求できます。このアプローチが成功するかどうかは、顧客の支払い額にかかっています。収益を顧客の成功に結びつけることには大きなメリットがあるかもしれませんが、顧客の月間パフォーマンスが低調な場合、収益に悪影響を及ぼす可能性もあります。

決済ビジネスの人員配置

プラットフォームは、決済ビジネスの構築にはソフトウェアビジネスの構築とは異なるスキルセットが必要であることを認識しています。多くの企業は、事前に決済チームを意図的に設立し、大規模な組織に組み込み、既存のビジネス慣行に統合しています。

私たちがインタビューしたプラットフォームは、決済責任者だけに頼るのではなく、組織のあらゆるレベルの支援者に協力を求めていました。これらの支援者は、エンジニアリング、リスク、販売、製品、マーケティング、サポートにわたる決済ビジネスをサポートし、決済に対する全員の理解を深めました。

決済チームがビジネスの他の部分に時間を割いている場合でも、決済のみに集中している場合でも、チームは次の 4 つの個別の機能を中心に編成する必要があります。

決済製品の構築

製品チームは、決済サービスを構築してプラットフォームに統合するだけでなく、時間の経過とともに決済製品を拡張し、維持する役割も担います。顧客のニーズを満たし、プラットフォームのコアソフトウェアを差別化するために、製品管理者、設計者、ソフトウェア開発者、データアナリストからなるこのチームは、決済製品のロードマップ、実装、ユーザー体験を形成します。次の役割を採用することをお勧めします。

- 決済製品管理者

- 製品およびユーザー体験設計者

- エンジニア

- データアナリスト

決済ビジネスの運用化

決済は、顧客のビジネスにおいて最も機密性の高い側面の 1 つです。たとえば、顧客のアカウント登録をサポートし、リスク、法律、規制上の義務を確実に遵守するための詳細な運用チームを構築することが重要です。この運用チームは、リスク評価、リスクスコア、不正利用軽減のための基準 (本人認証 (KYC) 要件、PCI 準拠、ペイメントファシリテーターの規制順守および納税義務) など、決済を取り巻くさまざまなルールを先取りして組織を維持します。

次の役割を採用することをお勧めします。

- プログラムマネージャー

- 営業チーム

- カスタマーサポートチーム

- 法律顧問

- 不正利用対策マネージャー

- 規制順守マネージャー

- 経理・財務マネージャー

決済の立ち上げと商品化

製品が構築され、運用システムが整ったら、市場開拓チームは決済ビジネスを収益化し、立ち上げおよび拡大することができます。市場開拓機能の構成は、自社の特定の獲得モデルによって異なります。顧客にオンラインでの登録を促す場合は、マーケティングチームに大きく依存することになるでしょう。しかし、きめ細かなアプローチで新規顧客を特定し、アカウント登録を行う場合は、知識豊富な決済営業チームを構築することが重要です。この市場開拓チームは、顧客と社内チームの間で絶え間ないフィードバックループを維持することで、体験の改善を開始し、新製品のイノベーションを促進するのにも役立ちます。採用すべき具体的な役割は次のとおりです。

- 収益化マネージャー

- 製品マーケティングマネージャー

- 営業チーム

決済ビジネスを国際的に拡大

このチームは、製品と決済サービスを国際的に拡大する際に重要な役割を果たします。この分野には特別な注意と専用のリソースが必要であり、インタビューしたプラットフォームは拡大に苦労していることに同意しています。

[私たち]は、国境を越えた決済や国際的な決済に関するアドバイスや、新しい特定の地域市場の加盟店にサービスを提供する方法についてのサポートを必要としています。

新しい地域に参入する際の多くの追加の規制や準拠の要件に加えて、商品やサービスに対する支払いで顧客が好むオンライン決済の方法も、場所によって異なります。使い慣れた適切な決済体験を用意していないと、事業展開可能な市場から特定の国全体を締め出すことになりかねません。

世界中のあらゆる規模の企業が Stripe を使用することで、複数の決済手段を受け付けて、グローバルな事業運営を簡素化しています。Stripe は、プラットフォームの規模拡大に伴う国際的な規制や準拠の複雑さに対処し、企業が一度の導入で世界中のあらゆる決済手段を受け付けられるようにすることを目標に、新しい決済手段を積極的に追加しています。

特にグローバル展開に特化した以下の役割を採用することをお勧めします。

- 営業チーム

- カスタマーサポートチーム

- 法律顧問

- 不正利用対策マネージャー

- 規制順守マネージャー

営業チームが決済を販売できるようにする

営業チームに任せて、新しいビジネスを開拓し、決済ソリューションを含む取引を成立させましょう。これは、単に決済機能を営業ストーリーに組み込むだけでなく、営業チームが機能について十分なトレーニングを受け、適切な営業資料を用意し、決済関連の目標がチームの優先事項やインセンティブにどのように関連しているかを理解しているようにする必要があります。

成功しているプラットフォームは、営業チームの全員にクロストレーニングを実施

営業担当者は、基本的な機能に精通し、メリットと潜在的な顧客へのポジショニング方法を理解している必要があります。また、よくある質問に回答し、反対意見に対応する準備をしておく必要があります。

「決済専門家」の役割の導入を検討することもできます。これは、決済について営業担当者を教育することを唯一の業務とするフルタイムの従業員である場合もあれば、外部の決済コンサルタントである場合もあります。いずれにせよ、目標は、営業担当者に決済に関する知識の専門リソースを提供することです。

この投資には実質的なメリットがあります。たとえば、私たちがインタビューしたあるプラットフォームでは、決済とソフトウェアを販売するための営業チームのトレーニングに重点が置かれていました。10 ~ 15 人のグループでスタートし、6 か月間、すべての新規取引について営業チームを追跡し、営業チームのために 2 人の決済コンサルタントを雇い、ベストプラクティスを共有しました。その結果、半年間で決済額が大幅に増加しました。

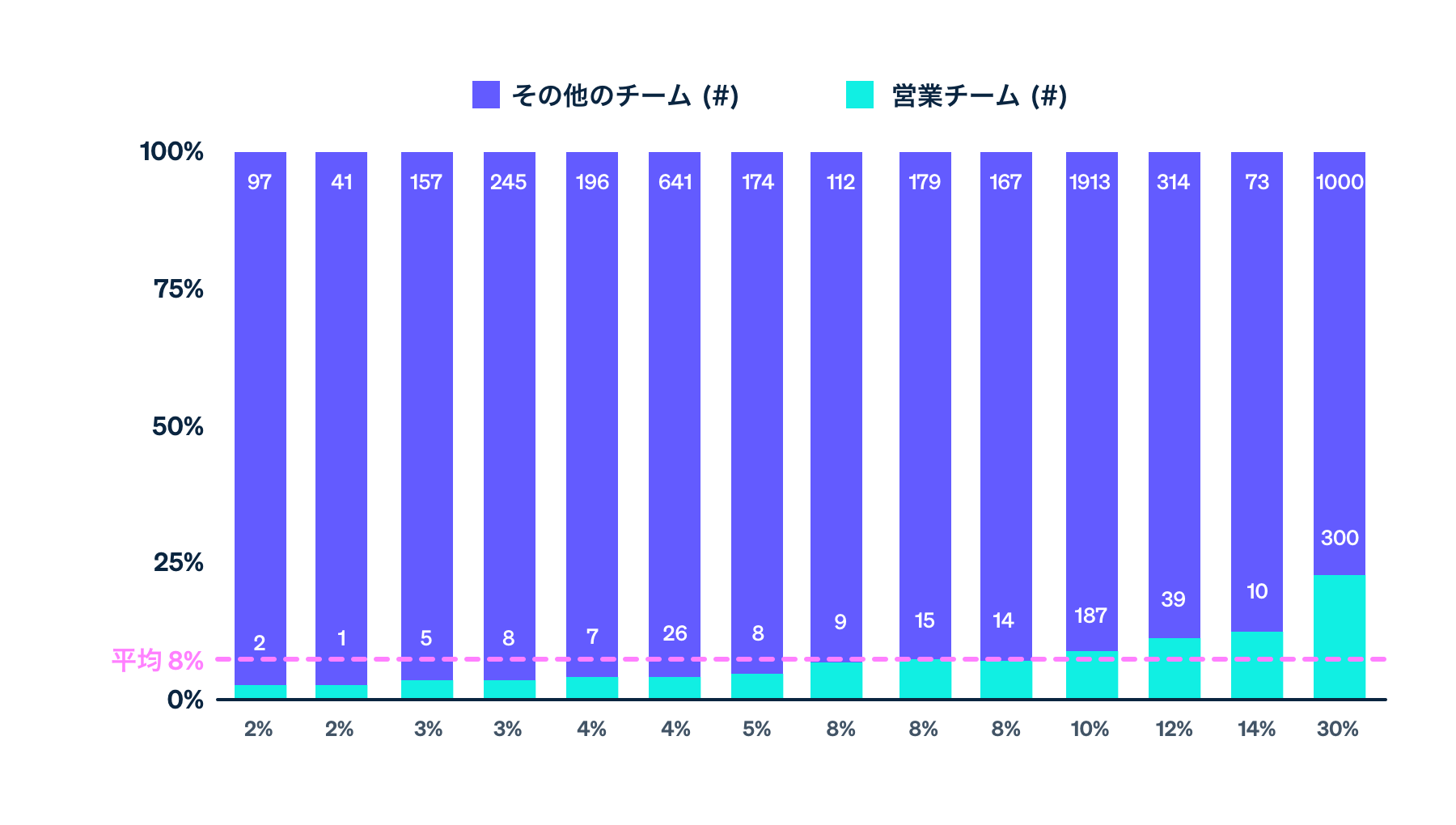

プラットフォームは営業スタッフの 8% を決済の販売に専念

私たちがインタビューしたプラットフォームでは、平均して営業スタッフの 8% が決済の販売に専念していました。

このグラフの各バーは、インタビューしたプラットフォームビジネス (匿名化) と、決済をサポートするためにスタッフをどのように分割したかを表しています。

最も人気があったのは、より深い関係を育むために、5 ~ 15人のチームで優先順位の高い顧客層に重点を置くなど、決済に専念する営業メンバーを配置することでした。私たちがインタビューしたあるプラットフォームでは、特に大手のユーザーにサービスを提供するために 9 人の決済営業メンバーと 8 人のカスタマーサクセスチームメンバーを採用していました。

支払いリスクの管理

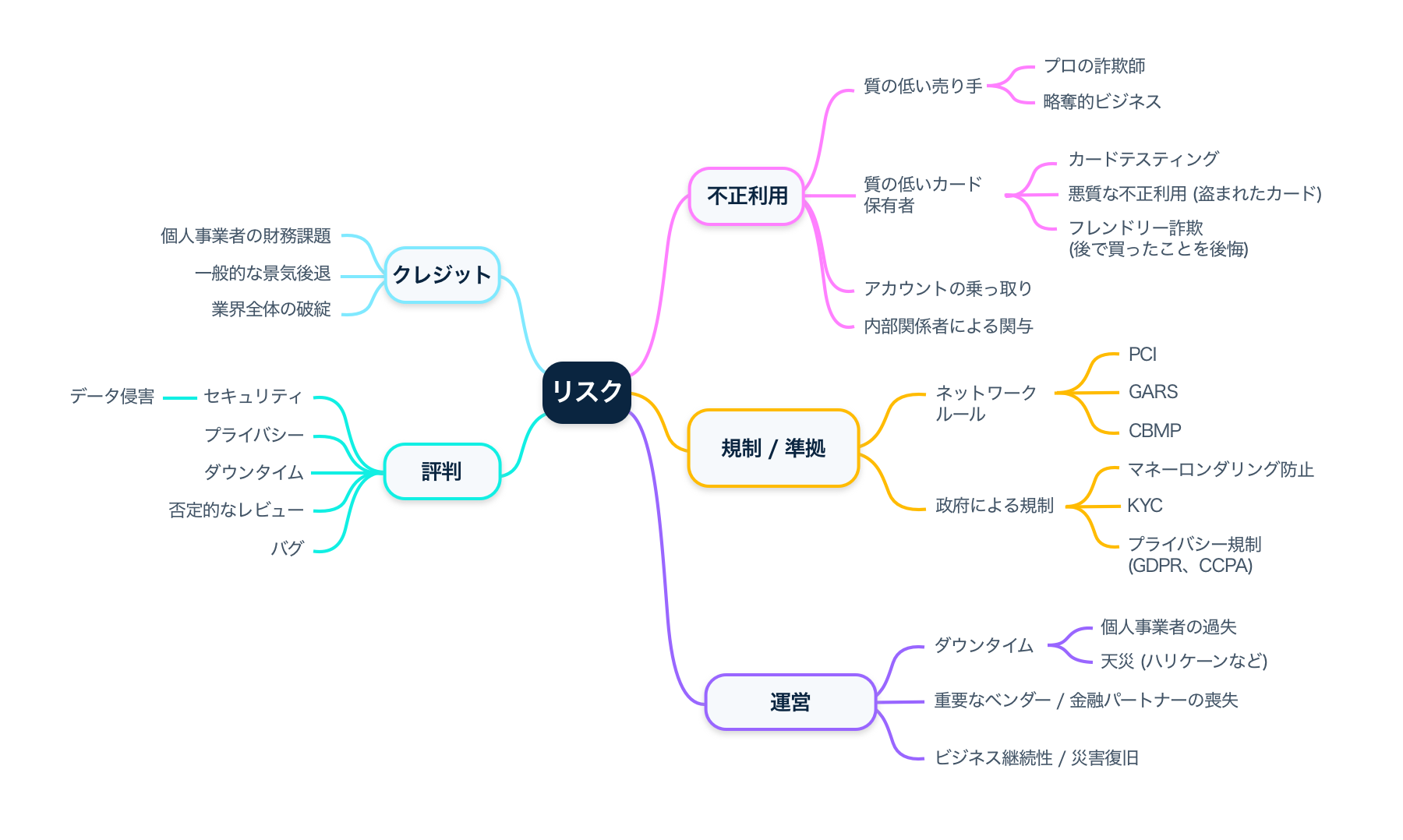

すべてのオンラインビジネスはリスクを管理する必要があります。実際、リスクには、風評被害リスク (ブランドがどのように認識されるかなど) から運用リスク (ダウンタイムなど) まで、さまざまな種類があります。

しかし、プラットフォームが自社のサービスにペイメントファシリテーターを追加すると、三者が関わるビジネスモデル (プラットフォーム、ソフトウェアプラットフォームを通じて支払いを受ける売り手またはサービスプロバイダー、それらの売り手またはサービスプロバイダーに支払うカード保有者で構成) によって生じる、さらに複雑なタイプのリスクに直面します。このようにリスクレベルが高まると、決済ビジネスはさらに複雑になり、私たちがインタビューした複数のプラットフォームは、「リスクとその管理方法に関するより良いアドバイス」が必要だと述べています。

プラットフォームが直面する最も一般的なリスクには、次の 3 つがあります。

- クレジットリスク: クレジットリスクが表面化しやすいのは、商品やサービスの注文を何とかして受け付けようとしているが、そのための財源が不足していて、財政的にカバーできるよりも多くの返金やチャージバックが積み上がり、事業から撤退する可能性がある場合です。商品またはサービスを受け取っていないカード所有者は、チャージバックを申請できます。一般的に、支払いをサポートするプラットフォームは売り手のアクティビティに対して責任を負うことに同意しているため、購入者に対して返金する義務が生じます。

- 不正利用リスク: また、プラットフォームは、不正な販売者が関与するリスクを管理する必要があります。たとえば、同じ人物が不正な販売者と不正なカード保有者を装う場合もあります。この人物は、盗難カードの情報を入手して、プラットフォームでアカウント登録をし、盗難カードで支払いを行います。または、不正な売り手が正当なカード保有者からお金をだまし取ることもあります (発送するつもりのない商品を販売するなど)。

- アカウントの乗っ取り: 正当な売り手と正当なカード所有者だけしか存在しない場合でも、決済リスクを完全に排除することはできません。プラットフォームは、アカウントの乗っ取りについても管理する必要があります。アカウントの乗っ取りででは、悪意のある第三者が売り手のアカウントの認証情報にアクセスし、売上を盗みます。

これらのタイプのリスクを軽減する方法に関するその他のベストプラクティスについては、専用のプラットフォームのためのリスク管理に関するガイドをお読みください。

決済ビジネスの成功の定義

支払いを有効にすることは、「一度設定したら手間がかからない」戦略ではありません。決済ビジネスの健全性を継続的に監視して、何がうまくいっているかを理解し、改善すべき領域を特定する必要があります。パートナーが一般的に追跡する指標には、次のようなものがあります。

- 決済金額

- 決済機能のユーザー

- 月間アクティブユーザー数

- アクティブユーザーあたりの決済金額

- 決済機能の新規登録者

- 顧客維持率

- 決済機能による収益

- 決済機能の顧客と決済以外 (ソフトウェアのみ) の顧客を比較した長期的な価値

- 全顧客数に占める決済機能の顧客の割合

Stripe ができること

新興企業から上場企業まで、あらゆる規模のプラットフォームが Stripe Connect を使用して、決済を迅速かつ簡単に導入し、金融サービスを提供しています。Connect を使用すると、プラットフォームは顧客アカウント登録、決済の受け付け、サードパーティーへの入金、決済の収益化を行うことができます。決済ソリューションを迅速かつ簡単に立ち上げ、各取引の一部を回収し、顧客向けの決済料金を設定できます。また、請求書発行、サブスクリプション請求、対面支払いなど、さまざまな商品を収益化することもできます。Stripe は一度の導入で、プラットフォームを国際的に拡大し、新しい国の顧客にリーチすることを容易にします。

Stripe Connect は柔軟で完全統合型であるため、顧客に次のソリューションを提供することで、支払いを収益化し、新しい収益源を創出できます。

- オンライン決済:数分で顧客が支払いを受け付けられるようにします。オンライン決済ページを簡単に導入したり、ビジネスニーズに合わせたカスタマイズ可能なフローを構築したりしながら、決済体験を簡単にローカライズして海外でのコンバージョンを増やすことができます。

- 収益化:決済と関連サービスを収益源に変えます。決済のレベニューシェアを簡単に獲得したり、顧客取引の手数料を設定および管理したりできます。

- ダッシュボード:決済ダッシュボードを顧客に提供して、顧客がシームレスにビジネスを運営できるようにします。強力なレポート、クエリ、支払い管理機能を備えた Stripe のオンラインダッシュボードや、より統合された顧客体験を実現する埋め込み可能なダッシュボード UI など、さまざまなダッシュボードオプションから選択できます。または、Stripe API を使用して、カスタムダッシュボードとレポートワークフローをプラットフォームに直接構築します。

- リスク管理:Stripe の不正利用およびリスク対策ソリューションで、自社と顧客のビジネスを保護します。Radar は、取引の不正利用リスクを管理するツールを提供しており、Stripe のエンドツーエンドのリスク管理ソリューションには、継続的な監視と軽減策、およびクレジットリスクと不正利用リスクに対する損失リスク保護が含まれています。

また、POS 決済の有効化、請求書の送付、支払いカードによる支出、ビジネスの資金調達、売上税の徴収など、Stripe のすべての機能へのアクセスをユーザーに提供することもできます。

- POS 決済:顧客が実店舗に進出できるよう、対面決済を可能にします。Stripe Terminal を使用すると、一度の導入でオンラインとオフラインの売上を 1 か所で管理できるようになり、レポート作成と照合が簡素化されます。

- サブスクリプション:Stripe Billing を使用して柔軟なサブスクリプションプランと請求プランを提供することで、顧客が新しいビジネスモデルを試せるようにします。顧客は、1 回限り、継続、使用量に応じた支払い、または段階別の定期支払いを繰り返しテストしたり、プロモーションやトライアル期間を提供したりできます。またサポート対象のあらゆる支払い方法を受け付けながら、スマートな再試行ロジックを使用して解約率を減らし、容易にグローバルに拡大できます。

- 継続請求書と 1 回限りの請求書:包括的なオンライン請求書で、顧客が迅速に支払いを受けられるようにします。顧客は、クレジットカードやデビットカードのサポートが組み込まれた継続請求書や 1 回限りの請求書を送信できます。同時にブランドに合わせて請求書をカスタマイズし、地域に応じて内税または外税を適用できます。

- 支払いカード:Stripe Issuing を使用して、顧客向けの仮想クレジットカードと物理クレジットカードを作成、配布、カスタマイズします。ブランドカードをデザインし、動的な支出管理を設定して、顧客が自身の銀行口座からカードに資金を追加できるようにできます。

- レポートと分析:すぐに使えるサマリーからカスタマイズ可能なレポートまで、Stripe Sigma には、独自のプラットフォームに連携できるさまざまなレポートオプションが用意されています。Stripe API からデータを取得し、ご自身のレポート機能に直接追加できます。または、支払い固有のデータを、顧客に Stripe ダッシュボードで確認してもらうこともできます。

Stripe で決済ビジネスを構築することを検討している場合は、当社のプロフェッショナルサービスチームが立ち上げまでの最適な方法をご案内いたします。決済プログラムの基盤を構築するために、製品戦略とビジネスプランを共同開発し、リソースのニーズ、機能要件、収益化アプローチを定義します。定期的なレビューを通じて、当社のコンサルタントはお客様のチームと協力して決済機能を導入します。これには、体験のマッピングや顧客の移行からデータの取り込みや財務報告まで、あらゆることが含まれます。新しい決済製品を市場に投入するために、マーケティング戦略の策定、段階的な展開の計画、立ち上げをサポートするために必要なリソースとプロセスを社内チームに提供するよう支援します。

決済ビジネスの立ち上げ方法の詳細については、Stripe チームにお問い合わせください。