Het Stripe-team voor zakelijke dienstverlening heeft 14 succesvolle platforms geïnterviewd die een betaalbedrijf zijn gestart met Stripe om hun best practices voor het ontwerpen, ontwikkelen en uitbreiden van betalingen te ontdekken. We hebben deze lessen gecombineerd met onze praktijkervaring met duizenden ondernemingen die voor het eerst betalingen integreren. Deze tips zijn onderverdeeld in belangrijke thema's die je ondersteunen bij je betalingsintegratie:

- Je primaire bedrijfsdoelstelling voor betalingen vaststellen

- Je tarieven en go-to-market strategie bepalen

- Personeel voor je betaalbedrijf vinden

- Je verkoopteams de tools geven om betalingen te verkopen

- Betalingsrisico's beheren

- Het succes van je betaalbedrijf definiëren

Je primaire bedrijfsdoelstelling voor betalingen vaststellen

Voordat je best practices toepast, moet je eerst begrijpen hoe en waarom je een bedrijf voor betalingen wilt starten. Begin met het beantwoorden van deze twee fundamentele vragen:

1. Waarom integreer je betalingen?

Je motivatie om een betaalbedrijf op te zetten hangt af van de unieke eisen waarmee je bedrijf wordt geconfronteerd en de behoeften van je bestaande en potentiële klanten. Over het algemeen zien we dat de betaaldoelen van platforms onder een van de volgende drie categorieën vallen:

- Platform differentiëren: Veel platforms gebruiken betalingen om hun software te onderscheiden van die van concurrenten en om het gebruik ervan door potentiële klanten te vergroten. Zo heeft Classy Pay, ondersteund door Stripe, Classy geholpen om de acceptatiegraad bij non-profitorganisaties van elke omvang te verhogen door geïntegreerde betalingsverwerking aan te bieden voor meer gestroomlijnde fondsenwerving.

- Klantbehoud verbeteren: Platforms voegen ook betalingen toe om hun relaties met bestaande klanten te versterken en hun klanten beter te behouden. Lightspeed heeft bijvoorbeeld Lightspeed Payments gelanceerd om 115.000 winkels en restaurants over de hele wereld te helpen online en fysieke betalingen te ontvangen en hun financiële transacties te beheren.

- Nieuwe inkomstenbronnen stimuleren: Andere bedrijven hebben nieuwe inkomstenstromen gecreëerd en de lifetime value van hun klanten verhoogd door geld te verdienen met betalingen en financiële diensten. Zo werkte Weave samen met Stripe om een betaalplatform voor kleine en middelgrote bedrijven op te richten. Daarmee nam het aantal betaalklanten maand op maand toe met 13% en groeide het verwerkingsvolume van het bedrijf maand op maand met gemiddeld 37%.

- Nieuwe inkomstenbronnen stimuleren: Andere bedrijven hebben nieuwe inkomstenstromen gecreëerd en de lifetime value van hun klanten verhoogd door geld te verdienen met betalingen en financiële diensten. Zo werkte Weave samen met Stripe om een betaalplatform voor kleine en middelgrote bedrijven op te richten. Daarmee nam het aantal betaalklanten maand op maand toe met 13% en groeide het verwerkingsvolume van het bedrijf maand op maand met gemiddeld 37%.

Wat je doelstellingen ook zijn, door de relevante KPI's te verduidelijken en af te stemmen, kan je betaalteam de voortgang volgen en verantwoordelijk blijven.

2. Hoe ga je betalingen integreren?

Om de volledige betaalervaring in goede banen te leiden, overwegen sommige platforms in eerste instantie om een volwaardige betalingsfacilitator te worden. Ze komen er al snel achter dat ze dan moeten zorgen voor de onboarding van klanten, risico-evaluaties, chargebackbeheer, compliance, ondersteuning, klantendashboards, rapportage en nog veel meer.

Vanwege de technische resources, de kosten en de expertise op het gebied van betalingen, evenals de beveiligings-, juridische, compliance- en risico-overwegingen die nodig zijn om een betalingsfacilitator te worden, werken veel platforms in plaats daarvan met betaaldienstverleners. Daarbij bouwen ze hun bestaande API's en infrastructuur uit om betaaldiensten en -oplossingen aan te bieden. Met deze aanpak kan de time-to-market vaak worden versneld en kunnen kosten en blootstelling worden verminderd. Succesvolle platforms werken samen met betaaldienstverleners die flexibele oplossingen bieden om ze meer controle te geven over hun betaalervaring, zodat ze hun betaalactiviteiten kunnen starten, opschalen en in de loop van de tijd kunnen laten groeien. Hierdoor kunnen platforms hun omzetkansen maximaliseren en de complexiteit van het starten en beheren van betalingen tot een minimum beperken.

Je tarieven en go-to-market strategie bepalen

Als je eenmaal begrijpt wat het waarom is van je betaalbedrijf en je van plan bent om betaalfuncties te integreren, kun je je gaan richten op je go-to-market strategie. Je moet je betaalaanbod op de markt brengen net zoals je dat met elke andere nieuwe functie op je platform zou doen. Je wilt eerst je publiek en boodschap definiëren, een samenhangende merk- en productervaring creëren en distributiekanalen gebruiken om je boodschap bij het juiste publiek onder de aandacht te brengen.

Een go-to-market-strategie kent veel aspecten, maar we vroegen platforms naar twee specifieke onderdelen: hoe stel je de juiste boodschap samen die aansluit bij de doelgroep en hoe bepaal je de tarieven van het betaalaanbod?

Platforms wijzen op vier belangrijke elementen bij het samenstellen van de juiste boodschap

Platforms moeten goed begrijpen hoe geïntegreerde betalingen hun waardepropositie ondersteunen. Als je inzicht hebt in de pijnpunten van je klanten, kun je niet alleen het juiste betaalaanbod ontwikkelen, maar kun je ook een productverhaal opstellen dat aanslaat.

[Je] moet een overtuigend verhaal hebben waarom ondernemingen [jouw] betaaldienst moeten gebruiken. Dat verhaal verandert afhankelijk van de behoeften van de eindklant, de branche en de robuustheid van je SaaS-oplossing.”

Uit de interviews met platforms over hun productpositionering en waardepropositie blijkt dat het juiste productverhaal de volgende vier elementen omvat:

- Het richt zich op een specifieke klantbehoefte.

- Het richt zich op een duidelijk omschreven groep klanten, in plaats van iedereen proberen aan te spreken.

- Het past zich aan verschillende sectoren en bedrijfsgrootten aan.

- Het legt uit waarom jouw geïntegreerde betaaloplossing echt gedifferentieerd is om aan die behoefte te voldoen.

60% van de softwareplatforms hanteert een uitgebalanceerd tariefmodel om de omzet te maximaliseren.

Er zijn over het algemeen een paar keuzes als je inkomsten wilt genereren uit betalingen: Je kunt de toegevoegde waarde van betalingen noemen om het tarief van je software te verhogen, of je kunt klanten apart kosten in rekening brengen voor het ontvangen van online betalingen.

Van de platforms die we interviewden, blijft de meerderheid terugkerende kosten in rekening brengen voor toegang tot hun software, naast afzonderlijke kosten voor de verwerking van betalingen. De overige platforms richten zich ofwel volledig op het in rekening brengen van kosten voor toegang tot hun software of voor toegang tot betalingen.

- 20% van de geïnterviewde platforms genereert inkomsten met hun software, terwijl betalingen een kleine bonus zijn: Deze aanpak biedt gebruikers begrijpelijke initiële kosten voor toegang tot het platform en alle belangrijke functies, inclusief betalingen. Betaalfuncties worden meestal automatisch ingeschakeld voor alle klanten, zonder dat er een specifiek verkoopgesprek nodig is.

- 60% kiest voor een evenwichtige aanpak door zowel uit software als uit betalingen inkomsten te genereren: De populairste aanpak is om platforms geld te laten verdienen met zowel hun software als hun betaalmogelijkheden. Een platform brengt bijvoorbeeld maandelijkse kosten in rekening voor hun software, naast een vast bedrag van 2,9% + US$ 0,30 per kaarttransactie.

- 20% genereert betalingen als inkomsten, terwijl de software tegen een gereduceerd tarief of zonder extra kosten wordt aangeboden: Sommige platforms besloten hun software gratis aan te bieden, maar halen veel inkomsten uit hun betaalmogelijkheden. Een platform kan bijvoorbeeld een vast bedrag van 2,9% + US$ 0,30 per kaarttransactie in rekening brengen, bovenop 4% verwerkingskosten. Het succes van deze aanpak hangt af van het betaalvolume van je klanten. Hoewel het koppelen van je inkomsten aan het succes van je klanten een aanzienlijk voordeel kan hebben, kan het je inkomsten ook negatief beïnvloeden als klanten het rustiger hebben.

Personeel voor je betaalbedrijf vinden

Platforms zijn zich ervan bewust dat voor het opzetten van een betaalbedrijf andere vaardigheden nodig zijn dan voor het opzetten van een softwarebedrijf. Veel platforms richten bewust vooraf een betaalteam op, dat wordt geïntegreerd in grotere organisaties en in bestaande bedrijfspraktijken.

De platforms die we interviewden, zochten sponsoren op elk niveau van de organisatie, in plaats van alleen te vertrouwen op een hoofd Betalingen. Deze sponsoren behartigen de betaalsector op het gebied van engineering, risico, verkoop, product, marketing en ondersteuning, en verbeteren voor iedereen de kennis van betalingen.

Of je betaalteam nu zijn tijd verdeelt over andere onderdelen van het bedrijf of zich uitsluitend op betalingen richt, het team moet zijn georganiseerd rond vier afzonderlijke functies:

Een betaalproduct bouwen

Je productteam is niet alleen verantwoordelijk voor het bouwen en integreren van betalingen in je platform, maar zorgt er ook voor dat het betaalproduct in de loop der tijd wordt opgeschaald en onderhouden. Dit team van productmanagers, designers, softwaredevelopers en data-analisten geeft vorm aan de roadmap, implementatie en gebruikerservaring van het betaalproduct om tegemoet te komen aan de behoeften van klanten en de kernsoftware van het platform te differentiëren. We raden je aan de volgende functies in te huren:

- Productmanager voor betalingen

- Product- en UX-ontwerpers

- Technici

- Een data-analist

Operationalisering van het betaalbedrijf

Betalingen kunnen een van de meest gevoelige aspecten van de bedrijfsvoering van je klant zijn. Het is belangrijk om een uitgebreid operationeel team samen te stellen, bijvoorbeeld om je klanten te ondersteunen bij hun onboarding, en om ervoor te zorgen dat ze voldoen aan verplichtingen op het gebied van risico's en wet- en regelgeving. Dit operationele team zorgt ervoor dat de organisatie voorloopt op de verschillende regels rond betalingen, waaronder normen voor acceptatie, risicoscores en fraudebeperking, ken-je-klant-vereisten (KYC), PCI-compliance, compliance van betalingsfacilitator en belastingverplichtingen.

We raden je aan de volgende functies in te huren:

- Programmamanager

- Verkoopteam

- Klantenserviceteam

- Juridisch adviseur

- Fraudemanager

- Compliancemanager

- Boekhoudkundig en financieel manager

Betalingen starten en op de markt brengen

Nadat je product is gebouwd en je operationele systemen zijn geïmplementeerd, kan een go-to-market-team je betaalbedrijf starten en opschalen en er inkomsten uit genereren. De samenstelling van je go-to-market-functie hangt af van je specifieke acquisitiemodel. Als je van plan bent klanten aan te moedigen zich online aan te melden, leun je waarschijnlijk zwaarder op een marketingteam. Als je echter een aanpak op maat hanteert voor het vinden en onboarden van nieuwe klanten, is het belangrijk om een goed geïnformeerd verkoopteam voor betalingen op te bouwen. Door constante feedback tussen je klanten en interne teams kan dit go-to-market-team ook ervaringsverbeteringen stimuleren en productinnovaties inspireren. Specifieke functies om in te huren zijn onder meer:

- Manager voor het genereren van inkomsten

- Productmarketingmanager

- Verkoopteam

Internationale opschaling van betalingen

Dit team speelt een sleutelrol bij de internationale uitbreiding van je product- en betaalaanbod. Dit gebied heeft speciale aandacht en specifieke middelen nodig, aangezien de geïnterviewde platforms het erover eens zijn dat ze moeite hebben met uitbreiding:

[We] hebben ondersteuning en advies nodig op het gebied van grensoverschrijdende en internationale betalingen en de manier waarop we verkopers in nieuwe, specifieke geografische markten bedienen.”

Naast de vele extra regelgevings- en compliancevereisten wanneer je nieuwe regio's betreedt, hangt de manier waarop klanten online voor producten of diensten betalen af van het land waar zij zich bevinden. Als je geen vertrouwde betaalomgeving aanbiedt, zou je complete landen kunnen missen in je potentiële markt.

Wereldwijd gebruiken miljoenen ondernemingen, van start-ups tot multinationals, Stripe om verschillende betaalmethoden aan te bieden en hun internationale bedrijfsvoering te vereenvoudigen. Stripe zorgt voor complexe internationale regelgevingen en compliance voor platforms tijdens hun groei en voegt actief nieuwe betaalmethoden toe zodat ondernemingen uiteindelijk elke betaalmethode in de wereld via één enkele integratie kunnen aanbieden.

We raden je aan om de volgende rollen specifiek voor internationale uitbreiding toe te wijzen:

- Verkoopteam

- Klantenserviceteam

- Juridisch adviseur

- Fraudemanager

- Compliancemanager

Je verkoopteams de tools geven om betalingen te verkopen

Vertrouw op je verkoopteam om nieuwe klanten binnen te halen en deals te sluiten met jouw betaaloplossing. Dit is meer dan alleen het opnemen van je betaalfunctionaliteiten in het verkoopverhaal. Je wilt er ook zeker van zijn dat het verkoopteam goed is getraind in de functionaliteit, over het juiste verkoopmateriaal beschikt en begrijpt hoe betalingsgerelateerde doelen verband houden met teamprioriteiten en incentives.

Succesvolle platforms trainen 100% van hun verkoopteam

De verkoopafdeling moet bekend zijn met de basisfuncties en voordelen en begrijpen hoe deze zijn in te zetten bij potentiële klanten. Ze moeten ook bereid zijn om veelgestelde vragen te beantwoorden en eventuele bezwaren te behandelen.

Je kunt overwegen om de rol van 'vaste betalingsexpert' in te voeren. Dit kan een fulltime medewerker zijn die als enige taak heeft de verkoopafdeling voorlichting te geven over betalingen, of een externe consultant voor betalingen. Hoe dan ook, het doel is om verkoop een speciale bron van kennis over betalingen te bieden.

Deze investering kan echte voordelen hebben. Een platform dat we interviewden, richt zich bijvoorbeeld op het trainen van hun verkoopteam in het verkopen van betalingen en software. Ze begonnen met een groep van 10 tot 15 personen die de verkoopteams zes maanden lang volgde bij alle nieuwe deals en twee betaaladviseurs inhuurde voor het verkoopteam om best practices te delen. Het resultaat was een aanzienlijke toename van het betaalvolume over een periode van zes maanden.

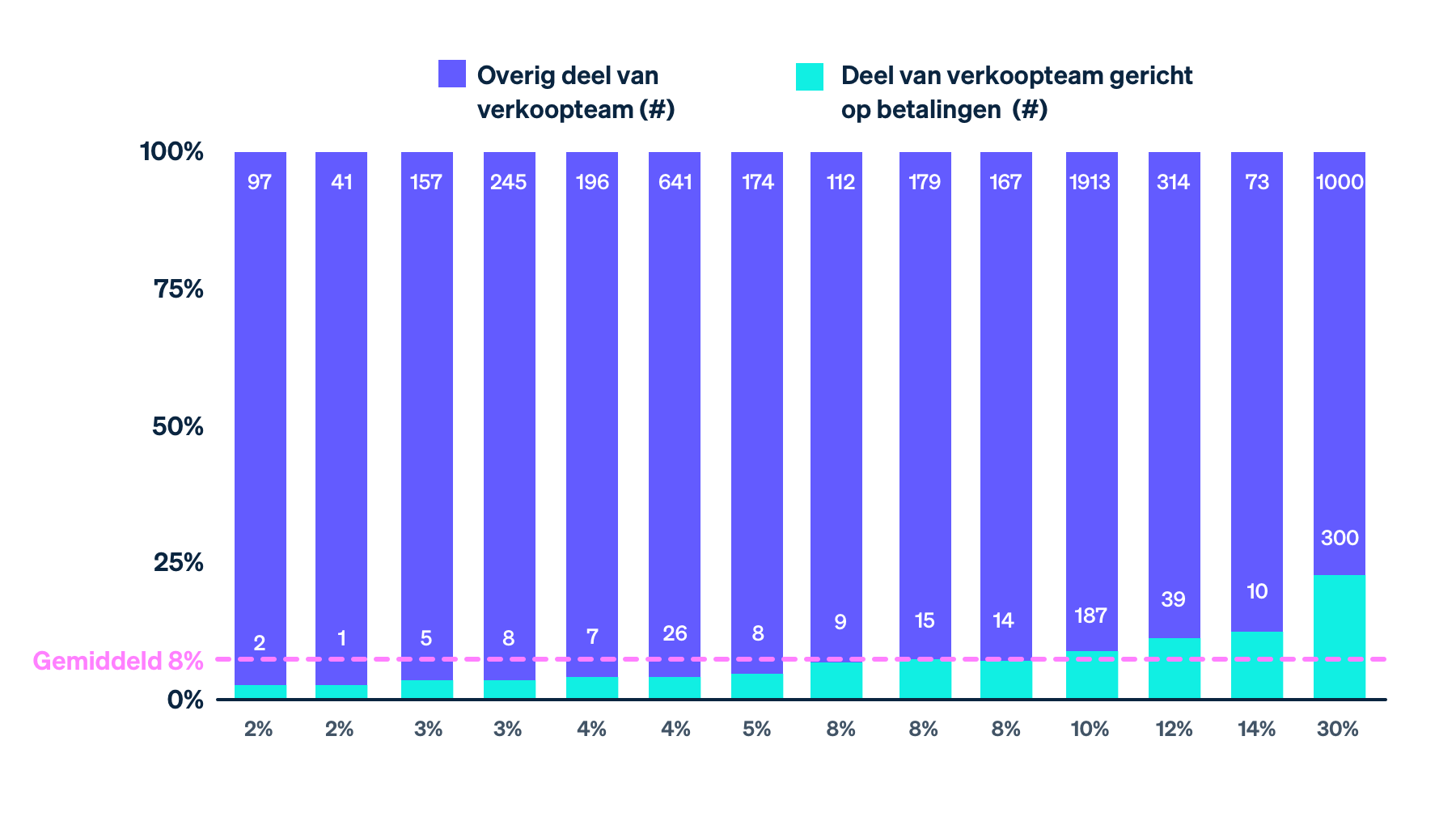

Platforms zetten 8% van hun verkooppersoneel in voor de verkoop van betalingen

Bij de ondervraagde platforms besteedt gemiddeld 8% van hun verkooppersoneel aandacht aan de verkoop van betalingen.

Elke staaf in deze grafiek vertegenwoordigt een platformbedrijf dat we hebben geïnterviewd (geanonimiseerd) en hoe zij hun personeel hebben verdeeld om betalingen te ondersteunen.

Het meest populaire model is het hebben van verkopers die zich volledig toeleggen op betalingen, zoals een team van 5 tot 15 mensen dat zich richt op een subgroep van prioriteitsklanten om hechtere relaties op te bouwen. Een platform dat we interviewden, nam negen betaaldienstverleners en acht leden van het 'customer success team' aan om specifiek grote gebruikers van dienst te zijn.

Betalingsrisico's beheren

Alle online ondernemingen hebben te maken met risicobeheer. In feite zijn er veel verschillende soorten risico's, van reputatierisico (zoals hoe je merk wordt gezien) tot operationeel risico (zoals downtime).

Wanneer platforms echter betalingsfacilitatie aan hun aanbod toevoegen, worden zij geconfronteerd met extra complexe soorten risico's vanwege hun businessmodel met drie partijen (bestaande uit het platform, de verkopers of dienstverleners die betalingen ontvangen via het softwareplatform en de kaarthouders die deze verkopers of dienstverleners betalen). Dit extra risiconiveau maakt het nog ingewikkelder voor een betaalbedrijf: meerdere platforms die we interviewden zeggen dat ze 'beter advies nodig hebben over risico's en hoe deze te beheren'.

Dit zijn de drie meest voorkomende soorten risico's waarmee platforms worden geconfronteerd:

- Kredietrisico: Kredietrisico manifesteert zich meestal als verkopers die de intentie hebben om bestellingen voor goederen of diensten uit te voeren, maar niet over de financiële middelen beschikken om dit te doen, die meer terugbetalingen en chargebacks verzamelen dan ze financieel kunnen dekken, en die mogelijk het bedrijf verlaten. Kaarthouders kunnen een chargeback aanvragen omdat de goederen of diensten niet zijn geleverd. Je bent die klanten geld verschuldigd, omdat platforms die betalingen faciliteren over het algemeen instemmen met de aansprakelijkheid voor de activiteiten van hun verkopers.

- Risico op fraude: Platforms moeten ook het risico op frauduleuze verkopers beheren. Je kunt bijvoorbeeld dezelfde persoon laten optreden als frauduleus verkoper en frauduleuze kaarthouder, waarbij die ene persoon toegang heeft tot gestolen kaartgegevens, zich registreert voor een account op je platform en zichzelf betaalt met de gestolen kaart. Of je kunt een frauduleuze verkoper en een eerlijke kaarthouder hebben, waarbij een verkoper een kaarthouder misleidt om geld te geven (zoals het verkopen van goederen die de verkoper niet van plan is te leveren).

- Accountovernames: Het hebben van een eerlijke verkoper en een eerlijke kaarthouder is niet voldoende om betalingsrisico's volledig uit te sluiten. Platforms moeten ook accountovernames beheren, waarbij een kwaadwillende derde partij toegang krijgt tot de accountgegevens van een verkoper en geld steelt.

Meer best practices om dit soort risico's te beperken vind je in onze speciale whitepaper over risicobeheer voor platforms.

Het succes van je betaalbedrijf definiëren

Het inschakelen van betalingen betekent niet één keer instellen en nooit meer naar omkijken. Je moet de status van je betaalbedrijf constant monitoren om te zien wat goed werkt en waar verbetering mogelijk is. Enkele statistieken die onze partners vaak bijhouden zijn:

- Betaalvolume

- Betalingsgebruikers

- Maandelijkse actieve gebruikers

- Betaalvolume per actieve gebruiker

- Nieuwe aanmeldingen voor betalingen

- Klantbehoud

- Inkomsten uit betalingen

- Langetermijnwaarde van je betaalklanten ten opzichte van je klanten zonder betalingen (alleen software)

- Percentage van totaal aantal klanten dat betaalklant is

Hoe kan Stripe helpen?

Diverse platforms, van start-ups tot beursgenoteerde ondernemingen, gebruiken Stripe Connect om snel en eenvoudig betalingen te integreren en financiële diensten aan te bieden. Met Connect kunnen platforms klanten onboarden, betalingen ontvangen, derden uitbetalen en inkomsten genereren met betalingen. Je kunt snel en eenvoudig een betaaloplossing starten, een percentage van elke transactie innen en de betaaltarieven voor je klanten configureren. Daarnaast kun je inkomsten genereren met allerlei producten, zoals facturatie, abonnementen of fysieke betalingen. Via één integratie kun je met Stripe je platform gemakkelijk internationaal uitbreiden en klanten in nieuwe landen bereiken.

Stripe Connect is flexibel en volledig geïntegreerd, zodat je inkomsten kunt genereren uit betalingen en nieuwe inkomstenstromen kunt creëren door je klanten de volgende oplossingen te bieden:

- Online betalingen: Laat je klanten binnen enkele minuten betalingen ontvangen. Ze kunnen eenvoudig online afrekenpagina's integreren of processen bouwen die zijn afgestemd op hun zakelijke behoeften. Tegelijkertijd kunnen ze hun betaalervaring gemakkelijk lokaliseren voor extra conversie in het buitenland.

- Inkomsten genereren: Verdien geld aan betalingen en betaaldiensten. Ontvang eenvoudig een omzetaandeel uit betalingen of stel kosten voor klanttransacties in en beheer deze.

- Dashboards: Bied je klanten dashboards voor betalingen zodat ze hun onderneming moeiteloos kunnen runnen. Kies uit verschillende dashboardopties, waaronder het online dashboard van Stripe met krachtige rapportage, query's en betaalbeheer, of insluitbare dashboardinterfaces voor een meer geïntegreerde klantervaring. Of gebruik Stripe-API's om dashboards en rapportageworkflows op maat rechtstreeks in je platform in te bouwen.

- Risicobeheer: Bescherm je eigen onderneming en die van je klanten met de oplossingen voor fraude en risico's van Stripe. Radar biedt tools om frauderisico's bij transacties te beheren, en de integrale oplossing van Stripe voor risicobeheer omvat doorlopende monitoring en risicobeperking, en bescherming tegen krediet- en frauderisico's.

Je kunt je gebruikers ook toegang bieden tot alle functionaliteiten van Stripe, zoals POS-betalingen, het verzenden van facturen, uitgaven met betaalkaarten, toegang tot bedrijfsfinanciering, omzetbelasting berekenen en nog veel meer.

- POS-betalingen: Help je klanten ook fysieke betalingen te ontvangen door ze een gepersonaliseerd fysiek afrekenproces te bieden. Met Stripe Terminal kunnen ze hun online en offline transacties op één plek en met één integratie beheren, waardoor rapportage en reconciliatie eenvoudiger worden.

- Abonnementen: Laat je klanten experimenteren met nieuwe businessmodellen door ze flexibele abonnementen en tariefplannen aan te bieden met Stripe Billing. Ze kunnen experimenteren met tarieven door tests uit te voeren met eenmalige, terugkerende, op gebruik gebaseerde of gestaffelde abonnementen. Ook kunnen ze kortingen en proefversies aanbieden. Verder kunnen ze het klantverlies verminderen door betalingen op een slimme manier opnieuw te proberen en gemakkelijk internationaal uitbreiden door alle ondersteunde betaalmethoden aan te bieden.

- Terugkerende en eenmalige facturen: Help je klanten betalingen sneller te ontvangen met geïntegreerde facturen. Ze kunnen facturen voor terugkerende betalingen voor abonnementen versturen of eenmalige facturen met ingebouwde ondersteuning voor credit- en debitcards. Ook kunnen ze deze facturen aanpassen aan hun merk en op basis van de locatie wel of geen belasting toepassen.

- Betaalkaarten: Maak, distribueer en personaliseer virtuele en fysieke creditcards voor je klanten met Stripe Issuing. Je kunt kaarten in je huisstijl ontwerpen, dynamische bestedingslimieten instellen en klanten het kaartsaldo laten ophogen vanaf hun eigen bankrekening.

- Rapportage en analyse: Van kant-en-klare samenvattingen tot rapportages op maat: Stripe Sigma biedt een breed scala aan rapportagemogelijkheden die je in je eigen platform kunt integreren. Je kunt gegevens ophalen van de Stripe-API en die rechtstreeks toevoegen aan je eigen rapportagemogelijkheden of klanten doorverwijzen naar het Stripe-dashboard voor informatie over specifieke betalingen.

Als je overweegt om je betaalbedrijf uit te breiden met Stripe, kan ons team voor zakelijke dienstverlening je helpen de beste weg te bewandelen. Om de basis voor je betaalprogramma te leggen, kunnen we samen een productstrategie en businessplan ontwikkelen, waarin je behoeften, functionaliteitsvereisten en aanpak voor het genereren van inkomsten worden gedefinieerd. Onze consultants werken samen met je team aan de integratie van betalingen, van het in kaart brengen van ervaringen en klantmigratie tot het opnemen van gegevens en financiële rapportage. Om je nieuwe betaalproduct in de markt te zetten, helpen we je bij het opstellen van je marketingstrategie, het plannen van een gefaseerde implementatie en het uitrusten van je interne teams met de nodige middelen en processen om de lancering te ondersteunen.

Neem contact op met ons team om meer te weten te komen over hoe je je betaalbedrijf kunt starten.