Technologie heeft de manier waarop ondernemingen, acquiring banken en creditcardmaatschappijen samenwerken fundamenteel veranderd. De opkomst van softwareplatforms en online marktplaatsen heeft de verandering versneld. Deze ondernemingen verbinden kopers en verkopers steeds meer op nieuwe manieren met elkaar. Ze voegen functionaliteiten voor betalingen en financiële dienstverlening toe en bieden nieuwe koopervaringen.

In deze whitepaper bespreken we wat een payfac is, bekijken we waar je rekening mee moet houden en wat de kosten zijn van verschillende payfacs, en identificeren we de beste manieren om betalingen aan een platform of marktplaats toe te voegen.

Als je nog vragen hebt of als je je specifieke businessmodel met Stripe wilt bespreken, neem dan gerust contact op. We helpen je graag.

Wat is een payfac?

Tegenwoordig helpen veel platforms en marktplaatsen verkopers betalingen te ontvangen door online dienstverlening aan te bieden voor ondernemingen van elke omvang. Betaalfunctionaliteit is integraal geworden voor deze platforms om zich te onderscheiden en klantretentie te verbeteren. Verkopers die het platform gebruiken, hoeven geen directe relaties met acquiring banken of betaalgateways meer te hebben.

Hieronder volgen een paar van de meest voorkomende typen platforms en marktplaatsen:

- E-commerce: Platforms zoals Shopify en Squarespace, die ondernemingen of particulieren helpen fysieke producten online te verkopen.

- Facturatie: Platforms zoals Xero en FreshBooks, die ondernemingen helpen hun klanten te factureren.

- Fondsenwerving: Platforms zoals Kindrid, die non-profits en liefdadigheidsinstellingen helpen investeringen op te halen of donaties in te zamelen.

- Boekingen: Platforms zoals Mindbody en FareHarbor, die het inplannen van afspraken faciliteren.

- Reizen en tickets: Marktplaatsen zoals Airbnb, die helpen particulieren te koppelen aan accommodaties en ervaringen.

- Detailhandel: Marktplaatsen zoals Tradesy, die particulieren helpen aan elkaar te verkopen.

- On-demanddiensten: Deze categorie omvat een groot aantal diensten, zoals rittenservices (bijv. Lyft, Uber), restaurantbezorging (bijv. Deliveroo, DoorDash) en professionele dienstverlening (bijv. Handy).

- Overig: We zien constant nieuwe platforms opkomen die hybride vormen van de bovenstaande typen zijn, of juist geheel nieuwe ondersteunende diensten zoals online gezondheidszorg, apotheekbezorging en zelfs huisdierverhuur.

Hoewel elk type platform of marktplaats geheel verschillend is, hebben vele van betalingen een centraal onderdeel van de klantervaring gemaakt. Ze gebruiken steeds vaker hun betalingscapaciteiten om hun aanbod en merk te onderscheiden, om hun relaties met hun klanten te versterken en om inkomsten te genereren uit de transacties op hun platforms.

Hieronder bespreken we twee modellen voor interne facilitering van betalingen:

- Traditionele payfacs, die platforms de mogelijkheid bieden om creditcard- en debitcardbetalingen in hun software te integreren.

- Faciliteren van betalingen door Stripe, waarmee platforms sneller betalingen kunnen integreren en lucratief kunnen maken, en andere financiële diensten onder hun eigen merk kunnen aanbieden, zoals betaalkaarten uitgeven en leningen verstrekken.

Geschiedenis van payfacs

Traditionele payfacs werden eind jaren 90 populair, als een manier om het midden- en kleinbedrijf (mkb) te helpen online betalingen gemakkelijker te ontvangen. Van oudsher konden alleen grotere ondernemingen met de complexe, dure en tijdrovende onboardingprocessen van banken overweg. Deze onderneming moesten in feite experts in betalingen worden, terwijl ze ook nog eens hun eigen onderneming en product op moesten bouwen.

Het model voor het faciliteren van betalingen ontstond om onderneming die zich specialiseren in betalingen de mogelijkheid te bieden om de complexiteit van het opzetten van online betalingen te verlagen en om diensten aan te bieden aan een breder scala aan bedrijven, waardoor zijzelf konden focussen op hun kerncompetenties.

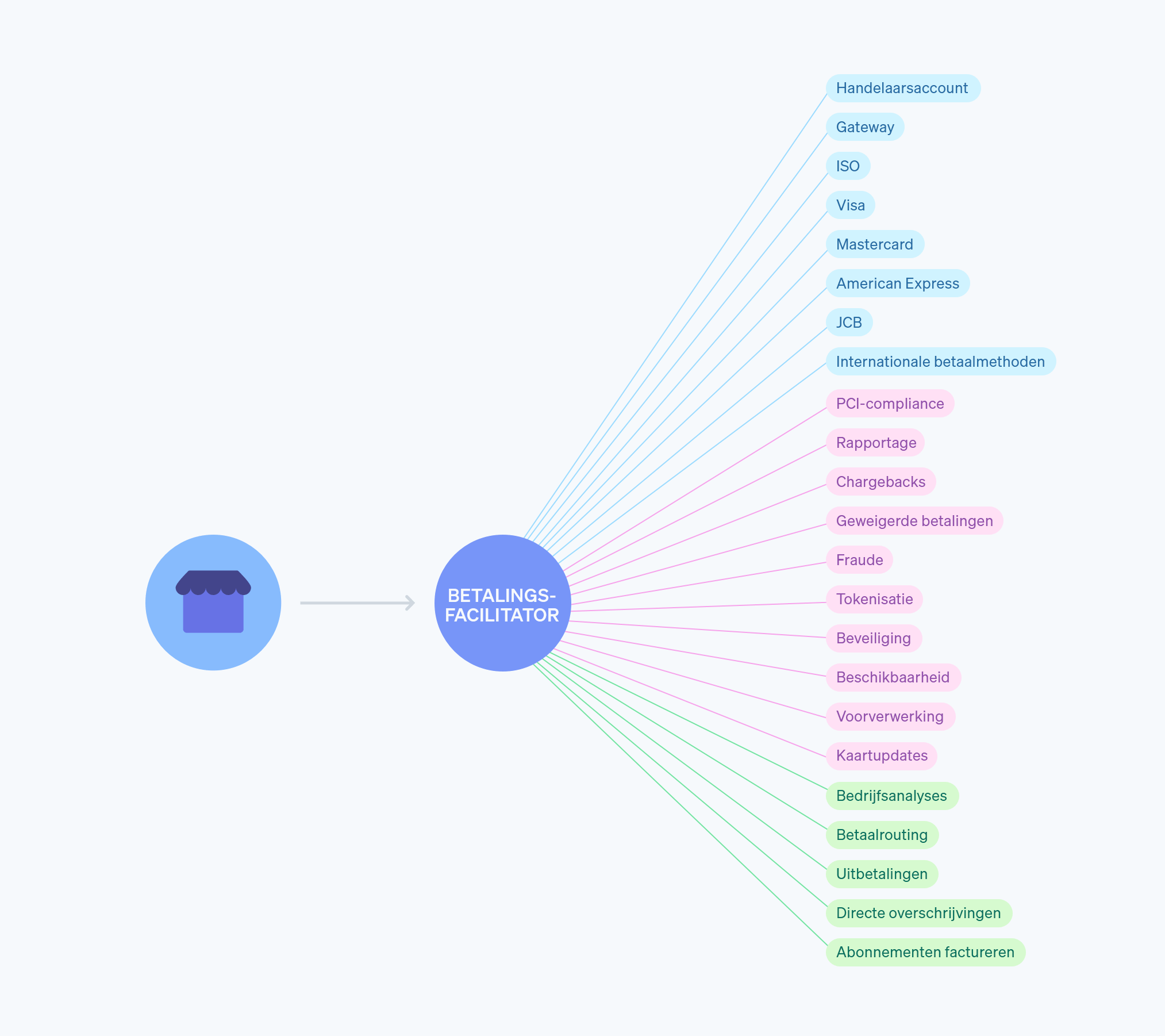

De payfac ontfermt zich over het opzetten en beheren van meerdere relaties en systemen, die de verkoper anders zelf zou moeten opzetten en onderhouden met iedere afzonderlijke partij.

Hoe kun je in-house betalingen faciliteren?

Er zijn twee typen oplossingen voor payfacs. De eerste is een traditionele oplossing waarbij moet worden samengewerkt met een acquiring bank (of een acquirer en een aanbieder van payfacs) en waarbij systemen voor, onder anderen, verwerking, onboarding en risico moeten worden ontwikkeld. Dit wordt doorgaans gedaan per land en biedt je platform de mogelijkheid om online betalingen met creditcards en debitcards aan de verkopers aan te bieden.

Het tweede type is een modernere, technologische oplossing voor payfacs van een leverancier zoals Stripe. Via Stripe kun je betalingen en financiële dienstverlening onder je eigen merk aanbieden en integreren in je software. Jij bent zelf de eigenaar van je betalingservaring en bent verantwoordelijk voor het ontwikkelen van de ervaring voor de verkopers op je platform.

Stel jezelf de volgende vragen voordat je beslist hoe je de betalingen in-house gaat faciliteren:

- Wat is mijn doel bij het in-house faciliteren van betalingen? Wil ik de klantbeleving verbeteren of relaties met mijn klanten verdiepen (door waarde aan mijn software toe te voegen), nieuwe omzetstromen genereren en daarmee de waarde van mijn onderneming vergroten of wil ik snellere uitbreiding naar nieuwe sectoren en regio's mogelijk maken?

- Hoe ziet mijn ideale oplossing voor betalingen eruit? Omvat deze online creditcard- en debitcardbetalingen, fysieke betalingen, internationale betalingen (bijv. Giropay, Alipay, BECS Direct Debit en meer) of kaartloze betalingen zoals ACH of Apple Pay? Wil ik ook financiële diensten voor mijn klanten toevoegen, zoals leningen, fraudepreventiediensten en uitgifte van betaalkaarten?

- Wat is mijn tijdlijn en in welke mate ben ik bereid om te investeren in betalingen in plaats van mijn kernactiviteiten? In hoeverre wil ik de middelen van mijn developers, juridisch team en operationele teams hiervoor inzetten? Ben ik er klaar voor om nieuwe teams op te zetten om systemen voor betaling en uitbetaling, onboardingsprocessen voor handelaren en compliancesystemen te beheren?

- Waar doet mijn onderneming zaken? Waar wil ik nu betalingen en andere financiële diensten aanbieden? Waar wil ik in de toekomst naar uitbreiden?

Traditionele oplossingen voor payfacs

Platforms die een traditionele oplossing voor payfacs gebruiken, openen een bankrekening voor verkopers en krijgen een verkopers-ID (MID) om betalingen te ontvangen en verzamelen voor een groep kleinere verkopers (subverkopers). Traditionele payfacs hebben geïntegreerde betalingssystemen en registreren hun MID bij een acquiring bank. De kleinere verkopers die op hun beurt weer van hun diensten gebruikmaken, hoeven echter niet hun unieke MID's te registreren. Hun transacties worden in plaats daarvan verzameld onder de MID van hun payfac. Dit is bedoeld om de complexiteit te verkleinen die zij anders zouden ervaren bij het opzetten van online betalingen op hun eigen houtje, aangezien ze niet meer zelf een relatie hoeven op te bouwen en te onderhouden bij een acquiring bank, betaalgateway en andere dienstverleners.

Het platform is verantwoordelijk voor het volgende:

- Bepalen wie gebruikmaakt van het platform: Het opzetten van de juiste onboardingprocessen en vertrouwen in die processen opbouwen.

- Voldoen aan vereisten voor Ken je klant, witwasbestrijding/AML en OFAC-compliance: Zorgen dat verkopers op het platform worden gescreend en geverifieerd om te voldoen aan ken-je-klant-vereisten en vereisten van het US Office of Foreign Asset Control (OFAC). Toezicht houden op de activiteit van subverkopers om te controleren op witwaspraktijken en terrorismefinanciering. Als een onderneming buiten de Verenigde Staten actief is, moet je rekening houden met vele andere regels en compliancevereisten.

- Het auditen van accountactiviteit op het platform: Controles opzetten om activiteit met een hoog risico doorlopend op te sporen en te bestrijden.

- PCI-compliance handhaven: Zorgen dat het platform Payment Card Industry-compliant (PCI) is en dat alle subverkopers betalingen van klanten op een compliant manier ontvangen. Voor meer informatie kun je onze whitepaper voor PCI-compliance bekijken.

Hoewel deze vier categorieën helder zijn, is het lastig om een consistente beschrijving van de fijnmazige verantwoordelijkheden van een payfac te vinden. Iedere acquiring bank heeft andere regels voor geregistreerde payfacs, die een complex web van vereisten tussen creditcardmaatschappijen en banken vormen. Je moet een geregistreerde payfac zien als een entiteit die de relatie tussen creditcardmaatschappijen, onboarding van subverkopers en betaaldiensten voor verkopers op zich neemt. De payfac regelt het uitbetalen van geld aan subverkopers op zijn platform rechtstreeks.

De meeste vereisten voor payfacs worden gehandhaafd door de creditcardmaatschappijen en wervende banken. Regionale verschillen kunnen echter van invloed zijn op hoe streng creditcardmaatschappijen en banken deze vereisten handhaven in Noord- en Zuid-Amerika, Europa en Azië. Visa en Visa Europe zijn bijvoorbeeld twee verschillende entiteiten en hebben verschillende regels.

Onder de regels van creditcardmaatschappijen moet een geregistreerde payfac:

- Grondig onderzoek doen naar iedere verkoper op het platform

Een acceptatieovereenkomst voor verkopers ondertekenen namens een acquirer - Toezicht houden op alle activiteit van verkopers op het platform om te zorgen voor compliance met netwerkstandaarden

- PCI-compliance handhaven

- Alleen vereffeningsgeld gebruiken om subverkopers te betalen

Als een subverkoper een bepaalde drempelwaarde aan transactievolume overschrijdt, is de subverkoper verplicht om een directe handelaarsovereenkomst aan te gaan met de acquiring bank.

Aan de slag

Traditionele oplossingen voor het faciliteren van betalingen vereisen het bouwen aan en investeren in meerdere systemen voor betalingsverwerking, het onboarden van subverkopers op het platform, compliance, risicobeheer en nog veel meer. Platforms moeten ook doorlopend maatregelen nemen om een goede reputatie te behouden en te voldoen aan de kredietvereisten van acquiring banken en creditcardnetwerken.

De Electronic Transactions Association (een adviesorganisatie met leden van banken, creditcardmaatschappijen en betalingsverwerkers, ook wel de ETA genoemd) beveelt met klem aan om branche-experts en juridisch adviseurs in te zetten om te zorgen voor compliance met wetten en richtlijnen voor alle creditcardmaatschappijen, acquiring banken, de overheden van staten en de federale overheid, en wereldwijde regelgevende organisaties (bijv. de OFAC).

Betaalsystemen opzetten

- Een acquiring bank zoeken: Platforms moeten acquirers benaderen met een bedrijfsplan om een partnerschap op te zetten en te worden gefinancierd om betalingen te kunnen faciliteren voor subverkopers op hun platform.

- Betaalgateways integreren: Betaalgateways bieden functionaliteit voor subverkopers om online betalingen te verwerken.

- Een niveau 1 PCI DSS-certificaat verkrijgen: Om de veiligheid van gevoelige gegevens te garanderen, moet het platform een Payment Card Industry Data Security Standard-certificaat verkrijgen (wat ook wel bekendstaat als PCI DSS), waaronder Europay-, Mastercard- en Visa-certificering (EMV of chip) als het platform fysieke transacties ondersteunt.

- Beheer van verkopers ontwikkelen: Hiertoe behoren dashboards voor verkopers, systemen voor uitbetaling en systemen voor chargebackbeheer om chargebacks af te handelen.

Systemen voor onboarding en compliance van verkopers opzetten

Stel beleidsmaatregelen en systemen voor risico-evaluatie op om te zorgen dat alleen wettige ondernemingen die voldoen aan de regels van creditcardmaatschappijen en acquirers worden toegelaten. Het systeem en de medewerkers van het platform moeten het volgende doen:

- De identiteiten van subverkopers verifiëren, inclusief Ken je klant, eigendomsstructuur en bedrijfsdetails.

- OFAC- en MATCH-lijsten controleren voor subverkopers voordat je ze onboardt. Mastercard beheert de Member Alert to Control High-Risk Merchants-lijst (MATCH).

- De financiële status en het risico van subverkopers beoordelen, inclusief fraude-, krediet-, financieel, compliance-, juridisch of reputatierisico.

Zet systemen en interne beleidsmaatregelen op waarmee je grondig onderzoek kunt uitvoeren, zodat je risico's kunt beheren en verkleinen. Het systeem en de medewerkers van het platform moeten het volgende doen:

- Voldoen aan witwasbestrijdings-/AML-wetgeving door de regels en vereisten van kaartnetwerken en regelgevende organisaties te handhaven.

- Verdachte activiteiten identificeren (inclusief indicatoren van terrorismefinanciering).

- Suspicious Activity Reports indienen (rapporten over verdachte activiteit of SAR's) bij de Financial Crimes Enforcement Network (FinCEN) of werver, indien nodig.

Dien registraties in en vraag alle aanvullende vereiste licenties aan:

- Registreer je als betalingsfacilitator bij ieder creditcardnetwerk in ieder land.

- Vraag Money Transmitter Licenses (licenties om geld over te boeken of MTL's) aan in ieder land waarin de payfac opereert, indien dit nodig is om bepaalde geldstromen mogelijk te maken.

- Vraag regionale licenties aan indien nodig. (Brazilië, Maleisië en de Europese Unie vereisen afzonderlijke licenties, om maar een paar gebieden te noemen.)

Doorlopende processen en systemen beheren

- Alle subverkopers onboarden en de risico-evaluatie uitvoeren: Verifieer de identiteit, het businessmodel en de eigenaarsinformatie voor iedere subverkoper. Zet betalingsverwerking op voor de subverkoper.

- Toezicht houden op risico's en risicosystemen bijwerken: Voer grondig onderzoek uit, houd voortdurend toezicht op de activiteit van subverkopers en verklein risico's indien nodig (bijv. limieten instellen voor betalingsverwerking, geld met vertraging overmaken of reserves instellen).

- Fraude voorkomen en blokkeren: Voorkom op proactieve wijze fraude op het platform en blokkeer of controleer verdachte transacties. Aanbevolen werkwijzen zijn onder andere het gebruiken van adaptieve machine-learning voor fraudedetectie. Dien namens je subverkoper bewijs in bij creditcardnetwerken wanneer dit nodig is voor chargebacks.

- Geld aan subverkopers uitbetalen: Zorg dat ze op tijd worden uitbetaald.

- Rapportage en reconciliatie: Genereer en distribueer 1099-formulieren of andere belastingformulieren jaarlijks, indien nodig.

- PCI DSS-compliance handhaven: Zorg dat het platform compliant blijft, zelfs wanneer gegevensstromen en klantervaringen zich blijven ontwikkelen. Sommige creditcardmaatschappijen kunnen van payfacs vereisen dat ze elk kwartaal of jaarlijks rapporten indienen of een jaarlijkse controle op locatie uitvoeren om doorlopende compliance te waarborgen.

- Registratie als payfac en licenties verlengen: Registreer je jaarlijks opnieuw als payfac bij creditcardmaatschappijen en vernieuw MTL's met de vereiste regelmaat.

Internationale uitbreiding

Als je platform internationaal actief moet zijn en subverkopers in andere regio's moet ondersteunen, zijn partnerschappen met lokale acquirers, gateways en andere dienstverleners mogelijk nodig. In het algemeen bouwen platforms lokale systemen van de grond af op om te voldoen aan lokale vereisten of om meerdere regio's te ondersteunen.

Overheden en regelgevers hebben mogelijk ook andere vereisten op basis van hun locatie. De Europese wet inzake betalingen, ook wel bekend als Tweede Payment Services Directive of PSD2, heeft grootschalige veranderingen geïntroduceerd die een aanzienlijke impact hebben op platforms, of marktplaatsen, in Europa. Veel van deze onderneming kunnen zich niet meer berusten op een vrijstelling van licentiëring, waar ze eerder nog gebruik van konden maken. Platforms die geldstromen beheren, dienen een licentie voor elektronisch geld te verkrijgen, wat veel tijd en miljoenen euro's kan kosten.

Aanpassen aan veranderende landschappen

De definitie van een payfac verandert nog steeds en dat geldt ook voor de omschrijving van de rol. De ETA heeft bijvoorbeeld in september 2018 een 73 pagina's tellend rapport gepubliceerd met nieuwe richtlijnen. Alle investeringen die nu worden gedaan, dienen na verloop van tijd te worden bijgewerkt om te blijven voldoen aan veranderende regelgeving en vereisten.

Ook het technologielandschap evolueert: Verschillende leveranciers en verkopers kunnen bijvoorbeeld verplicht zijn om oplossingen voor internationale betaalmethoden (zoals SEPA, Alipay of Giropay), meerdere valuta's, mobiele betalingen, fysieke transacties, facturatiesystemen of abonnementsbetalingen en nog veel meer aan te bieden.

Tijdlijnen en kosten

Betaalsystemen opzetten

|

|

Beschrijving

|

Minimaal vereiste tijd in maanden

|

Geschatte minimale kosten

|

|---|---|---|---|

| Sponsorschap van wervers |

Een goed businessplan opzetten en mogelijk een adviseur inhuren Een in betalingen gespecialiseerde advocaat inhuren |

3-6 | Verschilt per werver |

| Betaalgateways | Onderhandeling over, overeenkomst met en integratie van betaalgateways | 1-4 | Verschilt per gateway, maar meestal een combinatie van vaste kosten en transactiekosten |

| PCI-compliance (en EMV-certificering, indien nodig) | Niveau 1 PCI DSS-compliance valideren (waaronder bezoek op locatie van auditor) | 3-5 | US$ 50.000-US$ 500.000 |

| Beheersysteem voor handelaren |

Dashboards voor handelaren bouwen Systemen voor uitbetaling van handelaren bouwen Systemen voor chargebackbeheer bouwen voor verschillende kaartnetwerken |

6-12+ | Min. US$ 600.000 (minimaal 4 fte's voor US$ 150.000 per jaar) |

Systemen voor onboarding en compliance van handelaren opzetten

|

|

Beschrijving

|

Minimaal vereiste tijd in maanden

|

Geschatte minimale kosten

|

|---|---|---|---|

| Complianceprogramma |

Vereisten voor kaartnetwerken versleutelen Systemen voor gegevensretentie en privacy bouwen |

2-8 | Min. US$ 300.000 (minimaal 2 fte's voor US$ 150.000 per jaar) |

| Beleid voor risico-evaluatie |

Integratie met leveranciers van diensten voor identiteitsverificatie Systemen voor risicoscores bouwen |

3-12 | Min. US$ 500.000 |

| Externe leverancier (optioneel) | Selectie van, overeenkomst met en integratie met systemen van externe leveranciers | 3-6 | US$ 50.000-US$ 500.000 |

Registraties en verkrijgen van vergunningen

|

|

Beschrijving

|

Minimaal vereiste tijd in maanden

|

Geschatte minimale kosten

|

|---|---|---|---|

| Vergunningskosten en wettelijke registraties |

Initiële kosten betaald aan Visa (US$ 5.000) en Mastercard (US$ 5.000) MTL's vereist voor controle van geldstromen van betalingsfacilitator (US$ 150.000/jaar voor ongeveer 3 jaar voor 50 staten = minimaal US$ 450.000) Internationale vergunningen (bijv. EU-vergunning voor elektronisch geld), indien nodig |

6-18 |

Netwerkkosten: US$ 10.000 Amerikaanse en internationale vergunningen: min. US$ 1.000.000 |

Doorlopende uitgaven

|

|

Beschrijving

|

Geschatte minimale kosten

|

|---|---|---|

| Onboarding en controle van handelaren |

Eenmalige kosten van US$ 1-US$ 2 voor onboarding en eerste risicobeoordeling en US$ 2-US$ 3 voor identiteitsverificatie Systeem voor voortdurende controle |

US$ 5 per maand per account |

| Risico's bewaken en beperken |

Due diligence en risicobeheer om te zorgen dat alle subverkopers compliant blijven Risicosystemen regelmatig bijwerken Platformsaldo's en -reserves voor subverkopers onderhouden als bescherming tegen kredietrisico |

Min. US$ 250.000 per jaar (1 fte voor US$ 150.000 per jaar en 1 risicoanalist voor US$ 100.000 per jaar) |

| Fraudepreventie | Werken of integreren met systemen van derden om fraude te voorkomen en blokkeren | US$ 0,04-US$ 0,10 per transactie |

| Chargebackbeheer | Verwerken van ingediende chargebacks en bewijzen | US$ 15 per chargeback |

| Uitbetalingen en geldoverdracht | Zorgen dat handelaren volgens het juiste schema worden uitbetaald | US$ 0,25 per transactie |

| Rapportage en reconciliatie |

1099-formulieren of andere belastingformulieren genereren en verspreiden waar nodig (het genereren van een 1099-formulier kost nog geen US$ 5 per formulier, maar als je het onjuist invult, kun je tot US$ 250 aan boetes krijgen) Het op platformniveau uitvoeren van processen voor het sluiten van de boeken en de vereiste financiële controles |

US$ 5-US$ 255 per formulier US$ 100.000 per jaar (1 fte voor financiën) |

| Jaarlijkse PCI-validatie | Jaarlijkse validatie van Niveau 1 PCI DSS-compliance en nieuwe validatie voor alle wijzigingen die in de loop van het jaar in betaalflows worden doorgevoerd | Min. US$ 200.000 per jaar |

| Registratie als betalingsfacilitator verlengen (en andere vergunningen, indien nodig) |

Opnieuw registreren als betalingsfacilitator bij Visa en Mastercard (elk US$ 5.000 per jaar) Verlengen van vergunning als betaaldienstverlener elke 2 jaar |

Min. US$ 10.000 per jaar |

Stripe's oplossing voor payfacs

Traditionele payfac-oplossingen vragen om een aanzienlijke tijds- en financiële investering en beperken de inkomstenmogelijkheden van platforms tot online credit- en debitcardbetalingen.

Stripe's oplossing voor payfacs is technologiegedreven en ontworpen om platforms te ondersteunen bij het volledig integreren van betalingen en extra financiële diensten in hun software. Het helpt platforms om snel de markt te betreden, de opstartkosten laag te houden en hun potentie voor het genereren van inkomsten te vergroten.

Platforms zoals Lightspeed en Shopify gebruiken Stripe om betalingen volledig te integreren en bieden extra waarde aan klanten zoals betalingen bij verkooppunten, uitgifte van betaalkaarten, fraudeoplossingen, abonnementen en financiering. Door gebruik te maken van Stripe kunnen platforms op maat gemaakte betalingservaringen voor hun klanten bieden en inkomsten genereren uit een breed scala aan aanvullende producten en financiële diensten.

Stripe's oplossing zet de API voorop en stelt platforms in staat om de beste ervaring voor hun klanten te ontwerpen. Platforms krijgen de mogelijkheid om:

- De gebruikerservaring volledig aan te passen of gebruik te maken van voorgebouwde interfacecomponenten

- De timing van uitbetalingen in te stellen

- Prijzen en kosten vast te stellen

- Complexe geldstromen te beheren

- Financiële rapportage te integreren en te verenigen

- De onderneming wereldwijd te laten groeien zonder bankrekeningen en bedrijfsentiteiten in elke markt te moeten opzetten

- Nieuwe diensten aan te bieden aan klanten zoals betalingen bij verkooppunten, facturering, uitgifte van betaalkaarten, abonnementen en leningen

Een vergelijking

Denk terug aan de vragen die hebt opgesteld over hoe je betalingen intern wilt afhandelen.

- Wat zijn je doelen voor het intern afhandelen van betalingen - toegevoegde waarde voor software, nieuwe inkomstenstromen of snellere uitbreiding?

- Hoe ziet je ideale oplossing eruit - is het alleen online betalingen of omvat het ook aanvullende financiële diensten en betaalmethoden?

- Wat is je tijdlijn en bereidheid om middelen te investeren in betalingen versus je kernactiviteiten?

- Waar is je onderneming nu actief en waar in de toekomst?

Met de antwoorden in gedachten, overweeg hoe Stripe's oplossing voor payfacs zich verhoudt tot traditionele oplossingen:

- Stripe stelt platforms in staat om sneller inkomsten uit betalingen te genereren op basis van wereldwijd volume, niet alleen volume in de Verenigde Staten. Traditionele oplossingen voor payfacs kosten maanden om te implementeren en werken meestal alleen in de Verenigde Staten, dus je zou moeten investeren in meerdere oplossingen bij uitbreiding naar andere markten.

- Stripe's oplossing voor payfacs heeft lagere opstartkosten en lagere variabele kosten dan traditionele oplossingen.

- Stripe stelt platforms in staat om hun productaanbod te verrijken en inkomsten te genereren uit andere financiële diensten zoals leningen, uitgifte van betaalkaarten, betalingen bij verkooppunten en snellere uitbetalingen. Het integreren van financiële diensten kan de inkomsten per klant 2-5 keer hoger maken dan het traditionele model. Traditionele oplossingen voor payfacs zijn beperkt tot alleen online creditcard- en debitcardbetalingen.

Het toevoegen van betalingen en financiële diensten aan een platform of marktplaats biedt veel voordelen. Stripe's oplossing voor payfacs kan helpen om je platform te onderscheiden in concurrerende markten, de ervaring voor aangesloten verkopers te verbeteren en een belangrijke inkomstengenerator te zijn voor platforms.

Als je meer wilt weten over onze oplossing, bezoek dan onze website. Als je met ons team wilt praten over je specifieke toepassing en benaderingen wilt brainstormen, neem dan contact op.