El equipo de servicios profesionales de Stripe entrevistó a 14 plataformas exitosas que lanzaron un negocio de pagos con Stripe para descubrir sus prácticas recomendadas para diseñar, crear y hacer crecer los pagos. También combinamos estas lecciones aprendidas con nuestra experiencia práctica trabajando con miles de empresas que integran pagos por primera vez, organizando estos consejos en temas clave para ayudarte a integrar los pagos:

- Establecer el objetivo principal de tu empresa para los pagos

- Definir tu estrategia de precios y de salida al mercado

- Dotación de personal para tu empresa de pagos

- Capacitar a tus equipos de ventas para vender pagos

- Gestionar el riesgo de los pagos

- Definir el éxito de tu empresa de pagos

Establecimiento del objetivo empresarial principal para los pagos

Antes de aplicar las prácticas recomendadas, primero debes comprender cómo y por qué quieres lanzar una empresa de pagos. Empieza por responder a estas dos preguntas fundamentales:

1. ¿Por qué integras los pagos?

Tus motivaciones para crear una empresa de pagos dependerán de las exigencias únicas a las que se enfrente tu empresa y de las necesidades de tus clientes actuales y potenciales. En general, hemos comprobado que los objetivos de pagos de las plataformas se encuadran en gran medida en una de estas tres categorías:

- Diferencia tu plataforma: Muchas plataformas han utilizado los pagos para diferenciar su software del de la competencia y aumentar la adopción entre los clientes potenciales. Por ejemplo, Classy Pay, con tecnología de Stripe, ha ayudado a Classy a aumentar las tasas de adopción entre las organizaciones sin fines de lucro de todos los tamaños al ofrecer un procesamiento de pagos integrado para agilizar la recaudación de fondos.

- Aumenta la retención de clientes: Las plataformas también han añadido pagos para profundizar sus relaciones con los clientes existentes y mejorar la retención. Por ejemplo, Lightspeed lanzó Lightspeed Payments para ayudar a 115,000 comercios minoristas y restaurantes de todo el mundo a aceptar pagos en línea y en persona y a gestionar sus operaciones financieras.

- Impulsa nuevas líneas de ingresos: Otras empresas han creado nuevas fuentes de ingresos y han aumentado el valor vitalicio (del cliente) monetizando los pagos y los servicios financieros. Por ejemplo, tras asociarse con Stripe para lanzar una plataforma de pagos para pequeñas y medianas empresas, los clientes de pagos de Weave han aumentado un 13 % mes tras mes y su volumen de procesamiento ha crecido a un promedio del 37 % mes tras mes.

Independientemente de cuáles sean tus objetivos, aclararlos y alinearlos con los indicadores clave de rendimiento (KPI) ayuda al equipo de pagos a seguir su progreso y mantenerse responsable.

2. ¿Cómo vas a integrar los pagos?

Para controlar la experiencia de pago de principio a fin, algunas plataformas se plantean inicialmente convertirse en un facilitador de pagos completo. Pronto descubren que este trayecto exige ocuparse del onboarding de clientes, la evaluación de riesgos, la gestión de disputas, el cumplimiento de la normativa, el soporte, los dashboards de clientes, los informes y mucho más.

Debido a los recursos de ingeniería, los costos y la experiencia en pagos, así como a las consideraciones de seguridad, legales, de cumplimiento y de riesgo necesarias para convertirse en un facilitador de pagos, muchas plataformas trabajan en cambio con proveedores de pagos y se basan en sus API e infraestructuras existentes para ofrecer servicios y soluciones de pagos. Este enfoque a menudo puede acelerar el tiempo de comercialización y reducir los costos y la exposición. Las plataformas exitosas trabajan con proveedores de servicios de pago que ofrecen soluciones flexibles para darles un mayor control sobre su experiencia de pago, lo que les permite iniciar, ampliar y hacer crecer su negocio de pagos a lo largo del tiempo. Esto permite a las plataformas maximizar sus oportunidades de monetización al tiempo que minimizan la complejidad de lanzar y gestionar una empresa de pagos.

Definir tu estrategia de precios y de salida al mercado

Una vez que entiendas el “porqué” de tu empresa de pagos y tengas un plan para integrar las funcionalidades de pagos, podrás empezar a centrarte en tu estrategia de salida al mercado. Piensa en la comercialización de tu oferta de pagos del mismo modo que lo harías con cualquier otra funcionalidad nueva de tu plataforma. Lo primero que debes hacer es definir tu público y tus mensajes, crear una experiencia de marca y de producto cohesiva y utilizar los canales de distribución para hacer llegar tu mensaje al público adecuado.

Aunque la estrategia de salida al mercado consta de muchos aspectos, preguntamos a las plataformas sobre dos aspectos concretos: cómo crear el mensaje adecuado para que resuene en su público objetivo y cómo fijar el precio de su oferta de pagos.

Las plataformas señalan cuatro elementos clave a la hora de crear el mensaje adecuado

Las plataformas deben comprender en profundidad cómo los pagos integrados respaldan su propuesta de valor. Comprender los puntos débiles de tus clientes no solo te ayuda a crear la oferta de pagos adecuada, sino que también te ayuda a elaborar una historia de producto que resuene.

[Tú] debes contar con una historia convincente sobre por qué las empresas deberían usar [tú] servicio de pagos. Esa historia cambia según las necesidades del cliente final, los sectores verticales y la adherencia de tu solución de SaaS.

Tras entrevistar a las plataformas sobre el posicionamiento de sus productos y su propuesta de valor, aprendimos que la historia correcta de un producto incluye los cuatro elementos siguientes:

- Se centra en una necesidad específica del cliente.

- Está dirigida a un subconjunto bien definido de clientes, en lugar de adaptarse a todos.

- Se adapta a diferentes sectores y tamaños de empresa.

- Explica por qué tu solución de pago integrada realmente se diferencia para abordar esa necesidad.

El 60 % de las plataformas de software adoptó un modelo de precios equilibrado para maximizar los ingresos.

Por lo general, tienes unas cuantas opciones a la hora de decidir cómo monetizar los pagos: Puedes citar el valor agregado de los pagos para aumentar el precio de tu software, o puedes cobrarles a tus clientes por separado para aceptar pagos electrónicos.

Entre las plataformas que entrevistamos, la mayoría siguió aceptando una comisión periódica por el acceso a su software, además de una comisión independiente por procesar los pagos. Las demás se centraron por completo en cobrar por el acceso a su software o por el acceso a los pagos.

- El 20 % de las plataformas que entrevistamos monetizaron su software, mientras que los pagos eran un pequeño extra: Este enfoque ofrece a los usuarios un costo inicial comprensible por el acceso a la plataforma y a todas sus funcionalidades principales, incluidos los pagos. Las funcionalidades de pagos suelen habilitarse de forma automática para todos los clientes sin que haya un debate específico de ventas.

- El 60 % adoptó un enfoque equilibrado monetizando tanto el software como los pagos: El enfoque más popular fue que las plataformas monetizaran tanto su software como sus funcionalidades de pago. Por ejemplo, una plataforma cobraba una comisión mensual por su software además de un 2.9 % fijo + $0.30 por transacción con tarjeta.

- El 20 % monetizaron los pagos, mientras que el software se ofreció a un precio con descuento o sin costos adicionales:Algunas plataformas decidieron ofrecer su software de forma gratuita pero monetizar en gran medida sus funcionalidades de pago. Por ejemplo, una plataforma cobraba un 2.9 % fijo + $0.30 por transacción con tarjeta, además de una comisión de procesamiento del 4 %. El éxito de este enfoque depende del volumen de pagos de los clientes; aunque puede haber una ventaja significativa en vincular tus ingresos al éxito de tus clientes, tus ingresos también pueden verse afectados negativamente si los clientes tienen un mes más lento.

Dotación de personal para tu empresa de pagos

Las plataformas reconocen que la creación de una empresa de pagos requiere de una serie de habilidades diferentes de las de la creación de una empresa de software. Muchas establecen intencionadamente equipos de pagos de antemano, integrándolos en sus organizaciones más grandes y en las prácticas empresariales existentes.

Las plataformas que entrevistamos contaban con patrocinadores en todos los niveles de la organización, en lugar de depender únicamente de un responsable de pagos. Estos patrocinadores defendieron a la empresa de pagos mediante la ingeniería, el riesgo, las ventas, los productos, el marketing y la asistencia, y aumentaron la comprensión de los pagos por parte de todos.

Tanto si tu equipo de pagos reparte su tiempo entre otras partes de la empresa como si se centra exclusivamente en los pagos, debe organizarse en torno a cuatro funcionalidades discretas:

Elaborar un producto de pagos

Tu equipo de producto no solo será responsable de crear e integrar los pagos en tu plataforma, sino que también se encargará de escalar y mantener el producto de pagos a lo largo del tiempo. Para satisfacer las necesidades de los clientes y diferenciar el software central de la plataforma, este equipo de gerentes de productos, diseñadores, desarrolladores de software y analistas de datos dará forma a la hoja de ruta, la implementación y la experiencia del usuario del producto de pagos. Recomendamos la contratación de las siguientes funciones:

- Gerente de productos de pagos

- Diseñadores de producto y experiencia de usuario

- Ingenieros

- Analistas de datos

Operacionalización de la empresa de pagos

Los pagos pueden ser uno de los aspectos más sensibles del negocio de tu cliente. Es importante construir un equipo de operaciones sólido para brindar soporte a tus clientes, por ejemplo, mientras se incorporan, y para garantizar el cumplimiento de las obligaciones legales, regulatorias y de riesgo. Este equipo de operaciones mantendrá a la organización a la vanguardia de las diversas reglas que rodean a los pagos, incluidos los estándares de evaluación de riesgos, puntuación de riesgo y mitigación de fraude; los requisitos de Conoce a tu Cliente (KYC); el cumplimiento de la normativa PCI; el cumplimiento del facilitador de pagos y las obligaciones fiscales.

Recomendamos contratar a las siguientes funciones:

- Administrador del programa

- Equipo de ventas

- Equipo de asistencia al cliente

- Asesor legal

- Administrador de fraudes

- Responsable de cumplimiento de la normativa

- Responsable de contabilidad y finanzas

Lanzamiento y comercialización de los pagos

Una vez creado tu producto y establecidos tus sistemas operativos, un equipo de salida al mercado puede monetizar, lanzar y escalar tu empresa de pagos. La composición de tu función de salida al mercado dependerá de tu modelo de adquisición concreto. Si tienes pensado animar a los clientes a registrarse en línea, es probable que te apoyes más en un equipo de marketing. Sin embargo, si utilizas un enfoque de servicio personalizado para identificar e integrar a nuevos clientes, es importante crear un equipo de ventas de pagos bien informado. Al mantener un circuito constante de aportes entre tus clientes y los equipos internos, este equipo de salida al mercado también ayudará a poner en marcha mejoras de la experiencia e inspirar nuevas innovaciones de productos. Las funciones específicas a contratar incluyen las siguientes:

- Gerente de monetización

- Responsable de marketing de productos

- Equipo de ventas

Hacer crecer la empresa de pagos a nivel internacional

Este equipo será clave cuando busques ampliar tu producto, y tu oferta de pagos, a nivel internacional. Esta área necesita una atención especial y recursos específicos, ya que las plataformas que entrevistamos coincidieron en que tienen dificultades con la expansión:

“[Nosotros] necesitamos soporte en asesoramiento sobre pagos transfronterizos e internacionales, así como sobre la forma de brindar servicios a los comerciantes en nuevos geomercados específicos”.

Además de una serie de normativas y requisitos de cumplimiento adicionales a medida que entras en nuevas regiones, la forma en que los clientes prefieren pagar los bienes o servicios en línea varía en función del lugar en el que se encuentren. Si no creas una experiencia de pago relevante y familiar, podrías dejar fuera de tu mercado potencial a países enteros.

Empresas de todos los tamaños y de todo el mundo utilizan Stripe para aceptar múltiples métodos de pago y simplificar las operaciones globales. Stripe gestiona la complejidad normativa y de cumplimiento internacional de las plataformas a medida que crecen y añade activamente nuevos métodos de pago con el objetivo de permitirles a las empresas aceptar cualquier método de pago del mundo con una única integración.

Recomendamos dedicar las siguientes funciones específicamente a la expansión global:

- Equipo de ventas

- Equipo de asistencia al cliente

- Asesor legal

- Administrador de fraudes

- Responsable de cumplimiento de la normativa

Capacitar a tus equipos de ventas para vender pagos

Apóyate en tu equipo de ventas para conseguir nuevas empresas y cerrar acuerdos que incluyan tu solución de pagos. Se trata de algo más que de incorporar tus funcionalidades de pago a la narrativa de ventas: también debes asegurarte de que el equipo de ventas esté bien capacitado en las funcionalidades, disponga de los materiales de venta adecuados y comprenda cómo se relacionan los objetivos relacionados con los pagos con las prioridades y los incentivos del equipo.

Las plataformas exitosas realizan capacitaciones cruzadas del 100 % de su equipo de ventas

Los equipos de ventas deben estar familiarizados con las funcionalidades básicas y comprender las ventajas y cómo posicionarlas ante los clientes potenciales. También deben estar preparados para responder a las preguntas habituales y gestionar cualquier objeción.

Podrías plantearte introducir la función de un “experto residente en pagos”. Puede tratarse de un empleado de tiempo completo cuya única función sea capacitar a los equipos de ventas en materia de pagos, o bien de un consultor de pagos externo. En cualquier caso, el objetivo es ofrecer al equipo de ventas un recurso dedicado a los conocimientos sobre pagos.

Esta inversión puede tener beneficios reales. Por ejemplo, una plataforma que entrevistamos se centró en formar a su equipo de ventas para vender pagos y software. Empezaron con un grupo de 10 a 15 personas que acompañaron a los equipos de ventas en todos los nuevos acuerdos durante seis meses y contrataron a dos consultores de pagos para que el equipo de ventas compartiera las prácticas recomendadas. El resultado fue un aumento significativo del volumen de pagos en un período de seis meses.

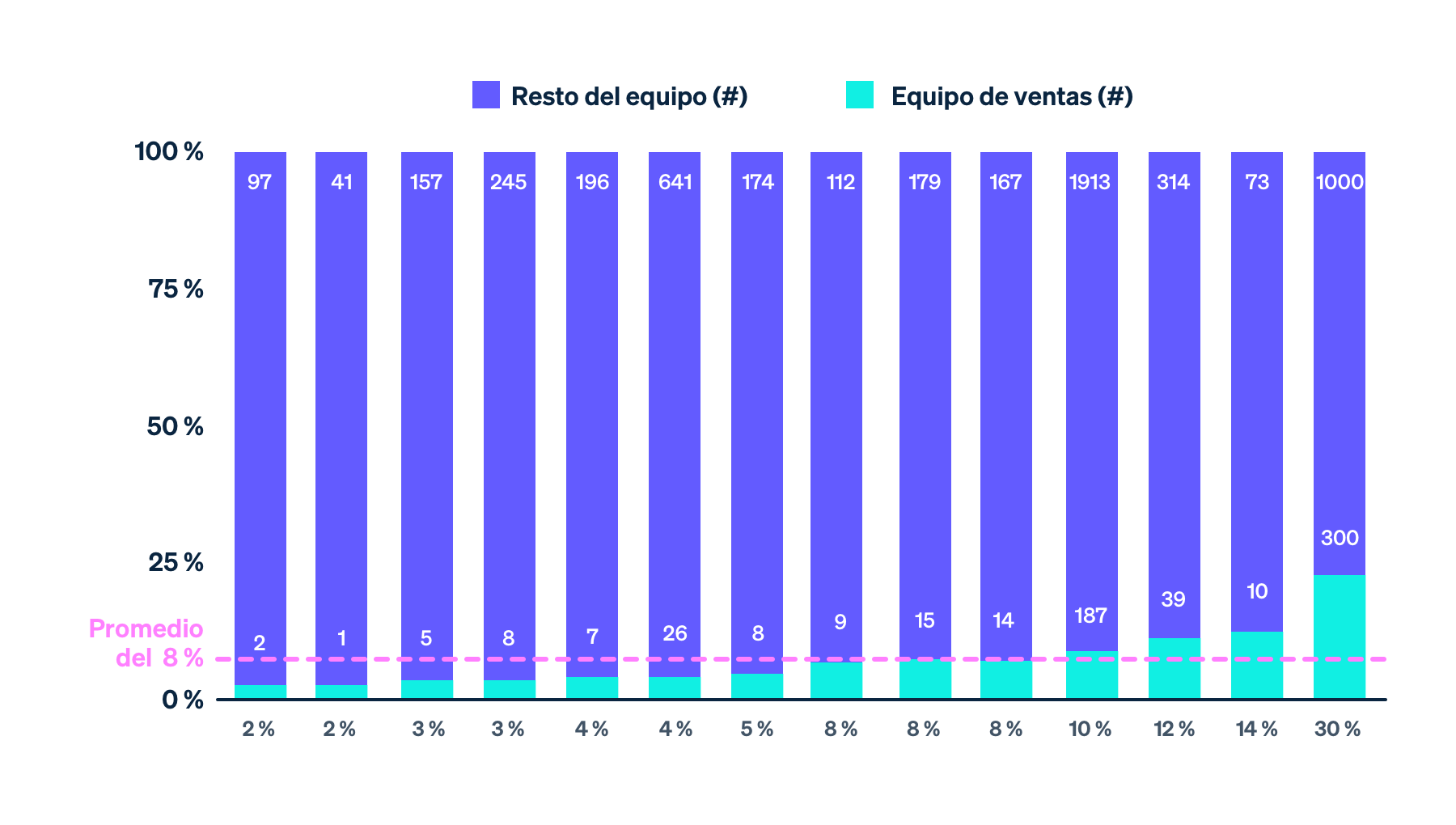

Las plataformas dedicaron el 8 % de su personal de ventas a la venta de pagos

Las plataformas que entrevistamos dedican, en promedio, el 8 % de su personal de ventas a la venta de pagos.

Cada barra de este gráfico representa una empresa de plataforma que entrevistamos (anonimizada) y cómo divide su personal para permitir los pagos.

El modelo más popular fue contar con miembros de ventas dedicados por completo a los pagos, como un equipo de entre 5 y 15 personas centrado en un subconjunto priorizado de clientes para fomentar relaciones más profundas. Una plataforma que entrevistamos contrató a nueve miembros de ventas de pagos y a ocho miembros del equipo de éxito del cliente para atender específicamente a los grandes usuarios.

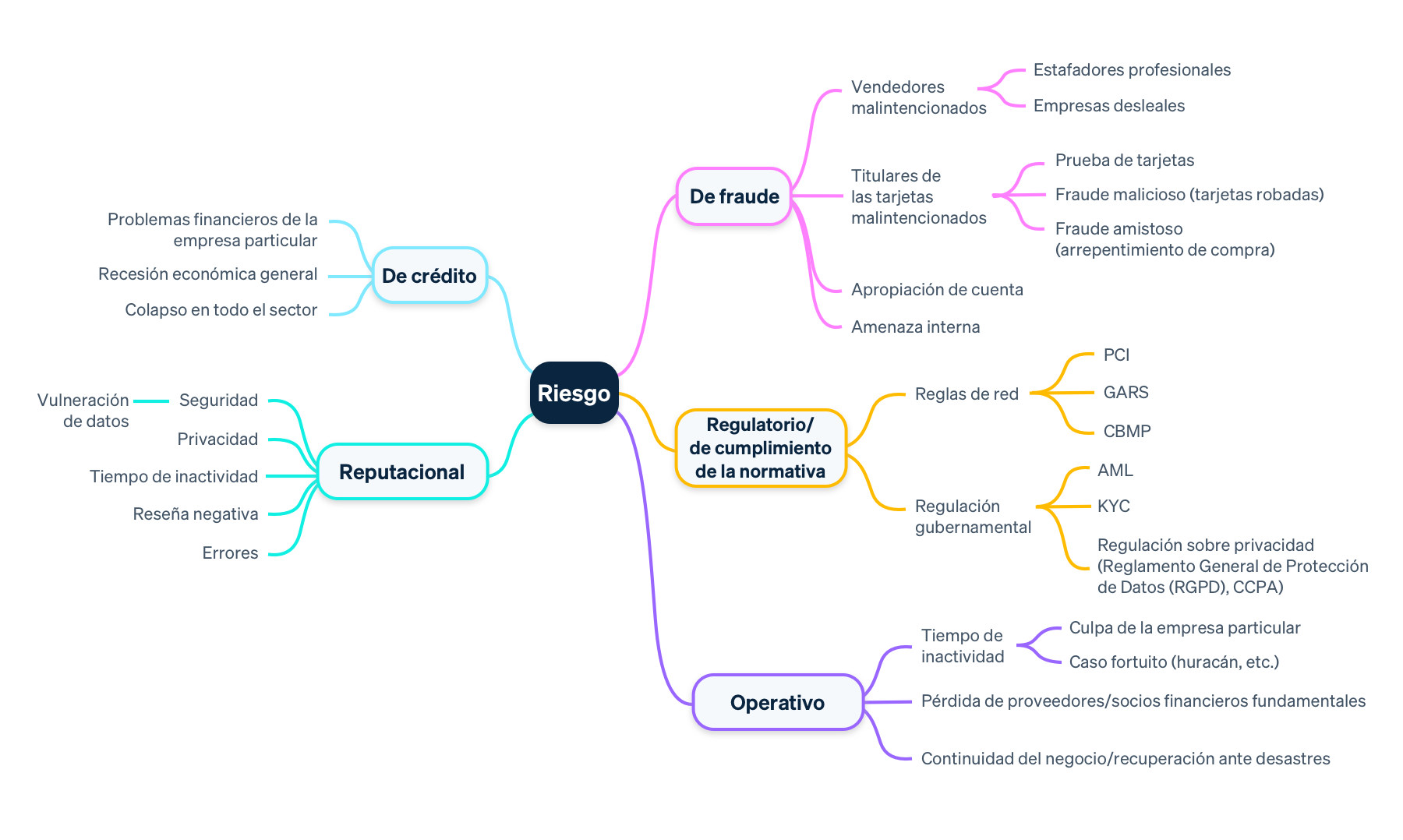

Gestión del riesgo de los pagos

Todas las empresas que operan por Internet tienen que gestionar riesgos. De hecho, hay muchos tipos diferentes de riesgo, desde el riesgo a la reputación (como la forma en que se percibe tu marca) hasta el riesgo operativo (como el tiempo de inactividad).

Sin embargo, cuando las plataformas añaden la facilitación de pagos a su oferta, se enfrentan a tipos de riesgo complejos adicionales debido a su modelo de negocio tripartito (que consta de una plataforma, vendedores o proveedores de servicios que aceptan pagos a través de la plataforma de software y los titulares de tarjetas que pagan a esos vendedores o proveedores de servicios). Este nivel de riesgo añadido introduce aún más complejidad en una empresa de pagos, y varias de las plataformas que entrevistamos afirmaron que necesitan “un mejor asesoramiento sobre el riesgo y cómo gestionarlo”.

Los tres tipos de riesgos más comunes a los que se enfrentan las plataformas son los siguientes:

- Riesgo crediticio: El riesgo crediticio tiende a manifestarse en la forma de vendedores que tienen toda la intención de cumplir con los pedidos de bienes o servicios, pero carecen de recursos financieros para hacerlo, acumulan más reembolsos y contracargos de los que pueden cubrir financieramente, y potencialmente salen del negocio. Los titulares de tarjetas pueden solicitar un contracargo, ya que no se cumplió con la entrega de los bienes o servicios. Como consecuencia, usted debería dinero a esos clientes porque, en general, las plataformas que facilitan los pagos aceptan ser responsables de la actividad de sus vendedores.

- Riesgo de fraude: Las plataformas también tienen que gestionar el riesgo relacionado con vendedores fraudulentos. Por ejemplo, la misma persona puede actuar como vendedor fraudulento y titular de tarjeta fraudulento, ya que tiene acceso a información de la tarjeta robada, se registra para obtener una cuenta en tu plataforma y se paga con la tarjeta robada. O bien, podrías tener un vendedor fraudulento y un titular de tarjeta de buena fe, y en este caso el vendedor podría engañar al titular de la tarjeta para que le entregue dinero (por ej., vendiendo productos que no tiene la intención de entregar).

- Apropiación fraudulenta de cuentas: Tener un buen vendedor y un buen titular de tarjeta no alcanza para eliminar por completo los riesgos en los pagos. Las plataformas también deben gestionar las apropiaciones fraudulentas de cuentas, en las que un actor malintencionado externo obtiene acceso a las credenciales de la cuenta de un vendedor y roba sus fondos.

Para conocer otras prácticas recomendadas sobre cómo mitigar estos tipos de riesgo, lee nuestra guía específica sobre la gestión de riesgos para plataformas.

Definir el éxito de tu empresa de pagos

Poner en marcha los pagos no es una estrategia de “establécelo y olvídate”. Tendrás que supervisar continuamente el estado de tu empresa de pagos para comprender lo que funciona bien e identificar las áreas de mejora. Algunas de las métricas que nuestros socios suelen hacerles seguimiento son las siguientes:

- Volumen de pagos

- Usuarios de pagos

- Usuarios activos mensuales

- Volumen de pagos por usuario activo

- Nuevos registros de pagos

- Retención

- Ingresos provenientes de pagos

- Valor a largo plazo para tus clientes de pagos en comparación con tus clientes que no utilizan pagos (solo software)

- Porcentaje de clientes totales que son clientes de pagos

¿Cómo puede ayudar Stripe?

Plataformas de todos los tamaños, desde nuevas startups hasta sociedades anónimas, utilizan Stripe Connect para integrar pagos y ofrecer servicios financieros de forma rápida y sencilla. Connect les permite a las plataformas incorporar clientes, aceptar pagos, pagar a terceros y monetizar los pagos. Puedes lanzar rápida y fácilmente una solución de pagos, cobrar una parte de cada transacción y configurar los precios de los pagos para tus clientes. También puedes monetizar una gran variedad de productos, como la facturación, la facturación por suscripción o los pagos en persona. Con una única integración, Stripe facilita la expansión internacional de tu plataforma y te permite llegar a clientes de nuevos países.

Stripe Connect es flexible y está totalmente integrado, por lo que puedes monetizar los pagos y crear nuevos flujos de ingresos ofreciendo las siguientes soluciones a tus clientes:

- Pagos electrónicos: Permite a tus clientes aceptar pagos en cuestión de minutos. Pueden integrar fácilmente páginas de proceso de compra alojadas o crear flujos personalizables adaptados a las necesidades de su empresa, al tiempo que localizan con facilidad su experiencia de pagos para aumentar la conversión en el extranjero.

- Monetización: Convierte los pagos y los servicios relacionados en una fuente de ingresos. Obtén fácilmente una parte de los ingresos en los pagos o fija y controla las comisiones por las transacciones de los clientes.

- Dashboards: Ofrece a tus clientes dashboards de pagos para que puedan gestionar su empresa sin problemas. Elige entre una amplia gama de opciones de dashboards, incluido el dashboard alojado de Stripe con sólidos informes, consultas y gestión de pagos o interfaces de usuario de dashboards integrables para una experiencia del cliente más integrada. O utiliza las API de Stripe para crear dashboards personalizados y flujos de trabajo de informes directamente en tu plataforma.

- Gestión de riesgos: Protege tu empresa y la de tus clientes con las soluciones de riesgo y fraude de Stripe. Radar proporciona herramientas para gestionar el riesgo de fraude en las transacciones, y la solución integral de gestión de riesgos de Stripe incluye supervisión y mitigación continuas y protección contra pérdidas por riesgo de crédito y fraude.

También puedes ofrecerles a tus usuarios acceso a todas las funcionalidades de Stripe: habilitación de pagos en puntos de venta, envío de facturas, gastos con tarjetas de pago, acceso a financiación empresarial, cobro de impuestos sobre las ventas y mucho más.

- Pagos en puntos de venta: Ayuda a tus clientes a expandirse al mundo físico habilitando su propio proceso de compra en persona. Stripe Terminal les permite gestionar sus ventas en línea y fuera de línea en un solo lugar con una única integración, lo que simplifica la elaboración de informes y la conciliación.

- Suscripciones: Permite que tus clientes experimenten con nuevos modelos de negocio ofreciendo planes flexibles de suscripción y facturación con Stripe Billing. Pueden iterar sobre los precios al probar suscripciones únicas y recurrentes basadas en el uso o por niveles, y ofrecer promociones y periodos de prueba. También pueden reducir la pérdida de clientes con una lógica de reintento inteligente y expandirse fácilmente a nivel mundial al aceptar cualquier método de pago admitido.

- Facturas periódicas y únicas: Ayuda a tus clientes a recibir pagos más rápidamente con facturas integradas. Pueden enviar facturas periódicas por suscripciones o facturas únicas con soporte integrado para tarjetas de crédito y débito, adaptándolas a su marca y aplicando tasas impositivas incluidas o no incluidas para diferentes localidades.

- Tarjetas de pago: Crea, distribuye y personaliza tarjetas de crédito virtuales y físicas para tus clientes con Stripe Issuing. Puedes diseñar tarjetas de marca, establecer controles de gastos dinámicos y permitir que tus clientes financien las tarjetas con sus propias cuentas bancarias.

- Informes y análisis: Desde resúmenes listos para usar hasta informes personalizables, Stripe Sigma ofrece una gama de opciones de generación de informes que puedes integrar en tu propia plataforma. Puedes obtener datos de la API de Stripe y añadirlos directamente a tus propias funcionalidades de generación de informes, o dirigir a los clientes al dashboard de Stripe para obtener datos específicos de los pagos.

Si estás considerando construir tu empresa de pagos con Stripe, nuestro equipo de servicios profesionales puede ayudarte a encontrar el mejor camino para el lanzamiento. Para construir una base para tu programa de pagos, podemos desarrollar de forma conjunta una estrategia de producto y un plan de negocio, definiendo tus necesidades de recursos, requisitos de funcionalidad y enfoque de monetización. A través de revisiones con regularidad, nuestros consultores trabajarán con tu equipo para integrar pagos, cubriendo todo, desde el mapeo de la experiencia y la migración de clientes hasta la ingesta de datos y los informes financieros. Para llevar tu nuevo producto de pagos al mercado, te ayudaremos a crear tu estrategia de marketing, planificar un lanzamiento por fases y preparar a tus equipos internos con los recursos y procesos necesarios para brindar soporte al lanzamiento.

Ponte en contacto con nuestro equipo para obtener más información sobre cómo puedes lanzar tu empresa de pagos.