L'équipe des services aux entreprises a interrogé 14 plateformes performantes ayant lancé une activité de paiement avec Stripe afin de découvrir leurs bonnes pratiques en matière de conception, de développement et d'accroissement de leur activité de paiement. Nous avons également associé ces enseignements à notre expérience concrète auprès de milliers d'entreprises qui intègrent les paiements pour la première fois, en regroupant ces conseils par grands thèmes pour vous aider à intégrer les paiements :

- Définir votre principal objectif commercial en matière de paiements

- Définir votre stratégie de tarification et de mise sur le marché

- Recruter du personnel pour votre activité de paiement

- Donner à vos équipes commerciales les moyens de vendre des services de paiement

- Gérer les risques liés aux paiements

- Définir le succès de votre activité de paiement

Définir votre principal objectif commercial en matière de paiements

Avant d’appliquer de bonnes pratiques, vous devez d’abord comprendre comment et pourquoi vous souhaitez lancer une activité de paiement. Commencez par répondre à ces deux questions fondamentales :

1. Pourquoi intégrez-vous les paiements ?

Les motivations qui vous poussent à créer une activité de paiement dépendront des exigences uniques auxquelles votre entreprise est confrontée et des besoins de vos clients existants et potentiels. D’une manière générale, nous avons constaté que les objectifs des plateformes en matière de paiements relèvent pour la plupart de l'une des trois catégories suivantes :

- Différencier sa plateforme : De nombreuses plateformes ont utilisé les paiements pour se démarquer des logiciels proposés par leurs concurrents et accroître l’adoption par les clients potentiels. DasPar exemple, Classy Pay, propulsé par Stripe, a aidé Classy à augmenter son taux d’adoption auprès d’organisations à but non lucratif de toutes tailles en proposant un traitement des paiements intégré pour simplifier la collecte de fonds.

- Fidéliser davantage la clientèle : Les plateformes ont également ajouté les paiements pour renforcer leurs relations avec leurs clients existants et améliorer la rétention. Par exemple, Lightspeed a lancé Lightspeed Payments pour aider 115 000 établissements de vente et de restauration à travers le monde à accepter des paiements en ligne et par TPE et à gérer leurs opérations financières.

- Générer de nouvelles sources de revenus : D’autres entreprises ont créé de nouvelles sources de revenus et augmenté la valeur à vie de leurs clients en monétisant les paiements et les services financiers. Par exemple, après s’être associée à Stripe pour lancer une plateforme de paiements spécialement conçue pour les PME, Weave a vu sa clientèle augmenter de 13 % d’un mois sur l’autre, et son volume de traitement a augmenté de 37 % en moyenne.

Quels que soient vos objectifs, la clarification des indicateurs clés de performance (ICP) pertinents et l'alignement sur ces derniers peuvent aider votre équipe de paiement à mesurer ses progrès et à en rester responsable.

2. Comment comptez-vous intégrer les paiements ?

Pour contrôler l’expérience de paiement de bout en bout, certaines plateformes envisagent dans un premier temps de devenir un facilitateur de paiement. Ils découvrent rapidement que ce parcours nécessite de gérer l’inscription des clients, la souscription, la gestion des litiges, la conformité, l’assistance, les tableaux de bord des clients, les rapports, etc.

En raison des ressources techniques, des coûts et de l’expertise en matière de paiement, ainsi que des considérations de sécurité, de droit, de conformité et de risque nécessaires pour devenir un facilitateur de paiement, de nombreuses plateformes font plutôt appel à des prestataires de services de paiement en s’appuyant sur leurs API et leur infrastructure existantes pour proposer des services et des solutions de paiement. Cette approche permet souvent d’accélérer la mise sur le marché et de réduire les coûts et l’exposition au risque. Les plateformes performantes font appel à des prestataires de services de paiement qui proposent des solutions flexibles qui leur permettent de mieux contrôler leur expérience de paiement, ce qui leur donne la possibilité de lancer, de développer et d'accroître leur activité de paiement au fil du temps. Les plateformes exploitent ainsi pleinement leurs opportunités de monétisation tout en simplifiant le lancement et la gestion d’une activité de paiement.

Définir votre stratégie de tarification et de mise sur le marché

Une fois que vous avez compris la raison d’être de votre activité de paiement et que vous avez un plan d’intégration des fonctionnalités de paiement, vous pouvez commencer à vous concentrer sur votre stratégie de mise sur le marché. Pensez à la commercialisation de votre offre de paiement comme vous le feriez avec n’importe quelle autre fonctionnalité introduite sur votre plateforme. Vous devez d’abord définir votre public et votre message, créer une expérience cohérente de la marque et du produit, et utiliser les canaux de distribution pour transmettre votre message au public visé.

Bien que la stratégie de mise sur le marché comporte de nombreux aspects, nous avons interrogé les plateformes sur deux points en particulier : comment créer le bon message qui trouvera un écho auprès de leur public cible et comment fixer le prix de leur offre de paiement.

Les plateformes mettent en avant quatre éléments clés pour créer le bon message

Les plateformes doivent bien comprendre comment les paiements intégrés soutiennent leur proposition de valeur. Cerner les difficultés de vos clients vous aide non seulement à proposer une offre de paiement adaptée, mais aussi à développer une histoire de produit qui suscitera leur intérêt.

[Vous] devez expliquer de manière convaincante pourquoi les entreprises devraient utiliser [votre] service de paiement. Cette histoire varie en fonction des besoins des clients finaux, du secteur d’activité et de l'adhésion à votre solution SaaS. »

Après avoir interrogé des plateformes sur leur positionnement produit et leur proposition de valeur, nous avons constaté qu'une bonne histoire de produit comprend les quatre éléments suivants :

- Elle porte sur un besoin spécifique du client

- Plutôt que d’essayer de satisfaire tout le monde, elle vise un sous-ensemble bien défini de clients

- Elle s’adapte à différents secteurs et tailles d’entreprises

- Elle explique en quoi votre solution de paiement intégrée se distingue réellement pour répondre à ce besoin

60 % des plateformes logicielles ont adopté un modèle tarifaire équilibré pour optimiser leurs revenus

En règle générale, plusieurs options s’offrent à vous si vous souhaitez monétiser des paiements : Vous pouvez invoquer la valeur ajoutée des paiements pour augmenter le prix de votre logiciel, ou vous pouvez facturer vos clients séparément pour accepter les paiements en ligne.

Parmi les plateformes interrogées, la majorité continue de facturer des frais récurrents pour l’accès à leur logiciel en plus des frais de traitement des paiements distincts. Les autres mettent l'accent sur la facturation de l’accès à leur logiciel ou de l’accès aux paiements.

- 20 % des plateformes interrogées monétisent leurs logiciels, tandis que les paiements ne représentent qu’un léger bonus : Cette approche offre aux utilisateurs un coût initial raisonnable pour l’accès à la plateforme et à toutes ses fonctionnalités principales, y compris les paiements. Les fonctions de paiement sont souvent activées automatiquement pour tous les clients, sans qu'il y ait de discussion commerciale spécifique.

- 60 % ont adopté une approche équilibrée en monétisant à la fois leurs logiciels et leurs paiements : L'approche la plus populaire adoptée par les plateformes consiste à monétiser à la fois leurs logiciels et leurs fonctionnalités de paiement. Par exemple, une plateforme facture des frais mensuels pour son logiciel en plus des frais fixes de 2,9 % + 0,30 $ par transaction par carte.

- 20 % monétisent les paiements, tandis que le logiciel est proposé à un tarif réduit ou sans frais supplémentaires : Certaines plateformes ont décidé de proposer leur logiciel gratuitement tout en monétisant fortement leurs fonctionnalités de paiement. Par exemple, une plateforme peut facturer des frais fixes de 2,9 % + 0,30 $ par transaction par carte en plus des frais de traitement de 4 %. Le succès de cette approche repose sur le volume de paiement des clients. S’il peut être avantageux de lier vos revenus à ceux de vos clients, cela peut également avoir une incidence négative sur vos revenus si vos clients connaissent une période creuse.

Recruter du personnel pour votre activité de paiement

Les plateformes reconnaissent que la création d’une activité de paiement nécessite un ensemble de compétences différent de celui d’une entreprise de logiciels. Nombre d’entre elles mettent délibérément en place des équipes de paiement à l'avance, les incorporant au sein d'organisations plus larges et les intégrant dans les pratiques commerciales existantes.

Les plateformes que nous avons interrogées ont recruté des sponsors à tous les niveaux de l’organisation, plutôt que de s’appuyer uniquement sur un responsable des paiements. Ces sponsors ont défendu l'activité de paiement dans les domaines de l’ingénierie, du risque, des ventes, des produits, du marketing et de l’assistance, et ont permis à chacun de mieux comprendre les paiements.

Que votre équipe de paiement partage son temps entre plusieurs services de l’entreprise ou qu’elle se concentre uniquement sur les paiements, elle doit être organisée autour de quatre fonctions distinctes :

Création d’un produit de paiement

Votre équipe produit sera non seulement responsable de la création et de l’intégration des paiements à votre plateforme, mais aussi de l’évolution et de la maintenance de l’offre de paiement. Pour répondre aux besoins des clients et différencier le logiciel de base de la plateforme, cette équipe de chefs de produit, de concepteurs, de développeurs de logiciels et d’analystes de données déterminera la roadmap, la mise en œuvre et l’expérience utilisateur du produit de paiement. Nous vous recommandons de recruter pour les postes suivants :

- Chef de produits de paiement

- Concepteurs UX et de produits

- Ingénieurs

- Un analyste de données

Mise en œuvre de l'activité de paiement

Les paiements peuvent être l’un des aspects les plus sensibles de l’activité de vos clients. Il est important de mettre en place une équipe opérationnelle solide pour accompagner vos clients lors de leur inscription, par exemple, et garantir la conformité aux obligations légales et réglementaires et en matière de risque. Cette équipe opérationnelle veillera à ce que l'organisation reste au fait des diverses règles relatives aux paiements, notamment les normes de souscription, d'évaluation des risques et d'atténuation de la fraude, les exigences Know Your Customer (KYC), la conformité PCI, la conformité des facilitateurs de paiement et les obligations fiscales.

Nous vous recommandons de recruter pour les postes suivants :

- Gestionnaire de programme

- Équipe de vente

- Équipe d’assistance à la clientèle

- Conseiller juridique

- Gestionnaire de la lutte contre la fraude

- Responsable de la conformité

- Responsable comptable et financier

Lancement et commercialisation des paiements

Une fois que votre produit a été conçu et que vos systèmes d’exploitation sont en place, une équipe de commercialisation peut monétiser, lancer et développer votre activité de paiement. La composition de votre fonction de commercialisation dépendra de votre modèle d’acquisition. Si vous envisagez d’encourager les clients à s’inscrire en ligne, vous vous appuierez probablement davantage sur une équipe marketing. Cependant, si vous adoptez une approche haut de gamme pour identifier et intégrer de nouveaux clients, il est important de constituer une équipe commerciale spécialisée dans les paiements. En maintenant un dialogue constant entre vos clients et les équipes internes, cette équipe de commercialisation contribuera également à introduire des améliorations de l’expérience et inspirera de nouvelles innovations de produits. Les postes spécifiques à pourvoir sont les suivants :

- Responsable de la monétisation

- Responsable marketing produit

- Équipe de vente

Développer l'activité de paiement à l’international

Cette équipe jouera un rôle majeur dans votre démarche pour développer votre offre de produits et votre activité de paiement à l’international. Ce domaine nécessite une attention particulière et des ressources dédiées, car les plateformes que nous avons interrogées admettent que l'expansion leur pose des problèmes :

[Nous] avons besoin de conseils en matière de paiements transfrontaliers et internationaux, ainsi que sur la manière de servir les marchands sur de nouveaux marchés spécifiques. »

Outre les nombreuses réglementations et exigences de conformité supplémentaires à respecter lorsque l’on s’implante dans de nouvelles régions, les habitudes de paiement des clients varient d’un pays à l’autre. À défaut de créer une expérience de paiement pratique et adaptée, vous risquez d'éliminer certains pays de votre marché potentiel.

Des entreprises internationales de toutes tailles utilisent Stripe pour accepter un grand nombre de moyens de paiement et simplifier leurs opérations internationales. Stripe gère les complexités liées à la conformité réglementaire internationale qui accompagnent l'expansion des plateformes. Par ailleurs, elle ajoute continuellement de nouveaux moyens de paiement afin de permettre aux entreprises d’accepter des moyens de paiement du monde entier à l’aide d’une seule intégration.

Nous vous recommandons de dédier les rôles suivants spécifiquement à l’expansion à l’international :

- Équipe de vente

- Équipe d’assistance à la clientèle

- Conseiller juridique

- Gestionnaire de la lutte contre la fraude

- Responsable de la conformité

Donner à vos équipes commerciales les moyens de vendre des services de paiement

Faites appel à votre équipe commerciale pour trouver de nouveaux clients et conclure des affaires incluant votre solution de paiement. Il ne s’agit pas seulement d’incorporer vos fonctionnalités de paiement dans votre argumentaire commercial : vous devez également vous assurer que l’équipe commerciale possède une formation adéquate sur les fonctionnalités, qu’elle dispose des supports commerciaux appropriés et qu’elle comprend les liens entre les objectifs en matière de paiement et les priorités et les motivations de l’équipe.

Les plateformes performantes forment 100 % de leur équipe commerciale

Les commerciaux doivent connaître les fonctionnalités de base et comprendre les avantages et la façon de les positionner auprès des clients potentiels. Ils doivent également être prêts à répondre aux questions courantes et à répondre à toute objection.

Vous pourriez envisager d’introduire le rôle d’un « expert interne en paiement ». Il peut s’agir d’un employé à temps plein dont la seule fonction est d’éduquer les commerciaux sur les paiements, ou d’un consultant externe spécialiste des paiements. Quoi qu’il en soit, l’objectif est de proposer aux commerciaux une ressource dédiée aux connaissances en matière de paiements.

Cet investissement peut avoir de réels avantages. Par exemple, une plateforme que nous avons interrogée s’est attachée à former son équipe commerciale à la vente de logiciels et de services de paiement. L’entreprise a commencé par former un groupe de 10 à 15 personnes qui a suivi les équipes de vente pour toutes les nouvelles affaires pendant six mois et a engagé deux consultants en paiements pour l'équipe de vente afin de partager les bonnes pratiques. Résultat : une augmentation significative du volume de paiement sur une période de six mois.

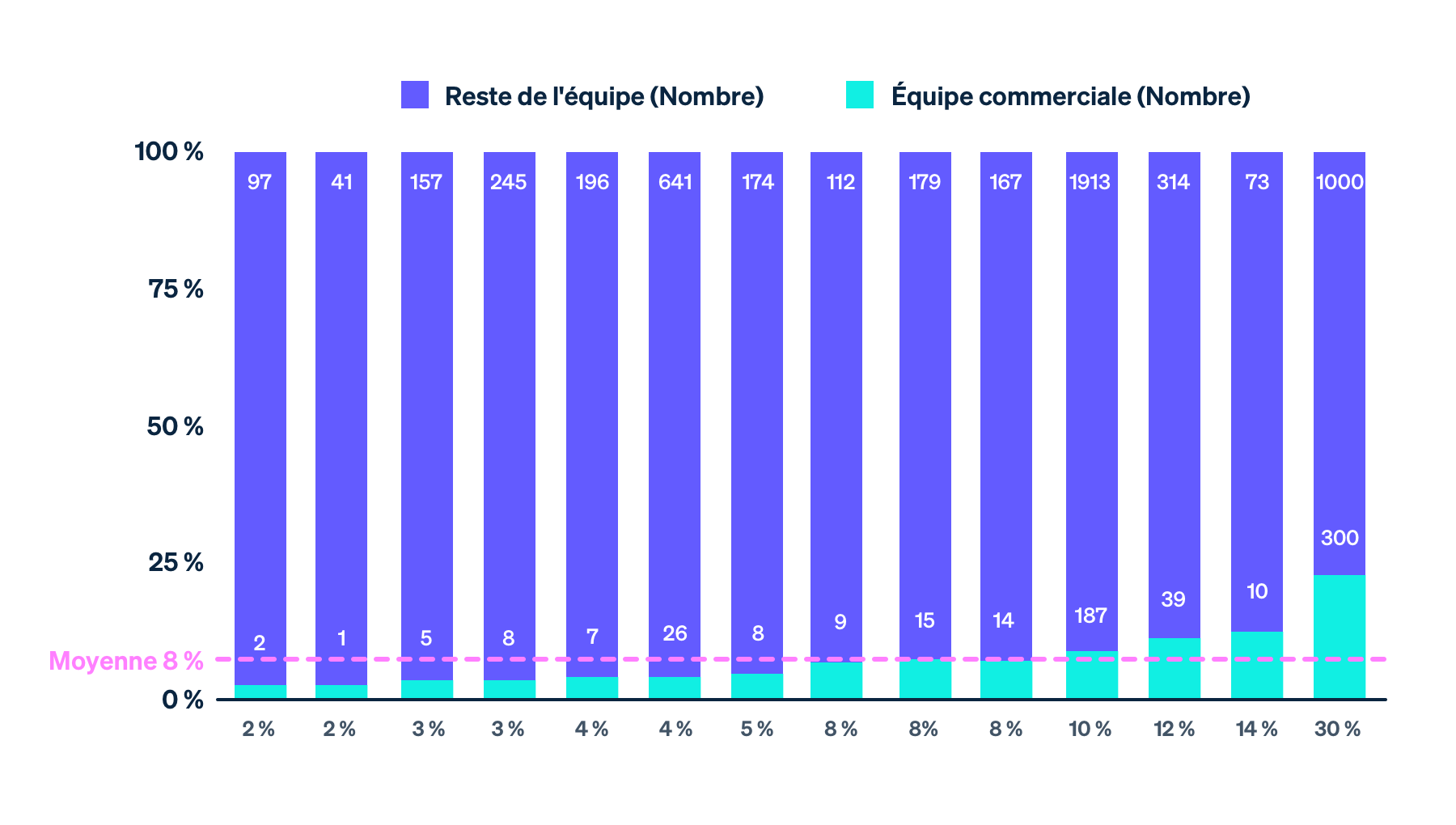

Les plateformes affectent 8 % de leur équipe commerciale à la vente de services de paiement

En moyenne, les plateformes interrogées affectent 8 % de leur équipe commerciale à la vente de services de paiement.

Chaque barre de ce graphique représente une entreprise de plateforme que nous avons interrogée (de manière anonyme) et la façon dont elle répartit son personnel pour prendre en charge les paiements.

Le modèle le plus populaire consiste à faire appel à des commerciaux entièrement dédiés aux paiements, par exemple, une équipe de 5 à 15 personnes affectée à un sous-ensemble de clients prioritaires afin de renforcer les relations. Une plateforme que nous avons interrogée a embauché neuf membres de l'équipe de vente des solutions de paiement et huit membres de l'équipe de suivi de la clientèle pour servir spécifiquement les grands utilisateurs.

Gestion des risques liés aux paiements

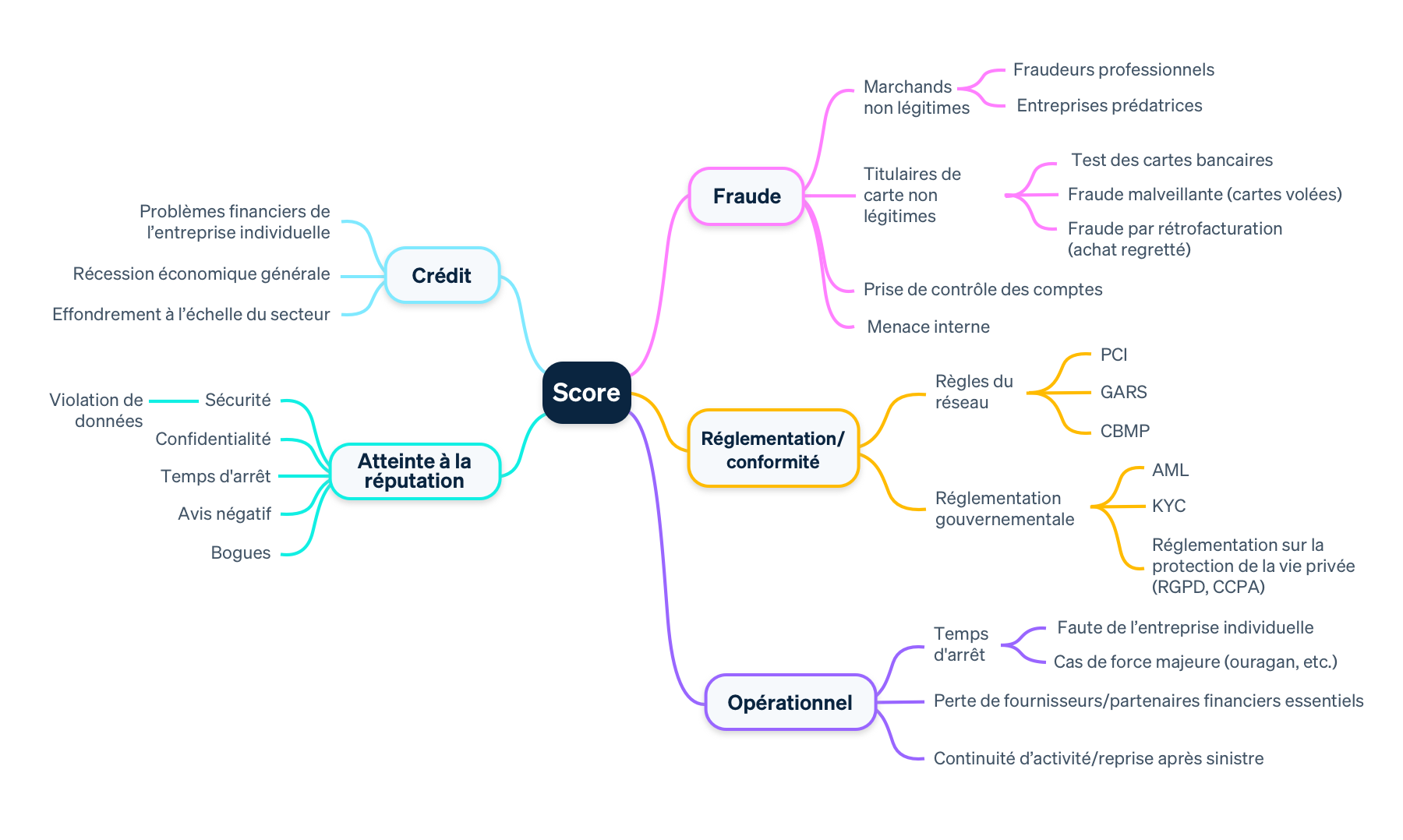

Toutes les entreprises en ligne doivent gérer leurs risques. En fait, il existe de nombreux types de risques, du risque de réputation (tel que la façon dont votre marque est perçue) au risque opérationnel (comme les temps d’arrêt).

Toutefois, lorsque les plateformes ajoutent la facilitation des paiements à leur offre, elles sont confrontées à des risques supplémentaires complexes du fait de leur modèle économique tripartite (composé de la plateforme, des marchands ou prestataires de services qui acceptent les paiements via la plateforme logicielle et des titulaires de cartes qui paient ces marchands ou prestataires de services). Ce niveau de risque supplémentaire ajoute encore à la complexité d'une activité de paiement, car de nombreuses plateformes que nous avons interrogées déclarent avoir besoin de « conseils plus avisés sur les risques et leur gestion ».

Les trois types de risques les plus courants auxquels les plateformes sont confrontées sont les suivants :

- Risque de crédit : Le risque de crédit se manifeste généralement par des marchands qui ont bien l’intention d’exécuter des commandes de biens ou de services, mais qui n’ont pas les ressources financières nécessaires, qui accumulent plus de remboursements et de contestations de paiement qu’ils ne peuvent couvrir financièrement, et qui risquent d'abandonner l’entreprise. Les titulaires de carte peuvent demander l'ouverture d'un litige puisque les biens ou services n’ont pas été livrés. Vous devez de l’argent à ces clients car, en général, les plateformes qui facilitent les paiements acceptent d’être responsables de l’activité de leurs marchands.

- Risque de fraude : Les plateformes doivent également gérer les risques liés aux marchands frauduleux. Par exemple, la même personne pourrait agir à la fois en tant que marchand frauduleux et titulaire de carte frauduleux, c'est-à-dire qu'elle a accès à des informations de carte volées, ouvre un compte sur votre plateforme et se paie elle-même avec la carte volée. Vous pourriez également avoir le cas d'un vendeur frauduleux et d'un titulaire de carte légitime, dans lequel le marchand trompe le titulaire de carte en le faisant payer (par exemple, en lui vendant des biens qu’il n’a pas l’intention de livrer).

- Prise de contrôle de comptes : Il ne suffit pas d’avoir un marchand honnête et un titulaire de carte légitime pour éliminer complètement les risques liés aux paiements. Les plateformes doivent également gérer les prises de contrôle de comptes, lorsqu’un tiers malveillant accède aux identifiants de compte d’un marchand et dérobe ses fonds.

Pour en savoir plus sur la manière d’atténuer ces types de risques, consultez notre guide dédié à la gestion des risques pour les plateformes.

Définir le succès de votre activité de paiement

L’activation des paiements n’est pas une stratégie du type « configurez-la et oubliez-la ». Vous devez surveiller en permanence la santé de votre activité de paiement pour comprendre ce qui fonctionne bien et identifier les points à améliorer. Voici quelques indicateurs que nos partenaires suivent couramment :

- Volume de paiements

- Utilisateurs de la solution de paiement

- Utilisateurs actifs par mois

- Volume de paiements par utilisateur actif

- Nouvelles inscriptions à la solution de paiement

- Rétention

- Revenus provenant des paiements

- Valeur à long terme de vos clients qui utilisent un service de paiement par rapport à vos clients qui n’utilisent pas de services de paiement (logiciels uniquement)

- Pourcentage des clients d'un service de paiement dans la clientèle totale

Comment Stripe peut vous aider

Les plateformes de toutes tailles, des jeunes start-ups aux sociétés cotées en bourse, utilisent Stripe Connect pour intégrer rapidement et facilement les paiements et proposer des services financiers. Connect permet aux plateformes d’inscrire des clients, d’accepter des paiements, de payer des tiers et de monétiser les paiements. Vous pouvez lancer rapidement et facilement une solution de paiement, encaisser une commission sur chaque transaction et configurer la tarification des paiements pour vos clients. Vous pouvez également monétiser divers produits, comme la facturation, les abonnements ou les paiements physiques. Avec une seule intégration, Stripe facilite l’expansion de votre plateforme à l’international et l’acquisition de clients dans de nouveaux pays.

Entièrement intégré et flexible, Stripe Connect vous permet de monétiser les paiements et de créer de nouvelles sources de revenus en proposant à vos clients les solutions suivantes :

- Paiements en ligne : Permettez à vos clients d'accepter des paiements en quelques minutes. Ils peuvent facilement intégrer des pages de paiement hébergées ou créer des flux personnalisables adaptés aux besoins de leur entreprise tout en localisant facilement leur expérience de paiement pour augmenter leur taux de conversion à l’étranger.

- Monétisation : Transformez les paiements et les services connexes en une source de revenus. Percevez facilement une part des revenus sur les paiements ou définissez et contrôlez les frais liés aux transactions de vos clients.

- Tableaux de bord : Offrez à vos clients des tableaux de bord qui leur permettent de gérer leur activité de paiement en toute simplicité. Choisissez parmi un large éventail d’options de tableaux de bord, y compris le Dashboard hébergé de Stripe avec des fonctions puissantes de reporting, d’interrogation et de gestion des paiements, ou encore des interfaces utilisateur de tableaux de bord intégrables pour une expérience client plus cohérente. Ou utilisez les API Stripe pour créer des tableaux de bord et des flux de reporting personnalisés directement dans votre plateforme.

- Gestion des risques : Protégez votre entreprise et celle de vos clients avec les solutions de Stripe en matière de lutte contre la fraude et de gestion des risques. Radar fournit des outils pour gérer le risque de fraude sur les transactions, et la solution de gestion du risque de bout en bout de Stripe comprend une surveillance constante, des mesures d'atténuation et une protection contre les risques de perte pour les risques de crédit et de fraude.

Vous pouvez également permettre à vos utilisateurs d’accéder à toutes les fonctionnalités de Stripe : paiements en point de vente, envoi de factures, dépenses par carte bancaire, accès à des financements commerciaux, collecte des taxes de vente, et bien plus encore.

- Paiements en point de vente : Aidez vos clients à accroître leur présence physique en leur permettant de proposer leur propre service de paiement par TPE. Stripe Terminal leur permet de gérer leurs ventes en ligne et hors ligne de manière centralisée grâce à une seule intégration, en simplifiant les opérations de reporting et de rapprochement.

- Abonnements : Permettez à vos clients de tester de nouveaux modèles économiques en proposant des formules flexibles d’abonnement et de facturation avec Stripe Billing. Ils peuvent ajuster leurs tarifs en testant des abonnements ponctuels, récurrents, à l'usage ou échelonnés, mais aussi proposer des promotions et des périodes d'essai. Ils peuvent également réduire leur taux de perte de clients à l'aide d'une logique de relance intelligente et se développer facilement à l'international en acceptant tous les moyens de paiement pris en charge.

- Factures récurrentes et ponctuelles : Aidez vos clients à se faire payer plus rapidement grâce à des factures intégrées. Ils peuvent envoyer des factures récurrentes pour les abonnements ou des factures ponctuelles avec prise en charge intégrée des cartes de crédit et de débit, concevoir des factures à l'image de leur marque et appliquer des taux hors taxes ou toutes taxes comprises selon les régions.

- Cartes de paiement : Créez, distribuez et personnalisez des cartes de crédit virtuelles et physiques pour vos clients à l’aide de Stripe Issuing. Vous pouvez concevoir des cartes à l'image de votre marque, configurer un contrôle dynamique des dépenses et permettre à vos clients d'alimenter les cartes à l'aide de leurs propres comptes bancaires.

- Rapports et analyses : Des synthèses prêtes à l’emploi aux rapports personnalisés, Stripe Sigma offre toute une palette d’options de reporting que vous pouvez intégrer à votre plateforme. Vous pouvez extraire des données de l'API Stripe et les intégrer à vos propres fonctionnalités de reporting, ou diriger les clients vers le Dashboard Stripe pour obtenir des données relatives aux paiements.

Si vous envisagez de développer votre activité de paiement avec Stripe, notre équipe de services aux entreprises peut vous aider à définir la meilleure voie vers le lancement. Pour poser les bases de votre programme de paiement, nous pouvons élaborer conjointement une stratégie produit et un plan d’affaires, en définissant vos besoins en ressources, vos exigences en termes de fonctionnalités et votre approche de la monétisation. Grâce à des contrôles réguliers, nos consultants travailleront avec votre équipe pour intégrer les paiements, en couvrant tous les aspects, de la cartographie de l'expérience et de la migration des clients à l'ingestion des données et à la création de rapports financiers. Pour commercialiser votre nouveau produit de paiement, nous vous aiderons à élaborer votre stratégie marketing, à planifier un déploiement échelonné et à doter vos équipes internes des ressources et processus nécessaires à votre lancement.

Contactez notre équipe pour découvrir comment lancer votre activité de paiement.