Le 1er octobre 2023, la méthode de stockage des factures admissibles (également appelée simplement « Système de facturation ») a été introduite au Japon comme moyen d’obtenir des crédits d’impôt pour les achats correspondant à plusieurs taux de taxe. Une facture admissible est nécessaire pour que le vendeur informe l’acheteur du taux de taxe et du montant exact de la taxe de vente applicable.

Bien que n’importe quel type de document puisse servir de facture admissible, l'Agence nationale des impôts dispose de certaines réglementations sur les éléments qui doivent être inclus. Cet article explique en détail la mise en forme d’une facture admissible pour le système de facturation à l’aide d’exemples.

Que contient cet article?

- Mise en forme des factures admissibles pour le système de facturation

- Une facture admissible peut-elle être rédigée à la main?

- Quelles sont les informations qui doivent figurer sur une facture admissible?

- Comment différencier le format du taux de taxe d’une facture admissible

Mise en forme des factures admissibles pour le système de facturation

Selon l’Agence nationale des impôts, la création d’un nouveau document appelé facture admissible n’est pas nécessaire. Tant qu’il répond aux exigences d’une facture admissible, il peut être utilisé comme format pour le système de facturation en ajoutant des éléments manquants dans la facture et les reçus en cours.

Une facture admissible peut être une combinaison de plusieurs documents qui correspondent à la description. Par exemple, une facture et un bon de livraison peuvent être des factures admissibles.

Les travailleurs indépendants ne font parfois pas de factures pour diverses raisons, notamment pour des clients qui leur disent qu’ils ne sont pas nécessaires. Si vous recevez un « relevé d’achat » ou un autre document contenant le montant du paiement de la part de votre partenaire commercial, un numéro d’enregistrement et d’autres conditions peuvent être nécessaires, mais cela peut être traité avec un relevé d’achat. Faites preuve de souplesse quant à ce que doit être une facture admissible.

Une facture admissible peut-elle être rédigée à la main?

Une facture admissible peut être rédigée à la main tant que les informations requises sont contenues. Un document portant un nom (par exemple, factures, livraison, reçus, etc.) peut également être considéré comme une facture admissible.

Quelles sont les informations qui doivent figurer sur une facture admissible?

Pour qu’un relevé soit considéré comme une facture admissible, les éléments suivants doivent être inclus :

- Nom de l’entité émettrice ou nom et numéro d’enregistrement

- Date de la transaction

- Les détails de la transaction (c.-à-d. que l’article est soumis au taux de taxe réduit)

- Montant total applicable (hors taxe ou TTC) et taux de taxe

- Taxe à la consommation organisée par taux d’imposition

- Nom ou nom de l’entité à qui les documents doivent être délivrés

La méthode des factures classées était utilisée jusqu’au 30 septembre 2023. Cependant, depuis le lancement du système de facturation le 1er octobre 2023, il est devenu la principale méthode de traitement des factures. N’oubliez pas que la facture admissible doit contenir un numéro d’enregistrement, le taux de taxe applicable et le montant de la taxe à la consommation, en plus des informations nécessaires pour la méthode de facturation classée.

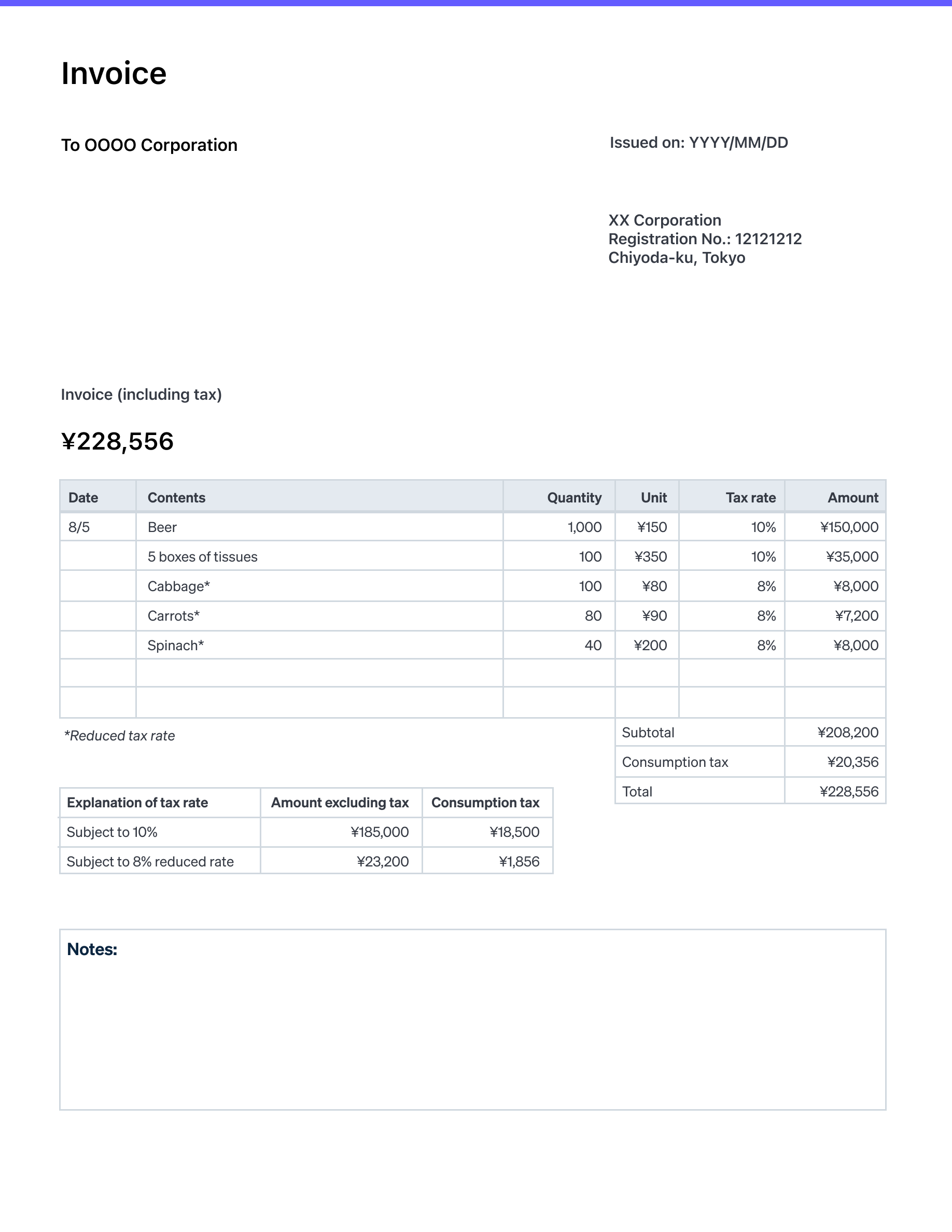

L’Agence nationale des impôts indique que vous pouvez préparer une facture admissible de manière flexible si les documents contiennent les informations requises. Néanmoins, il est plus facile de visualiser s’il existe un modèle à utiliser comme guide. Il y a également plusieurs points à noter concernant l’inclusion de la taxe de vente. En gardant ce qui précède à l’esprit, prenons un exemple.

Exemple type de facture admissible

La méthode d’enregistrement des factures classifiées, qui était nécessaire dans le cadre du système de crédit d’impôt jusqu’au 30 septembre 2023, nécessite également le nom de l’entreprise émettrice et la date de la transaction, les détails de la transaction (le montant total de l’article soumis au taux de taxe réduit), le taux de taxe (hors taxe ou TTC) et le nom ou le titre de l’entité commerciale recevant le document. Si vous ajoutez à ce document un numéro d’enregistrement, le taux de taxe applicable et le taux de taxe à la consommation pour chaque taux de taxe, vous remplissez les conditions requises pour obtenir une facture admissible. De nombreuses entreprises peuvent gérer cela en ajoutant les informations nécessaires à leurs documents existants sans avoir à les recréer, de sorte que les personnes qui s’inscrivent au système de facturation doivent les examiner pour voir s’ils peuvent être utilisés.

Gestion de plusieurs documents

Plusieurs documents peuvent être utilisés ensemble pour répondre aux exigences d’une facture admissibles. Cependant, il doit être clairement identifiable que plusieurs documents soumis sous forme de factures sont liés.

Dans les cas suivants, la facture et l’accusé de livraison correspondent à la description d’une facture admissible. De plus, étant donné que le numéro de relevé de livraison (surligné en bleu) figure sur les deux documents, ils sont clairement liés.

Dans les cas suivants, la facture et l’accusé de livraison correspondent à la description d’une facture admissible.

Comment différencier le format du taux de taxe d’une facture admissible

Lors de la préparation d’une facture admissible, il est important de préciser le taux de taxe applicable à la transaction. Si seul le taux de taxe normal (10 %) ou le taux de taxe réduit (8 %) est appliqué, il est nécessaire de confirmer le format approprié pour chaque cas. Vous trouverez ci-dessous les détails du format à utiliser pour chaque taux de taxe de vente.

Quels sont les formats d’une facture admissible pour les taxes de vente de 10 % et 8 %?

Si aucun article n’est soumis au taux de taxe réduit (8 %) et que les articles ne sont soumis qu’au taux de taxe normal de 10 %, il n’est pas nécessaire d’indiquer le montant total soumis au taux réduit (8 %, 0 ¥). D’autre part, si votre modèle comporte un élément tel que « Taux de taxe réduit de 8 % », il n’est pas nécessaire de le supprimer, et vous pouvez saisir 「¥0」 ou quelque chose de similaire indiquant que le taux de taxe ne s’applique pas.

S’il n’y a pas d’articles soumis au taux de taxe normal (10 %) et uniquement des articles soumis au taux de taxe réduit (8 %), vous ne pouvez saisir que le taux de taxe réduit (8 %). Cependant, assurez-vous d’indiquer sur la facture que les articles sont « soumis au taux de taxe réduit » en utilisant des astérisques ou d’autres symboles.

Le format d’une facture admissible qui répond aux exigences de l’Agence nationale des impôts est assez flexible tant que vous gardez à l’esprit les éléments qui doivent être inclus. Il peut être écrit à la main, contenir plusieurs documents et utiliser n’importe quel nom approprié. Si vous êtes une entreprise et que vous préparez une facture admissible, vérifiez votre documentation actuelle pour voir si vous pouvez l’utiliser et créer votre propre modèle original répondant aux exigences de l’Agence nationale des impôts.

Stripe est enregistré en tant qu'émetteur de facture admissible et peut générer des factures admissibles qui répondent aux exigences de transaction. De plus, Stripe Invoicing permet de créer et de traiter des factures en quelques minutes seulement, ce qui facilite l’expansion et l’efficacité de l’entreprise.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.