Taxe sur la valeur ajoutée (TVA) à payer, TVA en aval, TVA déductible : qu'est-ce qui les distingue et comment les calculer? Dans cet article, nous nous pencherons sur les spécificités de la TVA à payer, soit la somme globale à payer à l'État sur une période déterminée. En tant qu'entreprise redevable de la TVA, il est essentiel de maîtriser le calcul de la TVA à payer, sa comptabilisation et son processus de déclaration.

Que contient cet article?

- Qu'est-ce que la TVA?

- Qu'est-ce que la TVA à payer?

- Quelle différence entre la TVA en aval et la TVA à payer?

- Comment calculer la TVA à payer?

- Comment comptabiliser la TVA à payer?

- Comment déclarer la TVA à payer?

Qu'est-ce que la TVA?

La taxe sur la valeur ajoutée, ou TVA, est un impôt indirect sur la consommation payé par un client lors d'un achat auprès d'une entreprise. Les entreprises assujetties à la TVA ont pour obligation de percevoir cette taxe au profit de l'État. Elles facturent un prix toutes taxes comprises, ou TTC, au moment de la vente et reversent la TVA à l'État selon le régime d'imposition auquel elles sont soumises.

Qu'est-ce que la TVA à payer?

La TVA à payer est la somme globale qu'une entreprise redevable de la TVA doit verser à l'État à la fin de chaque période comptable. Elle est aussi appelée « TVA due » ou « TVA à décaisser ».

Quelle différence entre la TVA en aval et la TVA à payer?

La TVA en aval correspond à la taxe facturée par l'entreprise au client pour le compte de l'État. En revanche, la TVA à payer représente la somme globale qu'elle doit verser à l'État, après la soustraction de la TVA dépensée sur les achats liés à l'exploitation de l'entreprise (aussi appelée « TVA déductible »).

Comment calculer la TVA à payer?

À la fin de chaque période comptable, les entreprises assujetties à la TVA doivent calculer le montant de la TVA à verser à l'État (découvrez comment calculer la TVA sur les ventes dans notre article sur le sujet). La durée de la période comptable varie en fonction du régime d'imposition choisi. Il peut s'agir d'un mois ou d'un trimestre si l'entreprise est soumise au régime réel normal, ou d'un an si elle relève du régime réel simplifié.

Pour calculer la TVA à payer, il suffit de soustraire la TVA déductible de la TVA en aval pour la période de référence :

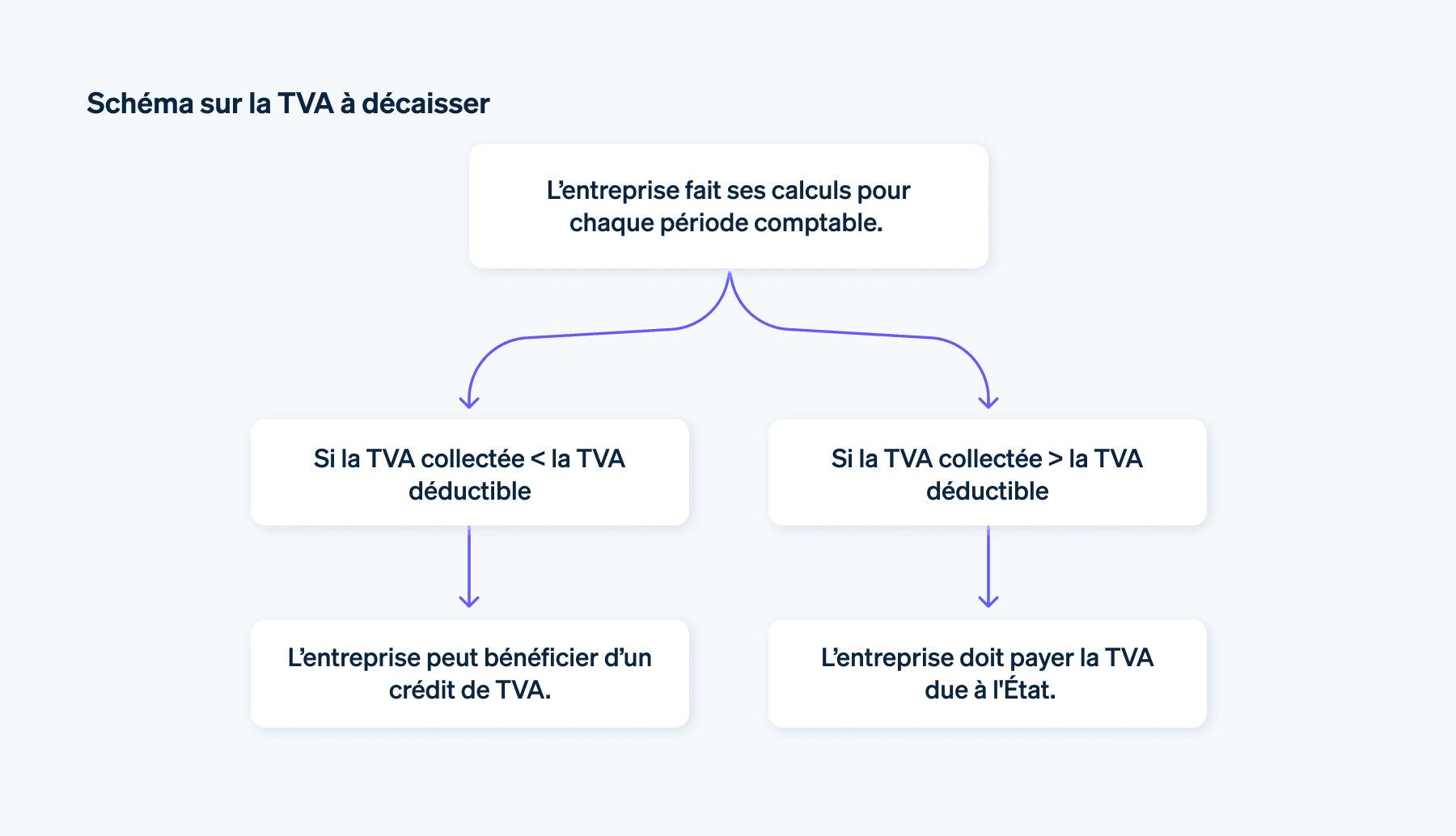

Lorsque la TVA en aval est supérieure à la TVA déductible, l'entreprise reverse la différence, à savoir la « TVA à payer », à l'État.

À l'inverse, lorsque la TVA déductible est supérieure à la TVA en aval, l'entreprise peut bénéficier d'un crédit de TVA de l'État sous la forme d'un remboursement ou d'une compensation. Il faut noter que c'est uniquement la TVA dépensée sur les opérations ouvrant droit à déduction (c'est-à-dire celles qui sont admissibles et nécessaires à l'activité de l'entreprise) qui est prise en compte lors du calcul.

Le schéma ci-dessous vous montre comment savoir si vous avez de la TVA à payer.

Exemple : calcul de la TVA à payer

Prenons un exemple pour mieux illustrer la TVA à payer.

Au cours du mois d'octobre, vous vendez votre prestation de service coûtant 350 € hors TVA 13 fois. Avec un taux de TVA de 20 % appliqué sur la prestation, la TVA en aval perçue sur les ventes s'élève à 910 €.

350 € x 0,20 x 13 = 910 € de TVA en aval

Vous achetez également une tablette tactile au prix de 160 € hors TVA, facturée au taux normal de TVA de 20 % :

160 € x 0,20 = 32 € de TVA déductible

Pour calculer la TVA à payer, il suffit de soustraire la TVA déductible de la TVA en aval :

910 € - 32 € = 878 € de TVA à payer

Puisque la TVA en aval au cours du mois est supérieure à la TVA déductible, vous aurez un montant de 878 € de TVA à payer pour le mois d'octobre et vous ne bénéficierez donc pas d'un crédit de TVA.

Vous pouvez simplifier vos démarches administratives avec Stripe Tax, un outil avancé qui automatise le calcul de vos taxes et accélère la préparation et l'envoi de vos déclarations de TVA. Stripe vous fournit également des rapports détaillés sur vos transactions et vos revenus de l'année.

Comment comptabiliser la TVA à payer?

Le compte de la TVA à payer est le 44551. Les entreprises peuvent créditer le compte 44551 du montant de la TVA due à l'État.

Comment déclarer la TVA à payer?

La fréquence de déclaration et le formulaire correspondant varient en fonction du régime fiscal de l'entreprise. Les entreprises relevant du régime de TVA simplifié doivent effectuer une déclaration de TVA annuelle via le formulaire Cerfa n° 3517-S-SD en ligne. Celles qui relèvent du régime réel normal de TVA sont tenues de remplir une déclaration de TVA chaque mois ou chaque trimestre via le formulaire Cerfa n° 3310-CA3-SD ou Cerfa CA3.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.