La asignación del capital social entre los cofundadores es un asunto de alta prioridad y muy complejo que tiene implicaciones importantes para el futuro de la startup. Una distribución arbitraria o inadecuada del capital social puede provocar desafíos importantes, como conflictos internos, desmotivación y disputas legales. Un sondeo de Carta reveló que solo el 26 % de las startups tiene un solo fundador, lo cual significa que el 74 % restante debe decidir cómo dividir el capital social entre los cofundadores. Los fundadores deben encarar la asignación del capital social con un conocimiento previo de los factores que entran en juego y de la forma en que las distintas elecciones afectarán a los resultados futuros.

Dada, pues, la importancia de la división del capital social, es necesario realizar un análisis riguroso y trazar una estrategia bien planificada. Una división bien diseñada del capital social supone una base sólida para la startup, ya que aporta estabilidad en las distintas fases, incluidas las rondas de financiación iniciales y las posibles salidas. Aquí encontrarás lo que los cofundadores deben tener en cuenta en la búsqueda de una estructura del capital social que se ajuste a sus necesidades y preferencias, tanto presentes como futuras.

¿De qué trata este artículo?

- ¿Qué es el capital social en una startup?

- Tipos de capital social en las startups

- ¿Por qué es importante el capital social en las startups?

- Cómo dividir el capital social entre los cofundadores

- Diferentes formas de dividir el capital social entre los cofundadores

¿Qué es el capital social en una startup?

El capital social representa la propiedad de una startup, que a menudo se confiere a través de opciones o acciones. Para los cofundadores y los miembros del equipo que se unen a la iniciativa empresarial en las primeras fases, esta participación en la propiedad sirve, por un lado, como incentivo financiero y, por otro, como compensación por el riesgo y el esfuerzo asociados con el emprendimiento de un negocio nuevo. Las participaciones en el capital social dan derecho a sus poseedores a una proporción de los beneficios futuros de la empresa y les confieren derechos de voto en la toma de decisiones, normalmente en correlación con la cantidad de propiedad que posean.

Tipos de capital social en las startups

Las distintas formas de capital social se ajustan a las diferentes necesidades y limitaciones. Los tipos de capital social son los siguientes:

Acciones comunes: se trata de la representación más sencilla del capital social y, por lo general, están reservadas para los fundadores y los empleados. Confiere al titular derecho a voto y a recibir una parte de los dividendos o de las ganancias por la venta o salida a bolsa de la empresa.

Acciones preferentes: las acciones preferentes a menudo se emiten a favor de los inversores y conllevan derechos adicionales, como prioridad a la hora de recibir dividendos y activos en caso de liquidación. Este tipo de acciones también puede incluir mecanismos de protección antidilución.

Opciones sobre acciones: las opciones confieren el derecho a la compra de acciones a un precio prefijado (el precio de ejercicio) en un período concreto. Suelen asignarse a empleados y pueden estar sujetas a distintas condiciones.

Acciones restringidas: se trata de compromisos de concesión de un número fijo de acciones en una fecha futura atendiendo a ciertas condiciones, como la adquisición de derechos por antigüedad o la consecución de métricas de rendimiento.

Títulos: de forma similar a las opciones, los títulos confieren el derecho a la compra de acciones, pero suelen emitirse a los inversores en lugar de a los empleados.

Bonos convertibles y acuerdos simplificados sobre acciones futuras (SAFE): estos instrumentos financieros se convierten en participaciones en una ronda de financiación posterior, normalmente con condiciones más favorables para el titular. Un SAFE confiere al inversor el derecho a recibir acciones en una fecha futura, mientras que los bonos convertibles representan préstamos de la empresa en los que la deuda se convierte en acciones en lugar de devolverse.

¿Por qué es importante el capital social en las startups?

En las startups, el capital social es la columna vertebral de las estructuras de incentivos y define tanto las acciones a corto plazo como la planificación estratégica a largo plazo. Su importancia va mucho más allá del concepto de propiedad o las posibles ganancias dinerarias. El capital social tiene implicaciones que conciernen a todos los aspectos del funcionamiento de una startup. Los siguientes son algunos de los motivos clave por los que el capital social es importante en el entorno de las startups:

Motivación y retención

El capital social armoniza los intereses de los miembros del equipo con la situación y el crecimiento generales de la startup. Este enfoque motiva a las personas a esforzarse al máximo, ya que su recompensa financiera está directamente asociada al rendimiento de la startup.Adquisición de talento

A menudo, las startups no pueden ofrecer salarios comparables a los de empresas consolidadas, por lo que las participaciones en el capital social se convierten en una alternativa de compensación convincente para atraer talento del más alto nivel. Para quienes están acostumbrados a la dinámica riesgo-recompensa de las startups, una participación atractiva en el capital social puede resultar preferible a un salario más bien bajo.Toma de decisiones estratégica

Los titulares de participaciones en el capital social poseen derechos a voto (en función del tipo de acciones), por lo que influyen en las decisiones estratégicas, desde la recaudación de fondos a las estrategias de salida. Estos derechos permiten a los interesados definir la trayectoria de la startup de una forma muy marcada.Relación con los inversores

La estructura del capital social aporta información a los posibles inversores sobre el valor que la empresa da a las distintas contribuciones y riesgos. Un capital social bien estructurado puede inspirar confianza al demostrar que la startup tiene una visión coherente y un enfoque justo y deliberado en cuanto a la recompensa de las contribuciones.Oportunidades de salida

En caso de liquidación (por ejemplo, por oferta pública inicial [IPO] o por adquisición), los titulares de participaciones están en posición de obtener importantes beneficios. La asignación del capital social puede suponer una parte importante de las negociaciones y afectar a los beneficios financieros y a la administración y la dirección estratégica de la empresa tras una salida.Asignación de capital y estrategia financiera

El capital social forma parte integral de la arquitectura financiera de la empresa. El tipo de capital social y los derechos asociados a él pueden afectar a la capacidad de la startup para recaudar capital, asignar recursos o incluso amortizar deuda.Mitigación de los riesgos

Para los cofundadores y los miembros del equipo inicial, la dilución del capital social puede ser una parte inevitable del crecimiento de la empresa. Una estructuración inteligente del capital social que tenga en cuenta las rondas de financiación futuras puede mitigar una dilución excesiva y equilibrar la incorporación de nuevo capital con la conservación de la influencia y los beneficios financieros de las partes interesadas originales.Flexibilidad operativa

Los diferentes instrumentos accionariales conllevan grados distintos de obligaciones operativas y beneficios financieros, lo cual ofrece un margen táctico en la administración y la toma de decisiones. Por ejemplo, instrumentos como los bonos convertibles o los SAFE pueden retrasar el debate sobre la valoración a un momento más oportuno, lo que aporta a la startup una valiosa flexibilidad operativa.Planificación de impuestos

Los interesados que están bien informados utilizan el capital social como medio para llevar a cabo una planificación de impuestos eficiente. Una planificación inteligente que abarque asuntos como el momento de ejercer las opciones sobre acciones o la estructuración de la venta de acciones puede reducir la carga impositiva y aumentar las ganancias financieras (aunque esto varía en función de la jurisdicción).

Los elementos del capital social pueden suponer una herramienta importante en las negociaciones, en el establecimiento de estrategias de crecimiento y en la elección de rutas de salida. Por ejemplo, si se negocia la ampliación de los derechos de voto o las disposiciones antidilución, los cofundadores o los empleados pueden colocarse en una mejor posición para futuras rondas de financiación o conversaciones de adquisición. Más allá de representar el porcentaje de propiedad, el tipo específico de participación y sus condiciones son herramientas tácticas de poder y obtención de beneficios en el entorno de las startups.

Cómo dividir el capital social entre los cofundadores

La decisión sobre la asignación de participaciones en el capital social entre los cofundadores es una decisión compleja con implicaciones a largo plazo. Los siguientes son algunos factores que deben tenerse en cuenta:

1. Habilidades y contribuciones

Cada fundador pone sobre la mesa diferentes fortalezas y capacidades. Un fundador podría tener la habilidad técnica para crear el producto, mientras que otro podría ser un experto en estrategias de mercado y captación de clientes. Cuantifica el valor de estas contribuciones, tanto en la actualidad como el futuro, en relación con los objetivos de la empresa.

2. Dedicación de tiempo

No todos los fundadores trabajan a tiempo completo. Puede que algunos tengan otro trabajo y se dediquen a la startup en sus horas libres y los fines de semana, mientras que otros podrán comprometerse por completo desde el primer día. Ten en cuenta el tiempo que cada fundador puede dedicar a la empresa, tanto ahora como en el futuro próximo.

3. Inversión financiera

Puede que algunos fundadores aporten un capital inicial esencial para la empresa, lo cual justificaría una participación diferente en el capital.

4. Conexiones comerciales y credibilidad

El acceso a redes valiosas puede ser un activo importante. Si uno de los cofundadores tiene capacidad para implicar a actores clave del sector o a clientes potenciales, el crecimiento podría acelerarse sustancialmente.

5. Funciones pasadas y futuras

Valora lo que cada fundador ha contribuido ya y las funciones que desempeñará de ahora en adelante. Puede que alguien aporte un activo muy valioso al principio y después no se involucre tanto, y la división del capital social debe reflejar la implicación continuada.

6. Tolerancia al riesgo

Cada fundador puede tener un umbral de tolerancia al riesgo diferente, lo cual afecta a su disposición a tomar decisiones esenciales y arriesgadas para la empresa. Este factor puede influir en la parte de control que cada cofundador debe tener, algo que se puede reflejar en su participación en el capital.

7. Calendarios de adquisición de derechos

Aunque el concepto del calendario de adquisición de derechos no está directamente asociado a la división inicial del capital social, puede ser útil tenerlo en cuenta a la hora de tomar decisiones importantes. Si entendemos que las participaciones pueden estar sujetas a cambios en función de ciertas condiciones, podemos tomar un enfoque más flexible, aunque controlado, en cuanto a la asignación del capital social.

8. Preferencias de la estrategia de salida

Cada fundador puede tener una visión diferente sobre la finalización del negocio. El objetivo último de cada fundador, que puede ir desde una adquisición rápida hasta el crecimiento a largo plazo, afectará al valor que cada uno aporta y, por tanto, a su justa participación en el capital social.

9. Implicaciones legales

Valora las responsabilidades legales que asumirá cada fundador. El cumplimiento de la normativa, las responsabilidades fiduciarias y otros asuntos legales pueden tener más peso para unos que para otros, lo que podría justificar una participación diferente en el capital social.

10. Factores emocionales y psicológicos

La inteligencia emocional, las buenas relaciones personales y la capacidad de fomentar un entorno de trabajo positivo son habilidades importantes, aunque a menudo pasadas por alto, que un fundador puede aportar a la startup. Las contribuciones de un fundador a la moral del equipo también pueden tomarse como factor en la asignación del capital social.

11. Costes de oportunidad

Ten en cuenta lo que cada fundador deja atrás para unirse a la startup. La pérdida de un trabajo bien pagado u otra oportunidad importante pueden incluirse en la ecuación del capital social.

No hay una solución fija y universal para la distribución del capital social, dado que la estrategia «correcta» a este respecto es aquella que refleje las necesidades y circunstancias únicas de la startup. No hay dos equipos fundadores que funcionen del mismo modo, y cada fundador tiene sus propias prioridades en cuanto a lo que espera obtener de la experiencia, ya sea en términos financieros o de otro tipo. La conclusión es que no es posible llegar al resultado adecuado sin llevar a cabo un ejercicio de análisis detallado y meditado en el que se tengan en cuenta los matices de la iniciativa empresarial y el equipo.

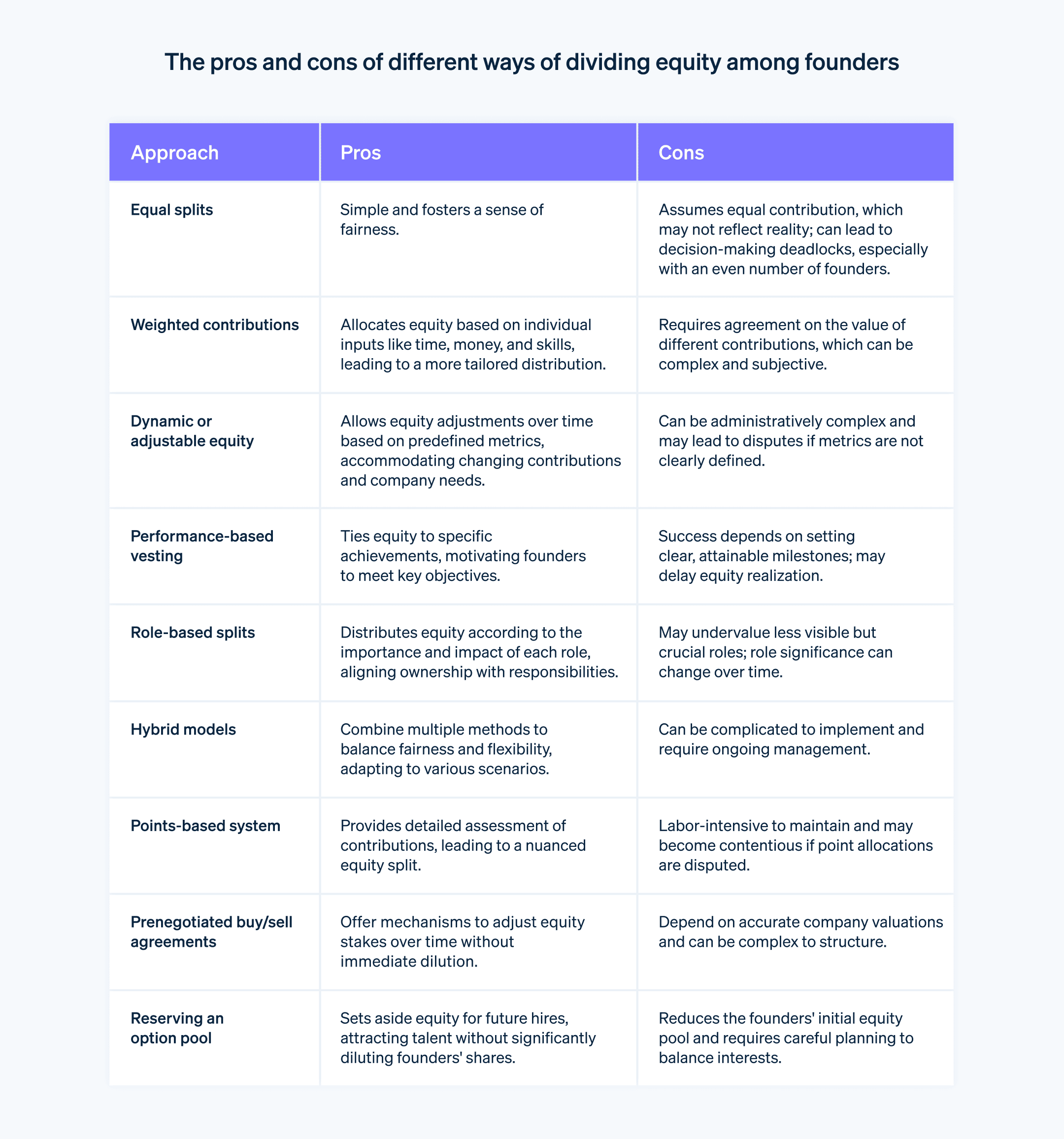

Diferentes formas de dividir el capital social entre los cofundadores

Del mismo modo que no existe una forma única de decidir la cantidad de capital social a la que un cofundador tiene derecho, no hay una estructura única para la organización y distribución del capital social entre los fundadores. Las siguientes son algunas de las formas más comunes en que los cofundadores organizan y gestionan la división del capital social:

Partes iguales

Aunque pueda parecer el método más justo, dividir el capital social a partes iguales entre los fundadores conlleva varios puntos problemáticos. Da por hecho que todos los fundadores van a contribuir por igual al crecimiento de la empresa, lo cual puede que no sea así con el paso del tiempo. Además, este método puede generar problemas de administración, en especial cuando el número de cofundadores es par, ya que podrían darse bloqueos en la toma de decisiones.Contribuciones ponderadas

Este método trata de cuantificar la aportación de cada fundador en forma, por ejemplo, de dedicación de tiempo, inversión financiera o habilidades. A continuación, divide el capital social de forma proporcional según las contribuciones ponderadas. Este método permite efectuar una asignación con más matices, pero requiere llevar a cabo una valoración minuciosa y llegar a un acuerdo sobre el valor de los diferentes tipos de contribución.Capital social dinámico o ajustable

Con este método, los fundadores acuerdan un conjunto de métricas o indicadores clave del rendimiento que determinarán la distribución del capital social a lo largo del tiempo. Estas métricas pueden incluir hitos de ingresos, tasas de captación de clientes u objetivos de desarrollo de productos. La división del capital social se ajusta de forma automática en función de estas métricas prefijadas. Este modelo proporciona flexibilidad para tomar en consideración los cambios en los niveles de contribución, las condiciones del mercado o la dirección estratégica.Adquisición de derechos por rendimiento

Con esta estructura, se adquieren derechos sobre el capital social cuando se alcanzan objetivos específicos. Al contrario de lo que ocurre con los calendarios de adquisición de derechos tradicionales, que se basan en el paso del tiempo, la adquisición de derechos por rendimiento supedita la participación en el capital a resultados mensurables. Por ejemplo, un fundador responsable de la parte tecnológica puede elegir una estructura en la que se adquieran derechos sobre el capital cuando se alcancen ciertos hitos en el desarrollo de productos.Divisiones por función

En este caso, el capital social se divide de acuerdo con las funciones que asume cada fundador. Esta estructura a menudo categoriza las funciones en diferentes niveles, cada uno de ellos con un rango de capital social. Por ejemplo, el CEO recibiría una participación mayor en el capital social que el CTO o el COO, de acuerdo al valor percibido de esa función para la consecución de los objetivos de la empresa.Modelos híbridos

En algunos casos, una combinación de varios métodos puede resultar eficaz. Por ejemplo, se puede determinar una división inicial del capital en función de contribuciones ponderadas, pero con una cláusula que permita un ajuste dinámico según unas métricas de rendimiento específicas.Sistema de puntos

Algunas startups optan por un sistema de puntos, en el que cada fundador gana puntos por sus contribuciones, responsabilidades y riesgos. Estos puntos se utilizan después para calcular el porcentaje de capital que corresponde a cada fundador. Este sistema aporta mucha precisión, pero puede requerir mucho trabajo para mantenerlo en funcionamiento.Acuerdos de compraventa prenegociados

Otra opción es contar con acuerdos de compraventa previamente negociados en los que se especifiquen las condiciones en las que un fundador puede aumentar su participación en el capital social mediante la adquisición de acciones de la empresa o de otros fundadores. De esta forma, se implementa un mecanismo para ajustar el capital social en función de valoraciones y contribuciones continuas sin tener que diluir la propiedad innecesariamente.Reserva de opciones

Aunque este método no afecta directamente a la división del capital social entre los fundadores, contar con un depósito de opciones puede aportar flexibilidad para incorporar personal clave sin diluir en exceso las participaciones de los fundadores. El tamaño de este depósito y las condiciones para conferir las opciones son asuntos de importancia estratégica.

Cada método de asignación del capital social presenta sus propias ventajas y desventajas. El enfoque más eficaz es aquel que se adapte a las necesidades y las circunstancias específicas de la startup. Documenta todos los acuerdos minuciosamente teniendo en cuenta las situaciones futuras, como las nuevas rondas de financiación, las salidas o los cambios en la implicación de los fundadores. Considera la posibilidad de buscar asesoramiento legal y financiero para elaborar un acuerdo sobre el capital social al servicio de los interesas a largo plazo de todas las partes involucradas.

Cómo puede ayudarte Stripe Atlas

Stripe Atlas establece las bases legales de tu empresa para que puedas recaudar fondos, abrir una cuenta bancaria y aceptar pagos en dos días hábiles desde cualquier parte del mundo.

Únete a más de 75 mil empresas constituidas mediante Atlas, incluidas startups respaldadas por inversores de primera categoría, como Y Combinator, a16z y General Catalyst.

Registro con Atlas

El registro para crear una empresa con Atlas lleva menos de 10 minutos. Elegirás la estructura de tu empresa, confirmarás al instante si el nombre está disponible y podrás añadir hasta cuatro cofundadores. También decidirás cómo dividir el capital, reservarás un fondo para futuros inversores y empleados, nombrarás a los directivos y, luego, firmarás todos tus documentos de forma electrónica. Cada cofundador recibirá un correo electrónico invitándolo a firmar también sus documentos electrónicamente.

Pagos y operaciones bancarias antes de tener el EIN

Después de formar tu empresa, Atlas presenta tus documentos para obtener tu EIN (Número de Identificación Fiscal en EE. UU.). Los fundadores que cuenten con número de la Seguridad Social, dirección y teléfono estadounidenses son elegibles para el proceso acelerado de la agencia tributaria de EE. UU., mientras que otros recibirán el proceso estándar, que puede tardar un poco más. Además, Atlas habilita pagos y operaciones bancarias antes de tener el EIN, para que puedas comenzar a aceptar pagos y realizar transacciones antes de que llegue tu EIN.

Compra de acciones iniciales sin efectivo

Los fundadores pueden comprar acciones iniciales utilizando su propiedad intelectual (por ejemplo, derechos de autor o patentes) en lugar de efectivo, con el comprobante de la transacción almacenado en tu Dashboard de Atlas. Tu IP debe estar valorada en 100 $ o menos para usar esta función; si posees una IP con un valor superior, consulta con un abogado antes de continuar.

Presentación automática de la elección fiscal 83(b)

Los fundadores pueden presentar una elección fiscal 83(b) para reducir los impuestos sobre la renta personal. Atlas la presentará por ti —ya seas fundador de EE. UU. o extranjero— mediante Correo Certificado USPS con seguimiento. Recibirás la elección 83(b) firmada y la prueba de presentación directamente en tu Dashboard de Stripe.

Documentación legal para empresas de primer nivel

Atlas proporciona toda la documentación legal que necesitas para empezar a dirigir tu empresa. La documentación de Atlas C corp se elabora en colaboración con Cooley, uno de los principales bufetes de abogados de capital de riesgo del mundo. Está diseñada para ayudarte a recaudar fondos de inmediato y garantizar que tu empresa esté legalmente protegida, incluyendo aspectos como la estructura de propiedad, la distribución del capital y el cumplimiento de la normativa fiscal.

Un año gratis de Stripe Payments, más 50 000 $ en créditos y descuentos para socios

Atlas colabora con socios de primer nivel para ofrecer a sus fundadores descuentos y créditos exclusivos. Estos incluyen descuentos en herramientas esenciales para ingeniería, impuestos, finanzas, cumplimiento de la normativa y operaciones, de la mano de líderes del sector como AWS, Carta y Perplexity. También te proporcionamos sin coste tu agente registrado en Delaware durante el primer año. Además, como usuario de Atlas, accederás a beneficios Stripe adicionales,como hasta un año de procesamiento de pagos gratuito por un volumen de hasta 100 000 $.

Obtén más información sobre cómo Atlas puede ayudarte a crear tu nueva empresa de forma rápida y sencilla y empieza hoy mismo.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.