Pour toute start-up, la question de la répartition des capitaux propres entre ses cofondateurs constitue un point déterminant et profondément complexe qui a des implications significatives pour son avenir. L'élaboration d'accords arbitraires ou inadaptés peut entraîner de graves problèmes tels que des conflits internes, la démotivation des principaux concernés et des litiges juridiques. Une enquête Carta a révélé que seulement 26 % des start-up ne comptabilisent qu'un seul fondateur, ce qui signifie que les 74 % restants doivent trouver un moyen de répartir les capitaux propres entre leurs cofondateurs. Les fondateurs doivent aborder la répartition des capitaux propres en ayant parfaitement conscience des facteurs en jeu et de la manière dont leurs différents choix affecteront les résultats de leur entreprise.

Devant l'importance des enjeux associés, la question de la répartition des capitaux propres exige par conséquent un examen rigoureux et une stratégie bien pensée. Une répartition soignée de ces fonds constituera une base solide, gage de stabilité aux différents stades de développement de la start-up, y compris lors des premières phases de financement et des potentiels désengagements. Cet article met en lumière les éléments à prendre en compte par les cofondateurs de façon à définir une structure de capital qui correspond à leurs besoins et à leurs préférences actuels et futurs.

Sommaire

- Caractéristiques des capitaux propres

- Types de capitaux propres associés aux start-up

- Importance des capitaux propres pour la start-up

- Répartition des capitaux propres entre les cofondateurs

- Approches de répartition des capitaux propres entre les cofondateurs

Caractéristiques des capitaux propres

Les capitaux propres d'une start-up correspondent à son passif, qui est souvent réparti sous la forme d'options sur actions ou d'actions. Pour les cofondateurs et les membres d'équipe qui rejoignent l'entreprise à un stade précoce, cette participation constitue à la fois une incitation financière et une forme de compensation pour les risques et les efforts associés au lancement d'une nouvelle activité. Les participations au capital donnent à leurs détenteurs le droit de percevoir une partie des bénéfices futurs de l'entreprise et leur confèrent un droit de vote dans les décisions, généralement à hauteur de l'importance de leur participation.

Types de capitaux propres pour les start-up

Les différentes formes de capitaux propres sont adaptées aux divers besoins et contraintes de l'entreprise. Elles se répartissent comme suit.

Actions ordinaires : il s'agit de la forme de capital la plus simple, généralement réservée aux fondateurs et aux employés. Elle confère à ses détenteurs des droits de vote et leur donne droit à une part des dividendes ou des bénéfices de désengagement.

Actions privilégiées : elles sont souvent émises à l'intention des investisseurs et sont assorties de droits supplémentaires, tels que la priorité dans la perception des dividendes et des actifs en cas de liquidation. Ce type d'actions peut également inclure des protections contre la dilution.

Options sur actions : ces options donnent le droit d'acheter des actions à un prix prédéterminé (le prix d'exercice) dans un délai donné. Elles sont généralement attribuées aux salariés et peuvent être assorties de diverses exigences.

Unités d'actions restreintes (RSU) : il s'agit d'engagements d'attribution d'un nombre déterminé d'actions à une date future, sous réserve de certaines conditions telles que l'acquisition des droits dans le temps ou la réalisation de critères de performance.

Bons de souscription (warrants) : semblables aux options, les bons de souscription confèrent le droit d'acheter des actions, mis à part qu'ils sont généralement émis à l'intention d'investisseurs plutôt que d'employés.

Titres convertibles et SAFE : ces instruments financiers se convertissent en capitaux propres lors de phases ultérieures de financement, généralement à des conditions plus favorables pour le détenteur. Les SAFE (Simple Agreements for Future Equity) accordent à l'investisseur le droit de recevoir des actions à une date ultérieure, tandis que les titres convertibles correspondent à des prêts d'entreprise dans le cadre desquels la dette est convertie en actions plutôt que d'être remboursée.

Importance des capitaux propres pour la start-up

Les capitaux propres constituent l'épine dorsale des structures d'incitation de la start-up et représentent le moteur des actions à court terme et de la planification stratégique à long terme. Leur importance va bien au-delà du concept de propriété ou de gains monétaires potentiels. Les capitaux propres ont des implications qui touchent tous les aspects du fonctionnement de la start-up. Retrouvez ci-dessous les principaux aspects dont ils tirent leur importance.

Motivation et rétention

Les capitaux propres permettent d'aligner les intérêts des membres d'équipe sur la santé et la croissance globales de la start-up. Cette approche motive les individus concernés à s'investir au maximum dans la mesure où leur rétribution financière est directement liée aux performances de la start-up.Acquisition de talents

Rarement en mesure d'offrir des salaires comparables à ceux des entreprises établies, les start-up bénéficient avec les capitaux propres d'une autre forme de rémunération convaincante pour attirer les meilleurs talents. Un montage attractif pourra compenser des salaires moins élevés auprès des individus sensibles à la dynamique bénéfice-risque des start-up.Prise de décision stratégique

Les détenteurs d'actions possèdent des droits de vote (en fonction du type d'actions) qui leur permettent d'influencer les décisions stratégiques, depuis la collecte de fonds jusqu'aux stratégies de désengagement. Ces droits permettent aux parties prenantes d'influer profondément sur le cours de la start-up.Relation avec les investisseurs

Les structures de capital communiquent aux investisseurs potentiels des informations sur la manière dont l'entreprise valorise les différentes contributions et les différents risques. Des accords de participation bien structurés contribuent à instaurer un climat de confiance en démontrant une vision cohérente et une approche juste et réfléchie de rétribution des contributions.Opportunités de désengagement

Les événements de liquidité, tels que les introductions en bourse ou les acquisitions peuvent être financièrement très intéressants pour les détenteurs d'actions. La répartition des capitaux propres peut par conséquent devenir un élément important de ces négociations, puisqu'elle influe sur les gains financiers ainsi que sur la gouvernance et l'orientation stratégique de l'entreprise après un désengagement.Allocation du capital et stratégie financière

Les capitaux propres font partie intégrante de l'architecture financière de l'entreprise. Leur type et les droits associés peuvent avoir un impact sur la capacité d'une start-up à lever des fonds, à allouer des ressources et même à assurer le remboursement de sa dette.Atténuation des risques

Pour les cofondateurs et les tout premiers membres d'équipe, la dilution des capitaux propres peut constituer un élément inévitable de l'expansion de l'entreprise. Une structuration intelligente, qui tient compte des cycles de financement futurs peut éviter les dilutions excessives, équilibrant ainsi l'introduction de nouveaux capitaux avec la préservation de l'influence et des gains financiers des parties prenantes initiales.Flexibilité opérationnelle

Les différents instruments de capitaux propres s'accompagnent de divers degrés d'obligations opérationnelles et d'avantages financiers, offrant une marge de manœuvre tactique en matière de gouvernance et de prise de décision. Par exemple, des instruments tels que les titres convertibles ou les SAFE permettent de reporter les discussions de valorisation à un moment plus opportun, ce qui offre aux start-up une flexibilité opérationnelle précieuse.Planification fiscale

Les parties prenantes avisées utilisent les actions comme outil de planification fiscale efficace. Que ce soit pour choisir le moment d'exercer ses options sur actions ou pour la structuration de la vente d'actions, une planification astucieuse peut réduire la charge fiscale et accroître les gains financiers (à noter que cela varie selon les autorités compétentes).

Les éléments de capital constituent un outil important pour les négociations, la définition des stratégies de croissance et les décisions relatives aux voies de désengagement. Par exemple, le fait de négocier des droits de vote plus importants ou des clauses anti-dilution peut donner à un cofondateur ou à un employé une position plus forte lors de futures levées de fonds ou de négociations d'acquisition. Au-delà de la part détenue du passif, le type et les conditions spécifiques associés aux capitaux propres d'une start-up représentent des leviers tactiques de pouvoir et de profit.

Répartition des capitaux propres entre les cofondateurs

La manière de répartir les capitaux propres entre les cofondateurs se veut une décision complexe avec des implications à long terme. Voici quelques facteurs à prendre en compte.

1. Compétences et contributions

Chaque fondateur apporte des forces et des capacités différentes. Un premier fondateur peut avoir les compétences techniques nécessaires pour créer le produit, tandis qu'un deuxième peut exceller dans la stratégie de marché et l'acquisition de clients. Il convient par conséquent de quantifier la valeur de ces contributions actuelles et futures par rapport aux objectifs de l'entreprise.

2. Engagement de temps

Tous les fondateurs ne travaillent pas à temps plein. Certains peuvent avoir un autre emploi et travailler pour la start-up sur leur temps libre et le week-end, tandis que d'autres seront en mesure de s'engager pleinement dès le premier jour. Tenez compte du temps que chaque fondateur peut consacrer à l'entreprise, à la fois à l'instant t et dans un avenir prévisible.

3. Investissement financier

Certains fondateurs peuvent apporter un capital de départ essentiel à l'entreprise qui pourra justifier une part différente du passif.

4. Relationnel et crédibilité

L'accès à de précieux réseaux peut représenter un atout important. La capacité d'un cofondateur à se connecter à des acteurs clés du secteur ou à des clients potentiels peut considérablement accélérer la croissance d'une start-up.

5. Rôles actuels et futurs

Pensez à la contribution réelle de chaque fondateur ainsi qu'aux rôles qu'il assumera à l'avenir. Un individu qui a apporté un atout inestimable au début peut ne plus être aussi impliqué par la suite, et la répartition du capital doit refléter ce continuum d'implication.

6. Tolérance au risque

Tous les fondateurs n'ont pas le même goût pour le risque, ce qui influe sur leur volonté de prendre des décisions importantes et lourdes de conséquences pour l'entreprise. Ce facteur peut avoir une incidence sur le degré de contrôle dont chaque cofondateur doit disposer, ce qui peut se refléter dans leur participation en capital.

7. Calendrier d'acquisition

Bien que sa fonction ne soit pas directement liée à la répartition initiale des actions, il peut être utile de tenir compte du calendrier d'acquisition lors de la prise de décisions importantes. Le fait de comprendre que les enjeux peuvent être modifiés en fonction de certaines conditions permet d'adopter une approche plus souple mais contrôlée de l'allocation des capitaux propres.

8. Préférences en matière de stratégie de désengagement

Différents fondateurs peuvent avoir des points de vue divergents sur la finalité de leur entreprise. Le fait de s'orienter soit vers une acquisition rapide soit vers une croissance à long terme aura une incidence sur la valeur apportée par chaque fondateur et sur la part équitable de capital qui lui revient.

9. Implications juridiques

Tenez compte des responsabilités juridiques assumées par chacun. Le respect des réglementations, les responsabilités fiduciaires et d'autres questions juridiques peuvent peser plus lourdement sur certains fondateurs que sur d'autres, ce qui pourrait justifier une répartition différente des capitaux propres.

10. Facteurs émotionnels et psychologiques

L'intelligence émotionnelle, un relationnel solide et la capacité à maintenir un environnement de travail positif sont des compétences importantes, mais souvent négligées, qu'un fondateur peut apporter à une start-up. La contribution au moral de l'équipe peut également être un facteur pris en compte dans l'allocation des capitaux propres.

11. Coûts d'opportunité

Pensez aux sacrifices réalisés par chacun pour rejoindre la start-up. La perte d'un emploi bien rémunéré ou d'une autre opportunité majeure peut peser dans l'équation de la répartition des capitaux propres.

Dans la mesure où la bonne stratégie est celle qui reflète les besoins et les circonstances uniques de chaque start-up, il n'existe pas de solution fixe et universelle en matière de distribution des capitaux propres. Aucune équipe fondatrice est la même, et chaque membre dispose de son propre ensemble de priorités concernant ce qu'il espère retirer de l'expérience, que ce soit sur le plan financier ou autre. En définitive, le seul moyen d'arriver au bon résultat reste de se soumettre à un exercice réfléchi qui prend en compte l'ensemble des nuances propres à votre entreprise et à votre équipe.

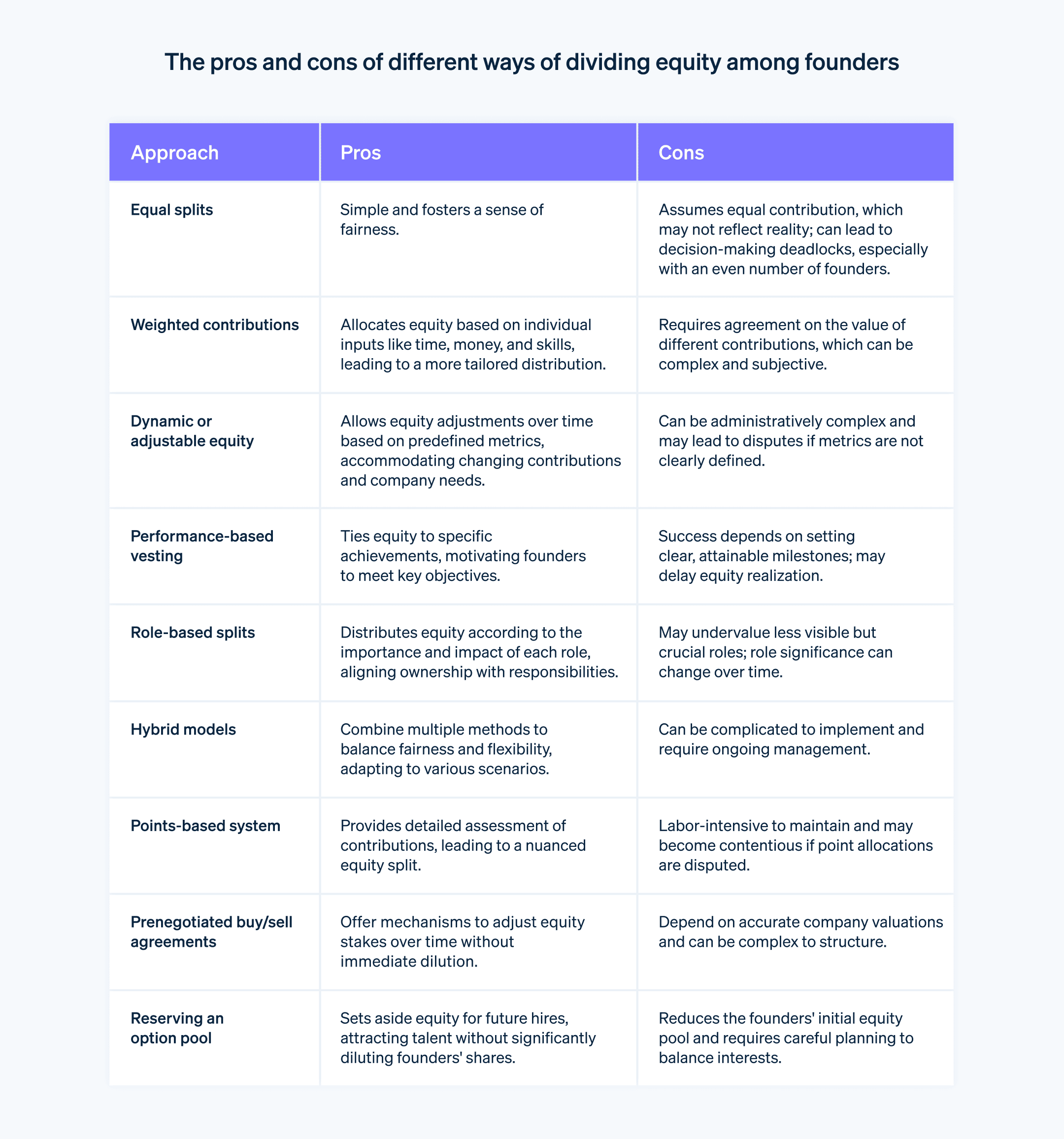

Approches de répartition des capitaux propres entre les cofondateurs

Tout comme il n'existe pas de méthode fixe pour décider du montant de capitaux propres auquel un cofondateur peut prétendre, il n'existe pas non plus de structure unique qui permet d'organiser et de distribuer les capitaux entre les fondateurs. Nous avons rassemblé ci-dessous quelques-unes des approches les plus courantes.

Répartition égale

Même si cela peut sembler la méthode la plus équitable, la répartition égale des capitaux propres entre tous les fondateurs d'une start-up comporte son lot de défis. Si elle suppose que chaque fondateur contribuera de manière égale à la croissance de l'entreprise, cela pourrait ne pas être le cas au fil du temps. Par ailleurs, cette approche peut créer des problèmes de gouvernance conduisant à des impasses dans la prise de décision, notamment lorsque le nombre de cofondateurs est pair.Pondération des contributions

Cette méthode tente de quantifier la contribution de chaque fondateur, notamment à travers le temps consacré, l'investissement financier et l'ensemble des compétences apportées. Elle répartit ensuite les capitaux propres proportionnellement en fonction de ces apports pondérés. Si cette méthode permet une répartition plus nuancée, elle nécessite une évaluation globale et de se mettre d'accord concernant la valeur des différents types de contributions.Capitaux propres dynamiques ou modulables

Dans cette approche, les fondateurs conviennent d'un ensemble de mesures ou d'indicateurs clés de performance qui influenceront la répartition des capitaux propres au fil du temps. Ces mesures peuvent inclure des paliers de revenus, des taux d'acquisition de clients ou des objectifs de développement des produits. La répartition des capitaux propres est ensuite ajustée automatiquement en fonction de ces mesures prédéterminées. Ce modèle offre la flexibilité nécessaire pour tenir compte des changements de niveaux de contribution de chacun, de conditions du marché ou d'orientation stratégique.Acquisition basée sur la performance

Dans le cadre de cette structure, les capitaux propres sont acquis dès lors que des objectifs spécifiques sont atteints. Contrairement à un calendrier d'acquisition traditionnel basé sur le temps, l'acquisition basée sur la performance lie le capital à des résultats mesurables. Par exemple, un fondateur en charge de la partie technologie peut choisir une configuration dans laquelle les capitaux propres sont acquis à mesure que des paliers spécifiques de développement de produit sont atteints.Répartition basée sur les rôles

Dans cette configuration, les capitaux propres sont répartis en fonction des rôles assumés par chaque fondateur. Cette structure classe souvent les rôles sur différents niveaux, chacun associé à sa propre fourchette de capital. Par exemple, un PDG peut recevoir une participation plus importante qu'un directeur technique ou qu'un directeur des opérations, en fonction de la valeur perçue de ce rôle dans la réalisation des objectifs de l'entreprise.Modèle hybride

Certains cas peuvent justifier la combinaison de plusieurs approches. Par exemple, un partage initial des capitaux propres peut être déterminé par le biais de la pondération des contributions, mais avec une clause qui permet des ajustements dynamiques basés sur des mesures de performance spécifiques.Système à points

Certaines start-up optent pour un système à points acquis en fonction des contributions, des responsabilités et des risques assumés par les fondateurs. Ces points sont ensuite utilisés pour calculer la part de capitaux propres qui revient à chacun. Si ce système ajoute une granularité intéressante, il peut également nécessiter beaucoup de travail.Contrats d'achat/de vente prénégociés

Une autre option consiste à conclure des accords d'achat/de vente prénégociés qui précisent les conditions dans lesquelles un fondateur peut augmenter sa participation en capital en achetant des actions auprès de l'entreprise ou des autres fondateurs. Cette approche repose sur un mécanisme qui permet d'ajuster les capitaux propres en fonction de la valorisation et des apports en cours, sans diluer inutilement la propriété.Réservation d'un pool d'options

Bien que cette méthode n'ait pas d'incidence directe sur la répartition des capitaux propres des fondateurs, un pool d'options peut offrir la flexibilité nécessaire pour recruter des talents clés sans trop diluer le passif détenu par les fondateurs. La taille de ce pool et les conditions dans lesquelles les options sont octroyées constituent des questions d'ordre stratégique.

Chaque méthode d'allocation des capitaux propres présente ses avantages et ses inconvénients particuliers. L'approche la plus efficace reste celle adaptée aux besoins et aux circonstances spécifiques de la start-up concernée. Consignez soigneusement chaque accord, en tenant compte des scénarios futurs tels que les nouveaux cycles de financement, les désengagements ou les changements dans l'implication des fondateurs. Envisagez de demander des conseils juridiques et financiers pour vous aider à élaborer un plan de répartition des capitaux propres qui sert les intérêts à long terme de toutes les parties prenantes.

Comment Stripe Atlas peut aider

Stripe Atlas met en place les bases juridiques de votre entreprise afin que vous puissiez collecter des fonds, ouvrir un compte bancaire et accepter des paiements sous deux jours ouvrables depuis n’importe où dans le monde.

Rejoignez plus de 75 000 entreprises incorporées sur Atlas, y compris des startups soutenues par des investisseurs de premier plan, tels que Y Combinator, a16z et General Catalyst.

L’inscription sur Atlas

La création d’une entreprise avec Atlas prend moins de 10 minutes. Vous choisissez la structure de votre entreprise, vérifiez instantanément si le nom de votre entreprise est disponible et ajoutez jusqu’à quatre cofondateurs. Vous décidez également de la répartition du capital, réservez une partie du capital pour les futurs investisseurs et employés, nommez les dirigeants, puis signez électroniquement tous vos documents. Tous les cofondateurs recevront également un e-mail les invitant à signer électroniquement leurs documents.

Accepter des paiements et effectuer des opérations bancaires avant l’obtention de votre EIN

Après avoir créé votre entreprise, Atlas vous demande votre numéro EIN. Les fondateurs disposant d’un numéro de sécurité sociale, d’une adresse et d’un numéro de téléphone portable originaire des États-Unis peuvent bénéficier d’un processus de traitement accéléré par l’IRS, tandis que les autres bénéficieront d’un processus de traitement standard qui peut prendre un peu plus de temps. De plus, Atlas permet d’effectuer des paiements et des opérations bancaires avant l’obtention du numéro EIN, afin que vous puissiez commencer à accepter des paiements et à effectuer des transactions avant que votre numéro EIN ne vous soit attribué.

Achat dématérialisé des actions du fondateur

Les fondateurs peuvent acheter des actions initiales en utilisant leur propriété intellectuelle (par exemple, des droits d’auteur ou des brevets) plutôt que de l’argent liquide, la preuve d’achat étant sauvegardée dans votre Dashboard Atlas. Votre propriété intellectuelle doit être évaluée à 100 $ ou moins pour utiliser cette fonctionnalité ; si vous possédez une propriété intellectuelle d’une valeur supérieure, consultez un avocat avant de procéder.

Déclaration automatique relative au formulaire d’élection fiscale 83(b)

Les fondateurs peuvent déposer un formulaire 83(b) pour réduire l’impôt sur le revenu des personnes physiques. Atlas se chargera de l’envoyer en recommandé USPS avec suivi, que vous soyez un fondateur originaire des États-Unis ou non. Vous recevrez un formulaire 83(b) signé et une preuve de déclaration directement dans votre Dashboard Stripe.

Documents juridiques de l’entreprise de classe mondiale

Atlas fournit tous les documents juridiques dont vous avez besoin pour commencer à gérer votre entreprise. Les documents Atlas C corp sont élaborés en collaboration avec Cooley, l’un des principaux cabinets d’avocats spécialisés dans le capital-risque. Ces documents sont conçus pour vous aider à lever des fonds immédiatement et à garantir la protection juridique de votre entreprise, en couvrant des aspects tels que la structure de propriété, la distribution des actions et la conformité fiscale.

Une année gratuite de Stripe Payments, plus 50 000 $ en crédits et remises partenaires

Atlas collabore avec des partenaires de premier plan pour offrir aux fondateurs des remises et des crédits exclusifs. Profitez de réductions sur les outils indispensables en matière d’ingénierie, de fiscalité, finance de conformité et gestion, grâce à des partenaires de renom comme AWS, Carta et Perplexity. Nous vous fournissons également gratuitement, durant votre première année, l’agent enregistré requis dans le Delaware. De plus, en tant qu’utilisateur d’Atlas, vous bénéficierez d’avantages Stripe supplémentaires, incluant jusqu’à un an de traitement des paiements gratuit pour un volume maximal de 100 000 $.

Découvrez comment Atlas peut vous aider à créer votre nouvelle entreprise rapidement et facilement, et démarrez dès aujourd’hui.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.