L'allocazione del capitale tra i cofondatori è una questione altamente prioritaria e profondamente complessa, con implicazioni significative per il futuro di una start-up. Definire accordi azionari arbitrari o inadeguati può portare a gravi problemi come conflitti interni, demotivazione e controversie legali. Un sondaggio di Carta ha rilevato che solo il 26% delle start-up ha un unico fondatore, pertanto il restante 74% deve stabilire come dividere il capitale tra i cofondatori. Prima di affrontare il problema dell'allocazione del capitale, i fondatori devono comprendere con chiarezza quali sono i fattori in gioco e come le diverse scelte influiranno sui risultati futuri.

Con una posta in gioco così alta, il tema della divisione del capitale richiede un esame rigoroso e una strategia ben ponderata. Una suddivisione azionaria accuratamente studiata è alla base della crescita della start-up, in quanto garantisce stabilità nelle varie fasi, inclusi i primi round di finanziamento e le potenziali uscite. Ecco gli aspetti che i cofondatori dovrebbero prendere in considerazione per trovare una struttura azionaria adatta alle loro esigenze e preferenze, sia ora che in futuro.

Contenuto dell'articolo

- Che cos'è il capitale in una start-up?

- Tipi di capitale nelle start-up

- Perché il capitale è importante in una start-up?

- Come suddividere il capitale tra i cofondatori

- Diversi modi di suddividere il capitale tra i cofondatori

Che cos'è il capitale in una start-up?

Il capitale rappresenta la titolarità di una start-up, che spesso viene acquisita attraverso opzioni azionarie o azioni. Per i cofondatori e i membri del team che si uniscono fin dall'inizio all'impresa, questa quota di titolarità funge sia da incentivo finanziario che da forma di compensazione per i rischi e gli sforzi legati al lancio di una nuova attività. Le quote azionarie danno diritto a una parte dei profitti futuri dell'azienda e conferiscono diritti di voto nelle decisioni aziendali, di solito in relazione all'entità della titolarità.

Tipi di capitale nelle start-up

Esistono forme diverse di capitale adatte a esigenze e vincoli specifici. I tipi di capitale includono:

Azione ordinaria: è la forma di capitale più semplice, generalmente riservata ai fondatori e ai dipendenti. Conferisce al titolare il diritto di voto e quello di ottenere una quota dei dividendi o dei proventi dell'uscita.

Azione privilegiata: le quote privilegiate vengono spesso emesse per gli investitori e comportano diritti aggiuntivi, ad esempio la priorità nel ricevere dividendi e beni in caso di liquidazione. Questo tipo di azione può anche includere protezioni anti-diluizione.

Opzioni azionarie: le opzioni conferiscono il diritto di acquistare quote a un prezzo predeterminato (il prezzo base) entro un determinato periodo di tempo. Di solito vengono allocate ai dipendenti e possono essere soggette a varie condizioni.

Azioni con limitazioni: si tratta di impegni a concedere un numero prefissato di azioni in una data futura, in base a determinate condizioni, ad esempio la maturazione in un periodo stabilito o il raggiungimento di metriche di prestazioni.

Warrant: i warrant, simili alle opzioni, conferiscono il diritto di acquistare quote, ma in genere vengono emessi per gli investitori invece che per i dipendenti.

Obbligazioni convertibili e SAFE: questi strumenti finanziari si convertono in capitale durante un futuro round di finanziamento, in genere a condizioni più favorevoli per il titolare. Un accordo SAFE (Simple Agreement for Future Equity) garantisce all'investitore il diritto di ricevere azioni in una data successiva, mentre le obbligazioni convertibili sono prestiti aziendali in cui il debito si converte in azioni invece di venire rimborsato.

Perché il capitale è importante in una start-up?

In una start-up, il capitale è il fondamento delle strutture di incentivi, su cui si basano sia le iniziative a breve termine che la pianificazione strategica a lungo termine. La sua importanza va ben oltre il concetto di titolarità o di guadagni monetari potenziali. Il capitale ha implicazioni che riguardano ogni aspetto del funzionamento della start-up. Ecco alcuni dei principali motivi dell'importanza del capitale nell'ambiente delle start-up:

Motivazione e fidelizzazione

Grazie al capitale, gli interessi dei membri del team vanno di pari passo con l'integrità e la crescita complessive della start-up. Questo approccio motiva le singole persone a impegnarsi al massimo perché i loro compensi finanziari dipendono direttamente dalle prestazioni della start-up.Acquisizione di talenti

Spesso le start-up non sono in grado di offrire stipendi paragonabili a quelli delle aziende affermate, per cui il capitale diventa una forma di retribuzione alternativa e allettante per attrarre talenti di primo livello. Per le persone attente alle dinamiche rischi-benefici delle start-up, un pacchetto azionario allettante può compensare gli stipendi più bassi.Processo decisionale strategico

Chi detiene quote del capitale ha diritto di voto (a seconda del tipo di azioni) e può influenzare le decisioni strategiche, dalla raccolta di fondi alle strategie di uscita. Tale diritto consente alle parti interessate di concorrere a determinare in modo significativo l'andamento della start-up.Relazioni con gli investitori

Le strutture azionarie comunicano ai potenziali investitori il modo in cui l'azienda valuta i diversi contributi e rischi. Accordi azionari ben strutturati possono infondere fiducia dimostrando che la start-up ha una visione coerente e un approccio equo e ponderato alla remunerazione dei contributi.Opportunità di uscita

In caso di eventi di liquidità, ad esempio offerte pubbliche iniziali o acquisizioni, i detentori di quote del capitale possono realizzare guadagni significativi. L'allocazione del capitale può diventare una parte importante di queste negoziazioni, in grado di incidere sui guadagni finanziari e anche sulla governance e sulla direzione strategica dell'azienda dopo un'uscita.Allocazione del capitale e strategia finanziaria

Il capitale è parte integrante dell'architettura finanziaria dell'azienda. Il tipo di capitale e i diritti associati possono influire sulla capacità della start-up di raccogliere capitali, allocare risorse e persino coprire il debito.Mitigazione dei rischi

Per i cofondatori e i membri iniziali del team, la diluizione del capitale può essere una parte inevitabile dell'espansione dell'attività. Una strutturazione intelligente del capitale, che tenga conto dei futuri round di finanziamento, può limitare l'eccessiva diluizione, bilanciando così l'introduzione di nuovi capitali con la conservazione dell'influenza e dei guadagni finanziari delle parti interessate iniziali.Flessibilità operativa

I diversi strumenti azionari comportano diversi gradi di obblighi operativi e benefici finanziari e offrono un margine di manovra tattico nella governance e nel processo decisionale. Ad esempio, strumenti come le obbligazioni convertibili o gli accordi SAFE possono rinviare le discussioni sulla valutazione a un momento più opportuno, offrendo alla startup una flessibilità operativa indubbiamente preziosa.Pianificazione fiscale

Per le parti interessate competenti, il capitale è un mezzo che consente un'efficiente pianificazione fiscale. Dalle tempistiche per l'esercizio delle opzioni azionarie alla strutturazione della vendita delle quote, una pianificazione oculata può ridurre gli oneri fiscali e aumentare i guadagni finanziari (anche se in modo diverso a seconda della giurisdizione).

Gli elementi del capitale possono essere uno strumento importante nelle trattative, nella definizione delle strategie di crescita e nel processo decisionale relativo ai percorsi di uscita. Ad esempio, negoziare per ottenere maggiori diritti di voto o disposizioni anti-diluizione può assicurare a un cofondatore o a un dipendente una posizione più autorevole nei futuri round di raccolta fondi o nelle trattative di acquisizione. Oltre a rappresentare solo la percentuale di titolarità, il tipo e le condizioni specifiche del capitale sono aspetti su cui fare leva per ottenere maggiore autorità e profitti nell'ambiente delle startup.

Come suddividere il capitale tra i cofondatori

Stabilire come allocare il capitale tra i cofondatori è una decisione complessa con implicazioni a lungo termine. Ecco alcuni fattori da considerare:

1. Competenze e contributi

Ogni fondatore apporta capacità e punti di forza diversi. Un fondatore potrebbe avere le competenze tecniche per creare il prodotto, mentre un altro potrebbe eccellere nella strategia di mercato e nell'acquisizione dei clienti. Quantifica il valore di questi contributi, attuali e futuri, in relazione agli obiettivi dell'azienda.

2. Impegno in termini di tempo

Non tutti i fondatori lavorano a tempo pieno. Alcuni possono avere un altro lavoro e lavorare alla start-up durante le ore libere e nei fine settimana, mentre altri sono in grado di garantire un impegno a tempo pieno fin dal primo giorno. Considera il tempo che ogni fondatore può dedicare all'impresa, oggi e nel prossimo futuro.

3. Investimento finanziario

Alcuni fondatori sono in grado di contribuire con un capitale iniziale essenziale per l'azienda, il che potrebbe giustificare una diversa partecipazione azionaria.

4. Connessioni e credibilità aziendali

Avere accesso a reti di contatti importanti può essere una risorsa notevole. La crescita può venire notevolmente accelerata se uno dei cofondatori ha contatti con operatori di primo piano del settore o con clienti potenziali.

5. Ruoli passati e futuri

Considera il contributo già dato da ciascun fondatore e i ruoli che ricoprirà in futuro. Non è detto che chi ha apportato una risorsa preziosa all'inizio sarà altrettanto coinvolto in seguito e la suddivisione del capitale dovrebbe rispecchiare la continuità del coinvolgimento.

6. Tolleranza al rischio

Ogni fondatore avrà una diversa propensione al rischio e ciò influirà sulla sua volontà di prendere decisioni chiave e ad alto rischio per l'attività. Questo fattore può influenzare il livello di controllo che ogni cofondatore dovrebbe avere, che può riflettersi nella sua quota azionaria.

7. Piani di maturazione

Anche se l'idea di un piano di maturazione non è direttamente legata alla suddivisione iniziale del capitale, può essere utile tenerne conto quando si prendono decisioni importanti. Sapere che le quote possono essere soggette a modifiche a seconda delle condizioni consente di adottare un approccio più flessibile ma controllato all'allocazione del capitale.

8. Preferenze per la strategia di uscita

Ogni fondatore può avere una propria visione dell'obiettivo ultimo dell'attività. Tale obiettivo, a seconda che si tratti di un'acquisizione rapida o di una crescita a lungo termine, influisce sul valore apportato da ciascun fondatore e sulla rispettiva quota azionaria.

9. Implicazioni legali

Considera le responsabilità legali che ciascun fondatore si assumerà. La conformità alle normative, le responsabilità fiduciarie e altre questioni legali possono gravare più pesantemente su alcuni che su altri, il che potrebbe giustificare una diversa quota di capitale.

10. Fattori emotivi e psicologici

L'intelligenza emotiva, le relazioni personali forti e la capacità di preservare un ambiente di lavoro positivo sono doti importanti, ma spesso trascurate, che un fondatore può apportare a una start-up. Anche il contributo di un fondatore al morale del team può essere un fattore determinante per l'allocazione del capitale.

11. Costi delle opportunità

Considera a che cosa rinuncia ogni fondatore per entrare nella start-up. La perdita di un lavoro ben retribuito o di un'altra opportunità importante può essere presa in considerazione nell'equazione del capitale.

Non esiste una soluzione valida sempre e per tutti per la distribuzione del capitale, perché la strategia azionaria "giusta" è quella che rispecchia le esigenze e le circostanze specifiche di una start-up. Non ci sono due team di fondatori che operano allo stesso modo e ogni fondatore ha le proprie priorità in merito a ciò che spera di ottenere da questa esperienza, sia dal punto di vista finanziario che di altro tipo. Il punto è che non c'è modo di arrivare al risultato giusto senza un esercizio attento e ponderato che tenga conto delle esigenze specifiche della tua impresa e del tuo team.

Diversi modi di suddividere il capitale tra i cofondatori

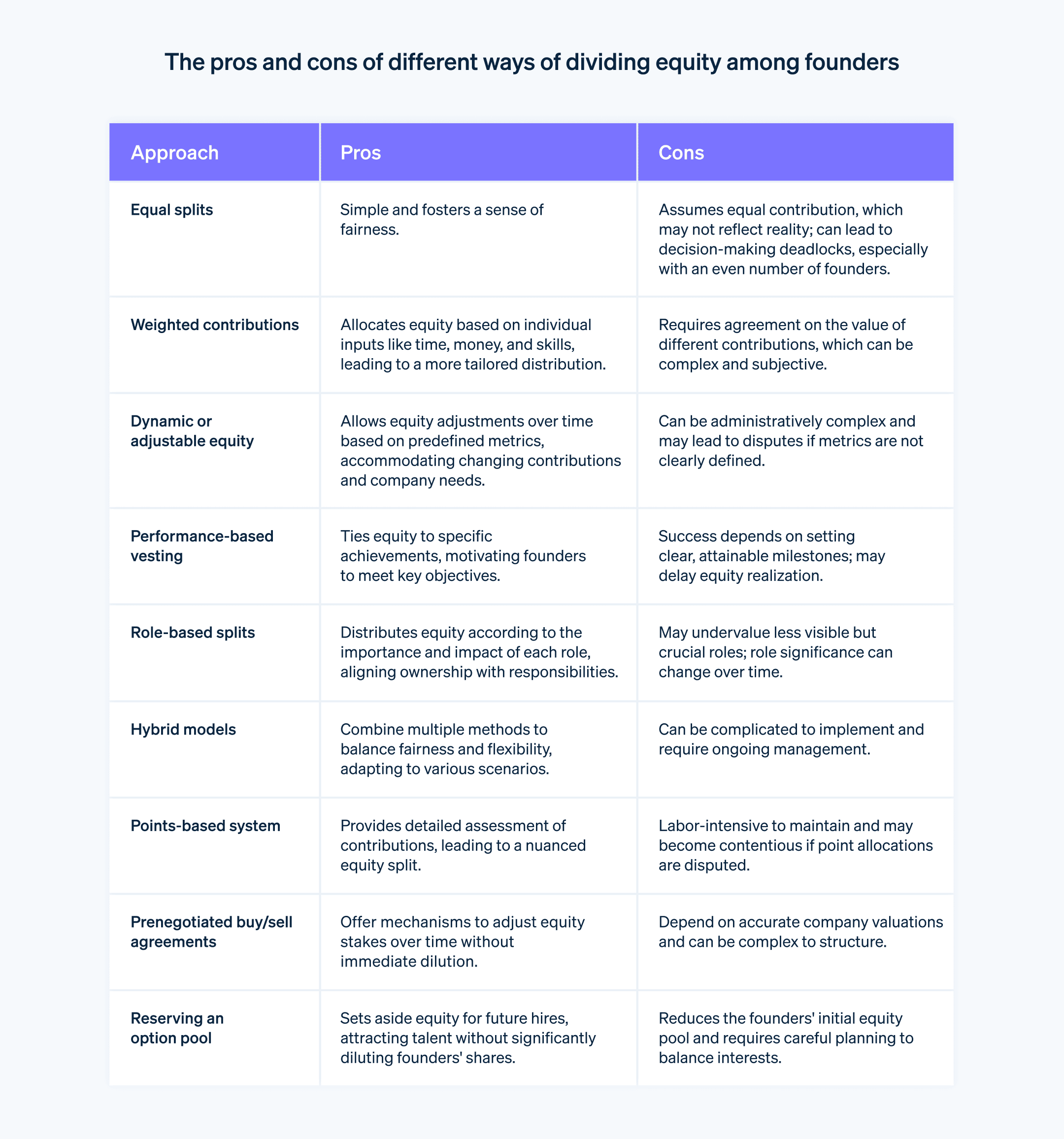

Così come non esiste un modo universalmente valido per decidere a quale quota del capitale abbia diritto un cofondatore, non esiste neppure un modello di struttura da seguire per organizzare e distribuire il capitale tra i fondatori. Ecco alcuni dei modi più comuni adottati dai cofondatori per organizzare e gestire la ripartizione del capitale:

Suddivisione in parti uguali

Sebbene possa sembrare il metodo più corretto, la suddivisione del capitale in modo equo tra tutti i fondatori comporta una serie di problemi. Innanzitutto presuppone che ogni fondatore contribuisca in egual misura alla crescita dell'azienda, ma questa condizione potrebbe cambiare nel corso del tempo. Inoltre, questo metodo può creare problemi di governance, soprattutto se i cofondatori sono in numero pari, il che potrebbe inficiare il processo decisionale.Contributi ponderati

Questo metodo cerca di quantificare l'apporto di ciascun fondatore, ad esempio l'impegno di tempo, l'investimento finanziario e le competenze. Quindi divide il capitale in modo proporzionale sulla base di questi contributi ponderati. Questo metodo consente un'allocazione più articolata, ma richiede una valutazione completa e un'opinione condivisa del valore dei diversi tipi di contributi.Capitale dinamico o modificabile

Con questo metodo, i fondatori concordano una serie di metriche o di indicatori di prestazioni chiave in base ai quali il capitale verrà distribuito nel corso del tempo. Queste metriche possono includere gli obiettivi intermedi in termini di ricavi, i tassi di acquisizione dei clienti o gli obiettivi di sviluppo dei prodotti. La suddivisione del capitale varia automaticamente al variare di queste metriche predeterminate. Questo modello offre la flessibilità necessaria per tenere conto delle variazioni dei livelli di contributo, delle condizioni di mercato o della direzione strategica.Maturazione basata sulle prestazioni

In questa struttura, il capitale matura quando vengono raggiunti obiettivi specifici. A differenza di quanto accade con un tradizionale piano di maturazione basato sul tempo, con la maturazione basata sulle prestazioni il capitale è vincolato a risultati misurabili. Ad esempio, un fondatore responsabile dell'ambito tecnologico potrebbe decidere di adottare una struttura in cui il capitale matura al raggiungimento di determinati obiettivi intermedi in termini di sviluppo del prodotto.Suddivisioni basate sui ruoli

In questo caso, il capitale viene suddiviso in base ai ruoli assunti da ciascun fondatore. In questa struttura i ruoli vengono spesso classificati in livelli diversi, ognuno dei quali ha un proprio range di capitale. Ad esempio, un CEO potrebbe ricevere una quota azionaria maggiore rispetto a un CTO o a un COO, in base al valore percepito di quel ruolo nel raggiungimento degli obiettivi aziendali.Modelli ibridi

In alcuni casi, può essere efficace una combinazione dei diversi metodi. Ad esempio, la suddivisione iniziale del capitale può essere determinata attraverso i contributi ponderati, ma con una clausola che consente rettifiche dinamiche in base a metriche delle prestazioni specifiche.Sistema a punti

Alcune start-up optano per un sistema a punti, in cui ogni fondatore ottiene punti per i suoi contributi, responsabilità e rischi. Questi punti vengono poi utilizzati per calcolare la percentuale di capitale di ciascun fondatore. Questo sistema, pur garantendo una granularità preziosa, può essere laborioso da gestire.Accordi prenegoziati di acquisto o vendita

Un'altra opzione prevede la creazione di accordi prenegoziati di acquisto o vendita che specificano a quali condizioni un fondatore può aumentare la propria quota azionaria acquistando azioni dall'azienda o da altri fondatori. In questo modo si ha un meccanismo per regolare il capitale in base alle valutazioni e ai contributi correnti, senza diluire inutilmente la titolarità.Gruppo di opzioni riservate

Questo metodo non ha effetti diretti sulla suddivisione del capitale dei fondatori. Tuttavia un gruppo di opzioni può assicurare la flessibilità necessaria per procedere ad assunzioni chiave senza diluire eccessivamente le quote dei fondatori. Le dimensioni di questo gruppo e i termini in base ai quali le opzioni vengono concesse sono aspetti di importanza strategica.

Ogni metodo di allocazione del capitale presenta vantaggi e svantaggi. L'approccio più efficace è quello su misura per le esigenze e le circostanze specifiche della start-up. Documenta con cura tutti gli accordi, tenendo in considerazione gli scenari futuri, ad esempio nuovi round di finanziamento, uscite o variazioni nel coinvolgimento dei fondatori. Valuta l'opportunità di richiedere una consulenza legale e finanziaria per elaborare un accordo sul capitale che risponda agli interessi a lungo termine di tutte le parti interessate.

Come Stripe Atlas può essere d'aiuto

Stripe Atlas costituisce le basi giuridiche della tua azienda in modo che tu possa raccogliere fondi, aprire un conto bancario e accettare pagamenti entro due giorni lavorativi da qualsiasi parte del mondo.

Unisciti alle oltre 75.000 aziende costituite con Atlas, tra cui start-up sostenute da investitori di primo piano come Y Combinator, a16z e General Catalyst.

Candidatura ad Atlas

Richiedere la costituzione di un'azienda con Atlas richiede meno di 10 minuti. Potrai scegliere la struttura della tua azienda, verificare immediatamente la disponibilità del nome della tua azienda e aggiungere fino a quattro cofondatori. Potrai anche decidere come suddividere il capitale, riservare una quota di capitale per futuri investitori e dipendenti, nominare i funzionari e quindi firmare elettronicamente tutti i tuoi documenti. Anche i cofondatori riceveranno un'email con l'invito a firmare elettronicamente i loro documenti.

Accettare pagamenti ed effettuare operazioni bancarie prima dell'arrivo del tuo EIN

Dopo aver costituito la tua azienda, Atlas richiede il tuo EIN. I fondatori che dispongono di un numero di previdenza sociale statunitense, un indirizzo e un numero di cellulare sono idonei per l'elaborazione accelerata da parte dell'IRS, mentre gli altri riceveranno un'elaborazione standard, che può richiedere un po' più di tempo. Inoltre, Atlas consente pagamenti e operazioni bancarie pre-EIN, in modo che tu possa iniziare ad accettare pagamenti ed effettuare transazioni prima che arrivi il tuo EIN.

Acquisto di azioni da parte del fondatore senza contanti

I fondatori possono acquistare azioni iniziali utilizzando la loro proprietà intellettuale (ad esempio, diritti d'autore o brevetti) invece che denaro contante, con la prova dell'acquisto salvata nella tua Dashboard di Atlas. Per poter utilizzare questa funzione, il valore della tua proprietà intellettuale deve essere pari o inferiore a 100 $; se possiedi una proprietà intellettuale di valore superiore, consulta un avvocato prima di procedere.

Presentazione automatica della dichiarazione fiscale 83(b)

I fondatori possono presentare una dichiarazione fiscale 83(b) per ridurre le imposte sul reddito personale. Atlas la presenterà per te, che tu sia un fondatore statunitense o meno, tramite USPS Certified Mail e tracciabilità. Riceverai una dichiarazione fiscale 83(b) firmata e la prova dell'avvenuta presentazione direttamente nella tua Dashboard Stripe.

Documenti legali aziendali con idoneità mondiale

Atlas fornisce tutti i documenti legali necessari per avviare la tua azienda. I documenti Atlas C-corp sono redatti in collaborazione con Cooley, uno dei principali studi legali al mondo specializzati in venture capital. Questi documenti sono pensati per aiutarti a raccogliere fondi immediatamente e garantire la protezione legale della tua azienda, coprendo aspetti quali la struttura proprietaria, la distribuzione del capitale e la conformità fiscale.

Un anno gratuito di Stripe Payments, più 50.000 $ in crediti e sconti da partner

Atlas collabora con partner di alto livello per offrire ai fondatori sconti e crediti esclusivi. Questi includono sconti su strumenti essenziali per l'ingegneria, la fiscalità, la finanza, la conformità e le operazioni di leader del settore come AWS, Carta e Perplexity. Ti forniamo inoltre gratuitamente l'agente registrato nel Delaware richiesto per il tuo primo anno. Inoltre, come utente Atlas, avrai accesso a ulteriori vantaggi Stripe, tra cui fino a un anno di elaborazione dei pagamenti gratuita per un volume di pagamenti fino a 100.000 $.

Scopri di più su come Atlas può aiutarti ad avviare la tua nuova attività in modo semplice e rapido e inizia oggi stesso.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.