La búsqueda de financiación es un proceso desafiante pero necesario para las startups. Hoy en día, los emprendedores cuentan con varias fuentes de capital disponibles. El micromecenazgo, que ha ganado popularidad en la última década, democratiza el proceso de financiación y proporciona acceso al capital en los casos en los que no se pueda disponer de las opciones tradicionales de financiación. En 2023, se calcula que el mercado global de micromecenazgo va a superar los más de 1400 millones de dólares, una cifra cuya previsión es que se doble en 2030. Kickstarter, una plataforma líder de micromecenazgo, alojó más de 592.000 proyectos hasta mayo de 2023.

El micromecenazgo destaca por su versatilidad y alcance, lo que permite a los emprendedores recaudar fondos de un amplio público. Además de asegurar los recursos financieros necesarios, el micromecenazgo también ayuda a las startups a obtener una validación valiosa del mercado, establecer una comunidad de colaboradores pioneros y crear una interesante plataforma de participación para clientes potenciales, usuarios pioneros e incluso inversores.

A continuación, analizaremos las características, ventajas e inconvenientes de los principales tipos de micromecenazgo. Comprender estas diversas formas es el primer paso para determinar si el micromecenazgo puede ser la estrategia adecuada a fin de financiar tu startup.

¿De qué trata este artículo?

- ¿Qué es el micromecenazgo?

- ¿Cuáles son las ventajas del micromecenazgo para las empresas?

- Tipos de micromecenazgo

- Micromecenazgo basado en recompensas

- Micromecenazgo basado en participación en el capital

- Micromecenazgo basado en deuda

- Micromecenazgo basado en donaciones

- Micromecenazgo basado en recompensas

- Instrucciones para elegir qué tipo de micromecenazgo utilizar

- ¿Qué alternativas hay al micromecenazgo?

¿Qué es el micromecenazgo?

El micromecenazgo es un método para recaudar dinero con el fin de financiar proyectos y empresas a través del esfuerzo colectivo de amigos, familiares, clientes, inversores particulares y otras personas. Este enfoque se basa en los esfuerzos colaborativos de un grupo grande de personas, principalmente por Internet (a través de las redes sociales y plataformas de micromecenazgo), y accede a sus redes para obtener un mayor alcance y exposición.

El micromecenazgo es lo contrario a los métodos tradicionales de financiación, donde un proyecto o empresa recauda fondos de un grupo pequeño y exclusivo de personas o entidades. Por su parte, el micromecenazgo permite recaudar fondos a través de inversores particulares que tienen interés en tu proyecto o negocio, con lo que puede tratarse de cualquiera que desee aportar dinero para colaborar. Estas contribuciones pueden variar desde cantidades muy pequeñas a muy grandes, en función de la naturaleza del proyecto o empresa y de su potencial de retorno de la inversión.

A través del micromecenazgo, los emprendedores o iniciadores de proyectos pueden aprovechar el alcance de Internet para recaudar dinero con varias finalidades, como empezar un negocio, desarrollar un nuevo producto, apoyar una causa social o ayudar a personas necesitadas.

¿Cuáles son las ventajas del micromecenazgo para las empresas?

El micromecenazgo es una forma innovadora que tienen las empresas de recaudar los fondos necesarios para lanzar su empresa o hacerla crecer. Y al recurrir a un amplio público en busca de financiación, las startups pueden cosechar una serie de ventajas adicionales más allá de la obtención de fondos.

El auge de Internet y de las redes sociales ha permitido que sea más sencillo que nunca alcanzar un amplio público de potenciales inversores y patrocinadores, contribuyendo cada uno de ellos con una pequeña cantidad a un objetivo de financiación. Este enfoque no solo hace más accesible el proceso de inversión, sino que también aporta diversas ventajas a las startups.

Estas son algunas de las ventajas clave:

Acceso al capital

El micromecenazgo proporciona a las startups acceso al capital que quizá no hubieran podido obtener de fuentes de financiación tradicionales, como bancos o inversores de capital riesgo.Validación del mercado

Al presentar tu idea al público, puedes valorar su interés y detectar si tu producto es algo que la gente realmente querría. Una campaña de micromecenazgo de éxito puede demostrar que existe demanda para tu producto o servicio y actuar de prueba de concepto para otros inversores o partes interesadas.Creación de público

Una campaña de micromecenazgo te permite llegar a un gran número de personas, lo que ayuda a crear conciencia y a generar un público. Quienes contribuyan en tu campaña probablemente se convertirán en tus clientes más entusiastas y en tus más firmes defensores.Comentarios e información

A través del proceso de micromecenazgo, puedes recibir comentarios sobre tus productos o servicios antes de que se comercialicen de forma oficial. Los patrocinadores pueden proporcionar información y sugerencias valiosas para realizar mejoras.Menos riesgos

En comparación con los métodos tradicionales de financiación, el micromecenazgo puede ser menos arriesgado. No estás renunciando a fondos propios o asumiendo deuda, sino intercambiando tu producto o servicio a cambio de financiación.Publicidad y marketing

Una campaña de micromecenazgo de éxito puede suponer una publicidad considerable, a través de los «me gusta» y los reenvíos en las redes sociales y la cobertura de los medios de comunicación tradicionales.Posibilidades de colaboración y de redes de contactos

Las campañas de micromecenazgo a veces captan la atención de los líderes del sector, posibles socios e incluso de otras fuentes de financiación. Esta visibilidad puede dar lugar a colaboraciones estratégicas y a más oportunidades de inversión.

Tipos de micromecenazgo

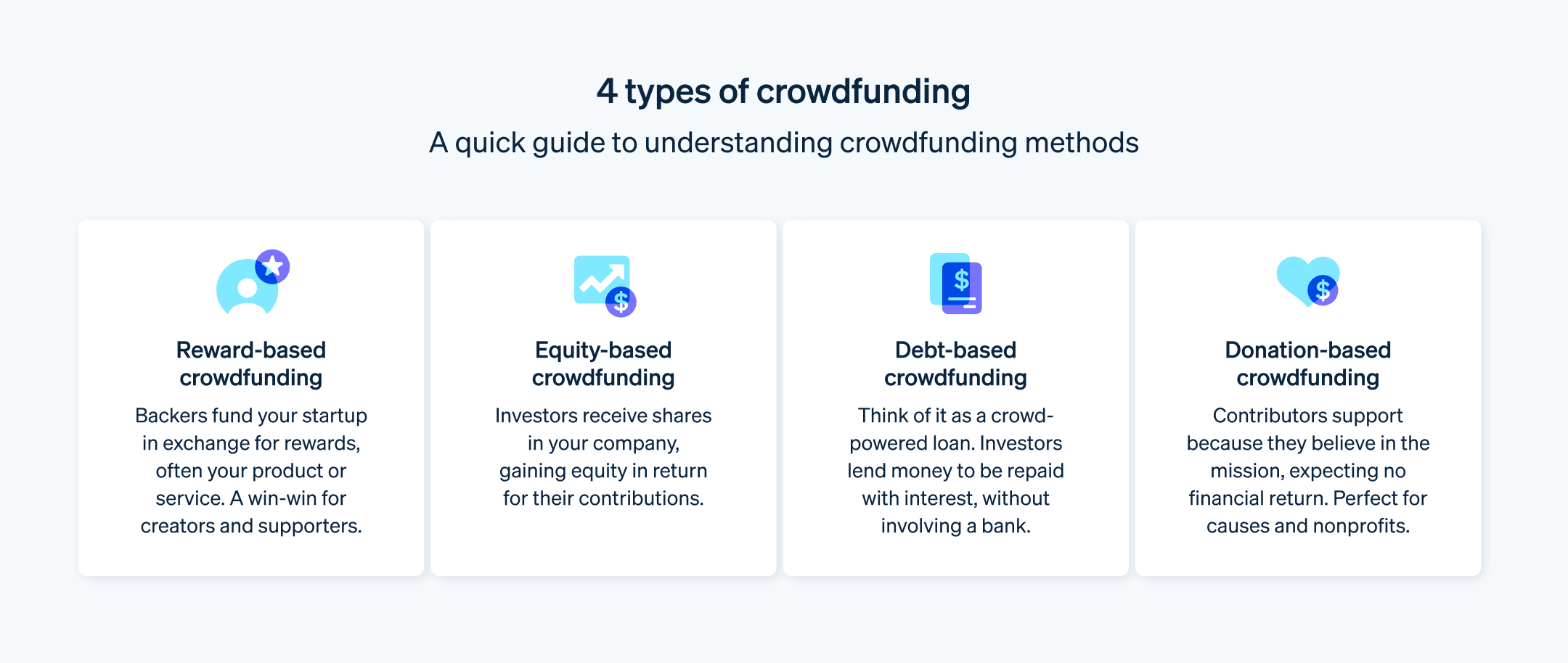

Existen cuatro tipos principales de micromecenazgo entre los que las startups pueden elegir, cada uno con ventajas únicas y casos de uso específicos para los que es más adecuado. Aquí tienes un resumen de lo que las startups deben saber:

Micromecenazgo basado en recompensas

Con el crowdfunding basado en recompensas, los patrocinadores aportan fondos a tu startup a cambio de una «recompensa», generalmente un producto o servicio que ofrece tu empresa. Este modelo lo suelen utilizar las startups que lanzan un nuevo producto o servicio y necesitan financiación para su desarrollo o producción. Algunos ejemplos de plataformas de micromecenazgo basadas en recompensas son Kickstarter e Indiegogo.

El micromecenazgo basado en recompensas es un método popular para recaudar fondos, especialmente para proyectos creativos o lanzamientos de nuevos productos. A continuación, presentamos las ventajas y los inconvenientes principales.

Ventajas del micromecenazgo basado en recompensas:

No se sacrifica capital: A diferencia del micromecenazgo por participación, el micromecenazgo basado en recompensas no implica renunciar a la propiedad de tu empresa.

Validación de mercado: El micromecenazgo basado en recompensas te permite evaluar el interés del mercado en tu producto o servicio. Si tu campaña tiene éxito, es una buena señal de que hay un mercado para lo que vendes.

Preventa y marketing: Las campañas de micromecenazgo también pueden actuar como una preventa del producto, generando publicidad y proporcionando una base inicial de clientes.

Creación de la comunidad. Las plataformas de micromecenazgo proporcionan una forma de comunicarse e interactuar con los patrocinadores. Esto puede ayudar a construir una comunidad de seguidores que podrían ayudar a correr la voz sobre tu producto o servicio.

Inconvenientes del micromecenazgo basado en recompensas:

Financiación «todo o nada»: Muchas plataformas de micromecenazgo operan sobre una base de todo o nada, lo que significa que si no alcanzas tu objetivo de financiación, no recibes dinero. Esto no siempre es cierto, pero no es raro.

Cumplir las recompensas: Es importante cumplir con las recompensas prometidas, que podrían llevar más tiempo o ser más costosas de lo previsto. No cumplir con las recompensas puede provocar daños a la reputación o incluso dar motivos a los seguidores para pedir que se les devuelvan los fondos.

Éxito impredecible: No todas las campañas tienen éxito, incluso si tu idea es buena. El éxito puede depender de muchos factores, como la calidad de la campaña, el momento oportuno y la suerte. Una startup podría invertir una cantidad considerable de tiempo en lanzar una campaña, solo para que esta fracase. Además, una campaña fallida puede dar erróneamente a los fundadores la impresión de que su idea de negocio no es viable o que no hay una fuerte demanda en el mercado.

Exposición pública: Tu idea se comparte públicamente, lo que podría llevar a que otra persona la copie. Hay que equilibrar la necesidad de publicidad con el riesgo de revelar demasiado.

Comisiones: Las plataformas de micromecenazgo suelen cobrar un porcentaje de los fondos recaudados en concepto de comisión y puede haber comisiones de procesamiento adicionales.

Micromecenazgo por participación

Con el micromecenazgo por participación, los patrocinadores reciben participaciones de tu empresa a cambio de su inversión. Este tipo de micromecenazgo lo utilizan sobre todo las startups con alto potencial de crecimiento, ya que les permite recaudar sumas mayores de dinero a cambio de una participación en sus futuros beneficios. SeedInvest y CircleUp son plataformas populares de micromecenazgo por participación.

Ventajas del micromecenazgo por participación:

Mayores sumas de capital: Dado que los inversores están comprando una participación en el éxito futuro de la empresa, es posible que estén dispuestos a contribuir con cantidades mayores que en el micromecenazgo basado en recompensas. Esto puede permitir a las startups recaudar fondos significativos.

Relaciones con inversores a largo plazo: A diferencia del micromecenazgo basado en recompensas, donde la relación suele terminar una vez que se entrega la recompensa, el micromecenazgo por participación puede generar relaciones a largo plazo con inversores que tienen un interés directo en el éxito continuo de la empresa.

Acceso a conocimientos especializados y redes: Los inversores suelen aportar sus propios conocimientos, experiencia y redes, que pueden ser recursos valiosos para las empresas en fase inicial.

Inconvenientes del micromecenazgo por participación:

Pérdida de propiedad: Al ofrecer participaciones en tu empresa, estás cediendo una parte de la propiedad, lo que puede implicar compartir el control y la toma de decisiones.

Complejidad regulatoria: El micromecenazgo por participación está sujeto a leyes y regulaciones más complejas que otras formas de micromecenazgo. Esto puede requerir asesoría legal y generar costes legales significativos.

Aumento de los requisitos de presentación de informes: Las empresas con muchos accionistas a menudo tienen que proporcionar actualizaciones periódicas e informes financieros a sus inversores. Esto puede llevar mucho tiempo y requerir recursos administrativos adicionales.

Presión para generar rendimientos: A diferencia del micromecenazgo basado en recompensas, donde los patrocinadores se conforman con recibir el producto o servicio, los inversores en participación buscan un retorno financiero de su inversión. Esto puede aumentar la presión sobre la empresa para obtener resultados y generar rendimientos.

Potencial de dilución: Si en el futuro consigues más fondos para el capital, el porcentaje de la empresa que pertenece a los inversores anteriores (incluidos los inversores de micromecenazgo) puede diluirse. Esto puede generar insatisfacción entre los inversores si no se maneja correctamente.

Micromecenazgo basado en deuda

También conocido como «préstamos entre particulares» o «préstamos P2P», el micromecenazgo basado en deuda es similar a un préstamo tradicional. En lugar de obtener un préstamo de un banco, obtienes un préstamo de un grupo de inversores. La startup se compromete a devolver el préstamo con intereses durante un período de tiempo determinado. LendingClub y Prosper son plataformas muy conocidas para el crowdfunding basado en deuda.

Ventajas del micromecenazgo basado en deuda:

Reserva de propiedad: A diferencia del micromecenazgo por participación, con el micromecenazgo basado en deuda no tienes que renunciar a ninguna participación en la propiedad de tu empresa. Una vez que se devuelve el préstamo, se termina tu obligación con los inversores.

Proceso más rápido: El proceso para obtener un préstamo a través del micromecenazgo basado en la deuda puede ser más rápido que a través de los bancos tradicionales. Los requisitos de cualificación también pueden ser menos estrictos.

Calendario de reembolso fijo: Tendrás un calendario de reembolso fijo, que puede ser más fácil de planificar que la naturaleza impredecible de las inversiones de capital.

Costes potencialmente más bajos: Dependiendo de la tasa de interés que obtengas y de la duración de tu préstamo, el micromecenazgo basado en deudas a veces puede ser una forma de financiación más barata que el micromecenazgo por participación u otros tipos de préstamos.

Inconvenientes del micromecenazgo basado en deuda:

Obligación de devolución: A diferencia de otras formas de micromecenazgo, el dinero que recaudas a través del micromecenazgo basado en deuda debe ser devuelto con intereses. Se trata de un gasto fijo que tendrás que planificar, independientemente de lo bien que le vaya a tu empresa.

Gastos por intereses: El coste del préstamo incluye no solo el importe principal que pides prestado, pero también el interés que pagarás durante la vigencia del préstamo.

Riesgo a puntaje crediticio: Si no puedes hacer los pagos de tu préstamo, tu puntuación de crédito puede verse afectada, lo que puede repercutir en tu capacidad para obtener financiación en el futuro.

Riesgo de préstamos garantizados: Algunos micromecenazgos basados en deuda pueden requerir un colateral o una garantía personal. Si no se devuelve el préstamo, corres el riesgo de perder los activos que has prometido como colateral.

Micromecenazgo basado en donaciones

Este modelo es comúnmente utilizado por entidades sin ánimo de lucro, emprendedores sociales y startups donde el «retorno de la inversión» no es financiero, sino un bien social o algún tipo de beneficio para la comunidad. Los patrocinadores donan dinero al proyecto porque creen en la causa, no porque esperen un retorno financiero. GoFundMe es una reconocida plataforma de recaudación de fondos para el micromecenazgo basado en donaciones.

Ventajas del crowdfunding basado en donaciones:

Sin reembolso ni intercambio de capital: Los patrocinadores donan el dinero a tu proyecto o causa, así que no tienes que preocuparte por devolver un préstamo o renunciar a una parte de tu empresa.

Apoyo a causas sociales: El micromecenazgo basado en donaciones es especialmente eficaz para proyectos o causas que tienen un enfoque social, benéfico o comunitario. Las personas a menudo están dispuestas a donar dinero para apoyar causas que les importan.

Participación de la comunidad: Esta forma de crowdfunding puede ser una buena manera de crear una comunidad de seguidores que tengan un vínculo emocional con tu proyecto o causa.

Inconvenientes del micromecenazgo basado en donaciones:

Atractivo limitado: Las campañas basadas en donaciones a menudo se basan en el atractivo emocional del proyecto o causa, lo que podría limitar su atractivo a un público más amplio. Estas campañas pueden tener menos éxito en el caso de los proyectos comerciales.

Falta de financiación garantizada: Al igual que con otras formas de micromecenazgo, no hay garantía de que alcances tu objetivo de financiación. Y en algunas plataformas, si no alcanzas tu objetivo, no recibirás los fondos.

Exposición pública: Al igual que con otras formas de micromecenazgo, tu idea es pública, lo que podría llevar a otra persona a replicarla.

Comisiones de la plataforma: Si bien el dinero que recaudas no tiene que devolverse, la mayoría de las plataformas cobran una comisión en función de la cantidad de dinero que recaudas.

Instrucciones para elegir qué tipo de micromecenazgo utilizar

Elegir el tipo correcto de micromecenazgo para tu startup depende en gran medida de la naturaleza de tu empresa, de tus objetivos y de la capacidad para cumplir las exigencias de cada método. Estos son algunos factores que se deben tener en cuenta al tomar una decisión:

Naturaleza de tu empresa o proyecto

Si estás lanzando un nuevo producto o servicio, el micromecenazgo basado en recompensas podría ser la mejor solución. Si tu empresa tiene un fuerte componente social o una misión orientada a la sociedad, el micromecenazgo basado en donaciones podría ser una buena elección. Si estás ampliando una empresa que ya tiene cierta inercia y estás dispuesto a renunciar a capital social, el micromecenazgo basado en participación en el capital podría ser la mejor opción. Si tienes seguridad en tu capacidad de devolver un préstamo y quieres mantener toda la propiedad de la empresa, la solución ideal podría ser el micromecenazgo basado en deuda.Necesidades financieras y objetivos

Los distintos métodos de micromecenazgo pueden generar diferentes cantidades de capital. Para importes más grandes, el micromecenazgo basado en deuda o en participación en el capital social puede ser más adecuado. Si necesitas un importe menor, el micromecenazgo basado en donaciones o en recompensas podría ser suficiente.Validación del mercado

Si necesitas probar tu producto en el mercado, el micromecenazgo basado en recompensas puede proporcionar valiosos comentarios de los clientes, así como validación.Propiedad y control

Si para ti es importante mantener el control total y la propiedad de tu startup, el micromecenazgo basado en recompensas, en donaciones o en deuda sería preferible por encima del micromecenazgo basado en participación en el capital.Capacidad para cumplir las obligaciones

¿Puedes producir y entregar recompensas a tiempo en el caso de micromecenazgo basado en recompensas? ¿Confías en tu capacidad para devolver un préstamo en el caso de micromecenazgo basado en deuda? ¿Puedes gestionar una gran cantidad de accionistas en el caso de micromecenazgo basado en participación en el capital?Consideraciones legales y normativas

El micromecenazgo basado en participación en el capital y el basado en deuda pueden conllevar requisitos legales y normativos más complejos que el basado en recompensas o en donaciones. Asegúrate de que entiendes estas obligaciones.

¿Qué alternativas hay al micromecenazgo?

Startups cuentan con varias alternativas al micromecenazgo y estas se pueden clasificar en dos categorías: financiación mediante deuda y financiación mediante acciones.

Financiación mediante deuda

- Préstamos bancarios: los préstamos bancarios tradicionales son una forma habitual de financiar una startup. Suelen exigir un plan de negocio sólido y una fianza.

- Líneas de crédito: los bancos o entidades financieras también ofrecen líneas de crédito, que aportan a las empresas un acceso flexible a fondos.

- Micropréstamos: las organizaciones sin ánimo de lucro y los prestamistas por Internet ofrecen préstamos más pequeños que suelen ser más fáciles de conseguir que los préstamos bancarios tradicionales, sobre todo para empresas con poco historial crediticio.

Financiación mediante acciones

- Inversores individuales: los inversores individuales, son personas adineradas que invierten su dinero personal en startups a cambio de una participación en el accionariado. Es posible que también proporcionen conocimientos y conexiones en el sector.

- Inversores de capital de riesgo (VC): los gestores de capital de riesgo son firmas que invierten en startups y en empresas incipientes que piensan que tienen un alto potencial de crecimiento. A cambio, normalmente exigen una participación en el capital social y, a menudo, un nivel de control sobre la sociedad.

- Firmas de capital privado: estas firmas invierten en empresas maduras con el objetivo de incrementar su valor y, después, venderlas registrando ganancias. Suelen exigir una participación significativa o la propiedad absoluta.

Además de la financiación mediante deuda y mediante acciones, hay otras formas habituales para que las startups financien sus operaciones:

Subvenciones

Las subvenciones de organismos públicos, agencias, fundaciones y corporaciones son dinero gratuito que no se tiene que devolver. Pueden ser una excelente fuente de financiación, pero suele haber mucha competencia y puede que exijan el cumplimiento de determinadas condiciones.Financiación propia

Muchos emprendedores financian inicialmente sus empresas con su propio dinero. Esto puede incluir ahorros, tarjetas de crédito o préstamos con garantía hipotecaria.Amigos y familiares

Los emprendedores a veces recurren a amigos y familiares para obtener ayuda financiera. Aunque esta puede ser una buena forma de empezar, es importante tratarlo como un negocio para evitar malentendidos y relaciones tensas.Aceleradoras e incubadoras de empresas

Estos programas proporcionan financiación, mentoría y recursos a las startups, normalmente a cambio de una pequeña participación en el capital social.Asociaciones estratégicas

Algunas startups forman asociaciones estratégicas con empresas de mayor tamaño, que proporcionan financiación y recursos a cambio de algo valioso, como acceso a tecnología innovadora o entrada a nuevos mercados.

El micromecenazgo solo es una de las muchas formas que existen de financiar tu empresa, y la mayoría de las startups no dependen totalmente de un único método de financiación. Asegúrate de que entiendes las ventajas e inconvenientes de cada método, y elije el que mejor se adapte a tu modelo de negocio, necesidades financieras y objetivos a largo plazo.

Cómo puede ayudarte Stripe Atlas

Stripe Atlas establece las bases legales de tu empresa para que puedas recaudar fondos, abrir una cuenta bancaria y aceptar pagos en dos días hábiles desde cualquier parte del mundo.

Únete a más de 75 mil empresas constituidas mediante Atlas, incluidas startups respaldadas por inversores de primera categoría, como Y Combinator, a16z y General Catalyst.

Registro con Atlas

El registro para crear una empresa con Atlas lleva menos de 10 minutos. Elegirás la estructura de tu empresa, confirmarás al instante si el nombre está disponible y podrás añadir hasta cuatro cofundadores. También decidirás cómo dividir el capital, reservarás un fondo para futuros inversores y empleados, nombrarás a los directivos y, luego, firmarás todos tus documentos de forma electrónica. Cada cofundador recibirá un correo electrónico invitándolo a firmar también sus documentos electrónicamente.

Pagos y operaciones bancarias antes de tener el EIN

Después de formar tu empresa, Atlas presenta tus documentos para obtener tu EIN (Número de Identificación Fiscal en EE. UU.). Los fundadores que cuenten con número de la Seguridad Social, dirección y teléfono estadounidenses son elegibles para el proceso acelerado de la agencia tributaria de EE. UU., mientras que otros recibirán el proceso estándar, que puede tardar un poco más. Además, Atlas habilita pagos y operaciones bancarias antes de tener el EIN, para que puedas comenzar a aceptar pagos y realizar transacciones antes de que llegue tu EIN.

Compra de acciones iniciales sin efectivo

Los fundadores pueden comprar acciones iniciales utilizando su propiedad intelectual (por ejemplo, derechos de autor o patentes) en lugar de efectivo, con el comprobante de la transacción almacenado en tu Dashboard de Atlas. Tu IP debe estar valorada en 100 $ o menos para usar esta función; si posees una IP con un valor superior, consulta con un abogado antes de continuar.

Presentación automática de la elección fiscal 83(b)

Los fundadores pueden presentar una elección fiscal 83(b) para reducir los impuestos sobre la renta personal. Atlas la presentará por ti —ya seas fundador de EE. UU. o extranjero— mediante Correo Certificado USPS con seguimiento. Recibirás la elección 83(b) firmada y la prueba de presentación directamente en tu Dashboard de Stripe.

Documentación legal para empresas de primer nivel

Atlas proporciona toda la documentación legal que necesitas para empezar a dirigir tu empresa. La documentación de Atlas C corp se elabora en colaboración con Cooley, uno de los principales bufetes de abogados de capital de riesgo del mundo. Está diseñada para ayudarte a recaudar fondos de inmediato y garantizar que tu empresa esté legalmente protegida, incluyendo aspectos como la estructura de propiedad, la distribución del capital y el cumplimiento de la normativa fiscal.

Un año gratis de Stripe Payments, más 50 000 $ en créditos y descuentos para socios

Atlas colabora con socios de primer nivel para ofrecer a sus fundadores descuentos y créditos exclusivos. Estos incluyen descuentos en herramientas esenciales para ingeniería, impuestos, finanzas, cumplimiento de la normativa y operaciones, de la mano de líderes del sector como AWS, Carta y Perplexity. También te proporcionamos sin coste tu agente registrado en Delaware durante el primer año. Además, como usuario de Atlas, accederás a beneficios Stripe adicionales,como hasta un año de procesamiento de pagos gratuito por un volumen de hasta 100 000 $.

Obtén más información sobre cómo Atlas puede ayudarte a crear tu nueva empresa de forma rápida y sencilla y empieza hoy mismo.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.