La ricerca di capitali è complessa ma necessaria per le start-up. Oggi sono disponibili diverse fonti di capitali per gli imprenditori. Il crowdfunding, che è diventato sempre più popolare nell’ultimo decennio, democratizza il processo di finanziamento e offre accesso ai capitali qualora le opzioni di finanziamento tradizionali dovessero rivelarsi insufficienti. Dal 2023, il valore del mercato globale per il crowdfunding è stato stimato a oltre 1,4 miliardi di dollari, una cifra destinata a raddoppiare entro il 2030. Kickstarter, una delle principali piattaforme di crowdfunding, a maggio 2023 aveva ospitato più di 592.000 progetti.

Il crowdfunding si distingue per portata e versatilità, consentendo agli imprenditori di raccogliere fondi da un pubblico ampio. Oltre a garantire le risorse finanziarie necessarie, il crowdfunding aiuta le start-up anche a ottenere una preziosa convalida sul mercato, stabilire una community di sostenitori e creare un’entusiasmante piattaforma di coinvolgimento per potenziali clienti, primi utilizzatori e anche investitori.

Qui di seguito illustreremo le caratteristiche, i vantaggi e gli svantaggi dei principali tipi di crowdfunding. Comprendere queste varie forme è il primo passo per stabilire se il crowdfunding può essere la strategia giusta per finanziare la tua start-up.

Contenuto dell'articolo

- Che cos'è il crowdfunding?

- Quali sono i vantaggi del crowdfunding per le attività?

- Tipi di crowdfunding

- Crowdfunding basato sui premi

- Crowdfunding azionario

- Crowdfunding del debito

- Crowdfunding basato sulla donazione

- Crowdfunding basato sui premi

- Come scegliere il tipo di crowdfunding da usare

- Alternative al crowdfunding

Che cos'è il crowdfunding?

Il crowdfunding è un modo per raccogliere fondi per finanziare progetti e attività tramite lo sforzo collettivo di amici, familiari, clienti, singoli investitori e altri. Questo approccio si basa sugli sforzi collaborativi di un gran numero di persone, prevalentemente online attraverso social media e piattaforme di crowdfunding, e accede alle relative reti per un'esposizione e una portata più ampie.

Il crowdfunding è l'opposto dei metodi di finanziamento tradizionali, dove un progetto o un'attività raccoglie fondi da un ridotto e selezionato gruppo di persone o istituzioni. Il crowdfunding consente invece di raccogliere fondi attraverso singoli investitori interessati al tuo progetto o alla tua attività, compresi tutti coloro che sono disposti a contribuire con denaro. Questi contributi possono variare da importi molto piccoli a molto grandi, dipendentemente dalla natura del progetto o dell'attività e dal potenziale ritorno.

Attraverso il crowdfunding, gli imprenditori o i promotori del progetto possono sfruttare la portata di Internet per raccogliere fondi per diversi scopi, come l'avvio di un'attività, lo sviluppo di un nuovo prodotto, il supporto di una causa sociale o il sostegno per persone in difficoltà.

Quali sono i vantaggi del crowdfunding per le attività?

Il crowdfunding è una modalità innovativa per le start-up di raccogliere i fondi di cui hanno bisogno per far partire o crescere la propria attività. Inoltre, rivolgendosi alla collettività, le start-up possono approfittare di una vasta gamma di benefici aggiuntivi oltre all’acquisizione di fondi.

La crescita di Internet e dei social media ha semplificato più che mai la possibilità di raggiungere un pubblico ampio di potenziali investitori e sostenitori, che contribuiscono singolarmente con un piccolo importo per raggiungere l’obiettivo della raccolta fondi. Questo approccio non solo rende il processo di investimento più accessibile, ma offre anche alle start-up una serie di vantaggi distinti.

Ecco alcuni dei principali:

Accesso al capitale

Il crowdfunding offre alle start-up l'accesso a capitali che potrebbero non essere riuscite a ottenere da fonti di finanziamento tradizionali, come banche o investitori di venture capital.Convalida sul mercato

Presentando la tua idea al pubblico, puoi valutarne l'interesse e capire se il tuo prodotto è effettivamente richiesto. Una campagna di crowdfunding di successo può dimostrare che esiste un mercato per il tuo prodotto o servizio ed essere una prova per altri investitori e stakeholder.Creazione di pubblico

Una campagna di crowdfunding ti consente di raggiungere un vasto numero di persone, aiutandoti a creare consapevolezza e costruire un pubblico. Coloro che contribuiscono alla tua campagna diventeranno molto probabilmente i tuoi clienti più fedeli e sostenitori più accaniti.Feedback e approfondimenti

Grazie al processo di crowdfunding, puoi ricevere un feedback sul tuo prodotto o servizio prima del lancio ufficiale. I sostenitori possono fornire approfondimenti e suggerimenti preziosi per eventuali miglioramenti.Rischio ridotto

Rispetto ai metodi di finanziamento tradizionali, il crowdfunding può essere meno rischioso. Non devi cedere azioni né contrarre debiti, stai semplicemente scambiando il tuo prodotto o servizio con un finanziamento.Pubblicità e marketing

Una campagna di crowdfunding di successo può generare molta pubblicità, tramite condivisioni e like sui social media e la copertura dei media tradizionali.Opportunità di partnership e networking

Le campagne di crowdfunding spesso attirano l'attenzione di leader di settore, partner potenziali e anche altre fonti di finanziamento. Questa visibilità può condurre a partnership strategiche e ulteriori opportunità di investimento.

Tipi di crowdfunding

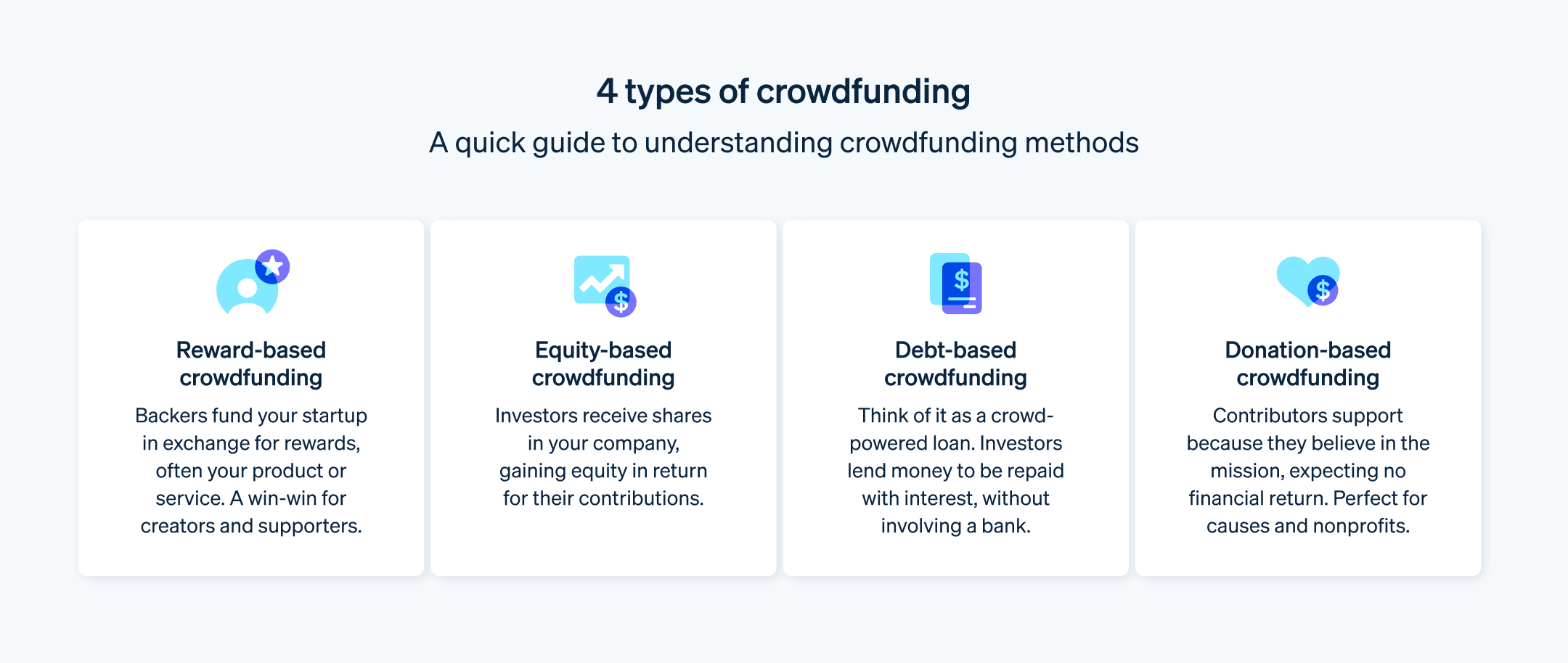

Esistono quattro tipi principali di crowdfunding tra cui le start-up possono scegliere, ognuno con vantaggi unici e casi d'uso specifici a cui è più adatto. Ecco una panoramica di quello che le start-up devono sapere:

Crowdfunding basato su ricompense

Con il crowdfunding basato su ricompense, i sostenitori contribuiscono con fondi alla tua start-up in cambio di una "ricompensa", di solito un prodotto o un servizio offerto dalla tua azienda. In genere questo modello è utilizzato dalle start-up che stanno lanciando un nuovo prodotto o servizio e hanno bisogno di finanziamenti per lo sviluppo o la produzione. Esempi di piattaforme di crowdfunding basata su ricompense sono Kickstarter e Indiegogo.

Il crowdfunding basato su ricompense è un metodo popolare per raccogliere fondi, soprattutto per progetti creativi o lanci di nuovi prodotti. Di seguito sono riportati alcuni dei principali vantaggi e svantaggi.

Vantaggi del crowdfunding basato su ricompense:

Nessun capitale sacrificato: A differenza del crowdfunding basato sull'equity, il crowdfunding basato su ricompense non comporta la rinuncia alla proprietà della tua azienda.

Validazione del mercato: il crowdfunding basato su ricompense ti consente di valutare l'interesse del mercato per il tuo prodotto o servizio. Se la tua campagna ha successo, indica che c'è un mercato per ciò che vendi.

Pre-vendita e marketing: le campagne di crowdfunding possono anche operare come una sorta di prevendita del prodotto, generando pubblicità e fornendo una base di clienti iniziale.

Creazione di una community: le piattaforme di crowdfunding offrono un modo per comunicare e interagire con i sostenitori, favorendo la creazione di una comunità di sostenitori che, a loro volta, possono promuovere il tuo prodotto o servizio.

Svantaggi del crowdfunding basato su ricompense:

Finanziamento del tipo "tutto o niente": molte piattaforme di crowdfunding operano su una base del tipo "tutto o niente", il che significa che se non raggiungi l'obiettivo di finanziamento, non ricevi denaro. Non è la regola, ma capita spesso.

Ricompense soddisfacenti: è importante mantenere le promesse sulle ricompense, il che potrebbe richiedere più tempo o denaro del previsto. La mancata consegna delle ricompense promesse può compromettere la reputazione o persino autorizzare i sostenitori a richiedere il rimborso dei fondi versati.

Successo imprevedibile: non tutte le campagne hanno successo, anche se la tua idea è buona. Il successo può dipendere da molti fattori, tra cui la qualità della campagna, il tempismo e la pura fortuna. Una start-up potrebbe investire molto tempo nel lancio di una campagna solo per vederla fallire. Inoltre, una campagna infruttuosa potrebbe indurre erroneamente i fondatori a credere che la loro idea di business non sia valida o che non ci sia mercato.

Esposizione pubblica: la tua idea viene condivisa pubblicamente, il che potrebbe portare qualcun altro a copiarla. Devi bilanciare il bisogno di pubblicità con il rischio di rivelare troppo.

Commissioni: le piattaforme di crowdfunding in genere addebitano una percentuale dei fondi raccolti come commissione e potrebbero essere applicate commissioni di elaborazione aggiuntive.

Crowdfunding basato sull'equity

Con il crowdfunding basato sull'equity, i sostenitori ricevono azioni della tua azienda in cambio del loro investimento. Questa forma di crowdfunding viene utilizzata più spesso dalle start-up con un potenziale di crescita elevato, in quanto consente loro di raccogliere maggiori quantità di denaro in cambio di una partecipazione nei profitti futuri dell'azienda. SeedInvest e CircleUp sono piattaforme molto utilizzate per il crowdfunding basato sull'equity.

Vantaggi del crowdfunding basato sull'equity:

Importi di capitale maggiori: dal momento che gli investitori stanno acquistando una partecipazione nel successo futuro dell'azienda, potrebbero essere disposti a contribuire con importi maggiori rispetto al crowdfunding basato sulle ricompense. In questo modo le start-up possono raccogliere finanziamenti consistenti.

Relazioni a lungo termine con gli investitori: A differenza del crowdfunding basato sulle ricompense, in cui la relazione termina in genere con la consegna della ricompensa, l'equity crowdfunding può portare a relazioni a lungo termine con investitori che hanno un interesse concreto nella crescita continua dell'azienda.

Accesso a competenze e reti: gli investitori spesso apportano le proprie competenze, esperienze e reti, che possono essere risorse preziose per le aziende in fase iniziale.

Svantaggi del crowdfunding basato sull'equity:

Perdita di proprietà: offrendo azioni della tua azienda, cedi una parte della tua proprietà, il che potrebbe significare condividere il controllo e il processo decisionale.

Complessità normativa: il crowdfunding basato sull'equity è soggetto a leggi e regolamenti più complessi rispetto ad altre forme di crowdfunding. Ciò può richiedere una consulenza legale e può comportare costi legali sostanziali.

Requisiti di rendicontazione più stringenti: le aziende con un numero elevato di azionisti sono tenute a presentare periodicamente aggiornamenti e rendiconti finanziari ai propri investitori. Questa operazione può richiedere molto tempo e risorse amministrative aggiuntive.

Pressione per i rendimenti: diversamente dal crowdfunding basato sulle ricompense, in cui i sostenitori sono soddisfatti di ricevere il prodotto o il servizio, gli investitori in equity mirano a un guadagno economico dal loro investimento, Il che può aumentare la pressione sull'azienda in termini di prestazioni e rendimenti.

Potenziale diluizione della quota azionaria: se in futuro dovessi aumentare il capitale tramite equity, la quota azionaria dei primi investitori (inclusi quelli di crowdfunding) potrebbe diluirsi, con conseguente insoddisfazione tra gli investitori se non gestita adeguatamente.

Crowdfunding basato sul debito

Conosciuto anche come "prestito peer-to-peer" o "prestito P2P", il crowdfunding basato sul debito è simile a un prestito tradizionale. Anziché ricevere un finanziamento da una banca, ricevi un prestito da un gruppo di investitori. La start-up si impegna a rimborsare il prestito con gli interessi in un determinato periodo di tempo. LendingClub e Prosper sono piattaforme molto conosciute per il crowdfunding basato sul debito.

Vantaggi del crowdfunding basato sul debito:

Mantenimento del controllo della proprietà: a differenza crowdfunding basato sull'equity, con il crowdfunding basato sul debito non devi cedere alcuna quota di proprietà della tua azienda. Una volta rimborsato il prestito, l'obbligo nei confronti degli investitori termina.

Procedura più veloce: ottenere un prestito tramite il crowdfunding basato sul debito può essere più veloce rispetto alle banche tradizionali. Anche i requisiti di qualifica possono essere meno severi.

Piano di rimborso fisso: avrai un piano di rimborso fisso, che può essere più facile da pianificare rispetto alla natura imprevedibile degli investimenti azionari.

Costi potenzialmente inferiori: a seconda del tasso di interesse che garantisci e della durata del prestito, il crowdfunding basato sul debito può talvolta essere una forma di finanziamento più economica rispetto al crowdfunding basato sull'equity o ad altri tipi di prestiti.

Svantaggi del crowdfunding basato sul debito:

Obbligo di rimborso: a differenza di altre forme di crowdfunding, il denaro raccolto tramite il crowdfunding basato sul debito deve essere restituito con gli interessi. Si tratta di una spesa fissa che dovrai pianificare, indipendentemente dall'andamento dell'attività.

Costo degli interessi: il costo del prestito include non solo l'importo principale preso in prestito, ma anche gli interessi che pagherai per tutta la durata del prestito.

Rischio per il credit scoring: se non sei in grado di rimborsare il prestito, il tuo credit scoring potrebbe risentirne, il che può influire sulla possibilità di ottenere finanziamenti in futuro.

Rischio per prestiti garantiti: alcuni tipi di crowdfunding basato sul debito potrebbe richiedere una garanzia collaterale o personale. Se il prestito non viene rimborsato, si rischia di perdere i beni impegnati come garanzia.

Crowdfunding basato sulle donazioni

In genere questo modello è utilizzato da organizzazioni non profit, imprenditori sociali e start-up in cui il "ritorno sull'investimento" non è di natura finanziaria, bensì un bene sociale o un beneficio per la comunità. I sostenitori donano denaro al progetto perché credono nella causa, non perché si aspettano un ritorno finanziario. GoFundMe è una piattaforma di raccolta fondi ben nota per il crowdfunding basato sulle donazioni.

Vantaggi del crowdfunding basato sulle donazioni:

Nessun rimborso o scambio di equity: I sostenitori donano il denaro al tuo progetto o alla tua causa, quindi non devi preoccuparti di rimborsare un prestito o rinunciare a una quota della tua attività.

Sostegno a cause sociali: il crowdfunding basato sulle donazioni è particolarmente efficace per progetti o cause che hanno un focus sociale, caritatevole o comunitario. Spesso le persone sono disposte a donare denaro per sostenere le cause a cui tengono.

Coinvolgimento della comunità: questa forma di crowdfunding può essere un buon modo per creare una comunità di sostenitori emotivamente coinvolti nel tuo progetto o causa.

Svantaggi del crowdfunding basato sulle donazioni:

Appeal limitato: le campagne basate sulle donazioni spesso si basano sull'appeal emotivo del progetto o della causa, il che potrebbe limitarne l'attrattiva per un pubblico più ampio. Queste campagne potrebbero avere meno successo per progetti commerciali.

Mancanza di finanziamenti garantiti: come per altre forme di crowdfunding, non c'è alcuna garanzia che raggiungerai il tuo obiettivo di finanziamento. Su alcune piattaforme, se non raggiungi il tuo obiettivo non riceverai fondi.

Esposizione pubblica: analogamente ad altre tipologie di crowdfunding, la tua idea è di pubblico dominio, con il rischio che venga replicata da terzi.

Commissioni della piattaforma: anche se il denaro raccolto non deve essere restituito, la maggior parte delle piattaforme addebita una commissione in base all'importo raccolto.

Come scegliere il tipo di crowdfunding da usare

La scelta del tipo giusto di crowdfunding per la tua start-up dipende in larga misura dalla natura dell’attività, dagli obiettivi e dalla capacità di soddisfare i requisiti di ciascun metodo di crowdfunding. Ecco alcuni fattori da considerare al momento di prendere una decisione:

Natura dell’attività o del progetto

Se stai lanciando un nuovo prodotto o servizio, il crowdfunding basato sui premi può essere la scelta migliore. Se la tua attività ha una missione importante a livello sociale o orientata alla comunità, il crowdfunding basato sulla donazione potrebbe essere un’opzione valida. Se intendi far crescere un’attività già avviata e vuoi cedere delle azioni, il crowdfunding azionario potrebbe essere il più adatto. Se hai fiducia nelle tue capacità di restituire un prestito e vuoi mantenere la totale proprietà della tua azienda, il crowdfunding basato sul debito è l’alternativa migliore.Obiettivi ed esigenze finanziarie

I diversi metodi di crowdfunding possono generare importi diversi di capitale. Per importi più grandi, il crowdfunding azionario o basato sul debito possono essere più efficaci. Se hai bisogno di un importo inferiore, il crowdfunding basato sui premi o sulla donazione possono essere sufficienti.Convalida sul mercato

Se hai bisogno di testare il tuo prodotto sul mercato, il crowdfunding basato sui premi può fornirti una convalida e un feedback prezioso dei clienti.Proprietà e controllo

Se per te mantenere controllo e proprietà della start-up è importante, il crowdfunding basato sui premi, sulla donazione o sul debito sono preferibili al crowdfunding azionario.Capacità di rispettare gli obblighi

Sei in grado di produrre e consegnare i premi in modo puntuale per il crowdfunding basato sui premi? Hai fiducia nelle tue capacità di restituire un prestito per il crowdfunding basato sul debito? Riesci a gestire un gran numero di azionisti per il crowdfunding azionario?Considerazioni di carattere legale e normativo

Il crowdfunding azionario e quello basato sul debito possono implicare requisiti legali e normativi più complessi rispetto al crowdfunding basato sui premi o sulla donazione. Assicurati di comprendere appieno questi obblighi.

Alternative al crowdfunding

Le start-up hanno a disposizione diverse alternative al crowdfunding, che possono essere raggruppate in due categorie principali: finanziamento del debito e finanziamento azionario.

Finanziamento del debito

- Prestiti bancari: i prestiti delle banche tradizionali sono un modo comune per finanziare una start-up. In genere richiedono un business plan solido e garanzie accessorie.

- Linee di credito: le banche o cooperative di credito spesso offrono linee di credito, che consentono alle aziende di accedere in modo flessibile ai fondi.

- Microprestiti: le organizzazioni non profit e gli istituti di credito online offrono prestiti più piccoli che sono spesso più facili da ottenere rispetto a quelli bancari, specialmente per le aziende con una breve storia creditizia.

Finanziamento azionario

- Investitori informali: gli investitori informali, o “angel investor”, sono soggetti privati dotati di un buon patrimonio personale che investono il proprio denaro in start-up in cambio di una partecipazione azionaria. Possono anche apportare know-how e una rete di relazioni nel settore.

- Venture capitalist (VC): si tratta di società che investono in start-up e aziende in fase iniziale di sviluppo che hanno un elevato potenziale di crescita. In cambio, in genere chiedono una partecipazione azionaria e spesso un certo livello di controllo sull’azienda.

- Società di private equity: queste società investono in aziende mature con lo scopo di aumentarne il valore e rivenderle con un profitto. In genere richiedono una partecipazione significativa o la piena proprietà.

Oltre al finanziamento del debito e al finanziamento azionario, esistono altri modi comuni con cui le start-up finanziano le proprie operazioni:

Sovvenzioni

Le sovvenzioni di agenzie governative, fondazioni e società sono denaro gratuito che non deve essere restituito. Possono rappresentare una forma valida di finanziamento ma spesso sono altamente competitive e possono richiedere di soddisfare determinate condizioni.Autofinanziamento

Molti imprenditori inizialmente finanziano le proprie aziende in modo autonomo. Questo può comprendere risparmi, carte di credito o prestiti per la casa.Familiari e amici

Gli imprenditori spesso si rivolgono a familiari e amici per il supporto finanziario. Anche se può essere un buon modo per iniziare, è importante che venga gestito come una trattativa commerciale per evitare incomprensioni e attriti.Incubatori e acceleratori di impresa

Questi programmi offrono fondi, servizi di mentoring e risorse alle start-up, in genere in cambio di una minima partecipazione azionaria.Partnership strategiche

Alcune start-up formano partnership strategiche con aziende più grandi, che forniscono fondi e risorse in cambio di elementi preziosi come l’accesso a tecnologie innovative o nuovi mercati.

Il crowdfunding è solo uno dei tanti modi per finanziare una start-up e la maggior parte delle start-up non si affida a un unico metodo di finanziamento. Assicurati di comprendere appieno i vantaggi e gli svantaggi di ogni metodo e scegli quello più adatto al modello di business, alle esigenze finanziarie e agli obiettivi a lungo termine.

Come Stripe Atlas può essere d'aiuto

Stripe Atlas costituisce le basi giuridiche della tua azienda in modo che tu possa raccogliere fondi, aprire un conto bancario e accettare pagamenti entro due giorni lavorativi da qualsiasi parte del mondo.

Unisciti alle oltre 75.000 aziende costituite con Atlas, tra cui start-up sostenute da investitori di primo piano come Y Combinator, a16z e General Catalyst.

Candidatura ad Atlas

Richiedere la costituzione di un'azienda con Atlas richiede meno di 10 minuti. Potrai scegliere la struttura della tua azienda, verificare immediatamente la disponibilità del nome della tua azienda e aggiungere fino a quattro cofondatori. Potrai anche decidere come suddividere il capitale, riservare una quota di capitale per futuri investitori e dipendenti, nominare i funzionari e quindi firmare elettronicamente tutti i tuoi documenti. Anche i cofondatori riceveranno un'email con l'invito a firmare elettronicamente i loro documenti.

Accettare pagamenti ed effettuare operazioni bancarie prima dell'arrivo del tuo EIN

Dopo aver costituito la tua azienda, Atlas richiede il tuo EIN. I fondatori che dispongono di un numero di previdenza sociale statunitense, un indirizzo e un numero di cellulare sono idonei per l'elaborazione accelerata da parte dell'IRS, mentre gli altri riceveranno un'elaborazione standard, che può richiedere un po' più di tempo. Inoltre, Atlas consente pagamenti e operazioni bancarie pre-EIN, in modo che tu possa iniziare ad accettare pagamenti ed effettuare transazioni prima che arrivi il tuo EIN.

Acquisto di azioni da parte del fondatore senza contanti

I fondatori possono acquistare azioni iniziali utilizzando la loro proprietà intellettuale (ad esempio, diritti d'autore o brevetti) invece che denaro contante, con la prova dell'acquisto salvata nella tua Dashboard di Atlas. Per poter utilizzare questa funzione, il valore della tua proprietà intellettuale deve essere pari o inferiore a 100 $; se possiedi una proprietà intellettuale di valore superiore, consulta un avvocato prima di procedere.

Presentazione automatica della dichiarazione fiscale 83(b)

I fondatori possono presentare una dichiarazione fiscale 83(b) per ridurre le imposte sul reddito personale. Atlas la presenterà per te, che tu sia un fondatore statunitense o meno, tramite USPS Certified Mail e tracciabilità. Riceverai una dichiarazione fiscale 83(b) firmata e la prova dell'avvenuta presentazione direttamente nella tua Dashboard Stripe.

Documenti legali aziendali con idoneità mondiale

Atlas fornisce tutti i documenti legali necessari per avviare la tua azienda. I documenti Atlas C-corp sono redatti in collaborazione con Cooley, uno dei principali studi legali al mondo specializzati in venture capital. Questi documenti sono pensati per aiutarti a raccogliere fondi immediatamente e garantire la protezione legale della tua azienda, coprendo aspetti quali la struttura proprietaria, la distribuzione del capitale e la conformità fiscale.

Un anno gratuito di Stripe Payments, più 50.000 $ in crediti e sconti da partner

Atlas collabora con partner di alto livello per offrire ai fondatori sconti e crediti esclusivi. Questi includono sconti su strumenti essenziali per l'ingegneria, la fiscalità, la finanza, la conformità e le operazioni di leader del settore come AWS, Carta e Perplexity. Ti forniamo inoltre gratuitamente l'agente registrato nel Delaware richiesto per il tuo primo anno. Inoltre, come utente Atlas, avrai accesso a ulteriori vantaggi Stripe, tra cui fino a un anno di elaborazione dei pagamenti gratuita per un volume di pagamenti fino a 100.000 $.

Scopri di più su come Atlas può aiutarti ad avviare la tua nuova attività in modo semplice e rapido e inizia oggi stesso.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.