Die Suche nach Finanzierungsmöglichkeiten ist eine Herausforderung, aber notwendig für Start-ups. Heutzutage stehen Unternehmerinnen und Unternehmern mehrere Kapitalquellen zur Verfügung. Crowdfunding, eine in den letzten zehn Jahren immer beliebter gewordene Methode, demokratisiert den Finanzierungsprozess und bietet dort Zugang zu Kapital, wo herkömmliche Finanzierungsmöglichkeiten nicht mehr ausreichen. Im Jahr 2023 wurde der weltweite Markt für Crowdfunding auf über 1,4 Mrd. USD geschätzt, eine Zahl, die sich bis 2030 voraussichtlich verdoppeln wird. Eine der führenden Crowdfundingplattformen,Kickstarter, hat mehr als 592.000 Projekte gehostet(Stand Mai 2023).

Im Folgenden gehen wir auf die Merkmale, Vorteile und Nachteile der wichtigsten Arten von Crowdfunding ein. Diese verschiedenen Möglichkeiten zu kennen, ist der erste Schritt, um herauszufinden, ob Crowdfunding die richtige Strategie für die Finanzierung Ihres Start-ups sein könnte.

Worum geht es in diesem Artikel?

- Was ist Crowdfunding?

- Was sind die Vorteile von Crowdfunding für Start-ups?

- Die Arten von Crowdfunding

- Wie können Start-ups die passende Art von Crowdfunding auswählen?

- Welche Alternativen zum Crowdfunding gibt es?

Was ist Crowdfunding?

Crowdfunding ist eine innovative Methode der Mittelbeschaffung zur Finanzierung von Projekten oder für die Gründung oder das Wachstum von Unternehmen mittels der kollektiven Beteiligung von Freundinnen und Freunden, Familie, Kundinnen und Kunden, einzelnen Investorinnen und Investoren und anderen Personengruppen.

Dank Crowdfunding können Unternehmer/innen oder Projektinitiatorinnen und Projektinitiatoren die Reichweite des Internets – hier in erster Linie soziale Medien und Crowdfundingplattformen – nutzen, um Geld für verschiedene Zwecke zu sammeln. So z. B. für die Gründung eines Unternehmens, die Entwicklung eines neuen Produkts, die Unterstützung eines sozialen Anliegens oder die Hilfe für Menschen in Not. Dabei nutzt man zudem die Netzwerke der Personen bzw. Personengruppen, um eine größere Reichweite und Präsenz zu erzielen.

Crowdfunding ist das Gegenteil herkömmlicher Finanzierungsmethoden, bei denen ein Projekt oder ein Unternehmen Mittel von einer kleinen, ausgewählten Gruppe von Einzelpersonen oder Institutionen akquiriert. Crowdfunding hingegen ermöglicht es Ihnen, Geld über einzelne Investoren/Investorinnen zu beschaffen, die an Ihrem Projekt oder Unternehmen interessiert sind, einschließlich aller, die bereit sind, Geld zur Unterstützung beizusteuern. Diese Beiträge können, je nach Art des Projekts oder Unternehmens und der möglichen Rendite, von sehr kleinen bis zu sehr großen Summen reichen.

Abgesehen von der Beschaffung der notwendigen Finanzmittel hilft Crowdfunding Start-ups auch dabei, eine wertvolle Marktvalidierung zu erlangen, eine Community von anfänglichen Unterstützerinnen und Unterstützern aufzubauen und eine interessante Plattform für potenzielle Kundinnen und Kunden, Early Adopters und sogar Investorinnen und Investoren zu schaffen.

Was sind die Vorteile von Crowdfunding für Start-ups?

Mit dem Aufkommen des Internets und der sozialen Medien ist es einfacher denn je, eine breite Masse an potenziellen Investorinnen und Investoren bzw. und Geldgeberinnen und Geldgebern zu erreichen, von denen jede/jeder einen kleinen Betrag zum Finanzierungsziel beiträgt. Dieser Ansatz erleichtert nicht nur den Zugang zum Investitionsprozess, sondern bietet den Start-ups auch mehrere Vorteile.

Im Folgenden sind einige der größten Vorteile aufgeführt:

Zugang zu Kapital

Durch Crowdfunding erhalten Start-ups Zugang zu Kapital, das sie von traditionellen Finanzierungsquellen wie Banken oder Risikokapitalgebern u. U. nicht hätten erhalten.Marktvalidierung

Indem Sie Ihre Idee der Öffentlichkeit präsentieren, können Sie das Interesse der Menschen abschätzen und herausfinden, ob es tatsächlich eine Nachfrage nach Ihrem Produkt gibt. Eine erfolgreiche Crowdfundingkampagne kann belegen, dass Ihr Produkt oder Ihre Dienstleistung nachgefragt wird, und dient als Konzeptnachweis für andere Investierende und Interessengruppen.Aufbau einer Zielgruppe

Mit einer Crowdfundingkampagne können Sie eine große Anzahl an Menschen auf Ihr Produkt aufmerksam machen und eine Zielgruppe aufbauen. Diejenigen, die sich an Ihrer Kampagne beteiligen, werden wahrscheinlich zu Ihren leidenschaftlichsten Kundinnen und Kunden und engagierten Fürsprechern.Feedback und Erkenntnisse

Durch den Prozess des Crowdfunding erhalten Sie Feedback zu Ihrem Produkt oder Ihrer Dienstleistung, bevor es eine offizielle Markteinführung gibt. Die Unterstützenden können wertvolle Einblicke und Verbesserungsvorschläge liefern.Geringeres Risiko

Im Vergleich zu herkömmlichen Finanzierungsmethoden ist Crowdfunding risikoärmer. Sie müssen kein Eigenkapital aufbringen oder Schulden aufnehmen, sondern tauschen Ihr Produkt oder Ihre Dienstleistung gegen eine Finanzierung ein.Öffentlichkeitsarbeit und Marketing

Eine erfolgreiche Crowdfundingkampagne kann erhebliche Öffentlichkeitswirkung entfalten, z. B. durch Likes und Shares auf Social Media und durch Berichterstattung in den traditionellen Medien.Partnerschaften und Vernetzungsmöglichkeiten

Crowdfundingkampagnen ziehen oft die Aufmerksamkeit von Branchenführenden, potenziellen Partnerinnen und Partnern und sogar anderen Geldgebern auf sich. Diese Sichtbarkeit kann zu strategischen Partnerschaften und weiteren Investitionsmöglichkeiten führen.

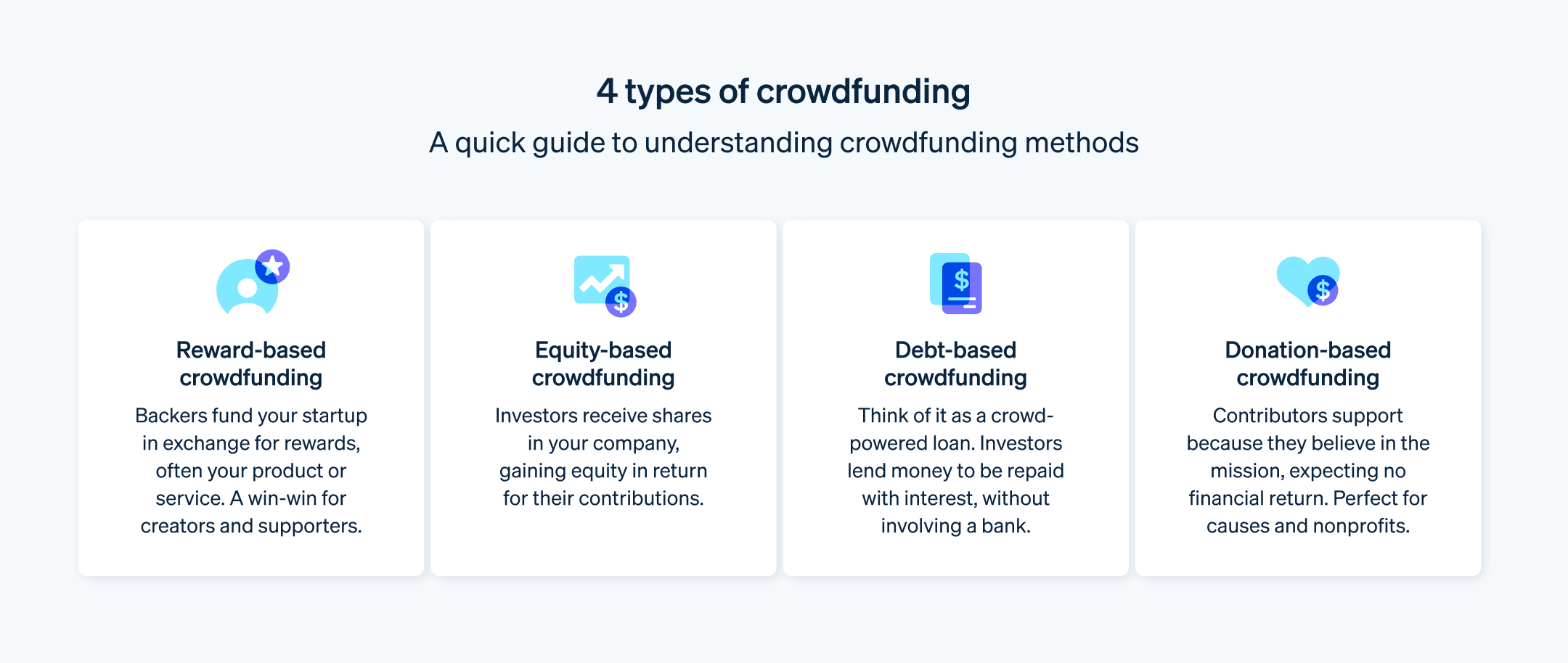

Arten von Crowdfunding

Es gibt vier Hauptarten von Crowdfunding, aus denen Start-ups wählen können, jede mit einzigartigen Vorteilen und spezifischen Anwendungsfällen, für die sie besser geeignet ist. Im Folgenden finden Sie eine Übersicht über das, was Start-ups wissen müssen:

Crowdfunding auf Gegenleistung

Beim Crowdfunding auf Gegenleistung stellen Geldgeber Ihrem Start-up-Unternehmen Geld zur Verfügung und erhalten dafür eine „Gegenleistung“, in der Regel ein Produkt oder eine Dienstleistung, die Ihr Unternehmen anbietet. Dieses Modell wird in der Regel von Start-ups verwendet, die ein neues Produkt oder eine neue Dienstleistung auf den Markt bringen und Finanzierung für die Entwicklung oder Produktion benötigen. Beispiele für Crowdfunding-Plattformen, die auf Gegenleistungen basieren, sind Kickstarter und Indiegogo.

Crowdfunding auf Gegenleistung ist eine beliebte Methode, um Geld zu sammeln, insbesondere für kreative Projekte oder neue Produkteinführungen. Im Folgenden sind einige der wichtigsten Vor- und Nachteile aufgeführt.

Vorteile von Crowdfunding auf Gegenleistung:

Keine Aufwendung von Eigenkapital: Im Gegensatz zum Crowdfunding auf Eigenkapitalbasis müssen Sie beim Crowdfunding auf Gegenleistung nicht die Eigentumsrechte an Ihrem Unternehmen aufgeben.

Marktvalidierung: Crowdfunding auf Gegenleistung ermöglicht es Ihnen, das Marktinteresse an Ihrem Produkt oder Ihrer Dienstleistung zu bewerten. Wenn Ihre Kampagne erfolgreich ist, ist das ein gutes Zeichen dafür, dass es einen Markt für das gibt, was Sie verkaufen.

Vorverkauf und Marketing: Crowdfunding-Kampagnen können auch als Vorverkauf des Produkts dienen, für Publicity sorgen und einen ersten Kundenstamm aufbauen.

Community-Bildung: Crowdfunding-Plattformen bieten eine Möglichkeit, mit Unterstützerinnen und Unterstützern zu kommunizieren und in Kontakt zu treten. Dies kann dazu beitragen, eine Community von Unterstützerinnen und Unterstützern aufzubauen, die Ihr Produkt oder Ihre Dienstleistung bekannter machen können.

Nachteile von Crowdfunding auf Gegenleistung:

Alles-oder-Nichts-Finanzierung: Viele Crowdfunding-Plattformen arbeiten nach dem Alles-oder-Nichts-Prinzip, was bedeutet, dass Sie kein Geld erhalten, wenn Sie Ihr Finanzierungsziel nicht erreichen. Das stimmt nicht immer, ist aber nicht ungewöhnlich.

Gegenleistung einlösen: Es ist wichtig, versprochene Gegenleistungen einzulösen, was zeitaufwändiger oder kostspieliger sein kann als erwartet. Nicht eingelöste Gegenleistungen können zu einem Reputationsschaden führen oder den Unterstützerinnen und Unterstützern sogar Grund geben, ihr Geld zurückzufordern.

Nicht vorhersehbarer Erfolg: Nicht alle Kampagnen sind erfolgreich, auch wenn Ihre Idee gut ist. Der Erfolg kann von vielen Faktoren abhängen, darunter die Qualität der Kampagne, das Timing und pures Glück. Ein Start-up-Unternehmen investiert möglicherweise viel Zeit in die Durchführung einer Kampagne, nur um dann zu erleben, dass sie ins Leere läuft. Außerdem könnte eine erfolglose Kampagne bei den Gründerinnen und Gründern fälschlicherweise den Eindruck erwecken, dass ihre Geschäftsidee nicht tragfähig ist oder dass es keine starke Marktnachfrage gibt.

Öffentliche Exponiertheit: Ihre Idee wird öffentlich geteilt, was dazu führen könnte, dass jemand anderes sie kopiert. Sie müssen das Bedürfnis nach Publicity mit dem Risiko abwägen, zu viel preiszugeben.

Gebühren: Crowdfunding-Plattformen erheben in der Regel einen Prozentsatz der gesammelten Gelder als Gebühr, und es können zusätzliche Bearbeitungsgebühren anfallen.

Crowdfunding auf Eigenkapitalbasis

Beim Crowdfunding auf Eigenkapitalbasis erhalten die Geldgeber/innen als Gegenleistung für ihre Investition Anteile Ihres Unternehmens. Diese Form des Crowdfundings wird am häufigsten von Start-ups mit hohem Wachstumspotenzial genutzt, da sie es ihnen ermöglicht, größere Geldbeträge im Austausch für eine Beteiligung an den zukünftigen Gewinnen ihres Unternehmens aufzubringen. SeedInvest und CircleUp sind beliebte Plattformen für Crowdfunding auf Eigenkapitalbasis.

Vorteile von Crowdfunding auf Eigenkapitalbasis:

Größere Kapitalbeträge: Da Investorinnen und Investoren einen Anteil am zukünftigen Erfolg des Unternehmens erwerben, sind sie möglicherweise bereit, größere Beträge als beim Crowdfunding auf Gegenleistung zu investieren. Dadurch können Start-ups erhebliche Mittel beschaffen.

Langfristige Investorenbeziehungen: Im Gegensatz zum Crowdfunding auf Gegenleistung, bei dem die Beziehung in der Regel endet, sobald die Gegenleistung erbracht wurde, kann Crowdfunding auf Eigenkapitalbasis zu langfristigen Beziehungen zu Investorinnen und Investoren führen, die ein persönliches Interesse am anhaltenden Erfolg des Unternehmens haben.

Zugang zu Know-how und Netzwerken: Investorinnen und Investoren bringen oft ihr eigenes Fachwissen, ihre Erfahrung und ihre eigenen Netzwerke mit, die für Unternehmen in der Frühphase wertvolle Ressourcen sein können.

Nachteile von Crowdfunding auf Eigenkapitalbasis:

Verlust des Eigentums: Indem Sie Eigenkapital in Ihrem Unternehmen anbieten, geben Sie einen Teil Ihres Eigentums ab, was bedeuten kann, dass Sie die Kontrolle und die Entscheidungsfindung teilen.

Regulatorische Komplexität: Crowdfunding auf Eigenkapitalbasis unterliegt komplexeren Gesetzen und Vorschriften als andere Formen des Crowdfundings. Dies kann einen Rechtsbeistand erfordern und zu erheblichen Kosten führen.

Erhöhte Anforderungen an die Berichterstattung: Unternehmen mit vielen Aktionärinnen und Aktionären müssen ihren Investorinnen und Investoren oft regelmäßig aktuelle Informationen und Finanzberichte zur Verfügung stellen. Dies kann zeitaufwändig sein und zusätzliche administrative Ressourcen erfordern.

Druck für Renditen: Im Gegensatz zum Crowdfunding auf Gegenleistung, bei dem die Geldgeber/innen das Produkt oder die Dienstleistung gerne erhalten, streben Eigenkapitalgeberinnen eine finanzielle Rendite für ihre Investition an. Dies kann den Druck auf das Unternehmen erhöhen, Leistung zu erbringen und Renditen zu erzielen.

Abschwächungspotential: Wenn Sie in der Zukunft mehr Eigenkapital aufbringen, kann der Anteil früherer Investorinnen und Investoren (einschließlich Crowdfunding-Investorinnen und -Investoren) am Unternehmen geringer werden. Dies kann bei falscher Handhabung zu Unzufriedenheit bei den Investorinnen und Investoren führen.

Crowdfunding auf Kreditbasis

Auch bekannt als „Peer-to-Peer-Kreditvergabe“ oder „P2P-Kreditvergabe“, ähnelt das Crowdfunding auf Kreditbasis einem traditionellen Kredit. Anstatt einen Kredit von einer Bank zu erhalten, erhalten Sie einen Kredit von einer Menge von Investorinnen und Investoren. Das Start-up verpflichtet sich, den Kredit über einen bestimmten Zeitraum mit Zinsen zurückzuzahlen. LendingClub und Prosper sind bekannte Plattformen für Crowdfunding auf Kreditbasis.

Vorteile von Crowdfunding auf Kreditbasis:

Eigentumsvorbehalt: Im Gegensatz zum Crowdinvesting auf Eigenkapitalbasis müssen Sie beim Crowdfunding auf Kreditbasis keine Beteiligung an Ihrem Unternehmen aufgeben. Sobald der Kredit zurückgezahlt ist, endet Ihre Verpflichtung gegenüber Ihren Investorinnen und Investoren.

Schnellerer Prozess: Der Prozess zur Sicherung eines Kredits durch Crowdfunding auf Kreditbasis kann schneller sein als über traditionelle Banken. Die Qualifikationsanforderungen können auch weniger streng sein.

Fester Tilgungsplan: Sie erhalten einen festen Tilgungsplan, der sich leichter planen lässt als unvorhersehbare Eigenkapitalbeteiligungen.

Potenziell geringere Kosten: Abhängig von dem Zinssatz, den Sie erzielen, und der Laufzeit Ihres Kredits kann Crowdfunding auf Kreditbasis manchmal eine günstigere Finanzierungsform sein als Crowdfunding auf Eigenkapitalbasis oder andere Arten von Krediten.

Nachteile von Crowdfunding auf Kreditbasis:

Rückzahlungspflicht: Im Gegensatz zu anderen Formen des Crowdfundings muss das Geld, das Sie durch Crowdfunding auf Kreditbasis sammeln, mit Zinsen zurückgezahlt werden. Dies ist eine feste Ausgabe, die Sie einplanen müssen, unabhängig davon, wie gut es Ihrem Unternehmen geht.

Zinsaufwand: Die Kosten des Kredits umfassen nicht nur den von Ihnen geliehenen Kapitalbetrag, sondern auch die Zinsen, die Sie über die Laufzeit des Kredits zahlen.

Risiko für die Kreditwürdigkeit: Wenn Sie nicht in der Lage sind, Ihre Kreditrückzahlungen zu leisten, kann Ihre Kreditwürdigkeit beeinträchtigt werden, was sich auf Ihre Fähigkeit auswirken kann, in Zukunft eine Finanzierung zu sichern.

Risiken besicherter Kredite: Für einige Arten von Crowdfunding auf Kreditbasis sind möglicherweise Sicherheiten oder eine persönliche Bürgschaft erforderlich. Wenn der Kredit nicht zurückgezahlt wird, riskieren Sie, die Vermögenswerte zu verlieren, die Sie als Sicherheit verpfändet haben.

Crowdfunding auf Spendenbasis

Dieses Modell wird häufig von gemeinnützigen Organisationen, Sozialunternehmern und Start-ups verwendet, bei denen der „ROI (Return on Investment)“ nicht finanzieller Natur ist, sondern ein soziales Gut oder eine Form von Gemeinschaftsnutzen. Unterstützer/innen spenden Geld für das Projekt, weil sie an die Sache glauben, nicht weil sie eine finanzielle Rendite erwarten. GoFundMe ist eine bekannte Fundraising-Plattform für Crowdfunding auf Spendenbasis.

Vorteile von Crowdfunding auf Spendenbasis:

Keine Rückzahlung bzw. kein Aktientausch: Geldgeber/innen spenden das Geld an Ihr Projekt oder Ihre Sache, sodass Sie sich keine Sorgen machen müssen, einen Kredit zurückzuzahlen oder einen Teil Ihres Unternehmens aufzugeben.

Unterstützung für soziale Zwecke: Crowdfunding auf Spendenbasis ist besonders effektiv für Projekte oder Anliegen, die einen sozialen, karitativen oder gemeinschaftlichen Fokus haben. Menschen sind oft bereit, Geld zu spenden, um Anliegen zu unterstützen, die ihnen am Herzen liegen.

Gesellschaftliches Engagement: Diese Form des Crowdfundings kann eine gute Möglichkeit sein, eine Gemeinschaft von Unterstützerinnen und Unterstützern aufzubauen, die sich emotional für Ihr Projekt oder Ihre Sache einsetzen.

Nachteile von Crowdfunding auf Spendenbasis:

Eingeschränkte Attraktivität: Spendenbasierte Kampagnen stützen sich oft auf die emotionale Anziehungskraft des Projekts oder der Sache, was ihre Attraktivität für ein breiteres Publikum einschränken kann. Diese Kampagnen können bei kommerziellen Projekten weniger erfolgreich sein.

Fehlende garantierte Finanzierung: Wie bei anderen Formen des Crowdfundings gibt es keine Garantie dafür, dass Sie Ihr Finanzierungsziel erreichen. Und auf einigen Plattformen erhalten Sie kein Geld, wenn Sie Ihr Ziel nicht erreichen.

Öffentliche Exponiertheit: Wie bei anderen Formen des Crowdfundings ist Ihre Idee öffentlich, was dazu führen kann, dass jemand anderes sie nachahmt.

Plattformgebühren: Das Geld, das Sie sammeln, muss zwar nicht zurückgezahlt werden, aber die meisten Plattformen erheben eine Gebühr, die sich nach dem von Ihnen gesammelten Geldbetrag richtet.

Wie können Start-ups die passende Art von Crowdfunding auswählen?

Die Wahl der passenden Crowdfundingmethode für Ihr Start-up hängt weitgehend von der Art Ihres Unternehmens, Ihren Zielen und davon ab, ob Sie in der Lage sind, die Anforderungen der einzelnen Crowdfundingmethoden zu erfüllen. Hier sind einige Faktoren, die Sie bei Ihrer Entscheidung berücksichtigen sollten:

Art Ihres Unternehmens oder Projekts

Wenn Sie ein neues Produkt oder eine neue Dienstleistung auf den Markt bringen, eignet sich prämienbasiertes Crowdfunding möglicherweise am besten. Wenn Ihr Unternehmen eine ausgeprägte soziale oder gemeinnützige Mission hat, könnte spendenbasiertes Crowdfunding eine gute Wahl sein. Wenn Sie Ihr Unternehmen vergrößern wollen und bereit sind, auf Eigenkapital zu verzichten, dann könnte eigenkapitalbasiertes Crowdfunding die beste Option sein. Wenn Sie zuversichtlich sind, einen Kredit zurückzahlen zu können, und Ihr Unternehmen in vollem Umfang in Ihrer Hand behalten wollen, könnte schuldenbasiertes Crowdfunding der beste Weg sein.Finanzielle Bedürfnisse und Ziele

Mit verschiedenen Crowdfundingmethoden können unterschiedliche Kapitalbeträge aufgebracht werden. Werden größere Beträge benötigt, kann eigenkapitalbasiertes oder schuldenbasiertes Crowdfunding sinnvoller sein. Bei kleineren Beträgen kann prämienbasiertes oder spendenbasiertes Crowdfunding durchaus ausreichen.Marktvalidierung

Wenn Sie Ihr Produkt auf dem Markt testen müssen, kann prämienbasiertes Crowdfunding wertvolles Kundenfeedback und eine gute Validierung liefern.Eigentum und Kontrolle

Wenn Sie die volle Kontrolle und das Eigentum an Ihrem Start-up unbedingt behalten wollen, ist prämienbasiertes, spendenbasiertes oder schuldenbasiertes Crowdfunding dem eigenkapitalbasierten Crowdfunding vorzuziehen.Erfüllung der eingegangenen Verpflichtungen

Können Sie beim prämienbasierten Crowdfunding die „Belohnungen“ zeitnah produzieren und liefern? Sind Sie bei schuldenbasiertem Crowdfunding zuversichtlich, dass Sie einen Kredit zurückzahlen können? Können Sie beim eigenkapitalbasierten Crowdfunding mit einer großen Zahl von Aktionär/innen umgehen?Rechtliche und aufsichtsrechtliche Überlegungen

Eigenkapitalbasiertes und schuldenbasiertes Crowdfunding können komplexere rechtliche und aufsichtsrechtliche Anforderungen mit sich bringen als prämienbasiertes oder spendenbasiertes Crowdfunding. Diese Anforderungen müssen Sie vor der Entscheidung unbedingt prüfen und lückenlos nachvollziehen.

Welche Alternativen zum Crowdfunding gibt es?

Für Start-ups gibt es mehrere Crowdfundingalternativen, die in zwei Hauptkategorien eingeteilt werden können: Fremdfinanzierung und Eigenkapitalfinanzierung.

Fremdfinanzierung

- Bankkredite: Herkömmliche Bankkredite sind eine gängige Methode zur Finanzierung eines Start-ups. In der Regel werden dafür ein solider Geschäftsplan und Sicherheiten verlangt.

- Kreditlinien: Banken oder Kreditgenossenschaften bieten auch Kreditlinien an, die Unternehmen einen flexiblen Zugang zu Finanzmitteln ermöglichen.

- Mikrokredite: Gemeinnützige Einrichtungen und Online-Kreditgeber bieten kleinere Kredite an, die häufig leichter gewährt werden als herkömmliche Bankkredite, insbesondere für Unternehmen mit geringer Bonität.

Eigenkapitalfinanzierung

- Angel Investor: Angel Investors, auch Business Angels genannt, sind wohlhabende Personen, die ihr Privatvermögen in Start-ups investieren und dafür eine Kapitalbeteiligung erhalten. Unter Umständen stellen sie auch Fachwissen und Branchenkontakte zur Verfügung.

- Risikokapitalgeber: Risikokapitalgeber sind Firmen, die in Start-ups und Unternehmen in der Frühphase investieren, weil sie von deren hohem Wachstumspotenzial ausgehen. Im Gegenzug verlangen sie in der Regel eine Kapitalbeteiligung und oft auch ein gewisses Maß an Kontrolle über das Unternehmen.

- Private-Equity-Unternehmen: Private-Equity-Unternehmen investieren in reife Unternehmen mit dem Ziel, deren Wert zu steigern und sie dann mit Gewinn zu verkaufen. Sie verlangen in der Regel eine erhebliche Beteiligung oder das vollständige Eigentum.

Neben der Fremd- und Eigenkapitalfinanzierung gibt es noch weitere gängige Finanzierungsmöglichkeiten für Start-ups:

Zuschüsse

Zuschüsse von staatlichen Stellen, Stiftungen und Unternehmen sind Gelder, die kostenlos zur Verfügung gestellt werden und nicht zurückgezahlt werden müssen. Sie können eine großartige Finanzierungsquelle sein, erfordern aber häufig, dass man sich gegen zahlreiche Bewerber durchsetzt und bestimmte Kriterien erfüllt.Selbstfinanzierung

Viele Unternehmer finanzieren ihr Unternehmen zunächst aus der eigenen Tasche. Dazu können Ersparnisse, Kreditkarten oder Eigenheimkredite gehören.Freundeskreis und Verwandte

Unternehmer/innen suchen oft im Freundeskreis und bei Verwandten nach finanzieller Unterstützung. Auch wenn dieser Weg ein guter Einstieg sein kann, sollte man die Angelegenheit wie eine geschäftliche Transaktion behandeln, um Missverständnisse und Spannungen zu vermeiden.Business Accelerators und Business Incubators

Derartige Programme stellen Start-ups Finanzmittel, Mentoring und Ressourcen zur Verfügung, in der Regel im Austausch gegen eine kleine Kapitalbeteiligung.Strategische Partnerschaften

Einige Start-ups gehen strategische Partnerschaften mit größeren Unternehmen ein: Diese stellen dann Finanzmittel und Ressourcen im Gegenzug für wertvolle Gegenleistungen bereit, z. B. den Zugang zu innovativen Technologien oder den Eintritt in neue Märkte.

Crowdfunding ist nur eine von vielen Finanzierungsmöglichkeiten für Ihr Start-up. Dabei verlassen sich die meisten Start-ups nicht vollständig auf nur eine Finanzierungsmethode. Machen Sie sich mit den Vor- und Nachteilen der einzelnen Methoden vertraut und wählen Sie diejenige, die am besten zu Ihrem Geschäftsmodell, Ihrem Finanzbedarf und Ihren langfristigen Zielen passt.

So kann Stripe Atlas Sie unterstützen

Stripe Atlas legt das rechtliche Fundament für Ihr Unternehmen, damit Sie innerhalb von zwei Werktagen von überall auf der Welt Kapital aufnehmen, ein Bankkonto eröffnen und Zahlungen akzeptieren können.

Über 75.000 Unternehmen wurden bereits mit Atlas gegründet – darunter viele Start-ups mit namhaften Investoren wie Y Combinator, a16z und General Catalyst.

Gründen mit Atlas

Die Gründung eines Unternehmens mit Atlas dauert weniger als 10 Minuten. Sie wählen die passende Rechtsform, prüfen sofort, ob Ihr Firmenname verfügbar ist und können bis zu vier Mitgründer/innen hinzufügen. Zudem legen Sie die Geschäftsführung, die Verteilung der Anteile sowie eine Beteiligungsreserve für künftige Investorinnen und Investoren oder Mitarbeitende fest. Sie können sämtliche Dokumente digital unterzeichnen. Ihre Mitgründer/innen erhalten automatisch eine Einladung zur elektronischen Unterzeichnung.

Zahlungen und Bankgeschäfte vor Erhalt der EIN

Nach der Gründung beantragt Atlas Ihre Employer Identification Number (EIN) beim IRS. Gründer/innen mit US-amerikanischer Sozialversicherungsnummer, Adresse und Telefonnummer erhalten eine beschleunigte Bearbeitung. Alle anderen durchlaufen das Standardverfahren, das etwas länger dauern kann. Atlas ermöglicht jedoch bereits vor Erhalt der EIN erste Zahlungen und Transaktionen.

Gründeraktien ohne Geldeinsatz

Gründer/innen können ihre ersten Aktien auch mit geistigem Eigentum statt mit Geld erwerben. Dies können beispielsweise Urheberrechte oder Patente sein. Der Erwerbsnachweis wird im Atlas-Dashboard gespeichert. Diese Option steht zur Verfügung, wenn das geistige Eigentum einen Wert von 100 USD oder weniger hat. Bei höherem Wert empfiehlt sich die Rücksprache mit einer Anwältin beziehungsweise einem Anwalt.

Automatische Einreichung des 83(b)-Steuerantrags

Gründer/innen können das 83(b)-Steuerformular einreichen, um ihre persönliche Einkommensteuerlast zu senken. Atlas übernimmt die Einreichung für Sie – unabhängig davon, ob Sie in den USA oder im Ausland ansässig sind – per USPS Certified Mail mit Sendungsverfolgung. Das unterschriebene 83(b)-Formular und den Nachweis der Einreichung erhalten Sie direkt in Ihrem Stripe-Dashboard.

Erstklassige juristische Unternehmensdokumente

Atlas stellt alle notwendigen Rechtsdokumente bereit, um sofort mit Ihrem Unternehmen zu starten. Die Unterlagen für eine C-Corporation wurden gemeinsam mit der renommierten Kanzlei Cooley erstellt, die im Bereich Venture Capital führend ist. Sie enthalten unter anderem die Regelungen zu Eigentumsstruktur, Anteilsausgabe und Steuerkonformität. Damit können Sie schnell investieren und sind rechtlich abgesichert.

Ein Jahr Stripe Payments gratis, plus 50.000 US-Dollar in Partnerguthaben

Atlas arbeitet mit führenden Partnern zusammen, um Gründerinnen und Gründern exklusive Rabatte und Guthaben zu bieten. Dazu zählen Vorteile für Tools aus den Bereichen Technik, Steuern, Finanzen, Compliance und Geschäftsbetrieb, unter anderem von AWS, Carta und Perplexity. Zusätzlich erhalten Sie im ersten Jahr einen kostenlosen Delaware Registered Agent. Als Atlas-Nutzer/in profitieren Sie darüber hinaus von gebührenfreiem Zahlungsverkehr über Stripe – für bis zu 100.000 US-Dollar Umsatz im ersten Jahr.

Erfahren Sie mehr darüber, wie Atlas Ihnen dabei helfen kann, Ihr neues Unternehmen schnell und unkompliziert zu gründen und starten Sie noch heute.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.