一般来说,需要缴纳增值税 (VAT) 的公司必须在销售货物和服务的发票上显示增值税。但是,仔细研究国外客户也很重要。适用个人税收法规,特别是对于在第三国的交付和其他交易。在本文中,您将了解什么是第三国,以及哪些增值税法规适用于那里的服务和交付。我们还解释了在德国处理增值税与在欧盟境内处理增值税之间的区别。

目录

- 什么是第三国?

- 哪些增值税法规适用于国内和欧盟地区?

- 哪些增值税法规适用于第三国?

- 向第三国进出口货物时,您必须知道什么?

- 在第三国提供服务需要了解什么?

什么是第三国?

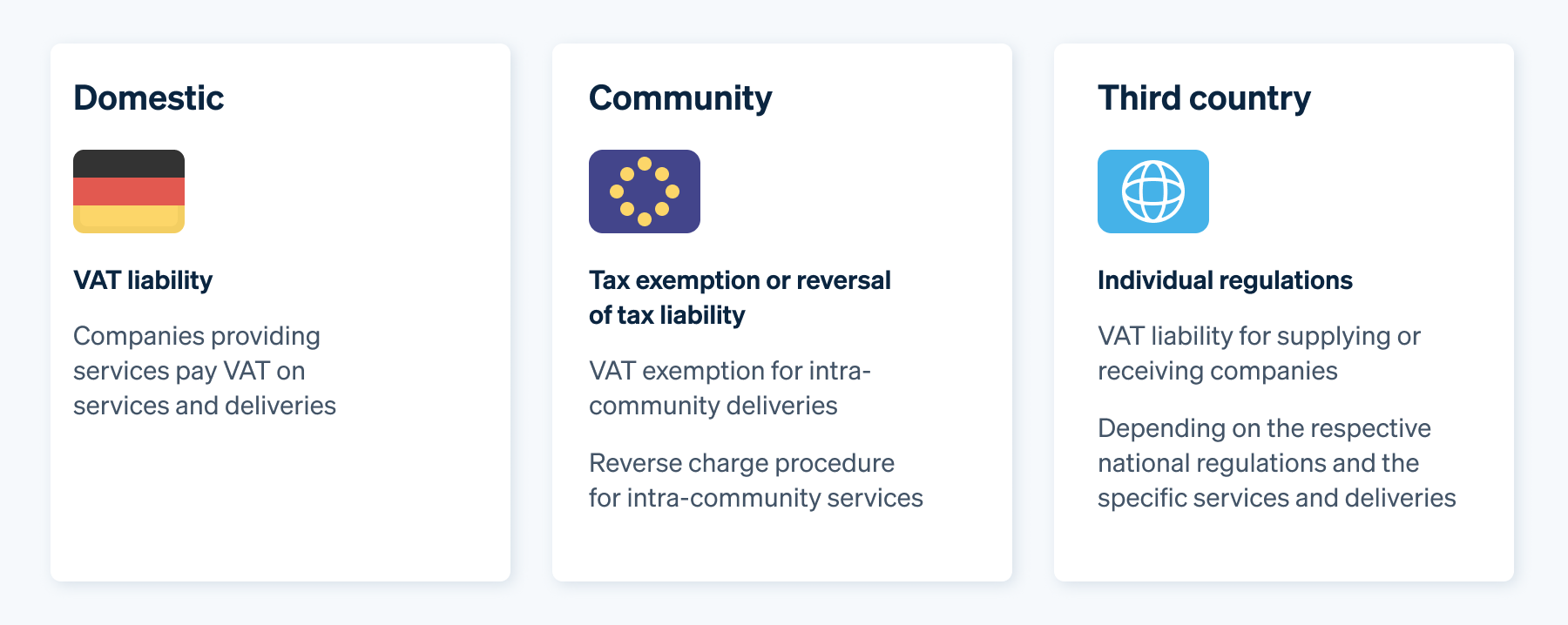

德国企业在销售商品和服务时,必须区分三个增值税目标领域:德国、其他欧洲国家/地区和非欧洲国家/地区。

根据《德国增值税法》(UStG) 第 1 条第 2 款规定,德意志联邦共和国属于德国领土。被排除在外并须遵守特殊规定的地区包括:布辛根地区、赫利戈兰岛以及根据《欧盟海关法典》第 243 条定义的自由区等。

《德国增值税法》第 1 条第 2a 款将欧盟领土与联邦共和国分开。除德国外,这还包括欧盟其他成员国的领土。欧盟成员国有:

- 奥地利

- 比利时

- 保加利亚

- 克罗地亚

- 塞浦路斯,包括阿克罗蒂里和德凯利亚英军基地

- 捷克共和国

- 丹麦

- 爱沙尼亚

- 芬兰

- 法国

- 德国

- 希腊

- 匈牙利

- 爱尔兰

- 意大利

- 拉脱维亚

- 立陶宛

- 卢森堡

- 马耳他

- 荷兰

- 波兰

- 葡萄牙,包括亚速尔群岛和马德拉群岛

- 罗马尼亚

- 斯洛伐克

- 斯洛文尼亚

- 西班牙,包括巴利阿里群岛

- 瑞典

欧盟领土还包括摩纳哥公国、冰岛、列支敦士登和挪威。后者不是欧盟成员国,但属于欧洲经济区((EEA)。

第三国是指欧盟领土(即欧盟或欧洲经济区)以外的所有国家(UStG 第 1 条第 2a 款)。这些国家包括巴西、中国、日本、俄罗斯和美国。不过,它们也可以位于欧盟领土上,但不属于欧盟地区,如安道尔、圣马力诺或梵蒂冈城。

由于大不列颠及北爱尔兰退出欧盟,自 2021 年以来,UStG 普遍将其确定为第三国。然而,北爱尔兰具有特殊的地位:对于服务贸易,它被认为是第三国,但对于货物贸易,它是欧盟领土的一部分。

哪些增值税法规适用于国内和欧盟地区?

德国适用三种增值税税率:大多数供应品和服务的标准税率为 19%,某些日常用品的税率较低,为 7%(见 UStG 第 12 条),少数服务完全免征增值税,增值税税率为 0%(见 UStG 第 4 条)。

增值税责任一般适用于所有收取货款和服务费的德国公司。这也包括自由职业者,如果他们独立经营商业或专业活动以获取报酬。不过,自愿申请小型企业身份的企业,如果销售额低于法律规定的限额,则免征增值税(见 UStG 第 19 条)。

如果德国公司在欧盟内跨国销售商品或服务,则适用其他增值税条例。对于欧洲实体之间的跨境货物和产品交付,适用所谓的欧盟内部供应。在某些条件下,它们可以免征增值税。

当德国公司向另一个欧盟国家的客户提供交易时,这就是所谓的社区内服务。由于该活动不在德国进行,因此不在那里征税,而是在收件人所在的地方征税。在这些情况下,适用所谓的反向征税程序。

什么是反向征税程序?

在此程序中,由交易的接收方而非提供方征收增值税。《欧盟增值税指令》第 196 条法规可以反向跨境货物和服务的纳税义务。在这种情况下,德国公司的账单上只有净额。他们还必须在发票上注明“服务接受方的纳税义务”。在某些条件下,反向纳税程序适用于所有欧盟成员国。法律依据是对所有欧盟国家/地区都具有约束力的增值税指令(指令 2006/112/EC)和德国销售法 UStG 第 13b 条。

哪些增值税法规适用于第三国?

与国内税和欧盟税不同,第三国的增值税受个别法规的制约。不存在一般的跨境法规。包括奥地利、加拿大、中国、英国、新加坡、瑞士和美国在内的许多国家都采用反向纳税程序征收增值税。此外,德国还与一些国家签订了类似的税收协定。尽管在某些情况下,德国公司还必须在有关国家注册增值税,或指定一名“财政代表”代表其处理税务事宜。

在向非欧洲国家发送发票之前,您必须了解相关的法律要求。使用 Stripe Tax,简化税务复杂性,将更多精力放在企业的核心任务上。无论您向哪个国家销售商品和服务,Stripe Tax 都会自动计算和收取正确的税额。这样就无需耗时研究特定第三国适用的增值税法规。Stripe 为您处理税务登记和付款,让您轻松计算、收取和报告全球付款的增值税。

在本国、欧盟领土和第三国征收增值税

在向第三国进出口货物时,您必须了解什么?

根据 UStG 第 4 条第 1a 款和第 6 条,德国公司向第三国实体的交货属于免税出口交货。德国公司不必在发票上显示增值税,前提条件是货物必须实际到达第三国。公司可通过出口文件或海关书面确认等方式证明这一点。德国公司必须提供出口证明才能享受免税待遇。货物一经运抵第三国,即须遵守相关国家的海关和进口增值税规定。通常,接收实体支付这些费用。

如果第三国的公司将货物进口到德国,海关必须对其进行清关,并征收进口增值税。进口公司通常收取进口增值税。适用 19% 的标准税率,或对某些商品适用 7% 的优惠税率。如果收货公司将货物用于商业用途,则可在其增值税申报表中申报进项税。

在第三国提供服务时需要了解什么?

如果德国公司向第三国客户提供服务,通常应在接收国纳税。如 UStG 第 3a 条第 2 款所述,如果活动发生在接收客户的总部或常设机构所在地,则执行地即为接收客户的总部或常设机构所在地。但是,此规定仅适用于 B2B 交易。对于在第三国向私人提供的服务,税务局通常会在德国征收增值税(见 UStG 第 3a 条第 1 款)。因此,津贴领取者必须证明自己的企业身份,如使用主管税务机关出具的证明。根据 UStG 第 3a 条第 4 款,所谓的目录服务属于例外情况:在这种情况下,无需提供证明,因为无论受益人的身份如何,这些服务通常都应在第三国纳税。

也就是说,在确定某些服务的履行地点时仍适用特殊规则。例如,房地产活动应在财产所在地纳税。前提条件是该物业是核心部分。在短期租赁运输工具的情况下,履行义务的地点是提供运输工具的地方。餐馆和餐饮服务在提供的地方也要纳税。只有在轮船、火车或飞机上提供的情况除外。

如果设在第三国的外国实体向德国公司提供服务,则适用反向纳税程序。这意味着德国公司作为收款人需要缴纳税款,并且必须支付增值税。

本文中的内容仅供一般信息和教育目的,不应被解释为法律或税务建议。Stripe 不保证或担保文章中信息的准确性、完整性、充分性或时效性。您应该寻求在您的司法管辖区获得执业许可的合格律师或会计师的建议,以就您的特定情况提供建议。