オンラインツールによって世界中の顧客と簡単につながることができるようになったため、海外で販売する企業が増えています。実際、2023 年の Stripe の調査によると、66% の企業が新しい国での販売に向けて準備を進めていることがわかりました。世界中の顧客に対応することはかつてないほど容易になりましたが、それと同時に、オンラインビジネスでは、決済時における世界中の顧客のさまざまな希望にどのように対処するかという新たな課題にも直面しています。商品やサービスに対して顧客が望むオンラインでの支払い方法は、顧客の所在地によって大きく異なります。使い慣れた適切な支払い方法を用意していないと、事業展開可能な市場から国全体を切り捨てることになるかもしれません。

グローバルな決済環境がますます複雑化し、細分化される中で、Stripe は業種や場所に関係なく世界中の企業が広く使用されている決済手段を容易に特定し、一度の導入で対応できるようにします。

このガイドは、お客様それぞれのビジネスモデルや顧客の希望に最適な支払い方法を評価および特定できるようにサポートし、Stripe が対応している支払い方法について詳しく説明するものです。

1.各種決済手段のメリット

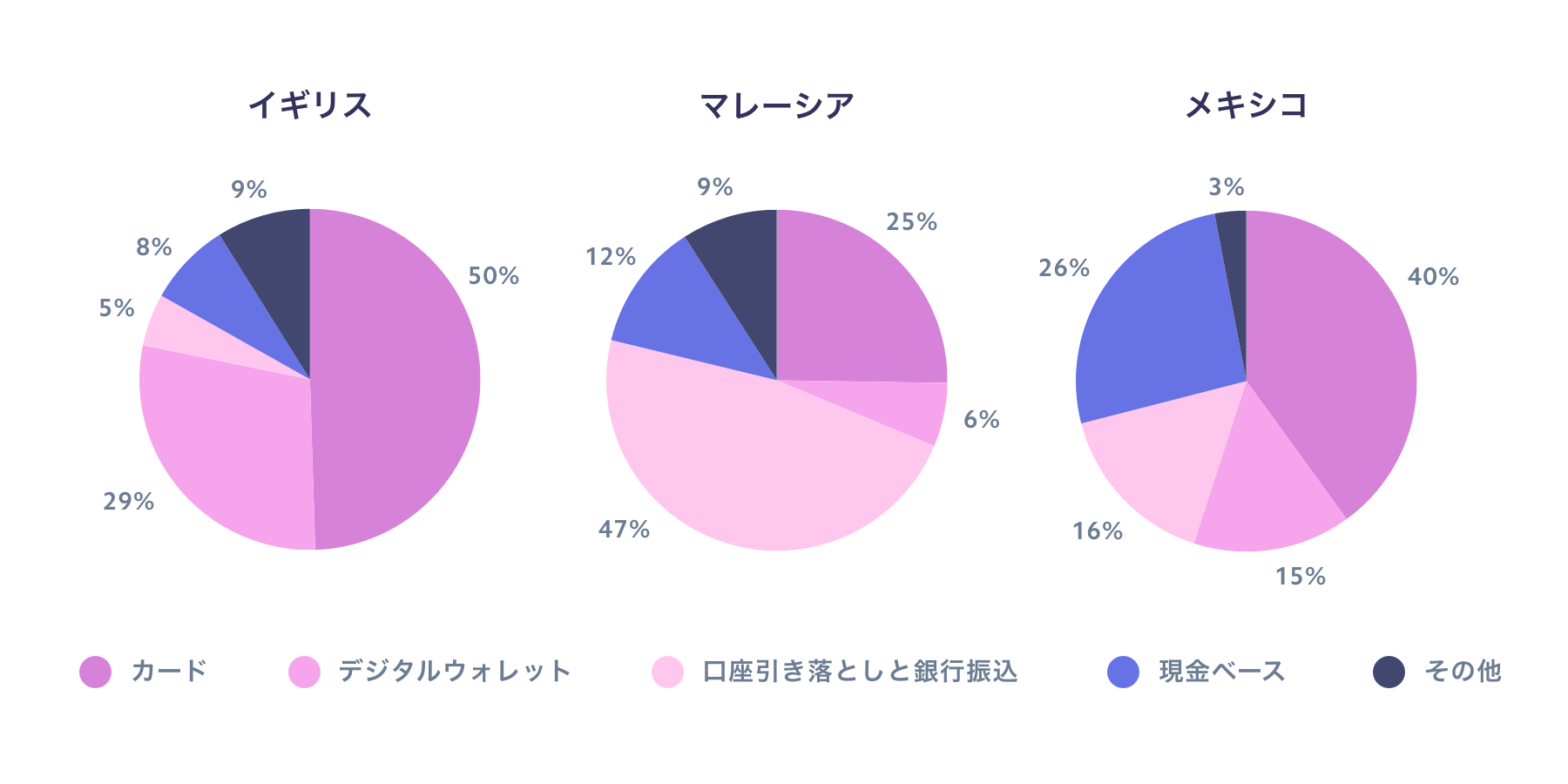

この 10 年で、様々な顧客およびビジネスのニーズに対応するように、決済手段が進化してきました。アメリカやイギリスのようにクレジットカードの普及率が高い市場では、Apple Pay や Google Pay など、より安全で便利なデジタルウォレットに大きくシフトしています。フランスや日本といった一部の市場には、国内独自のクレジットカードネットワークがあるため、ビジネスはより多くのクレジットカード利用者にアプローチできます。これに対し、ドイツやマレーシアではオンラインでの購入時にクレジットカードの利用率は低く、銀行を利用する方法の人気が高く、信頼もされています。このような市場でのバンキングネットワークは一般に、より迅速かつ安全なチェックアウト方法を提供しており、ユーザーは自身のオンラインバンキングの認証情報を使用して支払いを承認できます。一方、銀行口座を持たない人たちが多いメキシコやインドネシアなどでは、支払い票や支払いコードなどを使用してオンライン購入の支払いを行います。

これらのグラフは、各国で選ばれている決済手段の違いを示しています。

顧客が望み、かつビジネスモデルに適した支払い方法に対応することで、以下のことが可能になります。

世界中の顧客への販路拡大: 新しい地域に展開するにあたり、市場機会全体を獲得するためには、現地の決済手段に対応することが必要になる場合があります。たとえば、中国ではオンライン取引の 54% に Alipay や WeChat Pay などのウォレットが使用され、20% に現地のカードネットワークである銀聯 (UnionPay) が使用されています。これらの決済手段に対応しなければ、中国の消費者の成長を続ける膨大な購買力を逃してしまう可能性があります。

購入完了率の増加: 購入顧客の最大 13% が、希望する決済手段が利用できない場合に購入を諦めています。決済手段を適切に組み合わせて顧客に提示すると、顧客が購入を完了する可能性が大幅に高まると見られます。

不正利用と不審請求の申請の低減: リスク設定に適した決済手段を選択することで、オンライン決済に付随するリスクを予測して管理します。原則として、顧客認証のレベルが向上すると、不正利用や不審請求が申請される支払いの確率が低くなります。

取引コストの最適化: 決済手段ごとに、コスト構造が本質的に異なります。ビジネスモデルおよび顧客の所在地によって、個々の決済手段が適切であるかどうかが決まります。

2. ビジネスに適した決済手段の選択

国内市場での購入完了率を向上させるにしても、グローバルに展開するにしても、顧客に適切な決済手段を提示することが鍵となります。しかし、取引の性質や顧客の所在地によっては、特定の決済手段が適している場合とそうでない場合があります。

ここでは、8 つの主要な決済手段のカテゴリーと、ビジネスモデル (E コマースおよびマーケットプレイス、オンデマンドサービス、SaaS およびサブスクリプションビジネス、プロフェッショナルサービス) に合った具体的な検討事項を見ていきましょう。ユーザーが決済機能を利用して支払いを受け取る B2B プラットフォームの場合、ユーザーのビジネスモデルによって適切な決済手段は異なります (たとえば、ユーザーのビジネスモデルが SaaS の場合は、セクション 2.3 の「SaaS およびサブスクリプションビジネス」をご覧ください)。

|

説明

|

継続課金に対応

|

返金への対応

|

不審請求の申し立てへの対応

|

支払いの確認

|

|

|---|---|---|---|---|---|

|

カード

|

カードは銀行の引き落とし口座または入金口座に紐づいている。オンラインで支払いを完了するには、利用者は決済時に各自のカード情報を入力する。 | あり | あり | あり。不審請求の申請率は最も高い | 即時 |

|

ウォレット

|

ウォレットはカードまたは銀行口座に紐づけられているだけでなく、金銭的価値の保存も可能。通常、ウォレットで支払いを完了するには、利用者の確認 (生体認証、SMS、パスコードなど) が要求される。 | あり | あり | あり。カードと比較して不審請求の申請率は低い | 即時 |

|

口座引き落とし

|

口座引き落としでは、顧客の銀行口座から直接売り上げが引き出される。利用者は各自の銀行口座情報を提供し、通常は口座引き落としについての同意書に同意する。 | あり | あり | あり。不審請求の申請率が最も低い | 後で |

|

銀行へのリダイレクト

|

銀行へのリダイレクトでは、銀行口座引き落としを完了するために認証レイヤーが追加される。顧客は、銀行口座情報を入力する代わりに、オンラインバンキングの認証情報を提供するためにリダイレクトされ、支払いを承認する。 | いいえ、ただし一部の支払いについては、口座引き落としに変更することで継続課金に対応します。 | あり | なし | 即時 |

|

銀行振込

|

銀行口座振替を使用すると、顧客各自の銀行口座から売り手の銀行口座に売上がプッシュされる。また、売り手は売上の送金先にする銀行口座情報を顧客に提供する。 | なし | あり | なし | 後で |

|

後払い

|

後払いは、利用が広がりつつある支払い方法の一種。利用者は支払いのための資金を即座に受け、通常は一定期間に固定額を分割払いして返済する。 | なし | あり | あり。ほとんどの方法に不正使用のリスクが伴う | 即時 |

|

現金ベースの店舗支払い

|

現金ベースの支払いの場合、顧客は取引参照番号の付いたスキャン可能な支払い情報を受け取り、それを ATM、銀行、コンビニ、またはスーパーマーケットに持参して現金で支払いを完了する。 | なし | なし | なし | 後で |

|

リアルタイム決済

|

購入者は銀行口座、ウォレット、その他の資金供給元から 24 時間 365 日いつでもほぼ即時に決済できるようになるため、決済処理がスピードアップし、購入完了率が向上。事業者にかかるコストは低額。 | なし | あり | なし | 即時 |

2.1. EC サイトおよびマーケットプレイス向け

推奨: カード、ウォレット、銀行へのリダイレクト、後払い、リアルタイム決済

手間がかからない決済フローはどのビジネスモデルにおいても重要ですが、EC ストアとマーケットプレイスでは特にその重要性が高くなります。顧客は、欲しいときに欲しいものが手に入る、効率的な決済体験を期待しています。適切な決済手段とは、決済を柔軟かつ便利に実行でき、購入完了率を最大化するだけでなく、不正利用を減らし、取引のスピードを高める決済手段です。

カードは最も広く使用されている決済手段であり、購入完了率とコストを最適化するためには、対応すべきすべてのカードブランドをサポートすることが重要です。デジタルウォレットおよび銀行へのリダイレクトでは、保管された支払い情報を顧客が使用できるため、購入完了率を高めることができます (追加の認証により、不審請求の申請の可能性も低減されます)。デジタルウォレットは、カードと同様に再利用可能な決済手段です。顧客が支払いの詳細を一度提供して、その情報が保管されると、以降の支払いに追加の情報を提供する必要はありません。そのため、ワンクリックによる決済が実現します。リアルタイム決済では、銀行口座、ウォレット、その他の資金供給元からほぼ即時に決済できるため、決済のスピードアップと購入完了率の向上が低コストで実現します。高額の商品を販売している場合は、後払いの決済オプションをご検討ください。この決済手段では、顧客が支払い期間をカスタマイズして購入額を分割払いにすることができます。

ブラジル、メキシコ、インドネシアなど、カードがあまり使われていない多くの大規模市場では、現金による店舗支払いや銀行振込による支払いが顧客に好まれますが、これらの方法では即時に支払い確認ができず、返金の仕組みも本来ありません。それゆえ、通常、出荷フローを管理するためにリアルタイムの支払い通知を利用したり、顧客ロイヤルティを高めるために返金を行ったりする EC ストア事業者では、課題が生じる可能性があります。Stripe は、グローバルなビジネスがこれらの顧客に対応できるように、自動返金や即時の通知などの機能に対応していない支払いタイプについても、これらの機能を有効化します。

2.2. オンデマンドサービス向け

推奨: カード、デジタルウォレット、リアルタイム決済

即時のフルフィルメントが顧客体験の要であるオンデマンドサービスでは、不正利用のリスクに対処しながら、多くの場合モバイルでの購入完了率を高める必要があります。カードやウォレット、リアルタイム決済など、取引が成功したことを即座に確認できる決済手段に重きを置くことをご検討ください。このような支払い方法では、顧客の支払い詳細を登録することができ、さらにワンタップで確認できるため、決済体験にかかる時間が短縮できます。デジタルウォレットは通常、取引コストはカードと同程度ですが、支払いの完了に認証が必須であるため、安全性が高く、不正利用や不審請求の申請が低減されます。

一方で、地域の状況を考慮することもやはり重要です。オンデマンドサービスの支払いや顧客のアプリ残高にトップアップを追加する際に、手間のかかる決済手段のほうが信頼されていて好まれる場合もあります。

2.3. SaaS およびサブスクリプションビジネス向け

推奨: カード、デジタルウォレット、口座引き落とし

定期的な売上を管理していて、継続的な取引の購入体験を最適化したいと考えている事業者は、支払い情報を保管して再利用できるかを検討することが重要です。顧客の支払い認証情報を再利用できれば、顧客にアクションを求めなくてもカスタムのスケジュールに基づき支払いを開始できます。カード、デジタルウォレット、口座引き落としの決済方法はどれも再利用可能で、顧客はカード番号や銀行口座といった情報を一度提供するだけで済みます。また、iDEAL や Bancontact などの銀行へのリダイレクトを希望する顧客に対しては、Stripe はそれらの決済手段を口座引き落としに変えて、継続支払いで利用できるようにします。

一方で、SaaS やサブスクリプションを提供する企業では、意図しない解約の問題が発生しています。顧客に支払いの意思があるのに、カードが有効期限切れだったり、残高が不足していたり、カード詳細が不正確であることなどが原因で支払い処理が失敗するという問題です。実際、サブスクリプションの請求の 9% は、意図しない解約が原因で初回の支払いに失敗しています。Stripe Billing を利用すると、カードで繰り返し発生する支払い拒否に対処できるだけでなく、広く利用されている多くの決済手段に対応しているため、サブスクリプションの購入完了率を増やすことができます (たとえば、銀行口座情報には期限切れがないため、口座引き落としを決済手段として受け付けると顧客維持率が高められます)。

再利用可能な決済手段を受け付けることはビジネスにとって有益ですが、継続請求に対する地域の慣習を考慮することも重要です。たとえば、ブラジルやインドネシアなどの市場では、顧客に継続支払いのインボイスやリマインダーを送付して、支払いを開始してもらうのが一般的です。Stripe Billing を使用すると、継続支払いとインボイス作成の両方に簡単に対応できます。

2.4. プロフェッショナルサービス向け

推奨: カード、口座引き落とし、銀行振込、リアルタイム決済

プロフェッショナルサービスや卸売商品を提供している場合は、1 回でも支払いの失敗や不審請求の申請があると、大きな売上の損失につながる場合があります。高額な支払いを安全かつ確実に受け入れることができれば、ビジネスを守ることができます。これは、顧客に請求書を発行して、顧客が資金があるときに支払いを開始できるようにすることで、ある程度は実現できます。従来は、これを実現するための一般的な方法は、小切手を送ってもらうように顧客に依頼することでした。従来の方法の代わりに、カードや銀行の決済手段をデフォルトでサポートするオンライン請求書を利用することで、支払いの失敗を最小限に抑え、支払いの追跡や照合を自動化することもできます。銀行口座、ウォレット、その他の資金供給元からほぼ即時に決済できるリアルタイム決済も、アジアとラテンアメリカで人気が高まっている決済方法です。リアルタイムの決済手段では顧客認証が求められるため、不正利用と不審請求の申請が発生するリスクが低減します。

また、銀行振込は不審請求が申請されることのない安全な支払い方法であるため、特に高額な支払いの場合に好まれます。振り込まれた売上は、支払いが確認されると、ビジネスアカウントに直接入金されます。また、銀行振込では顧客が支払いを開始する必要があるため、認証とセキュリティをさらに強化できます。一般的に、契約は支払いを行う前に締結されるため、事業者が支払いを開始する必要性は低く、支払いが失敗しないこと、不審請求が申請されないことのほうが重要です。銀行振込の追跡と照合は難しい場合がありますが、Stripe では、仮想の銀行口座番号を生成することで、企業の銀行情報詳細の機密を守りながら、支払いの入金を未払いの請求書と自動的に照合します。

この表は、Stripe が対応している適切な決済手段をビジネスモデル別にまとめたものです。

3. Stripe にできること

世界中のあらゆる規模の企業が Stripe を利用して複数の決済手段を受け付け、グローバルな業務をシンプルにしています。Stripe は、一度の導入で世界中のあらゆる決済手段の受け付けを可能にすることを目標として、新しい決済手段を積極的に追加しています。Stripe が提供する内容は、以下のとおりです。

あらゆるビジネスモデルに対応するシームレスなシステム構築オプション: Stripe プロダクト全体が標準装備としてグローバル決済に対応しているため、ビジネスモデルに関係なく、現地に応じた決済フローを構築。Stripe の Payments API により、一度の導入で複数の決済手段に対応できるため、どの決済手段を導入するかにかかわりなく、最短の開発時間で保守の容易な、統合型で明解なシステムを実現できます。

グローバルな顧客向けに、現地の法令を遵守できる決済フローを簡単に構築するには、構築済み UI を備えた Checkout、Elements、Payment Links など、Stripe の決済フローを最適化するプロダクトをお勧めします。決済フローを最適化するプロダクトを利用して Stripe ダッシュボードから普及率の高い決済手段を有効にすると、Stripe の機械学習アルゴリズムが取引金額、ブラウザー、通貨、その他のシグナルに基づいて最も関連性の高い決済手段を動的に提示します。また、構築済みの決済 UI はすべて、3D セキュアの起動が可能であり、カード保有者の銀行からの要求に応じて動的にカード認証を適用することで、欧州の SCA 要件にも対応できます。

経常収益型のビジネスでは、Stripe Billing を使用して、サブスクリプションロジックとインボイスを管理し、口座引き落とし、または顧客が希望するその他の方法で支払いを行う機能を提供できます。プラットフォームやマーケットプレイスでは、Stripe Connect を使用して、代金を受け取ったり、サードパーティに入金したりできます。プラットフォームの売り手やサービスプロバイダーも、同様に Stripe の効率化されたアカウント登録、決済手段の選択に瞬時にアクセスできるなどのメリットがあります。

決済手段のシンプルなセットアップ: Stripe では、複数のフォームに同じ情報を入力したり、1 回限りの登録プロセスを実行したりすることなく、グローバルな決済手段への対応をすばやく追加し、拡張できます。また、一部のグローバルな決済手段は、現地の法人や銀行口座、Stripe アカウントを用意しなくても利用することができます。

ノーコードによる決済手段のテストと管理: 新しい決済手段の導入に際しては、A/B テストを実行することで、影響を確認してカスタムルールを設定できます。しかも、Stripe ダッシュボードを使用することで、メンテナンスと対象要件への対応をすべて Stripe に任せることができます。

決済手段機能の拡張: Stripe は、決済手段の違いによる機能のギャップを埋めて、対応可能なユースケースを拡大できます。たとえば、iDEAL や Bancontact などの銀行へのリダイレクトは通常、継続支払いに対応していません。しかし、Stripe はこれらの決済手段を口座引き落としに変換して、顧客がサブスクリプションサービスの支払いに利用できるようにします。

一元的な監視とレポート: あらゆる決済手段による支払いが Stripe ダッシュボードに表示されるため、業務の煩雑さが軽減され、財務照合の負担を減らすことができます。これにより、フルフィルメント、顧客サポート、返金などの一般的な業務を対象に、標準化したプロセスを開発できます。また、Stripe は各決済手段プロバイダーとのやり取りの複雑さを軽減するため、多様な決済手段の処理時に発生する可能性のある不審請求の申請などの申し立てに対して、エスカレーションと説明責任を 1 カ所に集約できるというメリットもあります。

Stripe での決済手段の対応状況について、詳細は Stripe のドキュメントをご覧いただくか、Stripe の営業にお問い合わせください。今すぐ決済の受け付けの開始をご希望の場合は、アカウントにご登録ください。

4. 決済手段に関する詳細

顧客の所在地と貴社のビジネスモデルをもとに、Stripe が対応している決済オプションの総合リストを確認し、関連性の高い決済手段を特定します。アカウントで利用できる決済手段を確認するには、ダッシュボードにアクセスしてください。