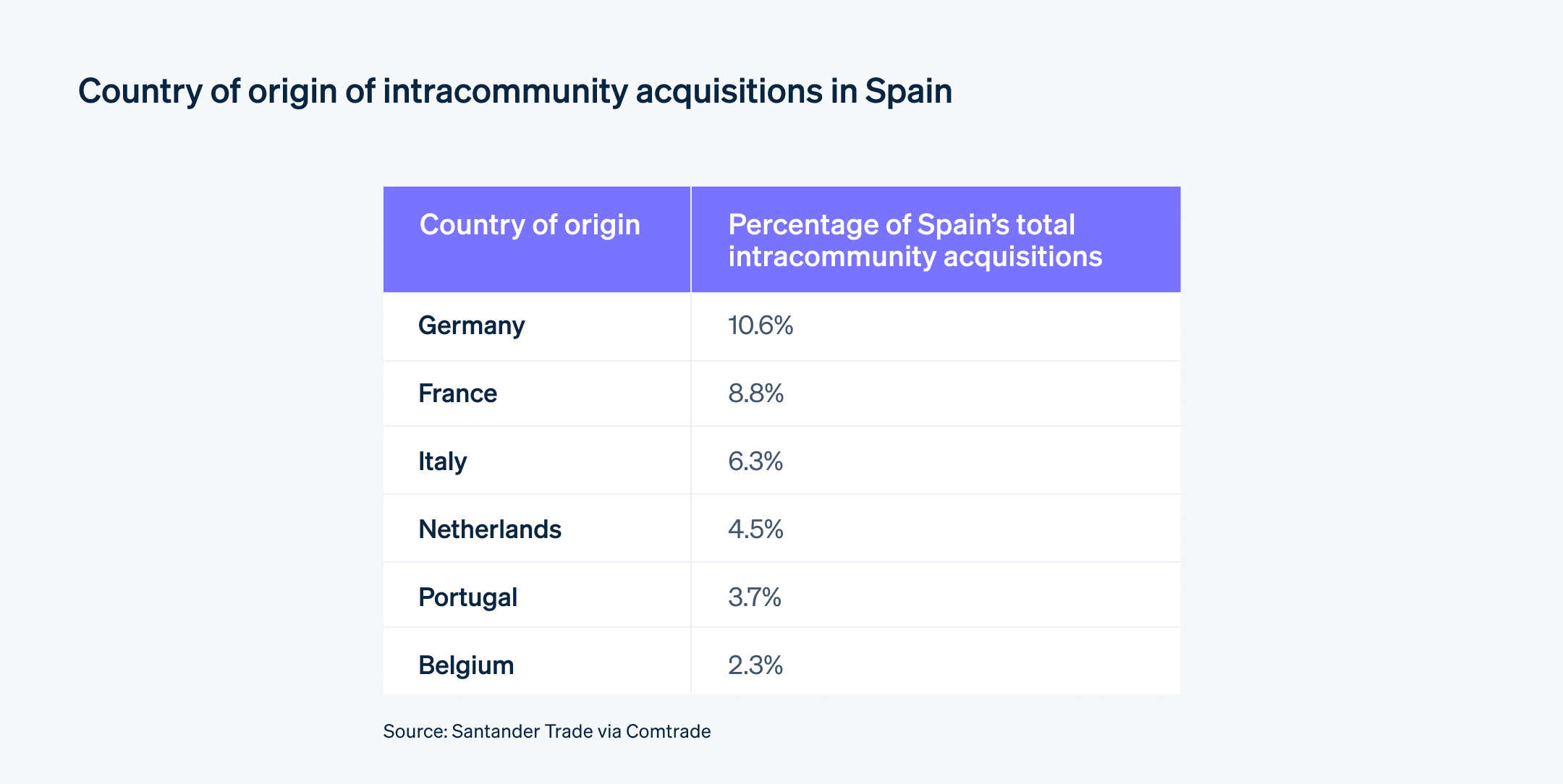

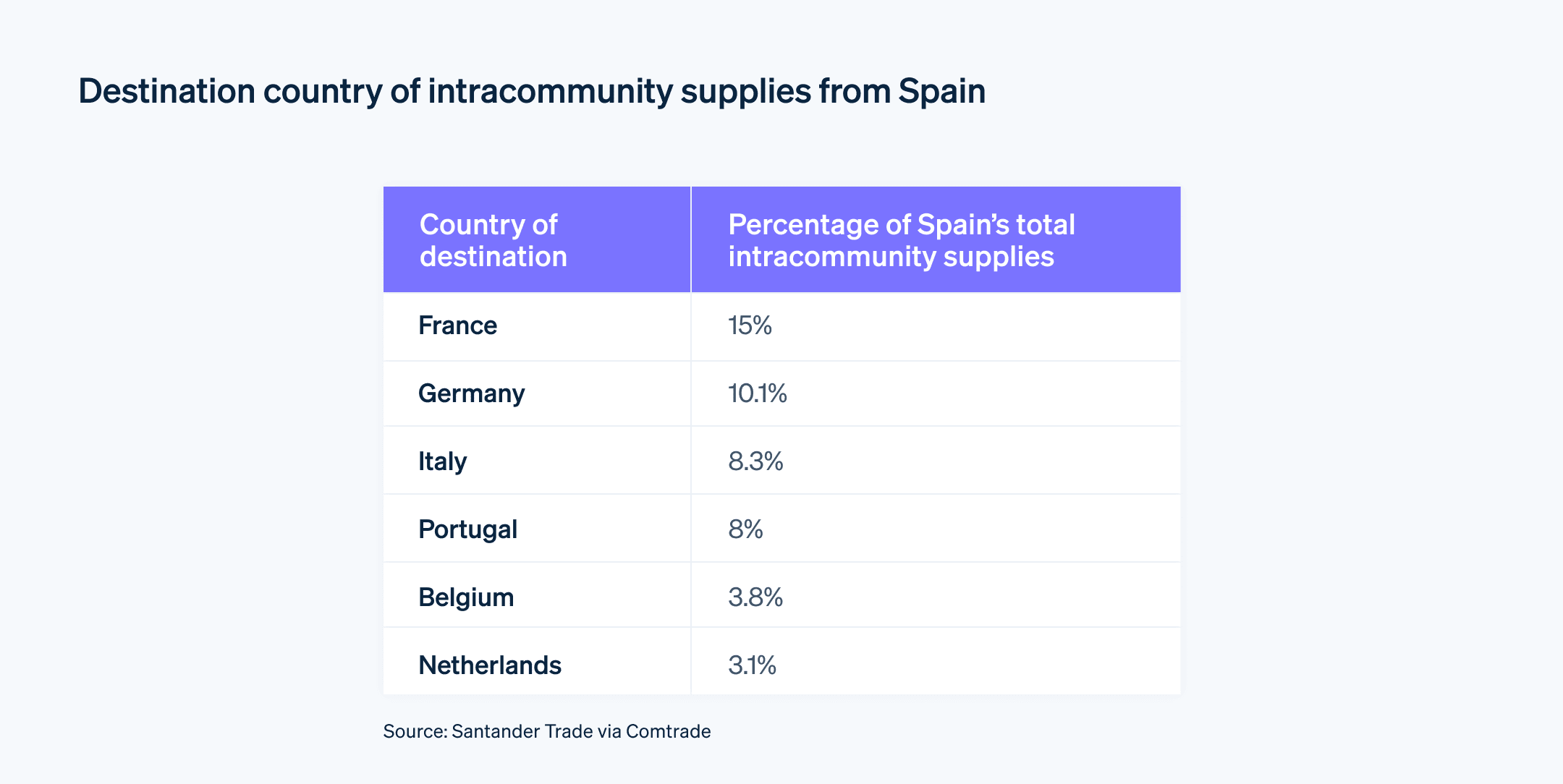

Au cours des deux dernières années, les transactions transfrontalières au sein de l’UE ont renoué avec une croissance régulière après un an et demi de baisse. Par exemple, au deuxième trimestre 2024, les importations et les exportations, appelées acquisitions et livraisons intracommunautaires dans les pays membres de l’UE, ont augmenté respectivement de 3,4 % et 0,7 %.

L’Espagne est l’un des pays de l’UE où le volume de transactions intracommunautaires est le plus élevé. Le pays se classe actuellement au septième rang parmi tous les pays membres. Pour vous aider à développer votre activité à l’international dans d’autres pays européens, cet article s’intéresse au fonctionnement des transactions intracommunautaires en Espagne et aux obligations qui y sont associées.

Que contient cet article?

- Définition d’une transaction intracommunautaire

- Types de transactions intracommunautaires

- Exigences pour les transactions intracommunautaires

- Facturation des transactions intracommunautaires

- Gestion de la TVA sur les transactions intracommunautaires

- Foire aux questions sur les transactions intracommunautaires

Définition d’une transaction intracommunautaire

Les transactions intracommunautaires désignent l’achat et la vente de biens ou de services effectués entre deux entreprises ou professionnels situés dans des pays membres de l’UE différents. Étant donné que ces transactions ont lieu à l’intérieur de l’UE, elles sont communément appelées « acquisitions et livraisons intracommunautaires » plutôt que « importations et exportations ».

Types de transactions intracommunautaires

Il existe deux types de transactions intracommunautaires : les acquisitions et les livraisons, qui correspondent à ce que l’on appelle respectivement les importations et les exportations.

Acquisitions intracommunautaires

Les achats effectués dans un autre pays de l’UE par une entreprise ou un travailleur indépendant en Espagne, quelle que soit la partie qui s’occupe du transport, sont considérés comme des acquisitions intracommunautaires. Découvrez d’autres cas précis qui sont également considérés comme des acquisitions intracommunautaires :

L’achat de véhicules neufs en Espagne, c’est-à-dire de véhicules âgés de moins de six mois à compter de leur première immatriculation ou ayant un kilométrage maximum de 6 000 km, provenant d’un autre pays de l’UE, que la transaction ait lieu entre particuliers, professionnels ou un particulier et un professionnel.

La réception de marchandises transportées en Espagne par une entreprise d’un autre pays de l’UE, comme le transfert de stock entre deux bureaux situés dans des pays différents.

L’achat de biens en Espagne en provenance d’un autre pays de l’UE, lorsque le vendeur est un professionnel et que l’acheteur est une personne morale non commerciale (telle qu’une association à but non lucratif, un organisme public ou une communauté immobilière), à condition que la transaction dépasse 10 000 €.

Veuillez noter que certaines transactions ne sont pas considérées comme des acquisitions intracommunautaires :

Les achats de produits provenant d’un autre État membre qui sont installés ou assemblés en Espagne continentale ou dans les îles Baléares avant que l’acheteur n’en acquière la pleine propriété.

Les achats de produits en Espagne auprès d’un professionnel d’un autre pays de l’UE opérant sous le régime de franchise de son pays.

Les ventes à distance lorsque l’acheteur est une personne physique ou morale n’exerçant pas d’activité professionnelle. Les ventes à distance sont également prises en compte lorsque l’acheteur exerce exclusivement des activités exonérées de TVA ou exerce son activité sous le régime spécial de l’agriculture, de l’élevage, de la culture et de la pêche.

Les achats de produits relevant du régime spécial des biens d’occasion, des œuvres d’art, des antiquités et des objets de collection. Pour ceux-ci, la vente est taxée dans le pays d’origine.

Livraisons intracommunautaires

Les ventes de services ou de biens par une entreprise ou un travailleur indépendant en Espagne à un client d’un autre pays de l’UE, quelle que soit la partie qui s’occupe du transport, sont considérées comme des livraisons intracommunautaires. Découvrez d’autres cas particuliers également considérés comme des livraisons intracommunautaires :

La vente de véhicules neufs à partir de l’Espagne vers un autre pays de l’UE, que l’acheteur et le vendeur soient des particuliers ou des professionnels.

Les expéditions de marchandises du siège social d’une entreprise en Espagne vers ses locaux dans un autre pays de l’UE.

Pour développer votre activité et vendre des produits et services dans d’autres pays de l’UE, il est important d’utiliser une plateforme de paiement conçue pour le commerce international. Avec Stripe Payments, vous pouvez accepter des paiements en ligne utilisant les moyens de paiement préférés de vos clients dans 195 pays, y compris tous les États membres de l’UE, et consolider tous vos revenus sur une seule plateforme. Cela facilite grandement la comptabilité tout en réduisant le risque d’erreurs manuelles.

Exigences pour les transactions intracommunautaires

La seule condition requise pour effectuer des livraisons et des acquisitions intracommunautaires en Espagne est l’inscription au Registre des opérateurs intracommunautaires (ROI). Pour vous inscrire, vous devez remplir le Formulaire 036, en accordant une attention particulière à la section « Reason for Filing » (Motif de déclaration), où vous devez indiquer votre demande d’inscription au ROI.

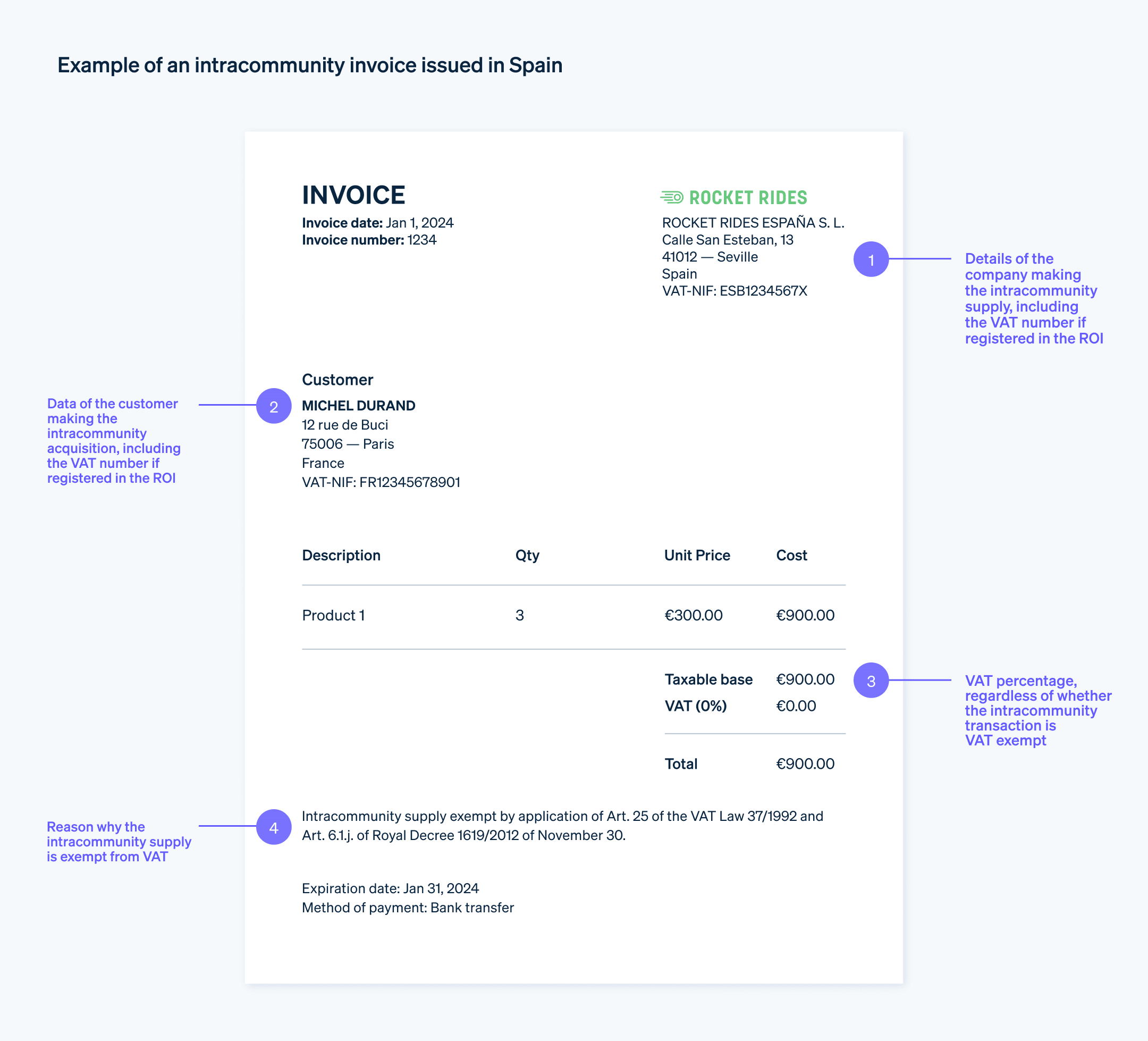

Une fois votre demande approuvée, au plus tard trois mois après le dépôt du Formulaire 036, l’administration fiscale espagnole (Agencia Tributaria, ou AEAT) vous délivrera un numéro de TVA intracommunautaire (également appelé « numéro de TVA européen », « numéro d’identification à la TVA [NIF-IVA] » ou « numéro de TVA UE »). Pour bénéficier de l’exonération de TVA correspondante, l’acheteur et le vendeur doivent disposer de numéros de TVA intracommunautaires valides, et ces deux numéros doivent figurer sur la facture.

Une fois le numéro de TVA intracommunautaire obtenu, l’entreprise ou le professionnel sera automatiquement intégré au système d’échange de renseignements sur la TVA (VIES). Cela vous permettra, ainsi qu’à l’autre partie à la transaction, de vérifier la validité des numéros de TVA intracommunautaires via les sites Internet de l’AEAT ou de la Commission européenne. Il est important de valider les numéros de TVA intracommunautaire de vos clients avant d’émettre une facture sans TVA. Si le numéro fourni n’est pas valide, l’AEAT exigera la TVA pour cette transaction, car elle ne sera pas considérée comme une opération intracommunautaire et, par conséquent, sera soumise à la taxe.

Sachez que si vous n’effectuez aucune transaction intracommunautaire dans un délai d’un an, l’AEAT annulera automatiquement votre inscription au ROI. En l’occurrence, vous recevrez un avis avant que l’annulation ne prenne effet, vous permettant de soumettre le Formulaire 036 pour demander une réinscription au ROI. Dans de tels cas, l’AEAT réagit généralement rapidement.

Lorsque les acquisitions et les livraisons intracommunautaires portent sur des biens matériels, elles doivent également être accompagnées d’un justificatif de transport. Le document le plus couramment utilisé est la « lettre de voiture CMR » (Convention sur le contrat de transport international de marchandises par route). Il doit contenir les détails des marchandises transportées, leurs quantités, les dates et les pays d’enlèvement et de livraison, ainsi que les coordonnées du vendeur, de l’acheteur et du transporteur.

Facturation des transactions intracommunautaires

Les factures des transactions intracommunautaires entre professionnels inscrits au ROI ne comprennent pas la TVA. Ils doivent toutefois indiquer explicitement qu’un taux de 0 % a été appliqué ou que la transaction est exonérée de TVA.

En plus des renseignements standard requis sur toute facture, les transactions intracommunautaires nécessitent d’autres mentions obligatoires. Voici un exemple de facture :

Gestion de la TVA sur les transactions intracommunautaires

La TVA est gérée différemment selon le type d’opération intracommunautaire, à savoir acquisition ou livraison.

Par exemple, les acquisitions intracommunautaires sont les seules transactions intracommunautaires qui sont taxées en Espagne. En l’occurrence, le système fiscal exige que l’entreprise prenne en charge (c'est-à-dire déclare la déduction de la taxe) et auto-évalue (c'est-à-dire déclare l'obligation de payer) la TVA pour la transaction.

Bien que dans la plupart des cas, la déclaration fiscale soit neutre (c’est-à-dire que les montants de TVA en amont et en aval s’annulent et n’entraînent aucun paiement), il existe des exceptions où un paiement peut être exigé. Par exemple, si un travailleur indépendant en Espagne achète un véhicule à une entreprise d’un autre pays de l’UE, il déclarera 100 % de la TVA sur la transaction, mais ne pourra en déduire que 50 % en raison de la troisième exception à l’article 95 de la loi sur la TVA. Cet article suppose que 50 % des voitures, remorques, cyclomoteurs et motos sont utilisés à des fins commerciales. En conséquence, le particulier doit payer les 50 % de la TVA restants à l’AEAT.

Toutefois, les livraisons intracommunautaires sont taxées dans le pays de destination. Si un client d’un autre État membre qui n’est pas inscrit au ROI achète des produits à une entreprise espagnole, il doit payer la TVA espagnole. Toutefois, s’il s’agit d’une vente à distance, les règles particulières associées à de telles transactions s’appliquent. Ces règles imposent le paiement de la TVA dans le pays de destination si l’entreprise a réalisé plus de 10 000 € de ventes intracommunautaires pendant l’année en cours ou l’année précédente.

Bien que la TVA en aval ne soit pas perçue sur les livraisons intracommunautaires entre professionnels (puisqu’il s’agit d’opérations exonérées de TVA), il est tout de même possible de déduire la TVA en amont sur les transactions connexes. Par exemple, si une entreprise espagnole achète des matériaux en Espagne pour fabriquer des produits destinés à la vente en Europe, elle peut déduire la TVA sur ces achats, même si ses ventes à des clients professionnels dans d’autres pays membres sont exonérées de TVA. Ce processus est connu sous le nom d’exemption totale. Ces transactions doivent être déclarées en remplissant le Formulaire 349 mensuellement ou trimestriellement.

Il est important de noter que la gestion de la TVA sur les transactions intracommunautaires, tant en Espagne que dans l’ensemble de l’UE, a été actualisée lors de la mise en œuvre de nouvelles réglementations européennes, telles que la directive 2006/112/CE. Pour vous assurer que le bon taux de TVA est toujours appliqué à vos ventes, Stripe Tax vous permet de calculer et de collecter automatiquement les taxes sur toutes vos transactions Stripe. En outre, Tax est régulièrement mis à jour pour tenir compte des modifications législatives dans l’UE et dans les plus de 50 pays où il est disponible (des exceptions figurent ici).

Foire aux questions sur les transactions intracommunautaires

Quand les factures intracommunautaires sont-elles soumises à la TVA espagnole?

Les factures intracommunautaires sont soumises à la TVA espagnole lorsque l’une des parties ne dispose pas d’un numéro de TVA européen et que les marchandises sont livrées dans la zone imposable pour les impôts indirects (c’est-à-dire l’Espagne continentale et les îles Baléares).

Les acquisitions intracommunautaires sont-elles soumises à la TVA?

Ça dépend. Si elles ont lieu entre deux entreprises de pays membres de l’UE différents inscrites au ROI, elles sont exonérées de TVA et ne l’incluent pas. Cependant, si l’une des parties est une personne physique ou une société non inscrite au ROI, les acquisitions intracommunautaires sont soumises à la TVA dans le pays de destination.

Quand faut-il émettre une facture intracommunautaire hors taxe?

Une facture intracommunautaire sans TVA doit être émise lorsqu’un fournisseur inscrit au ROI vend un produit ou un service à une entreprise d’un autre pays de l’UE qui dispose également de son propre numéro de TVA intracommunautaire.

Dans quelle langue une entreprise en Espagne doit-elle émettre des factures?

Pour les factures émises en Espagne, vous pouvez choisir la langue du texte. Le Décret royal 1496/2003 stipule que « les factures ou les documents équivalents peuvent être émis dans n’importe quelle langue », mais il permet également à l’AEAT d’exiger une traduction en espagnol (ou dans une autre langue officielle de l’Espagne) si nécessaire à des fins de vérification.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.