Under de senaste två åren har de gränsöverskridande transaktionerna inom EU åter ökat stadigt efter ett och ett halvt års nedgång. Under andra kvartalet 2024 ökade till exempel importen och exporten – så kallade gemenskapsinterna förvärv och leveranser bland EU:s medlemsländer – med 3,4 % respektive 0,7 %.

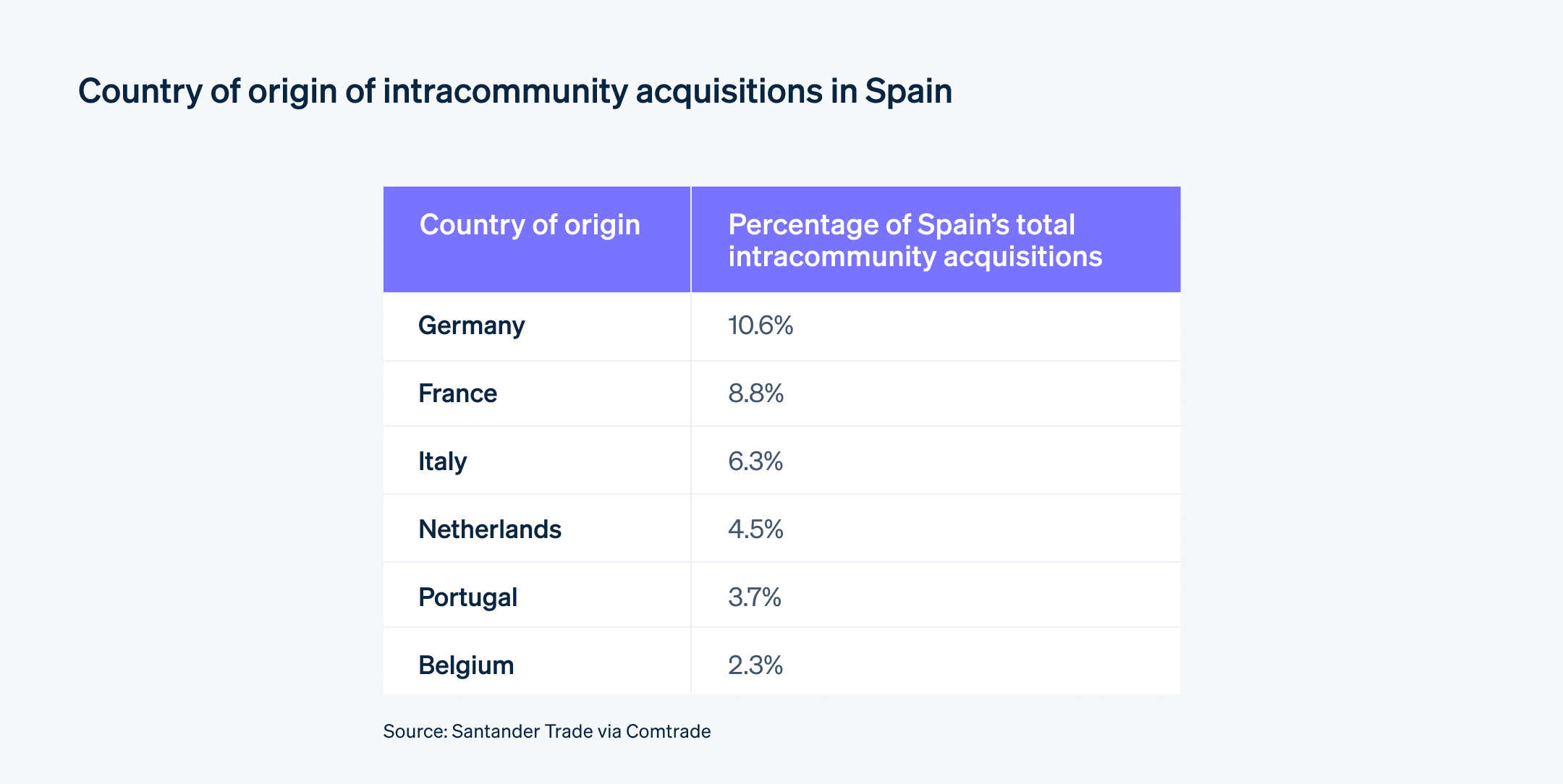

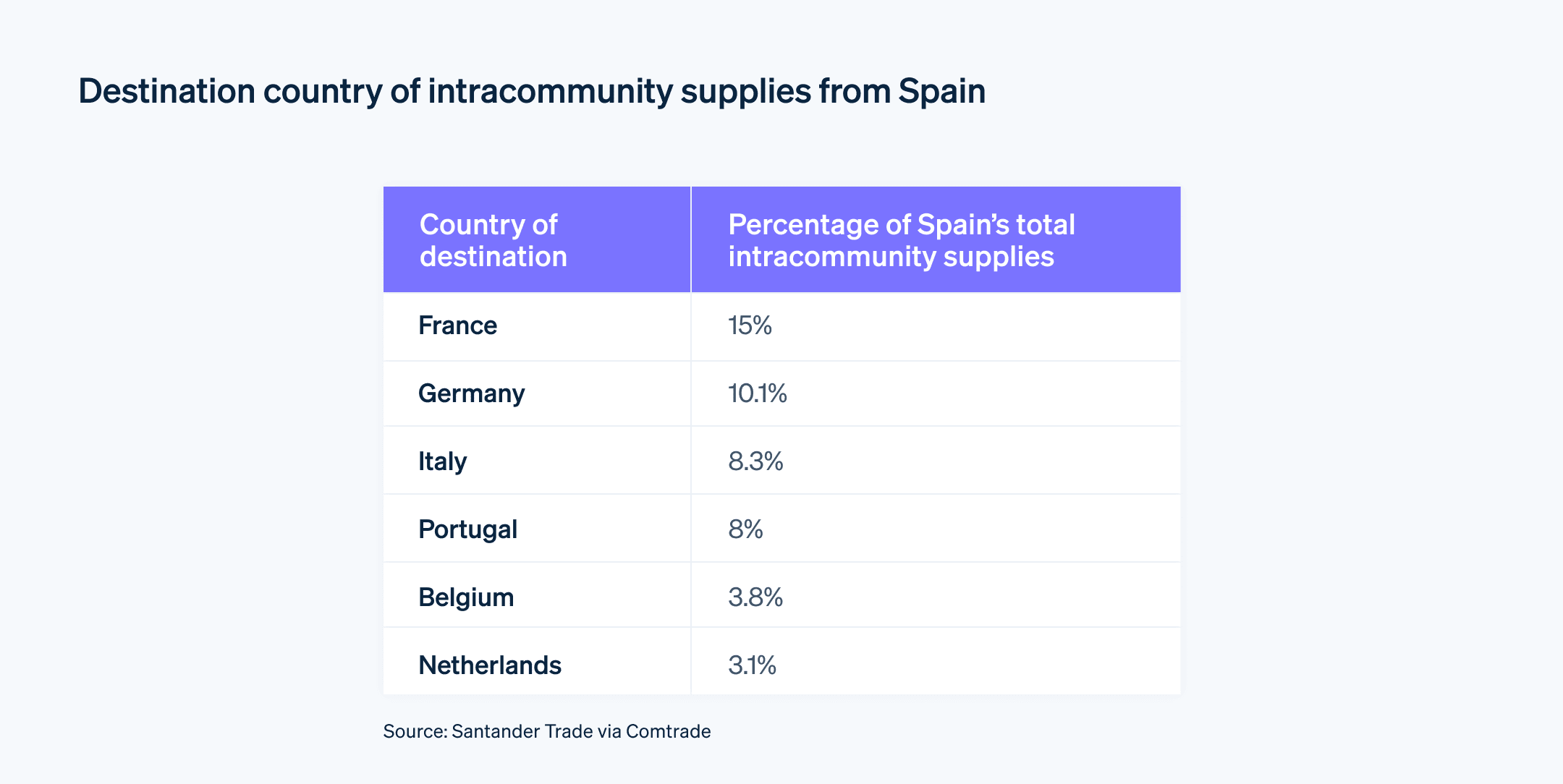

Spanien är ett av de EU-länder som har den högsta volymen gemenskapsinterna transaktioner och ligger för närvarande på sjunde plats bland alla medlemsländer. För att hjälpa dig att expandera din verksamhet internationellt till andra europeiska länder ser den här artikeln närmare på gemenskapsinterna transaktioner och skyldigheterna avseende dessa i Spanien.

Vad innehåller den här artikeln?

- Vad är gemenskapsinterna transaktioner?

- Typer av gemenskapsinterna transaktioner

- Krav för gemenskapsinterna transaktioner

- Fakturering av gemenskapsinterna transaktioner

- Så hanterar man moms på gemenskapsinterna transaktioner

- Vanliga frågor om gemenskapsinterna transaktioner

Vad är gemenskapsinterna transaktioner?

Med gemenskapsinterna transaktioner avses köp och försäljning av varor eller tjänster mellan två företag eller yrkesutövare i olika EU-länder. Eftersom dessa transaktioner äger rum inom EU kallas de vanligen "gemenskapsinterna förvärv och leveranser" snarare än "import och export".

Typer av gemenskapsinterna transaktioner

Det finns två typer av gemenskapsinterna transaktioner: förvärv och leveranser. Dessa motsvarar det som brukar kallas import och export.

Gemenskapsinterna förvärv

Inköp som görs av ett företag eller en egenföretagare i Spanien från ett annat EU-land, oavsett vem som sköter transporten, betraktas som gemenskapsinterna förvärv. Här följer några andra specifika fall som också betraktas som gemenskapsinterna förvärv:

Inköp av nya fordon i Spanien – definierat som fordon som är mindre än sex månader gamla från den första registreringen eller har gått mindre än 600 mil – från ett annat EU-land, oavsett om transaktionen sker mellan privatpersoner, näringsidkare eller mellan en privatperson och en näringsidkare.

Mottagande av varor som förs in i Spanien av ett företag från ett annat EU-land, t.ex. överföring av produktlager mellan två kontor i olika länder.

Köp av varor från ett annat EU-land i Spanien, när säljaren är en näringsidkare och köparen är en ickekommersiell juridisk person (t.ex. en ideell förening, ett offentligt organ eller en gemensamt ägd enhet), förutsatt att transaktionen överstiger 10 000 EUR.

Observera att vissa transaktioner inte betraktas som gemenskapsinterna förvärv:

Inköp av produkter från ett annat medlemsland som installeras eller monteras på det spanska fastlandet eller Balearerna innan köparen får full äganderätt.

Köp av produkter i Spanien från en näringsidkare i ett annat EU-land som omfattas av sitt lands franchisesystem.

Distansförsäljning där köparen är en enhet eller en juridisk eller fysisk person som inte bedriver yrkesmässig verksamhet. Distansförsäljning beaktas också när köparen är ett företag som uteslutande bedriver verksamhet som är momsbefriad eller som omfattas av den särskilda ordningen för jordbruk, boskap och fiske.

Inköp av produkter som omfattas av den särskilda ordningen för begagnade varor, konstverk, antikviteter och samlarföremål. Inom dessa kategorier beskattas försäljningen i ursprungslandet.

Gemenskapsinterna leveranser

Försäljning av tjänster eller varor från ett företag eller en egenföretagare i Spanien till en kund i ett annat EU-land – oavsett vem som sköter transporten – klassificeras som gemenskapsinterna leveranser. Här är några andra specifika fall som också betraktas som gemenskapsinterna leveranser:

Försäljning av nya fordon från Spanien till ett annat EU-land, oavsett om köparen och säljaren är privatpersoner eller näringsidkare.

Försändelser av varor från ett företags huvudkontor i Spanien till dess lokaler i ett annat EU-land.

För att kunna expandera verksamheten och sälja produkter och tjänster i andra EU-länder är det viktigt att använda en betalningsplattform som är utformad för internationell handel. Med Stripe Payments kan du ta emot onlinebetalningar med dina kunders föredragna betalningsmetoder i 195 länder, inklusive alla EU:s medlemsstater, och konsolidera alla dina intäkter på en enda plattform. Detta gör bokföringen mycket enklare och minskar risken för manuella fel.

Krav för gemenskapsinterna transaktioner

Det enda kravet för att genomföra gemenskapsinterna leveranser och förvärv i Spanien är registrering i registret över gemenskapsinterna aktörer (ROI). För att registrera dig måste du fylla i och lämna in formulär 036. Var särskilt uppmärksam på avsnittet "Skäl för ansökan", där du måste ange din begäran om registrering i ROI.

När din ansökan har godkänts – senast tre månader efter att du har skickat in formulär 036 – kommer den spanska skattemyndigheten (Agencia Tributaria, AEAT) att utfärda ett gemenskapsinternt momsregistreringsnummer (även känt som ett "europeiskt momsnummer", "momsregistreringsnummer [NIF-IVA]" eller "EU-momsregistreringsnummer"). För att omfattas av motsvarande momsbefrielse måste både köparen och säljaren ha giltiga gemenskapsinterna momsregistreringsnummer, och båda numren måste anges på fakturan.

När det gemenskapsinterna momsregistreringsnumret har erhållits kommer företaget eller yrkesutövaren automatiskt att inkluderas i systemet för utbyte av information om mervärdesskatt (VIES). Detta gör det möjligt för både dig och den andra parten i transaktionen att verifiera att de gemenskapsinterna momsregistreringsnumren är giltiga via AEAT eller Europeiska kommissionens webbplatser. Det är viktigt att verifiera kundernas momsregistreringsnummer innan du utfärdar en faktura utan moms. Om det angivna numret är ogiltigt kommer AEAT att kräva moms för den transaktionen, eftersom den inte kommer att betraktas som en gemenskapsintern transaktion och därför är skattepliktig.

Observera att om du inte genomför några gemenskapsinterna transaktioner inom ett år kommer AEAT automatiskt att ta bort din registrering i ROI. I sådana fall kommer du att få ett meddelande innan borttagningen träder i kraft, så att du kan skicka in formulär 036 för att begära registrering i ROI på nytt. AEAT reagerar vanligtvis snabbt i sådana fall.

När gemenskapsinterna förvärv och leveranser avser fysiska varor ska de även åtföljas av transportbevis. Det vanligaste dokumentet är "CMR-fraktsedel" (kallad "CMR" efter den franska förkortningen för konventionen om fraktavtalet vid internationell godsbefordran på väg). Den måste innehålla uppgifter om de varor som transporteras, kvantiteter, datum och länder för hämtning och leverans samt uppgifter om säljare, köpare och transportör.

Fakturering av gemenskapsinterna transaktioner

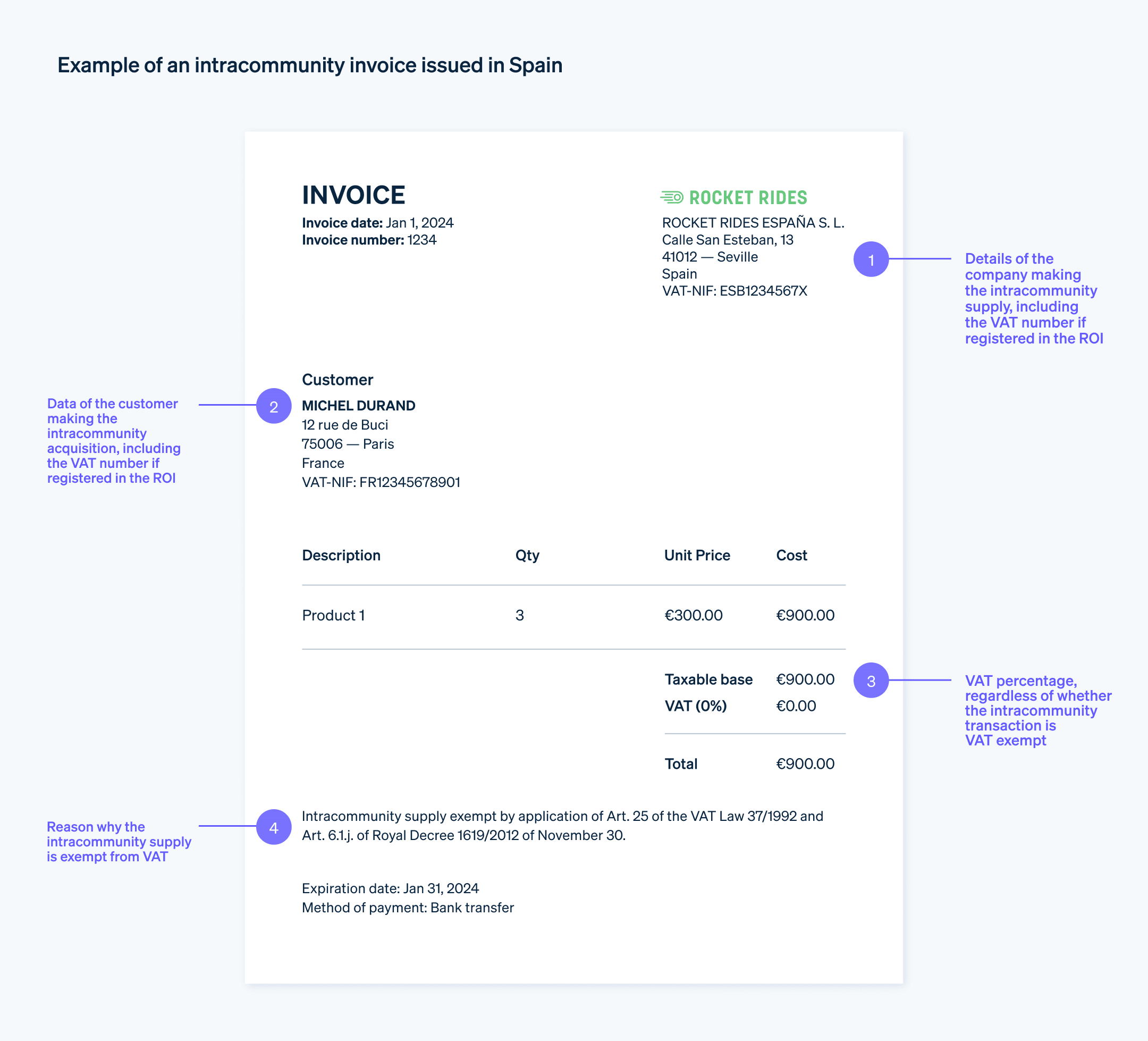

Fakturor för gemenskapsinterna transaktioner mellan näringsidkare som är registrerade i ROI inkluderar inte moms. De måste dock uttryckligen ange att en skattesats på 0 procent har tillämpats eller att transaktionen är momsbefriad.

Utöver den standardinformation som krävs på alla fakturor kräver gemenskapsinterna transaktioner en mer omfattande uppsättning obligatoriska uppgifter. Här är ett exempel på en faktura:

Så hanterar man moms på gemenskapsinterna transaktioner

Moms hanteras på olika sätt beroende på vilken typ av gemenskapsintern transaktion det rör sig om: förvärv eller leveranser.

Till exempel är gemenskapsinterna förvärv de enda gemenskapsinterna transaktioner som beskattas i Spanien. I dessa fall kräver skattesystemet att företaget både övertar (dvs. deklarerar skatteavdraget) och självdeklarerar (dvs. deklarerar skyldigheten att betala) momsen för transaktionen.

Även om skattedeklarationen i de flesta fall kommer att vara neutral (dvs. ingående och utgående momsbelopp kvittas mot varandra så att ingen betalning behövs), finns det undantag där det kan krävas betalning. Om en egenföretagare i Spanien till exempel köper en bil av ett företag i ett annat EU-land, skulle hen deklarera 100 % av momsen på transaktionen, men kan endast dra av 50 % av den på grund av det tredje undantaget i artikel 95 i den spanska mervärdesskattelagen. Den här artikeln antar att 50 % av bilarna, släpvagnarna, mopederna och motorcyklarna används för affärsändamål. Till följd av detta skulle den enskilde bli tvungen att betala de återstående 50 procenten av mervärdesskatten till AEAT.

Gemenskapsinterna leveranser beskattas dock i destinationslandet. Om en kund från en annan medlemsstat som inte är registrerad i ROI köper produkter från ett spanskt företag måste de betala spansk moms. Om det handlar om distansförsäljning gäller dock de särskilda reglerna för sådana transaktioner. Enligt dessa regler ska moms betalas i destinationslandet om företagets gemenskapsinterna försäljning har överskridit 10 000 EUR under innevarande eller föregående år.

Även om utgående moms inte tas ut på gemenskapsinterna leveranser mellan näringsidkare (eftersom dessa är momsbefriade transaktioner) är det fortfarande möjligt att dra av ingående moms på relaterade transaktioner. Om ett spanskt företag till exempel köper material i Spanien för att tillverka produkter för försäljning i Europa, kan det dra av momsen på dessa inköp, även om försäljningen till företagskunder i andra medlemsländer är momsbefriad. Detta förfarande kallas fullständig befrielse. Dessa transaktioner måste redovisas genom att fylla i formulär 349 varje månad eller kvartal.

Det är viktigt att notera att hanteringen av moms vid gemenskapsinterna transaktioner – både i Spanien och i hela EU – har uppdaterats i och med införandet av nya EU-förordningar, såsom direktiv 2006/112/EG. För att säkerställa att rätt momssats alltid tillämpas på dina försäljningstransaktioner gör Stripe Tax det möjligt att automatiskt beräkna och ta ut skatt på alla dina Stripe transaktioner. Dessutom uppdateras Tax regelbundet för att återspegla lagändringar i EU och i de fler än 50 länder där Tax är tillgängligt (undantag finns här).

Vanliga frågor om gemenskapsinterna transaktioner

När ska gemenskapsinterna fakturor ange spansk moms?

Gemenskapsinterna fakturor anger spansk moms när en av parterna inte har ett europeiskt momsregistreringsnummer och varorna levereras i området som omfattas av indirekt skatt (dvs. det spanska fastlandet och Balearerna).

Är gemenskapsinterna förvärv momspliktiga?

Det beror på. Om de görs mellan två företag från olika EU-länder som är registrerade i ROI är de momsbefriade och inkluderar ingen moms. Men om den ena parten är en fysisk person eller ett företag som inte är registrerat i ROI är gemenskapsinterna förvärv momspliktiga i destinationslandet.

När ska man utfärda en gemenskapsintern faktura utan moms?

En gemenskapsintern faktura utan moms ska utfärdas när en leverantör som är registrerad i ROI säljer en produkt eller tjänst till ett företag i ett annat EU-land som också har ett eget gemenskapsinternt momsregistreringsnummer.

På vilket språk ska ett företag i Spanien utfärda fakturor?

Om du utfärdar fakturor från Spanien kan du välja önskat språk i texten. Enligt det kungliga dekretet 1496/2003 "kan fakturor eller ersättningsdokument utfärdas på vilket språk som helst", men AEAT får också kräva en översättning till spanska (eller ett annat av Spaniens officiella språk) om det är nödvändigt för kontrolleringssyften.

Innehållet i den här artikeln är endast avsett för allmän information och utbildningsändamål och ska inte tolkas som juridisk eller skatterelaterad rådgivning. Stripe garanterar inte att informationen i artikeln är korrekt, fullständig, adekvat eller aktuell. Du bör söka råd från en kompetent advokat eller revisor som är licensierad att praktisera i din jurisdiktion för råd om din specifika situation.