Det är inte längre enkelt att identifiera fintech-företag. Spridningen av integrerade finansverktyg har gjort det enklare än någonsin för plattformar att integrera finansiella tjänster – som företagskort, penningkonton och tillgång till finansiering – direkt i sin produkt. Med den här typen av skräddarsydda finansiella tjänster blir plattformarna en helhetslösning som gör det möjligt för kunderna att hantera alla aspekter av sin verksamhet på en enda plats.

Den här guiden går igenom grunderna för integrerade finanstjänster för programvaruplattformar. Läs mer om varför det är en bra idé att integrera finansiella tjänster i din produkt, hur du utvärderar lösningarna och hur Stripe kan hjälpa dig.

Den här guiden fokuserar på de finansiella tjänster som är tillgängliga för plattformar – utöver betalningshantering. Om du är intresserad av att integrera onlinebetalningar kan du läsa vår introduktion till onlinebetalningar och lära dig mer om hur företag kan tjänar pengar på betalningar.

Vad är integrerade finanstjänster?

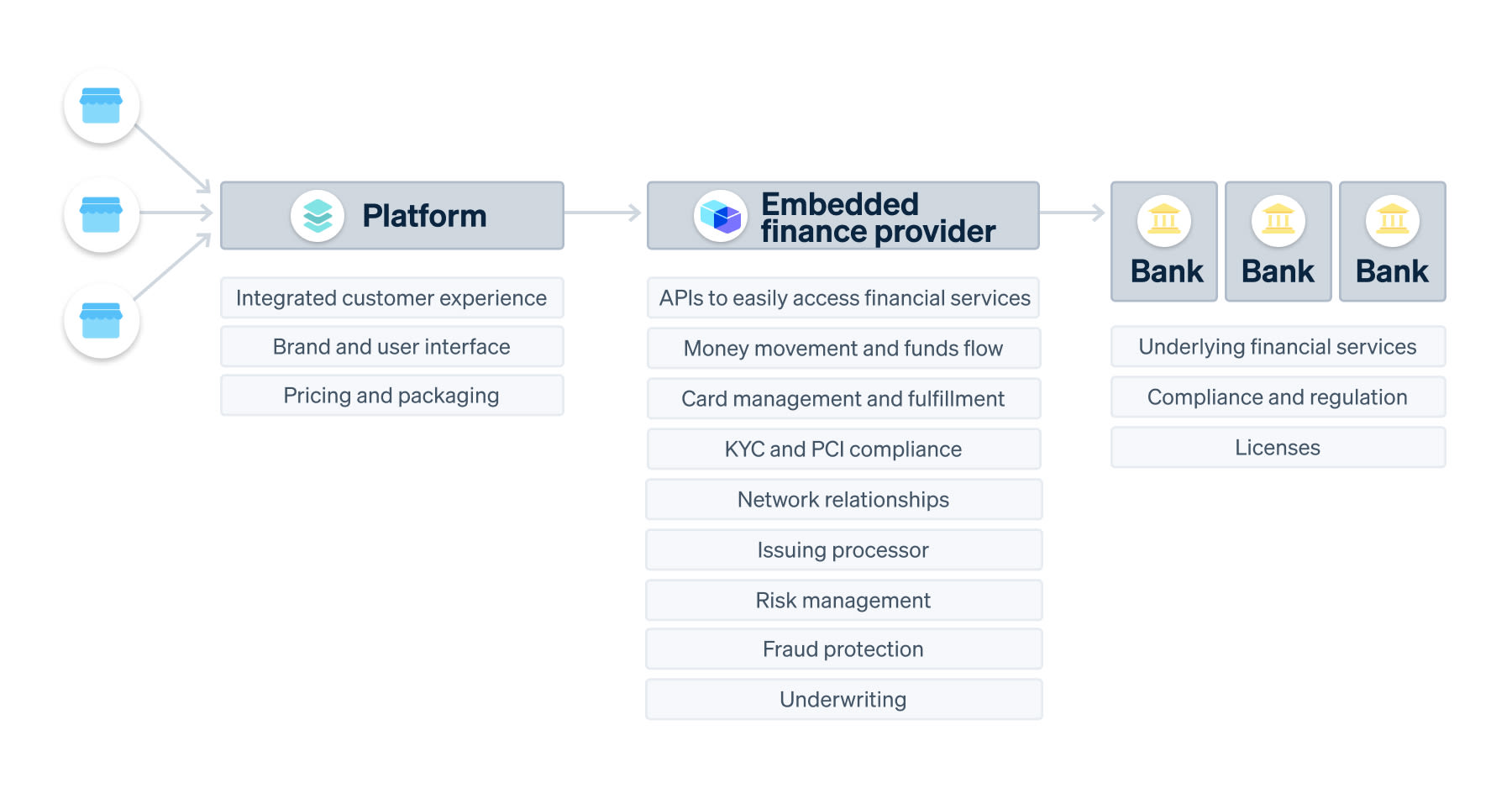

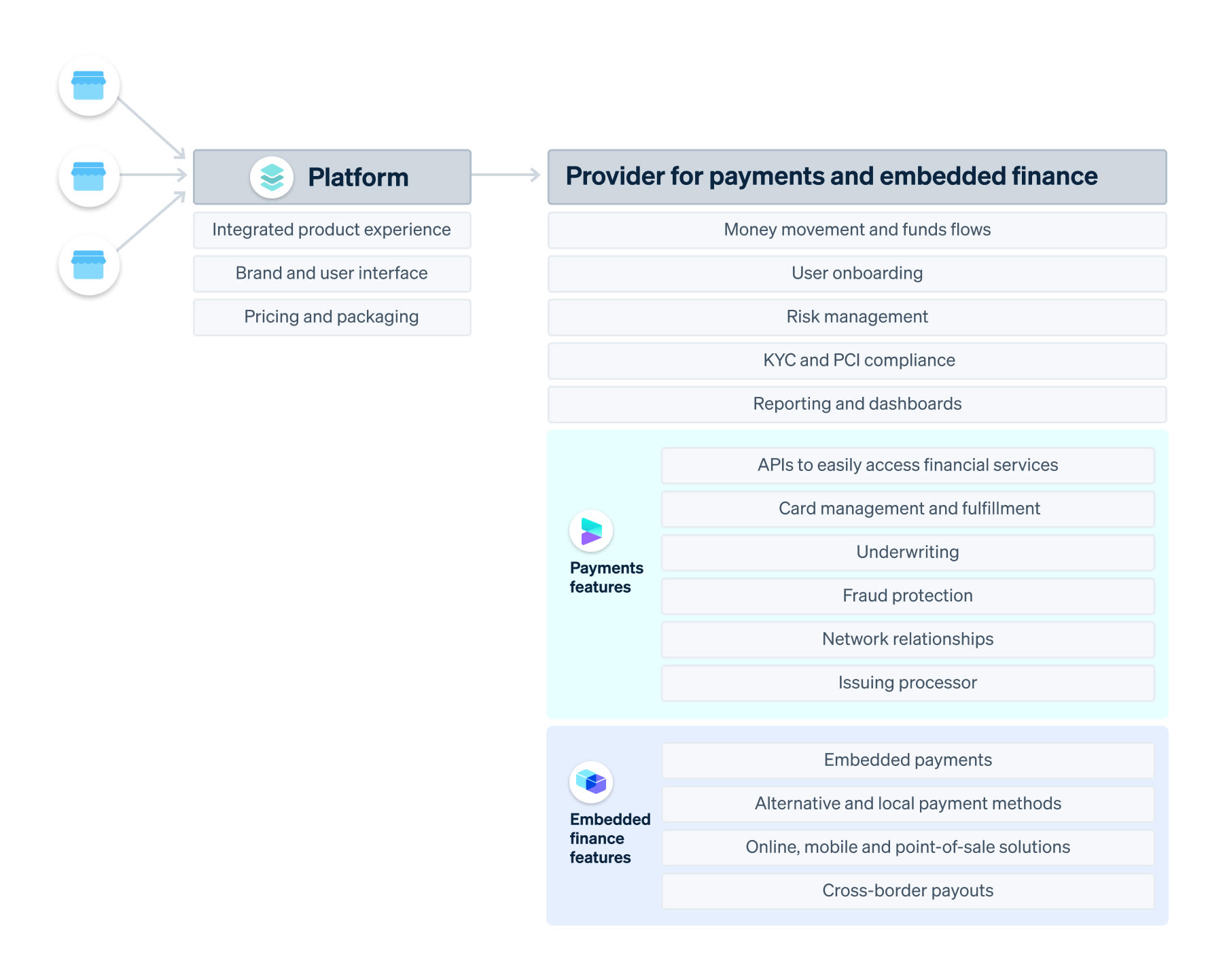

En leverantör av integrerade finanstjänster gör det enkelt för alla företag, från nystartade fintech-företag till etablerade plattformar, att integrera de finansiella tjänster som tidigare bara erbjöds av banker – som penningkonton, betalkort och finansiering – direkt i företagets befintliga programvara. Leverantörer av integrerade finanstjänster arbetar normalt sett direkt med banker för att tillhandahålla den underliggande tjänsten. Plattformarna använder sedan API:er för att göra det möjligt för kunderna att öppna konton, betala räkningar, hantera kassaflöden och få tillgång till finansiering genom att arbeta direkt med plattformen kunderna använder och litar på.

Leverantörer av integrerade finanstjänster är viktiga för en mängd olika företag, från neobanker till marknadsplatser. Många plattformar erbjuder redan idag en version av integrerade finanstjänster genom att tillhandahålla betalningshantering, tillgång till ACH- eller banköverföringar via en betalningsleverantör. Leverantörer av integrerade finanstjänster gör det möjligt för plattformar att lägga till ännu fler finansiella tjänster till sin produkt.

Utvecklingen av integrerade finanstjänster

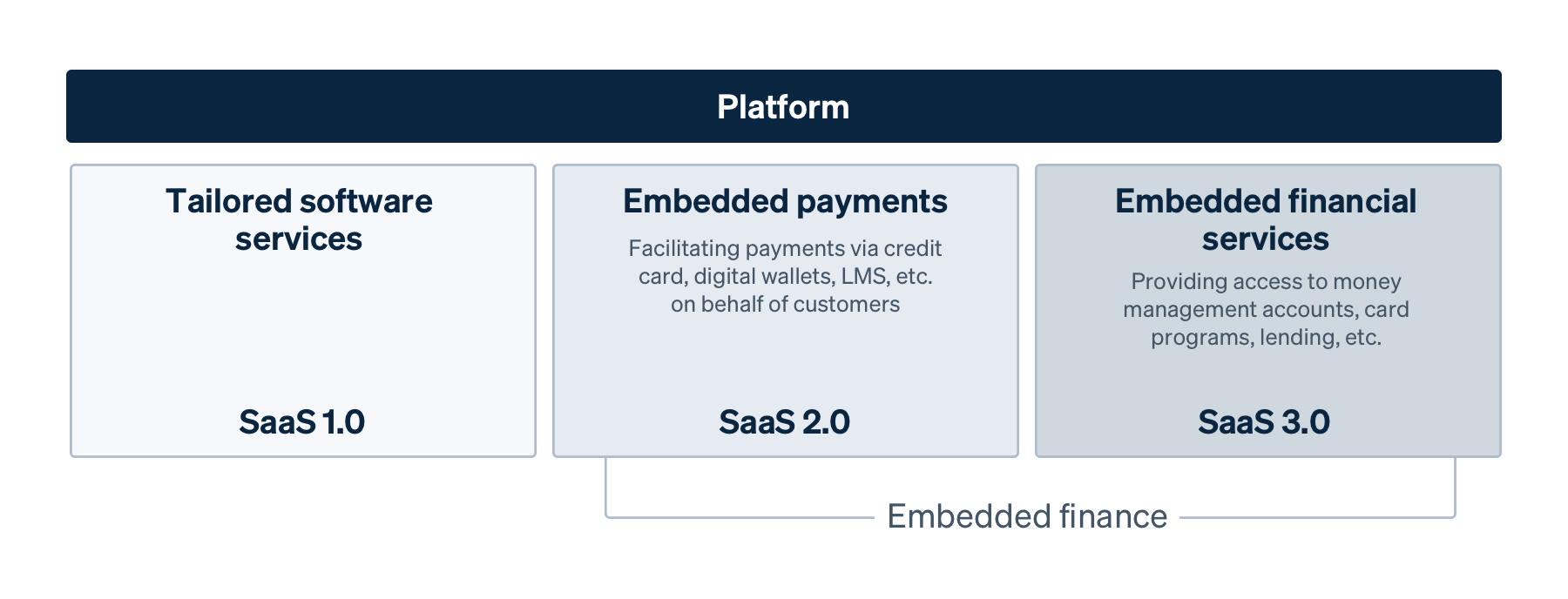

För ett decennium sedan kunde nästan alla plattformar betraktas som "SaaS 1.0", där de helt enkelt erbjöd anpassade mjukvarutjänster och genererade månatliga återkommande intäkter från kundabonnemang. I dag anses de flesta plattformar vara en del av "SaaS 2.0", som möjliggör onlinebetalningar för kunder och är det första steget för att integrera finansiella verktyg i en produkt. Den här funktionen har blivit central för plattformar; utan onlinebetalningar blir det mycket svårare att konkurrera på marknaden. Att möjliggöra onlinebetalningar hjälper också SaaS 2.0-plattformar att generera mer intäkter – förutom att ta betalt för månadsabonnemang kan de också debitera kunder för tillgång till betalningshantering.

Med framväxten av integrerade finanstjänster har utvecklingen mot "SaaS 3.0" börjat, vilket ger kunder ännu fler integrerade funktioner (som finansiering, konton och betalkort) utöver betalningar.

Så fungerar integrerade finanstjänster för plattformar

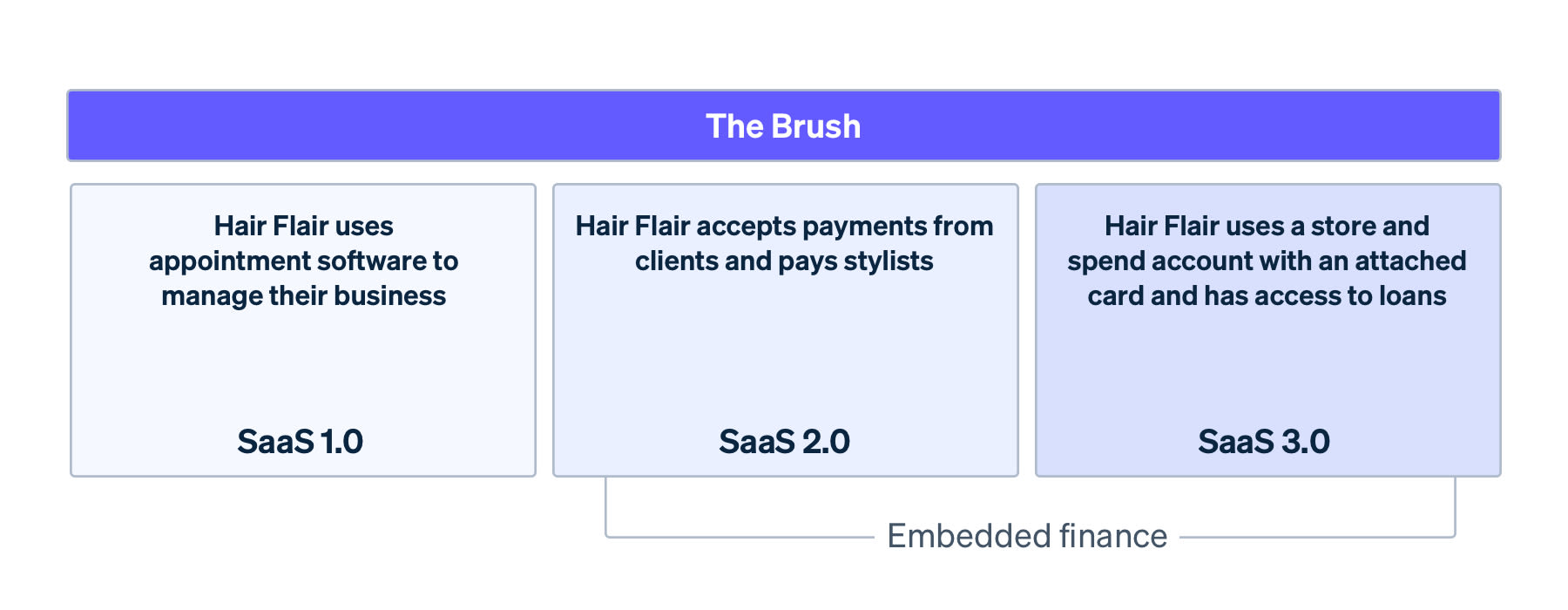

Föreställ dig en plattform som erbjuder boknings- och betalningshantering för frisersalonger (vi kan kalla företaget för Kammen).

Låt oss titta närmare på Hårsvallet, en av Kammens kunder. Hårsvallet har använt Kammen i tre år för att hantera bokningar och ta betalt av kunder. När Hårsvallet vill ha ytterligare finansiella tjänster för att driva sin verksamhet har de två alternativ: 1) arbeta direkt med en bank, eller 2) få tillgång till de finansiella tjänsterna via Kammen.

Arbeta direkt med en bank

Hårsvallet har precis öppnat sin andra hårsalong och ägaren behöver ett konto för de medel som används för att betala frisörerna. För att öppna ett bankkonto måste hen gå till en finansiell institution, till exempel ett lokalt bankkontor, och tillhandahålla sin företagsinformation.

Om Hårsvallet inte godkänns för ett företagskonto måste ägaren öppna ett personligt bankkonto, vilket blandar ihop ägarens privatekonomi med företagets ekonomi. I det här fallet skapas kontot hos den fysiska banken, men ägaren måste nu flytta pengar från Kammen till sitt nya bankkonto – och vänta två till tre arbetsdagar på att pengarna ska bli tillgängliga innan hen kan betala sina anställda.

Enligt en Stripe-undersökning måste 55 % av företagen personligen besöka en lokal filial och 23 % måste skicka ett fax för att kunna öppna ett bankkonto.

Salongsägarna behöver också kapital för att investera i marknadsföring och renovering av studion. De skulle kunna ansöka om ett lån från samma finansinstitut där de öppnade sitt finanskonto, men det slutar med att de hittar ett lån med lägre ränta från en annan lokal bank. De ansöker om lånet personligen och fyller i en lång ansökan med sin företagsinformation. Eftersom banken inte känner till Hair Flair, eller det typiska kassaflödet som förväntas för salonger, godkänns Hair Flair tyvärr inte för lånet. De ansöker om lån hos ytterligare två banker och blir godkända för ett lån några månader senare.

Endast 48 % av småföretagen har tillgång till all den finansiering de behöver.

Hair Flair har också många utgifter kopplade till sin nya plats. Istället för att använda sitt personliga kort bestämmer de sig för att ansöka om ett företagskreditkort för att köpa ny utrustning och förnödenheter.

De letar efter ett kort med låg ränta och skaffar ett kort hos ännu en bank, separat från den där de ansökte om lånet och öppnade ett konto. De delar all sin information igen och måste nu ta reda på hur de ska hantera pengar på kortet med medlen från The Brush eller från sitt finanskonto

Utöver att skapa konton i olika banker spenderar innehavarna på Hair Flair tid varje vecka på att avstämma ekonomin mellan dessa konton för att spåra pengar, betala fakturor och undvika oklarerade checkar. Det innebär också att en betydande del av deras intäkter kan vara bundna i överföringar innan de kan spendera dem.

Få tillgång till finansiella tjänster via en plattform

The Brush, som började som ett tidsbokningsprogram för salonger, ger nu kunderna tillgång till bankfunktioner, inklusive möjligheten att behandla betalningar, få tillgång till kapital, skaffa företagskort och öppna finanskonton – på ett och samma ställe. Alla dessa fördelar är __ utöver__ The Brushs grundläggande funktioner för schemaläggning och tidsbokning.

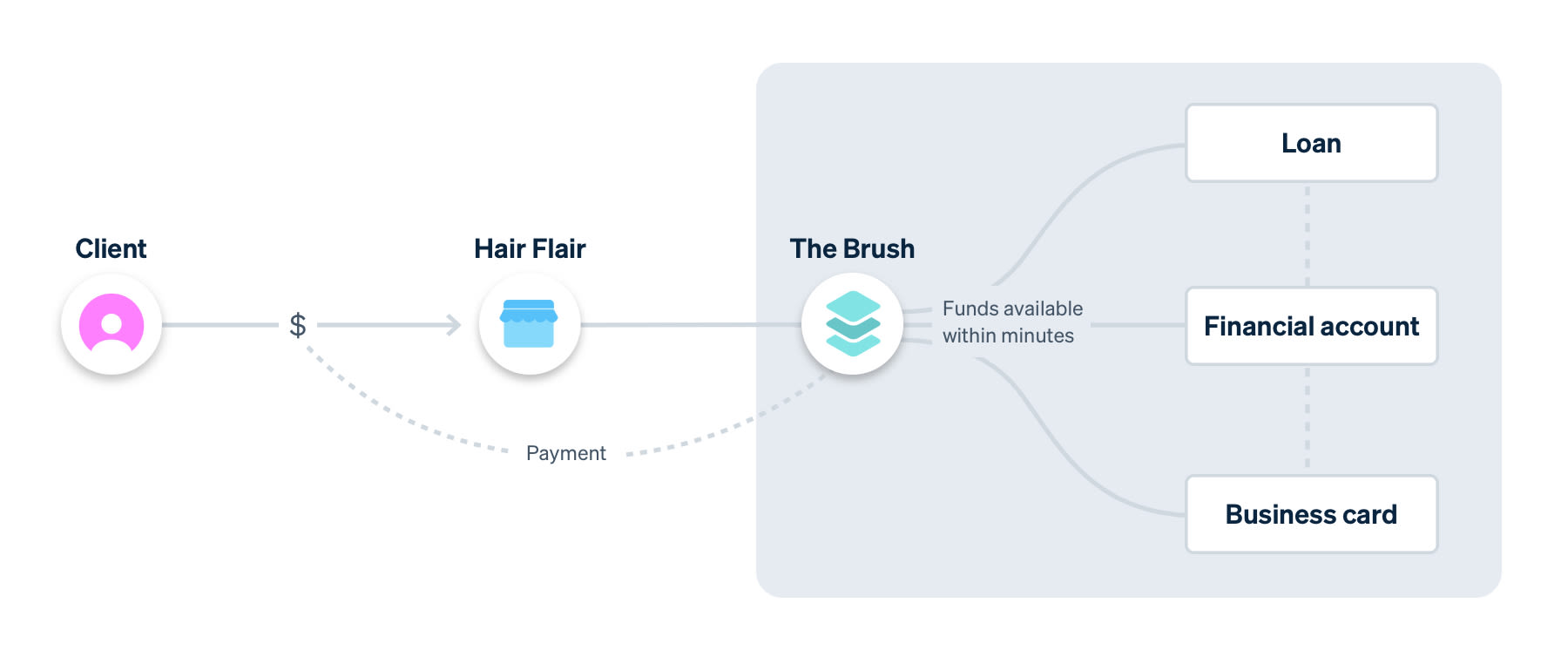

Eftersom Hair Flair behandlar alla kunders betalningar på The Brush har The Brush en fullständig förståelse för salongens finansiella historia, och plattformen förstår i sig salongsbranschen och typiska kapitalbehov. Den här gången, när Hair Flair ansöker om ett lån, avgör The Brushs bankpartner Hair Flairs kvalificering baserat på Hair Flairs betalningsvolym och historik på deras plattform och godkänner lånet nästa dag. Kapitalet blir tillgängligt på Hair Flairs finanskonto som de har genom The Brush, utan att behöva skicka in extra pappersarbete.

Och Hair Flair kan enkelt spendera det extra kapitalet på sitt företagskort som de har genom The Brush. Kortet är kopplat till deras finanskonto och kan komma åt alla deras medel (intjänade och lånade) på ett ställe. Medel är omedelbart tillgängliga, så de kan använda sitt kort så snart kunderna betalar för sina tjänster. De kan använda kortet för att betala förbrukningsmaterial och utgifter och, om plattformen beslutar att göra det, kan de tjäna belöningar när de spenderar (som att få pengar tillbaka på salongsrelaterade inköp eller få en gratis månad med The Brush).

Och slutligen sparar ägarna på Hair Flair timmar varje månad på att avstämma ekonomin. Med all finansiell aktivitet (kundbetalningar, lån och företagskostnader) på ett och samma ställe på The Brushs plattform kan innehavarna alltid få tillgång till uppdaterade finansiella rapporter utan att behöva hoppa mellan olika verktyg och system. De behöver inte heller oroa sig för att glömma en överföring eller missa en avbetalning på ett lån. The Brush är Hair Flairs one-stop-shop för att driva hela sitt företag.

Shopify är ett ledande globalt företag inom handel som tillhandahåller pålitliga verktyg för att starta, expandera, marknadsföra och hantera en detaljhandel av alla storlekar. Att hantera finansiella tjänster är en viktig del av att driva ett företag, men de flesta av dagens finansiella tjänster är inte utformade för behoven hos oberoende företagsägare. Shopify Balance erbjuder Shopify-handlare ett snabbt, enkelt och integrerat sätt att hantera sina medel, betala fakturor och spåra utgifter. Detta ger dem enklare tillgång till finansiella produkter och större kontroll över sina finanser.

Vilka är fördelarna med integrerade finanstjänster?

Med integrerade finanstjänster kan plattformar som Kammen lösa verksamhetsproblem för

kunder som Hårsvallet, vilket skapar en bättre helhetsupplevelse. Men att integrera finansiella tjänster ger inte bara kunderna en bättre upplevelse – plattformarna får också faktiska fördelar.

Kundernas livstidsvärde ökar: Det finns två primära sätt att öka kunders livstidsvärde: uppmuntra kunder att använda mer av din produkt eller att få dem att använda produkten under en längre tid. Plattformar som stödjer finansiella tjänster uppmuntrar både och genom att skapa ett ekosystem för kunder som tillhandahåller en mängd praktiska funktioner på ett och samma ställe. Exempel: mer än 80 % av alla Stripe-kunder som accepterar lån via Stripe Capital accepterar ett andra Stripe Capital-lån, vilket gör att Capital kan investera mer pengar i kundförvärv för förstagångslåntagare.

Kundbortfallet minskar: Att behandla betalningar, ha ett konto, använda kredit- eller betalkort och få tillgång till kapital är grundläggande för att kunna driva ett företag. Genom att integrera dessa finansiella tjänster i din produkt får kunderna en anledning att fortsätta använda din programvara, vilket naturligtvis minskar sannolikheten för kundbortfall.

Nya intäktskanaler skapas: Integrerade finanstjänster kan utgöra en betydande del av en plattforms intäkter. Uppskattningsvis kan SaaS-företag öka sina intäkter med mellan 100 och 500 procent genom att lägga till finansiella tjänster. Beroende på vilka finansiella tjänster du erbjuder kan du tjäna pengar genom att ta ut förmedlingsavgifter (en avgift för korttransaktioner), ta ut avgifter för betalningshantering eller för att hjälpa bankpartner att tillhandahålla finansiella tjänster till dina kunder.

Kundupplevelsen och den övergripande kundnöjdheten förbättras: Genom att integrera finansiella tjänster i din programvara sparar du tid, energi och resurser för dina kunder. Istället för att hoppa mellan olika system och navigera komplexa bankkrav kan kunderna göra allt på ett ställe. Detta skapar kundlojalitet, vilket leder till nöjdare kunder som är mer benägna att fortsätta använda din produkt och rekommendera den till andra.

Hur man kommer igång med integrerade finanstjänster

Innan du lägger till fler finansiella tjänster på din plattform måste du veta vilka tjänster som är mest meningsfulla för dina kunder. Alla företag är olika – de flesta börjar med att integrera betalningar, men tjänsterna de erbjuder via en leverantör skiljer sig ofta från varandra. Lightspeed Capital, en storskalig handelsplattform, började med integrerade betalningar online och i fysisk miljö. Två år senare gav de sina kunder tillgång till lån. Vi föreslår att du genomför användarundersökningar för att förstå dina kunders problemområden och för att avgöra vilka finansiella tjänster som bäst kan tillgodose deras behov. (Om din plattform för närvarande använder Stripe kan du höra av dig till din kontaktperson på Stripe så hjälper vi dig.)

Här följer fem saker som du bör utvärdera när du väljer en leverantör av integrerade finanstjänster:

1. Är betaltjänster inkluderade?

Det enklaste alternativet är att använda en lösning som erbjuder både betalningar och integrerade finanstjänster. Detta minskar komplexiteten vid produktlansering och när du behöver skala upp, vilket sänker de interna kostnaderna. Eftersom allt finns i ett och samma system behöver du inte oroa dig för komplicerad hantering av medel och kunderna behöver bara dela sin information en gång, under onboardingen, för att få tillgång till en mängd olika finansiella tjänster. Detta gör det också möjligt för dig att fortsätta fokusera på din kärnprodukt medan din leverantör hanterar det arbete som krävs för att lösa dina kunders problem,

Detta ger också mest värde för dina kunder. Om du får tillgång till din betaltjänst, dina finanskonton och kort via en leverantör kan du enkelt betala egenföretagare eller uppdragstagare på din plattform med hjälp av de pengar som dina kunder tjänar på försäljningen. Egenföretagaren eller uppdragstagaren skulle få tillgång till medlen på några sekunder via ett finanskonto och kort, samtidigt som du inte skulle få några ytterligare behov av rörelsekapital.

2. Stöd för en rad olika finansiella tjänster

När du först börjar tillhandahålla inbäddade finansiella tjänster till kunder kanske du bara börjar med en tjänst, till exempel kort. I takt med att kundernas efterfrågan ökar kanske du vill ge tillgång till ytterligare tjänster, till exempel finanskonton. Dessa olika finansiella tjänster är alla relaterade till hantering av pengar – att få tillgång till dem, förvara dem, spendera dem och flytta dem – så dina system måste kunna prata med varandra och skicka viktig information till kunderna. Istället för att skala upp dina inbäddade finansiella erbjudanden med hjälp av olika punktlösningar bör du leta efter ett enda system som kan stödja en mängd olika finansiella tjänster när du expanderar.

3. Förmågan att snabbt gå ut på marknaden och iterera

Du kanske vill testa produkt/marknadsanpassningen för att se om det finns efterfrågan på de finansiella tjänster som du vill integrera i din produkt. Och beroende på hur dina kunder reagerar vill du ha möjlighet att iterera eller skala upp snabbt.

Låt oss till exempel säga att du lägger till betalningar i din kärnlösning, så att dina kunder kan ta emot betalningar på din plattform. Du ser ett stort intresse, men kunderna berättar att de också vill ha möjlighet att enkelt betala för utgifter med sina intäkter, så du vill testa att erbjuda dina kunder ett kort. De bästa lösningarna bör göra det möjligt för dig att snabbt lägga till olika funktioner och testa dem innan du rullar ut dem på bred front.

4. Enkel integration

De bästa leverantörerna gör det så enkelt som möjligt för dig att börja. Även om det kommer att krävas viss tid för integration bör du kunna komma åt API:er som är lätta att använda för utvecklare och bygga vidare på en färdig finansiell infrastruktur. På så sätt kan du fokusera på hur din kärnverksamhet och den inbäddade finanslösningen kan arbeta tillsammans, snarare än att själv bygga upp infrastrukturen från grunden.

5. Effektiviserad hantering av efterlevnad och regler

Tjänster som erbjuds via tjänsteleverantörer ingår i en reglerad bransch, vilket leder till massor av krav på efterlevnad och regelverk som du måste hantera och upprätthålla. Att erbjuda utgiftskort innebär till exempel att hantera verifiering av användare, säkerställa PCI-efterlevnad, förstå PCI-krav och vidta åtgärder för att minska bedrägerier.

Din leverantör bör hjälpa dig att hantera krav på efterlevnad och reglering för din räkning, vilket minimerar antalet interna resurser som du behöver för att följa dem på egen hand. Det här är särskilt bra att tänka på under onboardingen. Helst ska din leverantör hjälpa till med kraven på förhand, så att kunderna bara behöver ange sin information en gång när de först ansluter sig till din plattform, oavsett hur många finansiella tjänster de har tillgång till.

Så kan Stripe hjälpa till

Stripe är det enklaste och mest flexibla sättet för plattformar att bygga och lansera sina egna fullfjädrade, skalbara integrerade finansfunktioner – oavsett om det är betalningar, finansiering, kort eller finanskonton. Stripes API:er, tillsammans med vår robusta betalningslösning, låter företag – från startups inom fintech till etablerade plattformar – bädda in finansiella tjänster direkt i sin befintliga programvara. Företag som Shopify, Housecall Pro och GlossGenius samarbetar med Stripe för att lösa kritiska problem för sina kunder och skapa ytterligare intäkter för sina företag.

Alla våra produkter erbjuder API:er som är byggstenar där plattformar kan kombinera på olika sätt, beroende på vad deras kunder behöver och vad som är vettigt för plattformens verksamhet.

Betallösning: Stripe Connect gör att du kan bädda in flerpartsbetalningar och erbjuda en mängd olika finansiella tjänster, som att ta ut betalningar från kunder och göra utbetalningar till tredjepartstjänster. Plattformar tjänar intäkter genom att ta ut avgifter för tillhandahållna tjänster.

Företagsfinansiering: Stripe Capital möjliggör snabb och flexibel finansiering för att hjälpa dina kunder att utveckla sina företag. Många småföretagare kämpar för att få konkurrenskraftiga lån, särskilt om det är svårt att analysera deras verksamhet. Stripe tar bort den barriären med ett komplett finansieringsprogram i en enda integration.

Företagskort: Stripe Issuing gör att du omedelbart kan skapa och utfärda virtuella och fysiska kort med din profilering. Kunderna använder korten för att göra inköp till företaget och får snabbare tillgång till de medel de tjänar genom försäljning. Du får insikter om hur kunderna spenderar sina medel, medan Stripe hanterar produktion, fullgörande och leverans av kort. Plattformarna tjänar en andel av interchange-avgiften som tas ut varje gång ett kort används.

Finanskonton: Stripes finanskonton för plattformar skapar konton för dina kunder som kan tjäna intäkt, skicka ACH eller inhemska banköverföringar och stödja inlåningskonto (kommer snart). Stripe hanterar förhandsförhandlingar med ett nätverk av banker, integrerar KYC i din produkt så att du inte behöver bygga ett kostsamt KYC-program och ger dig råd om återstående krav på efterlevnad. De flesta plattformar bygger Stripe-finanskonton och Stripe Issuing tillsammans för att erbjuda kunderna ett sätt att spara, spendera och hantera pengar.

Ta kontakt med vårt team för att lära dig mer om hur din plattform kan använda Stripe för att tillhandahålla företagsfinansiering, utfärda kort eller skapa finanskonton.

Kort som tillhandahålls genom Stripe Issuing utfärdas av Stripes bankpartner i enlighet med licenser från Visa och Mastercard. Visa och Mastercard Commercial Credit Cards utfärdas av Celtic Bank och Cross River Bank, medlemmar av FDIC. Visa och Mastercard Commercial Prepaid Cards utfärdas av Sutton Bank och Evolve Bank & Trust, medlemmar av FDIC. Vissa delar av kortprogrammen är föremål för bankgodkännande.

Stripes finanskonton för plattformar tillhandahålls i USA av Stripe Payments Company, licensierad penningöverförare, med medel hos Stripes bankpartner, Members FDIC. Kort- och andra kreditprodukter tillhandahålls av Celtic Bank och hanteras av Stripe, Inc. och dess dotterbolag Stripe Servicing, Inc.

Stripe Capital erbjuder olika finansieringstyper, bland annat lån och kontantförskott för handlare. Alla finansieringsförfrågningar är föremål för en slutlig granskning innan de godkänns. Stripe Capital-lån erbjuds av Celtic Bank och hanteras av Stripe. YouLend tillhandahåller kontantförskott för handlare för Stripe Capital.