Determinar si una empresa es una fintech ya no es tan sencillo. Con la proliferación de herramientas financieras integradas, resulta más fácil que nunca que las plataformas integren los servicios financieros, como las tarjetas de gastos de la empresa, las cuentas monetarias y el acceso a la financiación, directamente en su producto. Con estos servicios financieros personalizados, las plataformas se convierten en un destino único, lo que les permite a los clientes gestionar todos los aspectos de su negocio en un solo lugar.

Esta guía cubre los conceptos básicos de las finanzas integradas para plataformas de software. Descubre por qué deberías integrar servicios financieros en tu producto, cómo evaluar las soluciones y de qué manera Stripe puede ayudarte.

Esta guía se centra en los servicios financieros disponibles para las plataformas, más además del procesamiento de pagos. Si estás interesado en integrar pagos en línea, puedes consultar nuestra introducción a los pagos electrónicos y aprender cómo monetizar los pagos.

¿Qué son las finanzas integradas?

Un proveedor de finanzas integradas facilita a cualquier empresa, desde startups fintech hasta plataformas establecidas, la integración de los servicios financieros que tradicionalmente ofrece un banco, como cuentas monetarias, tarjetas y financiación, directamente en su software actual. Los proveedores de finanzas integradas generalmente trabajan de forma directa con los bancos para proporcionar el servicio subyacente, y las plataformas pueden usar las API para permitir que los clientes retengan fondos, paguen facturas, administren el flujo de caja y accedan a fondos al trabajar directamente con la plataforma que conocen y en la que confían.

Los proveedores de finanzas integradas son parte integral de diferentes empresas, desde neobancos hasta marketplaces. Hoy en día, muchas plataformas ya ofrecen una versión de finanzas integradas que proporciona procesamiento de pagos, acceso ACH o transferencias electrónicas a través de un proveedor de pagos. Un proveedor de finanzas integradas les permite a las plataformas agregar aún más servicios financieros a su producto.

La evolución de las finanzas integradas

Hace una década, casi todas las plataformas podían considerarse «SaaS 1.0», ya que simplemente ofrecían servicios de software personalizados (como la programación de citas para salones) y generaban ingresos recurrentes mensuales a partir de las suscripciones de los clientes. Hoy en día, la mayoría de las plataformas se consideran parte de la generación del «SaaS 2.0», que facilita los pagos por Internet a sus clientes, lo que supone su primer paso para integrar herramientas financieras en su producto. Esta funcionalidad se ha convertido en una cuestión básica para las plataformas. Sin integrar los pagos electrónicos, a las plataformas les resulta mucho más difícil competir en el mercado. Facilitar estos pagos también ayuda a las plataformas del SaaS 2.0 a generar más ingresos, ya que además de cobrar por las suscripciones mensuales, también pueden cobrar a los clientes por el acceso al procesamiento de pagos.

En la actualidad, con el auge de las soluciones financieras integradas, las plataformas están empezando a evolucionar una vez más hacia el «SaaS 3.0», que ofrece a los clientes funciones financieras integradas adicionales (como financiación, cuentas y tarjetas) más allá de los pagos.

Cómo funcionan las finanzas integradas para las plataformas

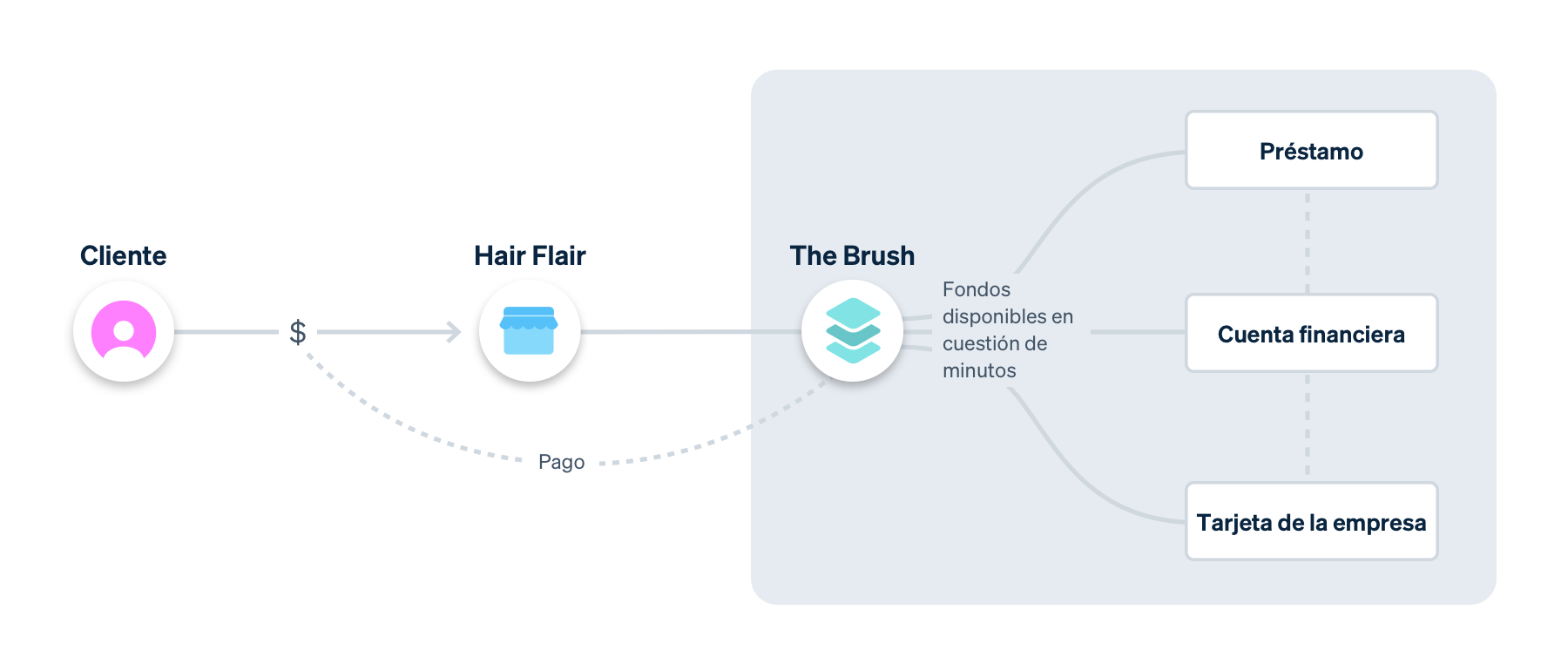

Imagina una plataforma que ofrece software de citas y procesamiento de pagos para salones de belleza y barberías (llamémosla The Brush).

Tomemos como ejemplo a uno de los clientes de The Brush, Hair Flair. Hair Flair ha utilizado The Brush durante tres años para administrar las citas y cobrar pagos de los clientes. Cuando Hair Flair quiera servicios financieros adicionales para administrar su negocio, podría tener dos opciones: 1) trabajar directamente con los bancos o 2) acceder a los servicios financieros a través de The Brush.

Trabajar directamente con los bancos

Hair Flair acaba de abrir su segunda ubicación y los propietarios de los salones primero necesitan un lugar para almacenar los fondos que utilizan para pagarles a sus estilistas. Para abrir una cuenta bancaria, tienen que ir a una institución financiera, como un banco local, y compartir la información de su empresa.

Si Hair Flair no recibe la aprobación para una cuenta de empresa, tendrá que abrir una cuenta bancaria personal, entremezclando sus finanzas comerciales y personales. En este caso, su cuenta se crea en el banco físico, pero ahora necesita administrar el flujo de fondos, moviendo dinero de sus ingresos que tiene en The Brush a su nueva cuenta, y esperar entre dos y tres días hábiles para que el dinero se acredite antes de pagar a sus empleados.

Según una encuesta de Stripe, el 55 % de las empresas deben visitar una sucursal local en persona y el 23 % deben enviar un fax para abrir una cuenta bancaria.

Los propietarios de salones de belleza también necesitan de capital para invertir en marketing y en renovaciones de los locales. Podrían solicitar un préstamo de la misma institución financiera en la que abrieron su cuenta bancaria, pero al final encuentran un préstamo con una tasa de interés más bajo en otro banco de la zona. Solicitan el préstamo en persona y completan un extenso formulario de solicitud con la información de su empresa. Por desgracia, debido a que el banco no conoce a Hair Flair ni al flujo habitual de dinero que se espera por parte de los salones de belleza, Hair Flair no recibe la aprobación para el préstamo. Lo solicitan en otros dos bancos más y reciben la aprobación en uno de ellos luego de un par de meses.

Solo el 48 % de las empresas pequeñas cuentan con acceso a toda la financiación que necesitan.

Además, Hair Flair tiene muchos gastos en su nueva ubicación. En lugar de utilizar su tarjeta personal, decide solicitar una tarjeta de crédito empresarial para comprar equipo nuevo y suministros.

Busca una tarjeta con una tasa de interés baja y logra obtenerla en otro banco diferente al banco en el que solicitó el préstamo y en donde abrió una cuenta. Vuelve a compartir toda su información y ahora debe descubrir cómo gestionar el dinero en la tarjeta con los fondos de The Brush o de su cuenta financiera.

Además de abrir cuentas en distintos bancos, los propietarios de Hair Flair todas las semanas dedican tiempo a conciliar las finanzas entre estas cuentas para realizar un seguimiento de su dinero, pagar impuestos y evitar que se rechacen cheques. Esto también implica que una parte importante de sus ganancias puede estar inmovilizada en transferencias antes de poder gastarla.

Acceder a servicios financieros a través de una plataforma

The Brush, que comenzó como un software de programación de citas para salones de belleza, ahora permite que los clientes accedan a funciones bancarias, como la posibilidad de procesar pagos, acceder a capital, obtener tarjetas de empresa y abrir cuentas financieras, todo en un mismo lugar. Estos beneficios son se suman a las funciones principales de programación y reserva de citas.

Debido a que Hair Flair procesa todos los pagos de clientes en The Brush, esta plataforma comprende por completo el historial financiero del salón de belleza. Además conoce de forma inherente las necesidades del sector y las necesidades de capital que suelen tener. Esta vez, cuando Hair Flair solicita un préstamo, el socio bancario de The Brush determina la elegibilidad de Hair Flair en función de su volumen de pagos y del historial de su plataforma, y aprueba el préstamo al día siguiente. Los fondos aparecen en la cuenta financiera que tiene Hair Flair a través de The Brush, sin necesidad de enviar documentación adicional.

Además, Hair Flair puede invertir fácilmente ese capital adicional en la tarjeta de negocios que tiene a través de The Brush. La tarjeta está vinculada a su cuenta financiera y puede acceder a todos sus fondos (obtenidos y prestados) en un solo lugar. Los fondos están disponibles de inmediato, por lo que puede utilizar su tarjeta tan pronto como los clientes paguen sus servicios. Puede utilizar la tarjeta para pagar los suministros y los gastos de la empresa y, si la plataforma decide ofrecerlo, puede obtener recompensas a medida que invierta dinero (por ejemplo, recuperar dinero de compras relacionadas con el salón de belleza o recibir un mes gratis de The Brush).

Por último, los propietarios de Hair Flair ahorran mucho tiempo cada mes en la conciliación de finanzas. Al tener toda la actividad financiera (pagos de clientes, préstamos y gastos de la empresa) en un solo lugar en la plataforma de The Brush, los propietarios pueden acceder en todo momento a informes financieros actualizados sin necesidad de moverse entre diferentes sistemas y herramientas. Tampoco deben preocuparse por recordar realizar una transferencia o pagar préstamo. The Brush es la plataforma integral donde Hair Flair gestiona todos los aspectos de su empresa.

Shopify es una importante empresa de comercio internacional que proporciona herramientas de confianza para crear, aumentar, promocionar y gestionar una empresa minorista de cualquier tamaño. Las operaciones con servicios financieros constituyen una parte fundamental de la dirección de una empresa y, sin embargo, los servicios financieros actuales no están diseñados para satisfacer las necesidades de los propietarios de empresas independientes. Shopify Balance ofrece a los comerciantes de Shopify una forma rápida, sencilla e integrada de gestionar fondos, pagar facturas y realizar un seguimiento de gastos. Así pueden acceder con mayor facilidad a productos financieros y controlar mejor sus finanzas.

¿Cuáles son los beneficios de las finanzas integradas?

Con las finanzas integradas, las plataformas, como The Brush, pueden resolver los principales problemas empresariales de los

clientes como Hair Flair, creando así una mejor experiencia en general. Pero la integración de los servicios financieros no solo les ofrece a los clientes una mejor experiencia. Las plataformas también ven beneficios reales.

Aumenta el valor vitalicio del cliente (LTV): Hay dos formas principales de aumentar el LTV: animar a los clientes a usar más de tu producto o hacer que lo usen por más tiempo. Los servicios financieros complementarios pueden ayudar con ambas cosas, ya que crean un ecosistema de software para los clientes que proporciona una variedad de funcionalidades útiles en un solo lugar. Por ejemplo, más del 80 % de los clientes de Stripe que aceptan un préstamo a través de Stripe Capital aceptan un segundo préstamo de Stripe Capital, lo que permite a Capital invertir más dinero en la adquisición de clientes para los prestatarios primerizos.

Disminuye la pérdida de clientes: Procesar pagos, tener una cuenta, usar tarjetas de crédito o débito y acceder a capital son partes necesarias de la gestión de una empresa. La integración de estos servicios financieros en tu producto les da a los clientes una razón importante para seguir usando tu software, lo que naturalmente disminuye la probabilidad de abandono.

Crea nuevas líneas de ingresos: Las finanzas integradas tienen el potencial de representar una parte importante de los ingresos de las plataformas. De hecho, se estima que las empresas SaaS pueden aumentar sus ingresos de 2 a 5 veces al agregar servicios financieros. Según los servicios financieros que habilites, puedes ganar dinero capturando ingresos de intercambio (una comisión que acompaña a las transacciones con tarjeta), cobrando una comisión por procesamiento de pagos o ayudando a socios bancarios a proporcionar servicios financieros a tus clientes.

Mejora la experiencia del cliente y la satisfacción general: La integración de los servicios financieros en tu software les hace ahorrar tiempo, energía y recursos a tus clientes. En lugar de tener que ir de un sistema a otro y cumplir con requisitos bancarios complejos, pueden hacer todo en un solo lugar. Esto fomenta la lealtad del cliente, lo que conduce a clientes más felices y con mayor probabilidad de que continúen usando tu producto y lo recomienden a otros.

Cómo empezar a usar las finanzas integradas

Antes de empezar a agregar más servicios financieros a tu plataforma, debes saber qué servicios tiene más sentido ofrecer a tus clientes. No existe un enfoque único para todos: la mayoría de las empresas comienzan con la integración de pagos, pero los servicios que ofrecen a través de un proveedor de financiación integrado difieren de allí. Por ejemplo, Lightspeed Capital, una plataforma de comercio a gran escala, comenzó con pagos integrados electrónicos y en persona y, dos años después, comenzó a dar a sus clientes acceso a préstamos Te sugerimos que realices una investigación de usuarios para comprender los puntos débiles de tus clientes y determinar qué servicios financieros pueden satisfacer mejor sus necesidades. (Si tienes una plataforma que actualmente usa Stripe, comunícate con tu contacto de Stripe para ver si podemos ayudarte).

A continuación te contamos cinco puntos que debes buscar en un proveedor de finanzas integradas:

1. Servicios de pago incluidos

La opción más sencilla es utilizar una solución que ofrezca tanto servicios de pagos como servicios financieros integrados. Esto reduce significativamente la complejidad requerida para salir al mercado y escalar tus ofertas, lo que disminuye los costos internos. Debido a que todo está en un solo sistema, no tienes que preocuparte por la complicada administración de fondos, y los clientes solo tienen que compartir su información una vez, durante el onboarding, para acceder a diferentes servicios financieros. Esto también te permite seguir centrándote en tu producto principal mientras tu proveedor se encarga del trabajo necesario para resolver los problemas financieros de tus clientes.

Esta opción también otorga el mayor valor a tus clientes. Si accedes a tu servicio de pagos, tus cuentas financieras y tus tarjetas mediante un solo proveedor, puedes pagar a empresarios individuales o contratistas en tu plataforma mediante el dinero que los clientes obtienen a partir de las ventas. El empresario individual o contratista tendrían acceso a estos fondos en cuestión de segundos mediante una cuenta financiera y una tarjeta, y tú no tendrías ninguna necesidad de fondo de maniobra adicional.

2. Que acepte diferentes servicios financieros

Cuando empieces a ofrecer servicios financieros integrados por primera vez a tus clientes, puedes comenzar con un solo servicio, como tarjetas. A medida que crezca la demanda, quizá quieras ofrecer acceso a servicios adicionales, como cuentas financieras. Estos diferentes servicios financieros se encuentran relacionados con la gestión de dinero (acceder a él, almacenarlo, gastarlo y transferirlo), por lo que los sistemas deberán poder comunicarse entre sí y enviar información importante de los clientes. En vez de ampliar tus ofertas de servicios financieros integradas mediante varias soluciones específicas, busca un único sistema que pueda admitir una gran variedad de servicios financieros a medida que te expandas.

3. Que te brinde la capacidad de comercializar e iterar de forma rápida

Es posible que quieras probar la adecuación del producto en el mercado para comprobar si existe una demanda de los servicios financieros que deseas integrar en tu producto. En función de cómo reaccionen los clientes, querrás poder ajustarlo o ampliarlo rápidamente.

Por ejemplo, imaginemos que agregas pagos a la solución principal, lo cual permite que los clientes acepten dinero en la plataforma. Observas un gran interés, pero los clientes te comentan que también quieren poder pagar gastos empresariales fácilmente con sus ingresos, por lo que querrás ofrecerles una tarjeta. Las mejores soluciones deberían permitirte agregar con rapidez distintas capacidades y probarlas antes de implementarlas de forma general.

4. Que sea fácil de integrar

Los mejores proveedores hacen que empezar sea lo más fácil posible. Si bien será necesario dedicarle tiempo a la integración, deberías poder acceder a API sencillas para desarrolladores y aprovechar una infraestructura financiera lista para usarse. De esta manera, puedes enfocarte en cómo funcionan en conjunto tu negocio principal y los servicios financieros integrados, en lugar de desarrollar infraestructura de banca desde cero y por tu cuenta.

5. Que la gestión de la regulación y el cumplimiento normativo sea sencillo

Los servicios que se ofrecen mediante proveedores son parte de un sector regulado, lo que genera como resultado una lista larga de requisitos regulatorios y de cumplimiento normativo que debes gestionar y mantener. Por ejemplo, ofrecer tarjetas de gastos menores para empleados implica gestionar la verificación de usuarios, garantizar el cumplimiento de la normativa PCI, comprender los requisitos de KYC y contar con medidas para reducir los fraudes.

El proveedor debería ayudarte a gestionar los requisitos de regulación y cumplimiento de la normativa en tu nombre de manera significativa y, de esta manera, minimizar la cantidad de recursos internos que necesitas para mantenerlos por tu cuenta. Es especialmente útil tener esto en cuenta durante el onboarding. Lo ideal es que el proveedor ayude con los requisitos iniciales, para que los clientes solo deban ingresar su información una vez cuando se unan a la plataforma, sin importar a cuántos servicios financieros accedan.

¿Cómo puede ayudar Stripe?

Stripe es la forma más sencilla y flexible en que las plataformas pueden desarrollar y lanzar sus propias funcionalidades escalables y completas de servicios financieros integrados, ya sean pagos, financiación, tarjetas o cuentas bancarias. Las API de Stripe, junto con nuestra sólida solución de pagos, permiten que las empresas, desde startups fintech hasta plataformas establecidas, integren los servicios financieros directamente en su software existente. Empresas como Shopify, Housecall Pro y GlossGenius colaboran con Stripe para resolver los problemas críticos de sus clientes y generar líneas adicionales de ingresos a sus empresas.

Cada uno de nuestros productos ofrece API, que son componentes esenciales de las plataformas que se combinan de diferentes maneras en función de las necesidades de los clientes y de lo que tenga sentido para el negocio de la plataforma.

Solución de pagos: Stripe Connect te permite integrar pagos a múltiples partes y ofrecer una variedad de servicios financieros, como cobrar pagos de clientes y hacer transferencias a terceros. Para obtener ingresos, las plataformas cobran comisiones por los servicios que proporcionan.

Financiación de empresas: Stripe Capital permite una financiación rápida y flexible para ayudar a tus clientes a expandir su negocio. Muchas pequeñas empresas tienen dificultades para obtener préstamos competitivos, en especial si se dificulta la evaluación de riesgos. Stripe elimina esta dificultad mediante un programa completo de préstamos a través de una sola integración.

Tarjeta comercial: Stripe Issuing te permite crear y emitir tarjetas físicas y virtuales de forma inmediata con la imagen de tu marca. Los clientes utilizan las tarjetas al momento de realizar compras para su empresa y cuentan con un acceso más rápido a los fondos que obtienen mediante las ventas. Así comprendes la forma en que los clientes gastan sus fondos, mientras que Stripe se encarga de la producción de tarjetas, la gestión logística y el envío de las tarjetas. Las plataformas ganan una parte del intercambio que se cobra cada vez que se utiliza una tarjeta.

Cuentas financieras: Stripe Financial Accounts para plataformas crea cuentas para tus clientes que pueden obtener recompensas, enviar transferencias ACH o electrónicas a nivel nacional y admitir depósitos de cheques (disponible próximamente). Stripe se ocupa de las negociaciones iniciales con una red de bancos, integra el proceso de KYC dentro de tu producto para que no necesites crear un costoso programa de KYC y te asesora sobre el cumplimiento de la normativa. La mayoría de las plataformas usan Stripe Financial Accounts y Stripe Issuing en conjunto para ofrecer a los clientes una forma de almacenar, gastar y administrar el dinero.

Ponte en contacto con nuestro equipo para obtener más información sobre cómo tu plataforma puede usar Stripe para originar financiación empresarial, emitir tarjetas o crear cuentas financieras.

Las tarjetas que se ofrecen a través de Stripe Issuing son emitidas por los socios bancarios de Stripe de conformidad con las licencias de Visa y Mastercard. Las tarjetas de crédito de Visa y Mastercard Commercial son emitidas por Celtic Bank y Cross River Bank, miembros de la FDIC. Las tarjetas de crédito de prepago Visa y Mastercard Commercial son emitidas por Sutton Bank y Evolve Bank & Trust, miembros de la FDIC. Algunas funcionalidades de los programas de tarjetas están sujetos a aprobación bancaria.

Stripe Financial Accounts para plataformas se proporciona en EE. UU. a través de Stripe Payments Company, empresa transmisora de dinero autorizada, con fondos retenidos en los bancos asociados de Stripe, Miembros de la FDIC. La tarjeta y otros productos de crédito son proporcionados por Celtic Bank y atendidos por Stripe, Inc. y su filial Stripe Servicing, Inc.

Stripe Capital ofrece tipos de financiación que incluyen préstamos y adelanto de fondos para comerciantes. Todas las solicitudes de financiación están sujetas a una revisión final antes de su aprobación. Celtic Bank, que funciona con tecnología de Stripe, emite los préstamos de Stripe Capital. YouLend proporciona adelantos de fondos para comerciantes de Stripe Capital.