企業がフィンテックかどうかを判断するのは、もはや簡単ではありません。埋め込み型金融ツールの普及により、プラットフォームは、法人経費用カード、資金口座、融資の利用などの金融サービスを、これまで以上に簡単に自社製品に直接連携できるようになりました。これらのカスタム金融サービスにより、プラットフォームはワンストップの目的地となり、顧客はビジネスのあらゆる側面を 1 カ所で管理できるようになります。

このガイドでは、ソフトウェアプラットフォーム向けの埋め込み型金融の基礎について説明します。金融サービスを自社製品に埋め込む理由、ソリューションの評価方法、Stripe がどのように役立つのかについてご紹介します。

このガイドでは、決済処理以外にもプラットフォームで利用可能な金融サービスを中心に説明します。オンライン決済の埋め込みをご検討中の方は、オンライン決済の基本ガイドや、決済機能を通じて収益を得る方法をご確認ください。

埋め込み型金融とは

埋め込み型金融プロバイダーは、フィンテックのスタートアップ企業から既存のプラットフォームに至るあらゆる企業が、資金口座、カード、融資など、銀行が従来提供していた金融サービスを既存のソフトウェアに直接簡単に埋め込むことを可能にします。埋め込み型金融プロバイダーは通常、銀行と直接連携して基礎となるサービスを提供します。これにより、プラットフォームは API を使用して、顧客がよく知っていて信頼できるプラットフォームと直接連携することで、顧客が資金を保持し、請求書を支払い、キャッシュフローを管理し、資金を利用できるようにすることが可能です。

埋め込み型金融プロバイダーは、ネオバンクやマーケットプレイスなど、さまざまなビジネスにとって不可欠な存在です。現在、多くのプラットフォームが決済処理、ACH の利用、決済代行業者を通じた電信送金などを提供して、埋め込み型金融版をすでに提供しています。埋め込み型金融プロバイダーは、プラットフォームが自社製品にさらに多くの金融サービスを追加できるようにします。

埋め込み型金融の進化

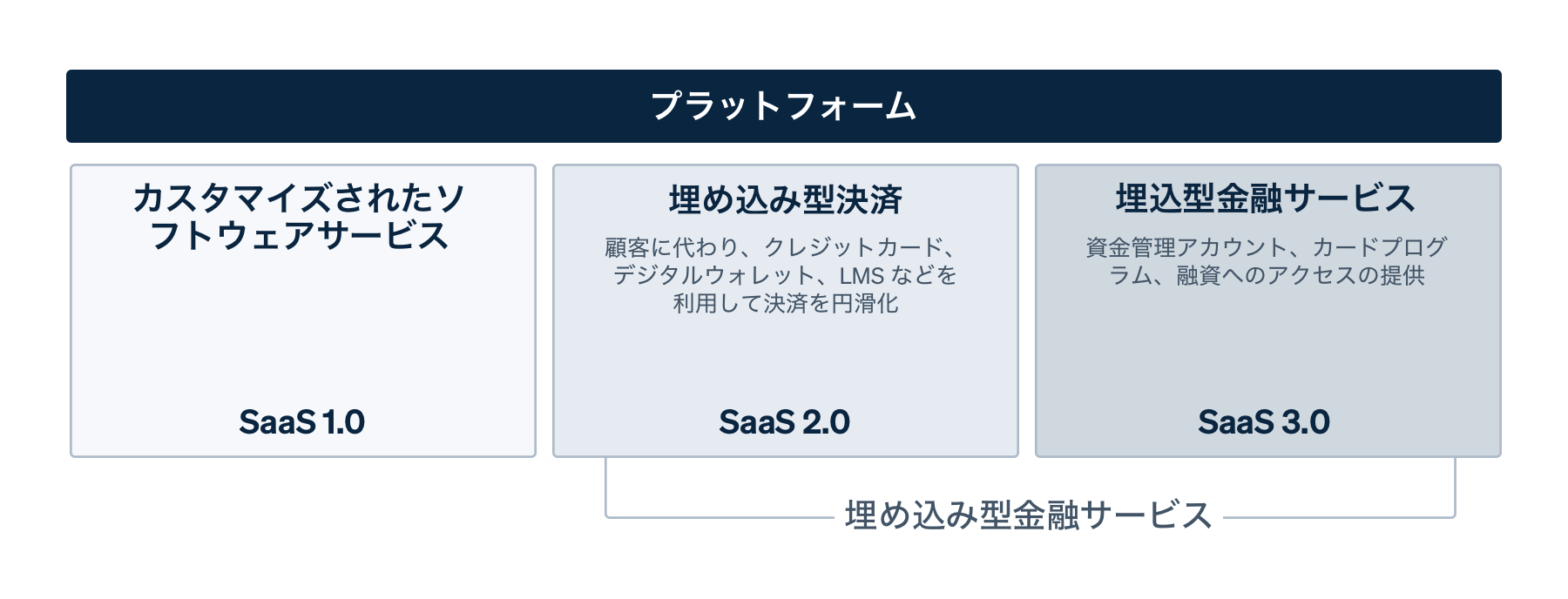

10 年前は、ほとんどすべてのプラットフォームが「SaaS 1.0」と見なされ、カスタムソフトウェアサービス (サロンの予約スケジュールなど) のみを提供し、顧客のサブスクリプションから毎月の経常収益を生み出していました。現在、ほとんどのプラットフォームは「SaaS 2.0」世代に属していると見なされており、顧客のオンライン決済を促進しています。これは、金融ツールを自社製品に埋め込むための第一歩となります。この機能は、プラットフォームにとって欠かせないものになっており、オンライン決済を埋め込まなければ、プラットフォームが市場で競争するのは非常に困難になります。SaaS 2.0 プラットフォームは毎月のサブスクリプション料金を請求するだけでなく、決済処理機能の利用料金も顧客に請求できるため、オンライン決済が円滑に行われることで収益も向上します。

現在は、埋め込み型金融ソリューションの台頭により、プラットフォームは「SaaS 3.0」へとさらに進化しはじめており、決済機能以外にも埋め込み型金融の機能 (融資、口座、カードなど) を顧客に提供しはじめています。

プラットフォーム向けの埋め込み型金融の仕組み

サロンや理髪店向けの予約ソフトウェアと決済処理を提供するプラットフォーム (ここでは The Brush と呼ぶことにします) を想像してみてください。

The Brush の顧客の 1 社である Hair Flair を見てみましょう。Hair Flair は 3 年前から The Brush を利用して、予約の管理やクライアントからの支払いの回収を行っています。Hair Flair が事業運営のために追加の金融サービスを必要としている場合、次の 2 つの選択肢があります。1) 銀行を直接利用するか、2) The Brushを介して金融サービスを利用します。

銀行を直接利用する

Hair Flair は 2 号店をオープンしたばかりで、サロンのオーナーはまず、スタイリストへの支払いに使用する資金を保管する場所を必要としています。銀行口座を開設するには、地元の実店舗の銀行などの金融機関に行き、事業情報を共有する必要があります。

Hair Flair がビジネス用銀行口座として承認されない場合、事業と個人の財務を混在させる個人の銀行口座を開設する必要があります。このケースでは、口座は実店舗の銀行で作成されました。ただし、資金の流れを管理し、The Brush での収入から新しい口座に資金を移動する必要があります。また、資金が決済されるまで常に 2 〜 3 営業日待ってから従業員に支払う必要があります。

Stripe の調査では、銀行口座を開設しようとする企業の 55% が地元の支店を直接訪ねなければならず、23% が FAX を送信しなければならないという現状が明らかになりました。

また、このサロンのオーナーには、マーケティングやスタジオの改装に投資するための資金が必要です。銀行口座を開設した金融機関にローンを申し込むこともできましたが、最終的には、地元の別の銀行で低金利のローンが見つかりました。銀行に直接出向いて、長々しい申請書に事業情報を記入し、ローンを申し込んでみました。残念なことに、その銀行は Hair Flair についての情報を持ち合わせておらず、サロンでの一般的なキャッシュフローにも通じていなかったため、Hair Flair へのローンは承認されませんでした。その後、さらに 2 つの銀行でローンを申し込み、数カ月後にその 1 つが承認されました。

必要な資金をすべて調達できているのは、中小企業のわずか 48% にすぎません。

また、Hair Flair には新店舗に関わるさまざまな支出があります。そのため、新しい設備や必需品を購入する際に個人用のカードを使用するのではなく、法人用のクレジットカードを申し込むことにしました。

低金利のカードを探した結果、ローンを申請した銀行や口座を開設した銀行とは異なる、さらに別の銀行でカードを作ることになりました。ここでも事業情報をすべて知らせなければならないのはもちろん、Brush からの売上や金融口座からの資金を使用してカードの支出をやりくりする方法を考案しなければなりません。

Hair Flair のオーナーは、複数の異なる銀行で口座を開設しましたが、これで終わりではありません。資金を追跡し、請求書の支払いを行い、小切手の不渡りを回避するための、口座間の資金を照合する長時間の作業が毎週発生します。また、この場合、資金が利用可能になる前に、利益の大部分が送金に引き当てられてしまうこともあります。

プラットフォームを通じて金融サービスを利用する

美容室向け予約ソフトウェアとしてスタートした Brush は、現在、決済処理、資金へのアクセス、法人カードの取得、金融口座の開設などのバンキング機能を顧客がすべて 1 カ所で利用できるようにしています。こうしたメリットはすべて、Brush の主力サービスであるスケジュール管理と予約機能に加えて提供されます。

Hair Flair は、すべてのクライアントの支払いを Brush で処理します。このため Brush は、Hair Flair の財務履歴の全体を把握することができます。さらにこうした情報は、美容業界全体に対する理解や、美容業界における一般的な資金ニーズを実感として理解することにもつながります。今回、Hair Flair がローンを申し込むと、Brush の銀行パートナーは、ローンの利用資格を Hair Flair のプラットフォーム上の決済額と履歴を基に判断し、翌日にはローンを承認しました。資金は、Brush を通じて開設した Hair Flair の金融口座で利用可能になり、追加の書類手続きは不要です。

また、Hair Flair はその追加資金を Brush を通じて取得した法人カードで簡単に使用できます。このカードは Hair Flair の金融口座に関連付けられているため、すべての資金 (売上と借り入れ資金) を一カ所で利用することができます。資金はすぐに利用可能となるため、クライアントがサービスへの支払いを行うと同時にカードを使用できます。このカードを使用して事業の必需品や経費の支払いができ、プラットフォームの設定によっては、カードの利用に応じて報酬を得ることが可能です (サロン関連の購入に対するキャッシュバックや 1 カ月無料で Brush を利用できる特典など)。

さらに最終的には、Hair Flair のオーナーが毎月の資金の照合に費やしていた時間を短縮できます。金融に関するすべての活動 (顧客の支払い、ローン、経費) を Brush のプラットフォーム上で一元管理できるため、複数のツールやシステムを切り替えることなく、オーナーは常に最新の財務レポートにアクセスできます。さらに、送金やローンの支払いを忘れる心配もありません。Brush は、Hair Flair のビジネス全体を運営するためのワンストップショップとなっています。

Shopify は世界をリードするコマース企業です。小売ビジネスの立ち上げ、成長、営業、管理を支援する信頼性の高いツールを、あらゆる規模のビジネスに提供しています。金融サービスへの取り組みは、ビジネスを運営するうえで必須ですが、現在の金融サービスのほとんどは個人事業者のニーズを満たすものではありません。Shopify Balance があれば、Shopify の加盟店は、資金の管理、請求書の支払い、経費の追跡を、すばやく簡単に、一元的に行うことができます。これによって加盟店は各種の金融向けサービスをより手軽に利用しながら、ビジネスをよりきめ細かく管理できるようになります。

埋め込み型金融の利点

埋め込み型金融を使用すると、The Brush のようなプラットフォームでは顧客の中核的なビジネス上の問題を解決できます。

Hair Flair のような顧客は全体的な体験を向上させることができます。しかし、金融サービスの埋め込みは、顧客体験を向上させるだけではありません。プラットフォームにも実質的な利点がもたらされます。

顧客生涯価値 (LTV) の向上: LTV を高めるには、主に 2 通りの方法があります。顧客に製品を「さらに」使用してもらうか、製品を「より長い」期間使用してもらうかです。金融サービスをサポートすることで、さまざまな便利な機能を 1 カ所で提供する顧客向けのソフトウェアエコシステムを構築することで、この両方を実現できます。たとえば、Stripe Capital を介してローンを受けた Stripe の顧客の 80% 以上は、2 回目の Stripe Capital ローンを受けています。このため、Capital は初めて借り入れる顧客の獲得により多くの資金を投資できます。

解約の減少: 決済の処理、口座の開設、クレジットカードまたはデビットカードの使用、資本の調達は、ビジネスを運営する上で欠かせない要素です。これらの金融サービスを製品に埋め込むことで、顧客にソフトウェアを使い続ける重要な理由を与え、解約の可能性を自ずと減らします。

新たな収益源の創出: 埋め込み型金融はプラットフォームの売上の大きな部分を占める可能性を秘めています。実際、SaaS 企業は金融サービスを追加することで、売上を 2 〜 5 倍増加させることができると推定されています。有効にする金融サービスに応じて、インターチェンジ収益をキャプチャーするか (インターチェンジ: カード取引に付随する手数料)、決済処理手数料を請求するか、または提携銀行が顧客に金融サービスを提供できるように支援することで収益を得ることができます。

顧客体験と全体的な満足度の向上: 金融サービスをソフトウェアに埋め込むことで、顧客の時間、エネルギー、リソースを節約できます。顧客は、異種システムを行き来したり、複雑な銀行要件に対処したりするのではなく、すべてを 1 カ所で実行できます。これにより、顧客ロイヤルティが高まり、顧客満足度が向上するため、プラットフォームの製品を使い続け、他の人に勧める可能性が高くなります。

埋め込み型金融の始め方

プラットフォームに金融サービスを追加する前に、どのサービスが顧客に提供するのに最も適しているか確認する必要があります。万能なアプローチというものはありません。ほとんどの企業は決済を埋め込むことから始めますが、埋め込み型金融プロバイダーを通じて提供するサービスはさまざまです。たとえば、大規模なコマースプラットフォームである Lightspeed Capital は、対面決済とオンライン決済の埋め込みから始め、その 2 年後に顧客にローンを提供しはじめました。ユーザー調査を実施して、顧客が抱えている問題点を理解し、そのニーズに最も適した金融サービスを決定することをお勧めします。(現在 Stripe を使用しているプラットフォームの場合は、Stripe の担当者にお問い合わせいただければ、お手伝いいたします)。

以下では、埋め込み型金融プロバイダーに求めるべき 5 つのポイントをご紹介します。

1. 決済サービスの提供

最もシンプルなオプションは、1 つのソリューションで決済と埋め込み型金融サービスの両方を提供することです。これにより、市場投入や製品の拡張に必要な複雑さが大幅に軽減され、内部コストが削減されます。すべてが 1 つのシステム内にあるため、複雑な資金管理について心配する必要がなく、顧客はアカウント登録中に情報を一度だけ共有するだけで、さまざまな金融サービスを利用できます。これにより、顧客が抱える財務面での問題を解決するために必要な処理をプロバイダーに任せ、自社の主力製品に注力し続けることができます。

また、これは顧客にも最大限の価値をもたらします。貴社の決済サービス、金融アカウント、カードの利用を 1 つのプロバイダーから行えることで、顧客が売上から得た資金を使用して、プラットフォーム上の個人事業主や請負業者への支払いを簡単に行うことができます。このため、追加の運転資金が不要になると同時に、個人事業主や請負業者は金融アカウントやカードを通じて即座に資金にアクセスできます。

2. 多様な金融サービスに対応

初めて埋込型金融サービスを提供する際には、カードなどのサービス 1 つから開始することもあるでしょう。その後、ユーザーの需要が拡大するにつれて、金融アカウントなどの追加サービスを提供したいと考える場合もあります。こうしたさまざまな金融サービスはすべて資金の取り扱い(アクセス、保管、使用、移動)に関連しているため、各システムは相互に連携し、重要な顧客情報を共有できなければなりません。したがって、埋込型金融サービスを個別のポイントソリューションで拡張するのではなく、事業の拡大に伴い多様な金融サービスに対応できる統一型のシステムを選びましょう。

3. 素早く市場に参入し、継続的に改善する能力

自社製品に組み込む金融サービスへの需要を調べるため、製品/市場の適合性をテストする必要がある場合があります。そのような場合、顧客からの反響に応じて、迅速に改善を繰り返したり、拡大したりできる能力が求められます。

たとえば、貴社の主力ソリューションに決済機能を追加して、プラットフォーム上で顧客が決済を受け付けられるようにしたとします。多くの関心が寄せられましたが、売上を使用して経費を簡単に支払える機能も求める声が上がったため、カードの提供をテストすることを検討します。優れたBaaSソリューションでは、異なる機能を迅速に追加でき、その機能を広範に展開する前にテストできます。

4. 導入が容易

非常に優れたプロバイダーは、サービスを可能な限り簡単に開始できるようにします。導入には多少の期間を要しますが、開発者に優しいAPIを利用し、すぐに使える金融インフラを基盤として構築できます。これにより、バンキングインフラをゼロから自社で構築するのではなく、コアビジネスと埋込型金融サービスを連携させる方法に集中できます。

5. コンプライアンスと規制の管理の効率化

BaaSプロバイダーを通じて提供されるサービスは規制対象の業界に属するため、管理・維持すべきコンプライアンスや規制要件が多数あります。たとえば、経費カードを提供する場合は、ユーザーの本人確認の管理、PCIコンプライアンスの確保、KYC要件の把握、不正利用対策の維持管理が必要になります。

プロバイダーは、貴社に代わってコンプライアンスと規制要件に対応し、その維持管理に必要な社内リソースを最小限に抑える大きな助けとなります。これは特に顧客の登録プロセスで役立ちます。理想的には、プロバイダーが前もって貴社の要件をサポートし、顧客が利用する金融サービスの数にかかわらず、プラットフォームへの初回登録時に1回の入力で済むようにします。

Stripe がどのように役立つか

Stripe は、プラットフォームが決済、融資、カード、金融口座など、フル機能でスケーラブルな組み込み型金融機能を構築・リリースするための、最も簡単で柔軟な方法です。Stripe の API 群と堅牢な決済ソリューションにより、フィンテックの新興企業から確立されたプラットフォームまで、企業は金融サービスを既存のソフトウェアに直接組み込むことができます。Shopify、Housecall Pro、GlossGenius などの企業は Stripe と提携し、顧客にとって重要な課題を解決し、ビジネスに追加の収益源を創出しています。

各製品で提供される API は、プラットフォームにとっての基本要素であり、お客様のニーズやビジネスに応じてさまざまに組み合わせることができます。

決済ソリューション: Stripe Connect を使用すると、マルチパーティ決済を組み込み、お客様からの支払いの回収や第三者への支払いなど、さまざまな金融サービスを提供できます。プラットフォームは、提供するサービスの料金を徴収することで収益を得ることができます。

Business Financing: Stripe Capital は、お客様のビジネス成長を支援するために、迅速かつ柔軟な資金調達を可能にします。多くの中小企業は、特に事業のリスク評価が難しい場合、競争力のある融資を受けるのに苦労しています。Stripe は、1 回の導入で利用できる完全な融資プログラムにより、その障壁を取り除きます。

Business Card:Stripe Issuing を使用すると、ブランド仕様の仮想カードと物理カードを即座に作成・発行できます。お客様はカードを使用してビジネス用の購入を行い、販売で得た資金にすばやくアクセスできます。お客様がどのように資金を利用しているかを把握でき、Stripe がカードの製造、フルフィルメント、配送を処理します。プラットフォームは、カードが使用されるたびに収集されるインターチェンジ手数料の一部を収益として得ます。

金融口座: Stripe Financial Accounts for Platforms は、は、お客様向けの口座を作成し、特典の獲得、ACH や国内送金、小切手入金(近日対応予定)をサポートします。Stripe は銀行ネットワークとの事前交渉を処理し、製品に KYC を組み込むことで、コストのかかる KYC プログラムを構築する必要がなくなり、残りのコンプライアンス要件についてもアドバイスします。多くのプラットフォームは、Stripe Financial Accounts と Stripe Issuing を統合して活用し、お客様に資金を保管・支出・管理する手段を提供しています。

弊社チームにお問い合わせいただき、Stripe を活用して事業資金調達、カード発行、金融口座の作成を行う方法について詳しくご確認ください。

Stripe Issuing で提供されるカードは、Visa および Mastercard のライセンスに基づき、Stripe 銀行パートナーによって発行されます。Visa と Mastercard の商用クレジットカードは、FDIC の会員である Celtic Bank と Cross River Bank によって発行されます。Visa と Mastercard の商用プリペイドカードは、FDIC の会員である Sutton Bank と Evolve Bank & Trust によって発行されます。カードプログラムの一部の機能は、銀行の承認が必要です。

プラットフォーム用の Stripe Financial Accounts は、認可された送金業者である Stripe Payments Company によってアメリカで提供されており、売上は Stripe の銀行パートナーである FDIC のメンバーに保管されています。カードおよびその他のクレジット商品は、Celtic Bank によって提供され、Stripe, Inc. およびその関連会社である Stripe Servicing, Inc. によってサービスされています。

Stripe Capital では、ローンやマーチャントキャッシュアドバンスなどの融資を提供しています。すべての融資申請は承認前に最終審査が行われます。Stripe Capital ローンは、Stripe のパートナーである Celtic Bank が発行します。YouLend は、Stripe Capital のマーチャントキャッシュアドバンスを提供します。