Verkopers geven een document dat een ontvangstbewijs wordt genoemd, af aan kopers om de transactie van geld of andere items te certificeren.

Een ontvangstbewijs bevat de naam van het bedrijf dat het heeft uitgegeven (verkoper), de naam van de partij die het geld betaalt (koper), de datum van uitgifte (transactiedatum), de details van de aankoop en het betaalde bedrag. Het is belangrijk om de verbruiksbelasting op goederen en diensten correct op een ontvangstbewijs te vermelden.

In dit artikel wordt uitgelegd hoe je verbruiksbelasting en andere informatie op je ontvangstbewijzen registreert.

Wat staat er in dit artikel?

- Ontvangstbewijs maken - basisprincipes

- Wat je moet weten over verbruiksbelasting voordat je ontvangstbewijzen maakt

- Hoe verbruiksbelasting en andere details op ontvangstbewijzen te vermelden

- Meegaan met de tijd

Ontvangstbewijzen maken - basisprincipes

Een ontvangstbewijs bevat meestal de datum, het bedrag, de details van het artikel of de dienst, het adres, de uitsplitsing, enz. Het is niet nodig om een specifiek sjabloon te gebruiken en elk formaat is acceptabel zolang het de benodigde gegevens duidelijk en op een begrijpelijke manier presenteert. Er zijn echter een paar dingen waarmee je rekening moet houden bij het voorbereiden van ontvangstbewijzen om fouten of geknoei te voorkomen.

Ontvangstbewijzen dienen als aankoop- en betalingsbewijs en zijn belangrijke documenten die nodig zijn voor je belastingaangifte. Daarom is het uiterst belangrijk om informatie hierover nauwkeurig vast te leggen en op de juiste manier te beheren en op te slaan.

Het totaal dat op het ontvangstbewijs wordt weergegeven, is van invloed op aftrekposten voor belastingaangiftedoeleinden. Om een belastingaangifte zonder fouten of weglatingen in te dienen, moet je weten of je de verbruiksbelasting die bij dit bedrag hoort, op de ontvangstbewijs moet vermelden en hoe je deze moet weergeven.

Een ander belangrijk punt betreft het nieuwe gekwalificeerde factuurstelsel. Stel dat je een ontvangstbewijs uitgeeft als een gekwalificeerde factuur. In dat geval moet het voldoen aan de vereisten van de vereenvoudigde factuur (afhankelijk van het bedrijfstype behandelt de belastingdienst ze als vereenvoudigde facturen).

Voor meer informatie over het uitgeven van ontvangstbewijzen onder het huidige factuursysteem verwijzen we je naar het volgende artikel: "De rol van ontvangstbewijzen in het factuursysteem en hoe ze uit te geven."

Wat je moet weten over verbruiksbelasting voordat je ontvangstbewijzen maakt

Japan heeft momenteel twee verbruiksbelastingtarieven: 8% en 10%. Deze zijn gebaseerd op het stelsel van verlaagde belastingtarieven dat is ingevoerd toen de regering het na de belastinghervorming van oktober 2019 verhoogde tot 10 %. Het verlaagde tarief is 8%.

Bedrijven hebben te maken met meerdere tarieven die per artikel verschillen, en het toepassen van de aftrek voor aankopen is een van de redenen waarom bedrijven extra voorzichtig moeten zijn met deze tarieven.

Om krediet voor aankoopbelasting te ontvangen, moeten bedrijven documenten verstrekken en onderhouden die voldoen aan het factuursysteem en duidelijk de toepasselijke tarieven vermelden (raadpleeg de "Outline of the Qualified Invoice Preservation Method" van de nationale belastingdienst [pagina 5] voor de vereiste informatie over gekwalificeerde en vereenvoudigde facturen).

In Japan is het belangrijk om te begrijpen dat er een standaardtarief en een verlaagd tarief van de verbruiksbelasting is en dat bij het opstellen van ontvangstbewijzen rekening moet worden gehouden met meerdere tarieven.

In de volgende paragrafen worden enkele belangrijke punten geïntroduceerd waarmee rekening moet worden gehouden bij het opnemen van verbruiksbelasting op ontvangstbewijzen.

Verbruiksbelasting en andere informatie op ontvangstbewijzen vermelden

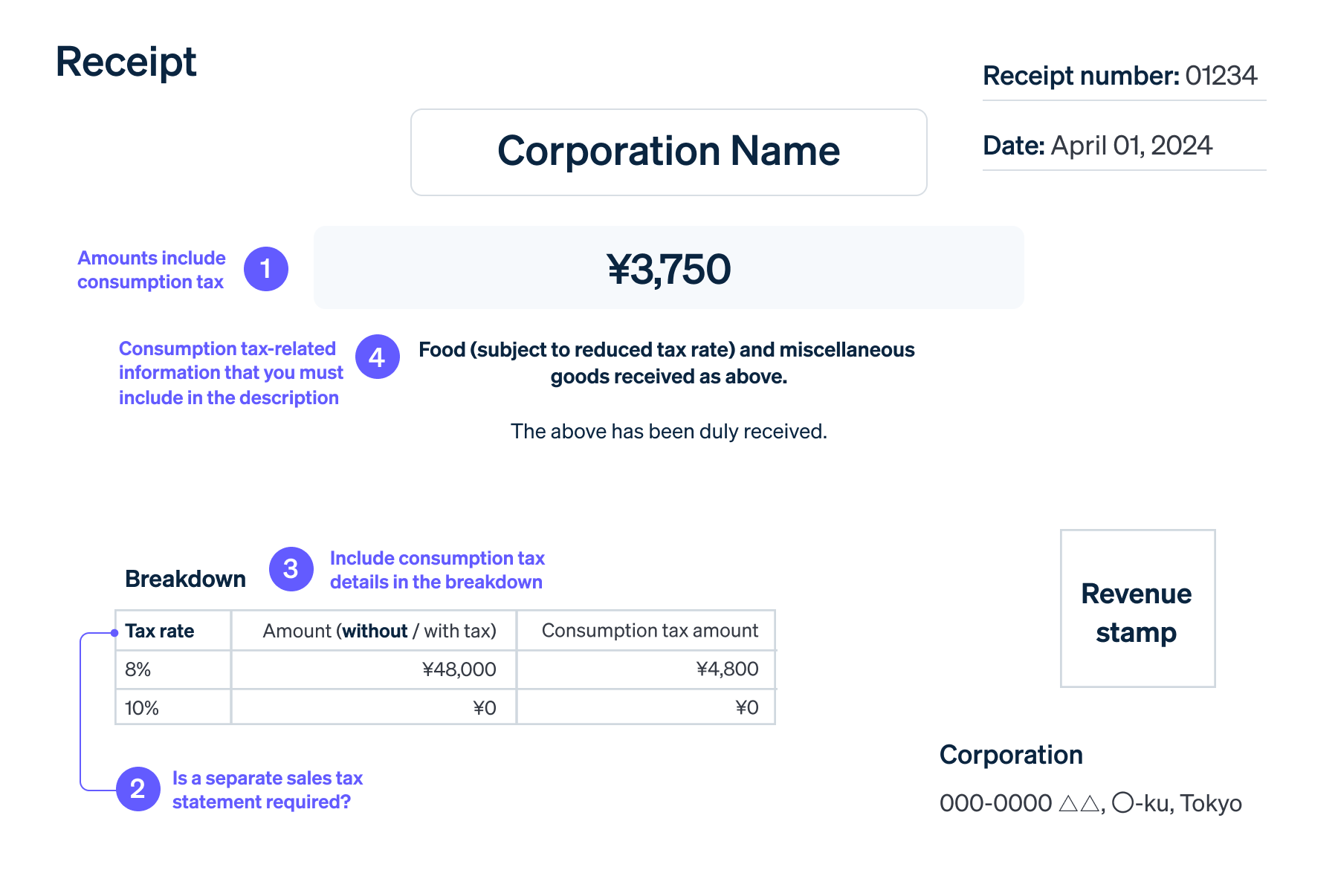

1. Bedragen zijn inclusief verbruiksbelasting

Het bedrag op de ontvangstbewijs is altijd inclusief btw en is het totaal dat de koper heeft betaald. Daarom moet je de prijsgegevens, exclusief belasting en omzetbelasting, specificeren in de "uitsplitsing" in Opmerking ③ hieronder.

Begin bij het invoeren van geldbedragen, zowel handgeschreven als digitaal, met "¥" en eindig met "ー", en typ "," voor elke drie cijfers om duizendtallen van elkaar te scheiden. Dit helpt knoeien te voorkomen. Zorg ervoor dat je niet te veel ruimte laat tussen symbolen of cijfers.

Voorbeeld van de kolom met het bedrag

- ¥30,000 ー

2. Is een aparte btw-verklaring vereist?

Een verkoper geeft meestal een ontvangstbewijs af bij ontvangst van de betaling op basis van de prijs inclusief belasting.

Aangezien de ontvangstbewijs echter niet verplicht is om de verbruiksbelasting afzonderlijk te vermelden, is er geen wettelijke sanctie om deze niet op te nemen.

Maar om problemen en misverstanden te voorkomen, is het het beste om de prijs, exclusief belasting, het bedrag van de verbruiksbelasting en het totaal inclusief belasting dat voor de goederen is betaald, te vermelden.

Voor aankoopbelastingkredieten, als de ontvangstbewijs de verbruiksbelasting niet vermeldt, zoals vereist door het factuursysteem, kan het kopende bedrijf het krediet mogelijk niet toepassen, waardoor de transactie kan worden geannuleerd.

Om dit te voorkomen, is het belangrijk om te onthouden om verbruiksbelasting op ontvangstbewijzen te vermelden in overeenstemming met het factuursysteem om aankopen tussen zakelijke verkopers en kopers te vergemakkelijken.

3. Neem de verbruiksbelasting op in de uitsplitsing

De uitsplitsing omvat meestal het totale bedrag van elk tarief, opgesplitst in 8% en 10%. Het totaal kan inclusief of exclusief belasting zijn, maar het zal gemakkelijker te begrijpen zijn als het exclusieve bedrag wordt gescheiden van de verbruiksbelasting. Je kunt de uitsplitsing van transactiebedragen afzonderlijk vermelden.

Sinds de lancering van het factuursysteem moet een verkoper, wanneer hij een ontvangstbewijs uitgeeft als een gekwalificeerde factuur, het totaal betaalde (exclusief of inclusief belasting), het toepasselijke belastingtarief (8% of 10%) en het totale bedrag van de verbruiksbelasting voor elk tarief afzonderlijk vermelden, zoals hieronder weergegeven.

Voorbeelden van uitsplitsing van de verbruiksbelasting (wanneer het te betalen bedrag)

10% belastingtarief:

Exclusief belasting ¥ 50.000

Verbruiksbelasting ¥ 5.0008% belastingtarief:

Exclusief belasting ¥ 10.000

Verbruiksbelasting ¥ 800

4. Informatie over verbruiksbelasting die je in de beschrijving moet opnemen

De beschrijving vermeldt meestal het beoogde gebruik. Het moet ook alle items aangeven die onder het verlaagde belastingtarief vallen. Houd er rekening mee dat als je de beschrijving leeg laat, of als je gewoon 'kosten van goederen' schrijft, de belastingdienst dit niet zal herkennen als een voucherdocument omdat het de details van de transactie niet kan verifiëren, en als gevolg daarvan kun je het mogelijk niet als een uitgave registreren.

Wanneer een bedrijf een ontvangstbewijs uitgeeft als een gekwalificeerde of vereenvoudigde factuur, moet het altijd vermelden of deze onder het verlaagde tarief valt.

Voorbeelden van beschrijvingen

- Levensmiddelen (onderworpen aan verlaagd belastingtarief) en diverse goederen zoals hierboven vermeld

- * is onderworpen aan een verlaagd belastingtarief

Aangezien de ruimte op een typische ontvangstbewijs beperkt kan zijn, kan de beschrijving kort zijn, zoals in het eerste voorbeeld hierboven. Voor artikelen waarop het verlaagde tarief van toepassing is, moet tussen haakjes worden aangegeven dat zij aan het verlaagde tarief zijn onderworpen.

Wanneer een klant meerdere artikelen met verschillende belastingtarieven tegelijk koopt en je symbolen zoals "*" of "☆" gebruikt, zoals in het tweede voorbeeld hierboven, moet je details zoals de naam van het item, de gekochte hoeveelheid en de eenheidsprijs exclusief btw in een apart vak opnemen om aan te geven naar welk item het symbool verwijst.

- Product A*: 1 stuk, ¥ 1.000

- Product B: 1 stuk, ¥ 2.000

Met de tijd meegaan

In dit artikel wordt uitgelegd hoe je de verbruiksbelasting kunt beheren bij het opstellen van ontvangstbewijzen. De tarieven zijn sinds de invoering door de belastingdienst gestaag gestegen en het systeem kan verder worden herzien.

Bedrijven moeten op de hoogte blijven van de laatste ontwikkelingen in systemen en beleid om gelijke tred te houden met veranderingen in tarieven.

Online tools met aanpasbare ontvangstbewijssjablonen en automatisch genereren zijn handig om ze te maken. U kunt ook overwegen om automatische belastingberekeningsfuncties en boekhoudsoftware in te voeren die kunnen worden aangepast aan je behoeften.

Stripe biedt Stripe Tax aan, waarmee het tarief van 8% of 10% voor verschillende producten automatisch kan worden geïdentificeerd en weergegeven, zodat de belastingverwerking van alle elektronische transacties wordt geautomatiseerd en de efficiëntie wordt verbeterd. Dit helpt bij het verbeteren en stroomlijnen van verschillende backoffice-activiteiten met betrekking tot verbruiksbelasting.

Stripe betalingen kan een groot aantal betaalmethoden verwerken en voorziet in alle transactievereisten, van betalingsacceptatie tot informatieverwerking en inkomstenbeheer in één platform.

De inhoud van dit artikel is uitsluitend bedoeld voor algemene informatieve en educatieve doeleinden en mag niet worden opgevat als juridisch of fiscaal advies. Stripe verklaart of garandeert niet dat de informatie in dit artikel nauwkeurig, volledig, adequaat of actueel is. Voor aanbevelingen voor jouw specifieke situatie moet je het advies inwinnen van een bekwame, in je rechtsgebied bevoegde advocaat of accountant.