Verkäufer stellen Käufern/Käuferinnen ein Dokument aus, das als Zahlungsbeleg bezeichnet wird, um die Transaktion von Geld oder anderen Gegenständen zu bescheinigen.

Ein Zahlungsbeleg enthält den Namen des ausstellenden Unternehmens (Verkäufer), den Namen des Geldzahlers (Käufer/in), das Ausstellungsdatum (Transaktionsdatum), die Einzelheiten des Kaufs und den gezahlten Betrag. Es ist wichtig, die Verbrauchssteuer auf Waren und Dienstleistungen korrekt auf einem Zahlungsbeleg auszuweisen.

In diesem Artikel wird erklärt, wie Sie Verbrauchssteuer und andere Informationen auf Ihren Zahlungsbelegen erfassen.

Worum geht es in diesem Artikel?

- Erstellung von Zahlungsbelegen 101

- Was Sie über die Verbrauchssteuer wissen müssen, bevor Sie Zahlungsbelege ausstellen

- Angaben zur Verbrauchssteuer und andere Details auf Zahlungsbelegen

- Am Puls der Zeit

Erstellung von Zahlungsbelegen 101

Ein Zahlungsbeleg enthält in der Regel das Datum, den Betrag, die Artikel- oder Dienstleistungsdetails, die Adresse, die Aufschlüsselung usw. Es ist nicht erforderlich, eine bestimmte Vorlage zu verwenden, und jedes Format ist akzeptabel, solange es die notwendigen Daten klar und in einer Weise darstellt, die der Kunde/die Kundin verstehen kann. Bei der Vorbereitung von Zahlungsbelegen sollten Sie jedoch einige Dinge beachten, um Fehler oder Manipulationen zu vermeiden.

Zahlungsbelege dienen als Kauf- und Zahlungsnachweis und sind wichtige Dokumente, die für die Steuerberichterstattung erforderlich sind. Daher ist es äußerst wichtig, Informationen über sie genau zu erfassen und sie ordnungsgemäß zu verwalten und zu speichern.

Die auf dem Zahlungsbeleg ausgewiesene Gesamtsumme wirkt sich auf die Abzüge für die Steuerberichterstattung aus. Um eine Steuererklärung ohne Fehler oder Auslassungen einzureichen, müssen Sie wissen, ob die mit diesem Betrag verbundene Verbrauchssteuer auf dem Zahlungsbeleg angegeben werden muss und wie diese angezeigt wird.

Ein weiterer wichtiger Punkt betrifft das neue Qualified Invoice System. Angenommen, Sie stellen einen Zahlungsbeleg als qualifizierte Rechnung aus. In diesem Fall muss sie die Anforderungen der vereinfachten Rechnung erfüllen (je nach Unternehmenstyp werden sie von der Steuerbehörde als vereinfachte Rechnungen behandelt).

Weitere Informationen zur Ausstellung von Zahlungsbelegen im Rahmen des aktuellen Rechnungssystems finden Sie im folgenden Artikel „Die Rolle von Zahlungsbelegen im Rechnungssystem und deren Ausstellung“.

Was Sie vor der Erstellung von Zahlungsbelegen über die Verbrauchssteuer wissen müssen

In Japan gibt es derzeit zwei Verbrauchssteuersätze: 8 % und 10 %. Diese basieren auf dem System des ermäßigten Steuersatzes, das eingeführt wurde, als die Regierung den Steuersatz im Zuge der Steuerreform vom Oktober 2019 auf 10 % erhöhte. Der ermäßigte Satz beträgt 8 %.

Unternehmen müssen mehrere Steuersätze verarbeiten, die je nach Posten variieren. Die Anwendung des Abzugs für Käufe ist ein Grund, warum Unternehmen in Bezug auf diese Steuersätze besonders vorsichtig sein müssen.

Damit Unternehmen die Umsatzsteuer erstattet bekommen, müssen sie Dokumente vorlegen und aufbewahren, die dem Rechnungssystem entsprechen und in denen die geltenden Steuersätze klar angegeben sind (siehe „Übersicht über die qualifizierte Methode zur Aufbewahrung von Rechnungen“ [Seite 5] für die erforderlichen Informationen zu qualifizierten und vereinfachten Rechnungen).

In Japan ist es wichtig zu verstehen, dass es einen Standardsatz und einen reduzierten Satz für die Verbrauchssteuer gibt und dass bei der Erstellung von Zahlungsbelegen mehrere Steuersätze berücksichtigt werden müssen.

In den folgenden Abschnitten werden einige wichtige Punkte vorgestellt, die bei der Einbeziehung der Verbrauchssteuer auf Zahlungsbelege zu beachten sind.

Angaben zur Verbrauchssteuer und andere Details auf Zahlungsbelegen

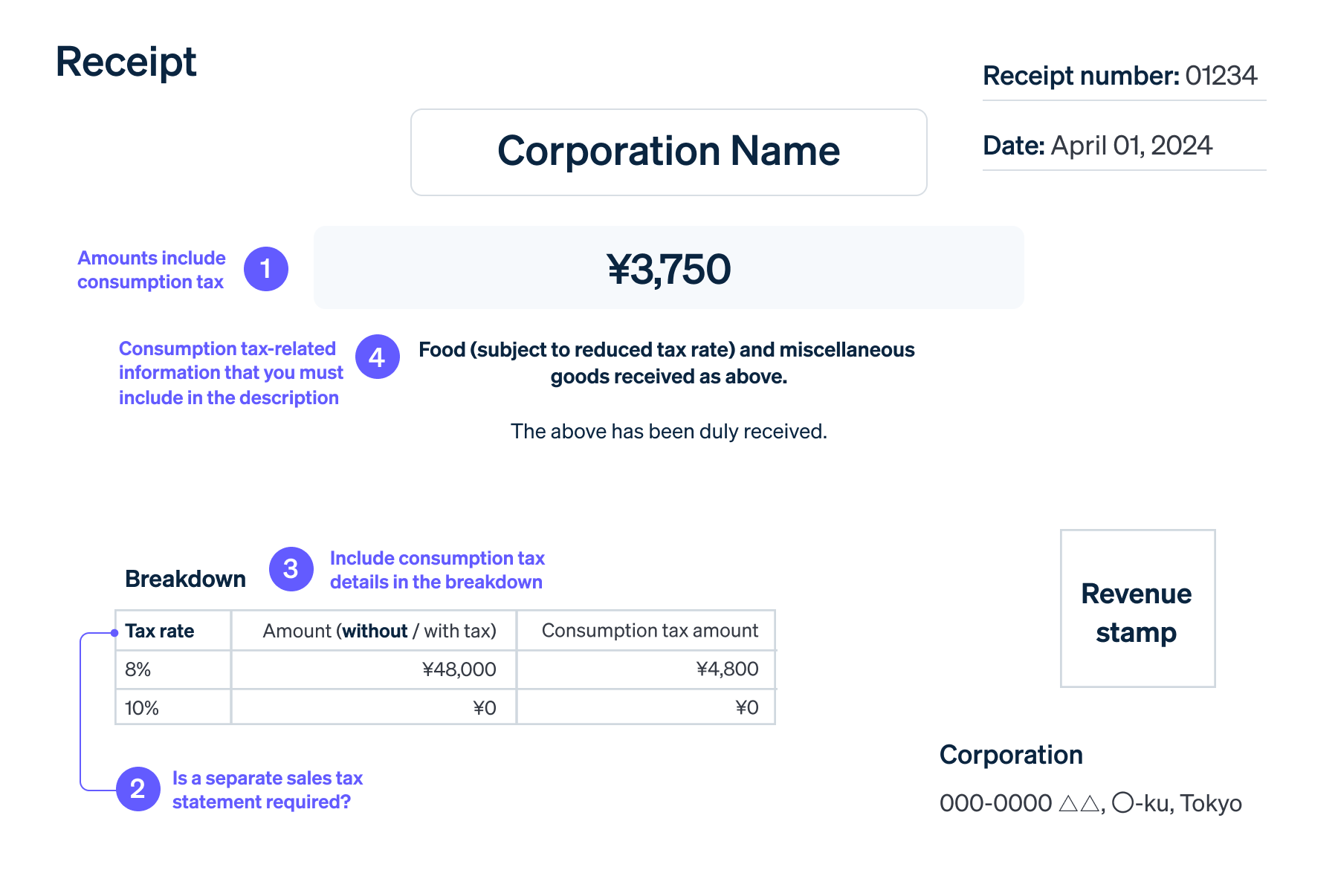

1. Beträge enthalten Verbrauchssteuer

Der auf dem Zahlungsbeleg angegebene Betrag enthält immer die Steuer und ist der Gesamtbetrag, den der Käufer/die Käuferin bezahlt hat. Daher müssen Sie die Preisangaben ohne Steuern und Umsatzsteuer in der „Aufschlüsselung“ in Anmerkung ③ unten angeben.

Wenn Sie Geldbeträge eingeben, ob handschriftlich oder digital, beginnen Sie jede Zahl bitte mit „¥“ und enden Sie mit „ー“. Geben Sie alle drei Ziffern ein Komma ein, um Tausender zu trennen. Dadurch werden Manipulationen verhindert. Bitte achten Sie darauf, nicht zu viel Abstand zwischen Symbolen oder Zahlen zu lassen.

Beispiel für die Betragsspalte

- 30.000 ¥ ー

2. Ist eine separate Umsatzsteuererklärung erforderlich?

Ein Verkäufer stellt in der Regel nach Zahlungseingang eine Quittung aus, die auf dem Preis „inklusive Steuern“ basiert.

Da der Zahlungsbeleg jedoch nicht erforderlich ist, um die Verbrauchssteuer separat aufzuführen, gibt es keine gesetzliche Sanktion, wenn sie nicht aufgenommen wird.

Um Probleme und Missverständnisse zu vermeiden, ist es jedoch am besten, den Preis ohne Steuer, die Höhe der Verbrauchssteuer und den Gesamtbetrag einschließlich der für die Ware gezahlten Steuer anzugeben.

Wenn die Verbrauchssteuer auf dem Beleg nicht wie vom Rechnungssystem vorgeschrieben ausgewiesen ist, kann das kaufende Unternehmen die Gutschrift möglicherweise nicht anwenden, wodurch die Transaktion storniert werden könnte.

Um dies zu vermeiden, ist es wichtig, daran zu denken, die Verbrauchssteuer auf Quittungen in Übereinstimmung mit dem Rechnungssystem zu erwähnen, um Einkäufe zwischen gewerblichen Verkäufern und Käufern/Käuferinnen zu erleichtern.

3. Angaben zur Verbrauchssteuer in die Aufschlüsselung aufnehmen

Die Aufschlüsselung umfasst in der Regel den Gesamtbetrag jeder Rate, aufgeteilt in 8 % und 10 %. Der Gesamtbetrag kann entweder inklusive oder zuzüglich der Steuer sein, aber es ist einfacher zu verstehen, wenn der exklusive Betrag von der Verbrauchssteuer getrennt wird. Sie können die Aufschlüsselung der Transaktionsbeträge separat auflisten.

Seit Einführung des Rechnungssystems muss ein Verkäufer, wenn er einen Zahlungsbeleg als qualifizierte Rechnung ausstellt, den gezahlten Gesamtbetrag (ohne oder einschließlich Steuern), den geltenden Steuersatz (8 % oder 10 %) und den Gesamtverbrauchssteuerbetrag für jeden Satz separat angeben, wie unten dargestellt.

Beispiele für die Aufschlüsselung der Verbrauchssteuer (in Bezug auf den Zahlungsbetrag)

10 % Steuersatz:

Vor Steuer 50.000 ¥

Verbrauchssteuer 5.000 ¥8 % Steuersatz:

Vor Steuer 10.000 ¥

Verbrauchssteuer 800 ¥

4. Informationen zur Verbrauchssteuer, die Sie in die Beschreibung aufnehmen müssen

In der Beschreibung wird in der Regel der Verwendungszweck angegeben. Sie muss auch alle Posten deklarieren, die dem ermäßigten Steuersatz unterliegen. Bitte beachten Sie, dass die Steuerbehörde die Beschreibung nicht als Zahlungsbeleg anerkennt, wenn Sie sie leer lassen oder einfach „Warenkosten“ schreiben, da sie die Details der Transaktion nicht überprüfen kann. Infolgedessen können Sie sie möglicherweise nicht als Ausgabe verbuchen.

Wenn ein Unternehmen einen Zahlungsbeleg als qualifizierte oder vereinfachte Rechnung ausstellt, muss es immer angeben, ob es dem ermäßigten Steuersatz unterliegt.

Beispiele für Beschreibungen

- Lebensmittel (unterliegen dem ermäßigten Steuersatz) und sonstige Waren wie oben aufgeführt

- * unterliegt einem ermäßigten Steuersatz

Da der Platz auf einem typischen Zahlungsbeleg begrenzt sein kann, kann die Beschreibung kurz sein, wie im ersten Beispiel oben gezeigt. Bei Waren, die dem ermäßigten Steuersatz unterliegen, ist in Klammern anzugeben, dass dieser Steuersatz gilt.

Wenn ein Kunde/eine Kundin mehrere Artikel mit unterschiedlichen Steuersätzen gleichzeitig kauft und Sie Symbole wie „*“ oder „☆“ wie im zweiten Beispiel oben verwenden, müssen Sie Details wie Artikelname, gekaufte Menge und Stückpreis ohne Steuern in einem separaten Feld angeben, um anzugeben, auf welchen Artikel sich das Symbol bezieht.

- Produkt A*: 1 Stück, 1.000 ¥

- Produkt B: 1 Stück, 2.000 ¥

Am Puls der Zeit

In diesem Artikel erfahren Sie, wie Sie die Verbrauchssteuer bei der Erstellung von Zahlungsbelegen verwalten. Die Steuersätze sind seit der Einführung durch die Steuerbehörde stetig gestiegen, und das System kann weiter überarbeitet werden.

Unternehmen müssen sich über die neuesten Entwicklungen in Systemen und Richtlinien im Klaren sein, um mit Preisänderungen Schritt zu halten.

Online-Tools mit anpassbaren Zahlungsbelegvorlagen und automatischer Generierung sind nützlich für deren Erstellung. Sie könnten auch in Erwägung ziehen, automatische Steuerberechnungsfunktionen und Buchhaltungssoftware einzuführen, die an Ihre Bedürfnisse angepasst werden können.

Mit Stripe Tax von Stripe können Sie den Steuersatz von 8 % oder 10 % für verschiedene Produkte automatisch ermitteln und anzeigen lassen. Dadurch wird die Steuerabwicklung aller elektronischen Transaktionen automatisiert und die Effizienz verbessert. Dies trägt dazu bei, verschiedene Back-Office-Vorgänge im Zusammenhang mit der Verbrauchssteuer zu verbessern und zu rationalisieren.

Stripe Payments kann eine Vielzahl von Abrechnungsmethoden verarbeiten und deckt alle Transaktionsanforderungen von der Zahlungsannahme bis hin zur Informationsverarbeitung und Umsatzverwaltung auf einer einzigen Plattform ab.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.