Les entreprises d'aujourd'hui doivent mettre l'accent sur un traitement des paiements sûr et simple. L'inscription des marchands est un aspect fondamental du traitement des paiements. Ce processus associe une entreprise à un prestataire de services de paiement (« PSP ») ou à une plateforme de paiement, posant ainsi les fondations d'un système de traitement des paiements à la fois efficace, conforme et optimisé.

Une stratégie d'inscription des marchands gagnante améliore l'expérience du client et sa confiance tout en réduisant le risque de fraude, les transactions différées et les pénalités de non-conformité. Pour bâtir une configuration de paiements adaptée à leurs besoins, les entreprises n'ont d'autre choix que de planifier et mettre en place leur processus d'inscription des marchands avec précision. Même si les détails liés à l'inscription des marchands sont compliqués, le processus n'a pas à l'être. Voici ce qu'il faut savoir.

Sommaire

- Qu'est-ce que l'inscription des marchands ?

- Inscription des marchands : acteurs et composants clés

- Quels sont les documents requis lors de l'inscription des marchands ?

- Comment se présente le processus d'inscription des marchands ?

- Que signifie KYC (Know Your Customer) ?

- Inscription des marchands sur Stripe : c'est parti !

Qu'est-ce que l'inscription des marchands ?

Il s'agit du processus au cours duquel une société de paiement permet à une entreprise d'accepter et de gérer facilement les paiements des clients, et ce, en toute sécurité. Pour l'entreprise, les répercussions sur l'efficacité opérationnelle, l'expérience client et la gestion des risques ne sont pas négligeables.

Un processus d'inscription mal conduit est susceptible d'entraîner un retard ou un échec des transactions, une augmentation du risque de fraude ou encore une non-conformité avec les réglementations du secteur. Les conséquences ? Une réputation ternie pour l'entreprise, qui s'expose à des pénalités financières ou à la perte de clients.

Les entreprises doivent accorder une attention particulière à l'inscription des marchands si elles souhaitent prospérer dans l'environnement concurrentiel et très régulé des paiements à ce jour. Elles seront ainsi en mesure de proposer une expérience client simple et sécurisée, de garantir la conformité avec les normes du secteur et d'établir une relation forte avec les partenaires de paiement, ce qui aboutit à une croissance de l'entreprise et à la fidélisation de ses clients.

Inscription des marchands : acteurs et composants clés

Pour que l'expérience d'inscription se déroule avec succès, il est essentiel de comprendre le rôle de chaque acteur ainsi que leurs interactions pendant le processus. Les intervenants ci-dessous collaborent de manière à exploiter un environnement de traitement des paiements sûr et fonctionnel.

Marchands

Toute entreprise, tout commerçant ou tout fournisseur de services qui a besoin d'accepter les paiements de ses clients est appelé « marchand ». Les marchands s'associent à des prestataires de services de paiement dans le but de faciliter les transactions sur de nombreux canaux, comme les paiements en ligne, en magasin ou mobiles.Prestataires de services de paiement

Les prestataires de services de paiement (« PSP ») sont des entreprises qui proposent des solutions de traitement des paiements à destination des entreprises. Ils s'occupent des aspects techniques du traitement des transactions, comme les autorisations, les compensations ou le virement des fonds. Ils assurent aussi la conformité avec les normes et réglementations du secteur. Enfin, les PSP proposent également des services complémentaires, comme la détection de la fraude et la gestion des risques.Plateformes de paiement

Il s'agit de plateformes technologiques qui facilitent le transfert sécurisé des données de la transaction entre les différents systèmes de l'entreprise (comme la boutique en ligne, le système de PDV ou l'application mobile) et le PSP ou la banque acquéreuse. Ces plateformes sont en charge du chiffrement des données sensibles telles que les informations de carte bancaire. Elles garantissent également la transmission des données en toute sécurité lors du traitement de la transaction.Banques acquéreuses

Les banques acquéreuses sont également appelées « acquéreurs marchands ». Il s'agit d'institutions financières qui s'associent avec des PSP dans le but de traiter et de régler des transactions au nom de l'entreprise. Elles sont non seulement en charge de l'évaluation des risques des comptes marchands, mais elles apprécient aussi les risques associés à l'entreprise tout en assurant la conformité avec les réglementations.Réseaux de cartes

Les réseaux de cartes, comme Visa, Mastercard, American Express ou bien Discover, sont des organisations qui fixent les règles et les normes relatives aux transactions par carte. Ils facilitent la communication et le virement des fonds liés aux transactions entre la banque acquéreuse et la banque émettrice (celle qui a émis la carte de paiement du client).Banques émettrices

Les banques émettrices sont également appelées « émetteurs ». Il s'agit d'institutions financières qui émettent des cartes de paiement (de crédit, de débit ou prépayées) pour les clients. Parmi leurs responsabilités : autoriser les transactions, s'assurer que le client dispose des fonds ou du crédit suffisants ou encore transférer les fonds vers la banque acquéreuse.Organismes de réglementation

Les autorités de réglementation et les organismes professionnels (p. ex. le Payment Card Industry Data Security Standards Council ou « PCI SSC ») établissent et appliquent les règlements et normes qui régissent le traitement des paiements. Ils ont pour vocation de protéger les clients tout en garantissant la sécurité et l'intégrité de l'écosystème de paiement.

Quels sont les documents requis lors de l'inscription des marchands ?

Avant de s'engager dans le processus d'inscription des marchands, les entreprises doivent préparer les documents et pièces nécessaires. En réunissant ces pièces en amont, vous réduisez le risque de retard et vous accélérez le processus, qui peut s'avérer fastidieux.

Vous trouverez ci-dessous une liste des documents et pièces essentiels à préparer :

Documents d'immatriculation de l'entreprise

Des copies des documents d'immatriculation de l'entreprise, comme ses statuts, certificats de constitution ou d'autres documents pertinents qui confirment l'existence légale de l'entreprise.Numéros fiscaux

Les numéros fiscaux de l'entreprise, comme le numéro d'identification d'employeur (EIN) aux États-Unis ou son équivalent dans les autres pays.Renseignements sur la propriété

Les informations qui concernent la structure de propriété, y compris des renseignements sur les propriétaires, les partenaires ou les directeurs. Les principales parties prenantes peuvent donc être amenées à fournir des documents d'identification personnels, comme une carte d'identité, un passeport ou un permis de conduire.États financiers

Des états financiers récents, comme les bilans, les comptes de résultat, les états des flux de trésorerie, etc. Ce sont les indicateurs de la santé financière de l'entreprise.Coordonnées bancaires

Les informations qui entourent le compte bancaire de l'entreprise, comme le numéro de compte, le numéro de routage ainsi que le nom et l'adresse de la banque.Licences et permis d'exploitation

Les copies des licences, permis d'exploitation et autres certifications pertinents possédés par votre entreprise, car ils sont obligatoires pour travailler dans votre secteur ou juridiction.Site Web de l'entreprise et présence en ligne

Les informations qui concernent le site Web de votre entreprise, sa boutique en ligne ou son application mobile, y compris les descriptions et les URL des produits et services proposés.Historique de traitement des paiements

Si l'entreprise possède un historique de traitement des paiements, fournissez les déclarations ou les résumés des précédents volumes de transactions, des taux de contestation de paiement et toute autre information pertinente.Business plan et prévisions de recettes

On peut vous demander un business plan détaillé qui doit contenir les prévisions des recettes et les volumes de transactions anticipés, surtout si vous êtes une start-up ou une entreprise dont l'historique d'exploitation est limité.Justificatifs de conformité

Tout justificatif de la conformité de votre entreprise avec les réglementations et normes du secteur, comme la norme PCI DSS (Payment Card Industry Data Security Standards), le RGPD (règlement général sur la protection des données) ou toute autre politique de confidentialité ou de protection des données.

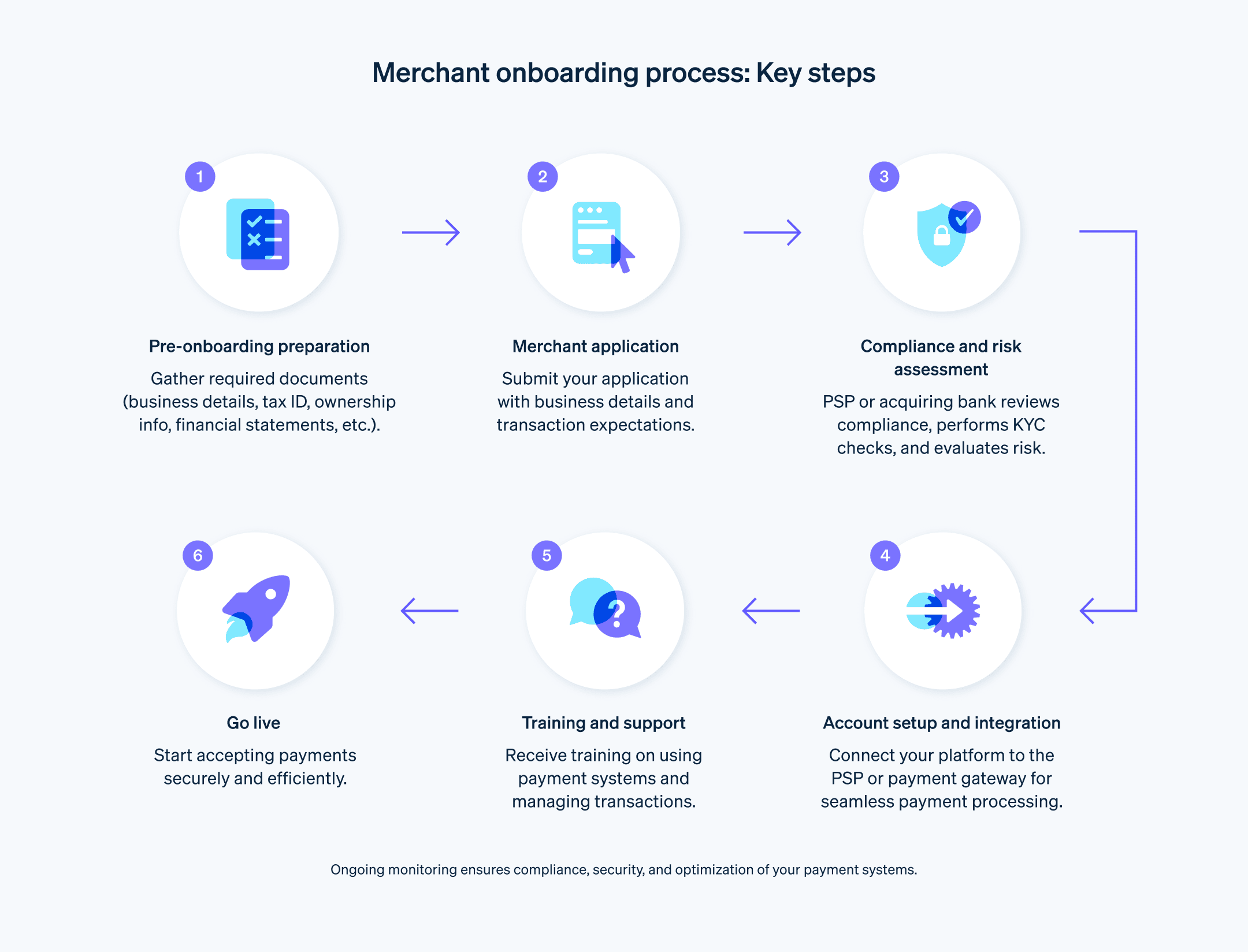

Comment se présente le processus d'inscription des marchands ?

Le processus d'inscription des marchands comporte plusieurs étapes qui permettent d'établir une relation professionnelle entre une entreprise et un PSP ou une plateforme de paiement.

Obtenez ci-dessous un aperçu du processus standard d'inscription des marchands.

1. Préparation préalable à l'inscription

Réunissez les informations et les documents nécessaires, comme indiqué dans la section précédente. Il est également possible de rechercher des PSP et des plateformes de paiement afin de trouver la meilleure solution pour vous.

2. Formulaire d'inscription du marchand et vérification

Envoyez un formulaire d'inscription au PSP ou à la plateforme de paiement. Il doit contenir des informations sur votre entreprise, le nom de ses propriétaires et le volume de transactions anticipé. Le PSP ou la plateforme de paiement devra vérifier votre formulaire pour s'assurer que votre entreprise répond aux exigences requises et fait un bon candidat à ses services.

3. Conformité et évaluation des risques

Le PSP ou la banque acquéreuse effectue les vérifications nécessaires afin d'évaluer le risque associé à votre entreprise. Les différents facteurs pris en compte sont : le type d'entreprise, le volume de transactions, l'historique de contestation de paiement et la conformité avec les réglementations pertinentes et les normes du secteur. Il est possible que ce processus entraîne une vérification des antécédents, du crédit ainsi que des informations fournies.

4. Configuration et intégration du compte

Après approbation, configurez votre compte auprès du PSP ou de la plateforme de paiement. Vous devrez relier votre boutique en ligne, votre système de PDV ou votre application mobile à la plateforme de paiement du PSP, pour un traitement des paiements fluide. Il est possible que l'intégration nécessite une assistance technique de la part du PSP ou de la plateforme de paiement. Une phase de test peut également s'avérer utile pour vérifier que tout fonctionne comme prévu.

5. Formation et assistance

Dans l'optique d'établir un partenariat fluide et fructueux, la plupart des PSP et des plateformes de paiement mettront des formations, des ressources et une assistance continue à la disposition de votre équipe. Il peut s'agir de conseils sur l'utilisation de la plateforme de paiement, la gestion des transactions, le traitement des litiges et des contestations de paiement ou encore sur le respect de la conformité et de la sécurité.

6. Surveillance et optimisation en continu

Une fois le processus d'inscription terminé, surveillez et optimisez vos systèmes de traitement des paiements de manière continue. Vous assurerez ainsi une efficacité, une sécurité et une conformité maximales. Comment procéder ? En mettant à jour les logiciels, en mettant en place de nouvelles mesures de prévention de la fraude ou encore en modulant les limites de transactions en fonction des besoins de votre entreprise.

Que signifie KYC (Know Your Customer) ?

Know Your Customer (KYC) est une exigence réglementaire et un processus de gestion des risques utilisé par les institutions financières, les PSP et d'autres entreprises afin de vérifier l'identité de leurs clients. Son but premier est d'empêcher le blanchiment d'argent, le financement d'activités terroristes et toute autre activité frauduleuse en s'assurant que les entreprises font affaire avec des personnes et des entreprises légitimes.

Le rôle de KYC dans le processus d'inscription des marchands est primordial. En effet, les PSP et les banques acquéreuses sont tenus d'effectuer des vérifications KYC sur les entreprises avant d'instaurer un rapport avec elles. KYC contribue à apprécier le risque associé à une entreprise, ce qui aide ensuite les PSP et les banques acquéreuses à prendre des décisions éclairées lorsqu'il s'agit d'approuver ou de refuser l'inscription d'un marchand.

Découvrons ensemble les étapes de KYC lors du processus d'inscription des marchands.

1. Identification

L'entreprise présente les informations et les documents nécessaires (p. ex. les informations liées à l'immatriculation de l'entreprise, son numéro fiscal et la structure de propriété). Les propriétaires peuvent également être amenés à fournir des documents d'identification personnels, comme une carte d'identité, un passeport ou un permis de conduire.

2. Vérification

Le PSP ou la banque acquéreuse vérifie les informations fournies par l'entreprise. Pour ce faire, il se sert de sources indépendantes fiables, comme des archives publiques, des bureaux de crédit ou encore des bases de données commerciales. L'objectif est de s'assurer que l'entreprise est une entité légitime et que les individus concernés sont bien qui ils prétendent être.

3. Évaluation du risque

Le PSP ou la banque acquéreuse évalue les risques associés à l'entreprise en fonction de différents éléments tels que le type d'entreprise, les volumes de transaction, l'emplacement géographique et les antécédents de conformité. Les entreprises qui présentent des risques plus élevés sont susceptibles de devoir se plier à des procédures de vigilance renforcées, comme une surveillance continue ou une vérification des antécédents plus poussée.

4. Surveillance continue

Il incombe aux PSP et aux banques acquéreuses de contrôler régulièrement les activités des entreprises une fois les vérifications KYC et le processus d'inscription effectués. L'objectif ? Identifier tout changement dans le profil de risque, les éventuels signaux d'alarme ou les activités suspectes pouvant justifier une enquête approfondie.

Habituez-vous à KYC : vous y serez confronté lors du processus d'inscription des marchands, mais aussi de manière régulière par la suite.

Inscription des marchands sur Stripe : c'est parti !

En vous inscrivant sur Stripe, vous obtenez un accès à une gamme d'outils et de fonctionnalités performants pour accepter des paiements, gérer des abonnements et empêcher la fraude. Obtenez ci-dessous un aperçu du processus d'inscription des marchands sur Stripe.

1. Inscrivez-vous et obtenez un compte Stripe

Commencez par vous inscrire pour obtenir un nouveau compte Stripe. Vous devrez indiquer votre adresse e-mail, créer un mot de passe et remplir un court questionnaire sur votre entreprise.

2. Fournissez des informations sur votre entreprise

Après l'inscription, vous serez invité à donner des informations sur votre entreprise, comme sa dénomination sociale, son adresse, son numéro fiscal et le type de biens et services que vous proposez.

3. Vérifiez votre identité

À l'instar d'autres PSP, Stripe demande aux nouvelles entreprises de vérifier leur identité dans le cadre du processus KYC. On pourra vous demander de fournir des documents d'identification personnelle, comme une pièce d'identité, un passeport ou un permis de conduire.

4. Connectez votre compte bancaire

Pour recevoir des virements de la part de Stripe, vous devrez nous donner des informations sur votre compte bancaire (numéro de compte et numéro de routage). Stripe prend en charge les virements dans plus de 135 devises et accompagne les comptes bancaires dans de très nombreux pays.

5. Intégrez Stripe à votre plateforme

Stripe propose toute une gamme d'options d'intégration. Elles incluent des plugins préconfigurés pour les plateformes d'e-commerce, comme Shopify, WooCommerce et Magento, ainsi que des solutions d'intégration personnalisées à l'aide des API et SDK de Stripe. Ce sont votre expertise technique et les besoins de votre entreprise qui vous aideront à choisir la meilleure option.

6. Testez votre intégration

Avant la mise en production, testez votre intégration Stripe pour vérifier son bon fonctionnement. Stripe propose un environnement de test où vous pouvez simuler des transactions et détecter d'éventuels soucis.

7. Passez en mode production et acceptez des paiements

Une fois le processus d'inscription terminé et votre intégration testée, il est temps d'accepter les paiements de vos clients. C'est Stripe qui supervise le traitement des transactions, la conformité et la sécurité. Ainsi, vous pouvez vous concentrer sur l'exploitation et la croissance de votre entreprise.

Le processus d'inscription des marchands sur Stripe est simple et intuitif. Il permet à des entreprises de toutes tailles de configurer et d'accepter des paiements facilement et rapidement. Pour en savoir plus, cliquez ici.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.