Unternehmen von heute müssen einfache, sichere Zahlungsabwicklung zu einer Priorität machen. Ein wichtiger Aspekt der Zahlungsabwicklung ist das Händler-Onboarding. Dabei wird ein Unternehmen in einen Zahlungsdienstleister (Payment Service Provider, PSP) oder ein Zahlungs-Gateway integriert und somit die Grundlage für ein optimiertes, konformes und effizientes Zahlungsabwicklungssystem geschaffen.

Eine gut durchdachte Strategie für das Händler-Onboarding verbessert das Kundenerlebnis sowie das Vertrauen der Kundschaft und verringert gleichzeitig das Betrugsrisiko, Transaktionsverzögerungen und Bußgelder für die Nichteinhaltung von Vorschriften. Unternehmen müssen ihren Prozess für das Händler-Onboarding sorgfältig planen und implementieren, um ein Zahlungssystem einzurichten, das ihre Anforderungen erfüllt. Obwohl die Details des Händler-Onboardings komplex sind, muss der Prozess nicht kompliziert sein. Das sollten Sie wissen.

Worum geht es in diesem Artikel?

- Was ist das Händler-Onboarding?

- Händler-Onboarding: Wichtige Beteiligte und Komponenten

- Welche Dokumente benötigen Unternehmen für das Händler-Onboarding?

- Wie sieht der Prozess des Händler-Onboardings aus?

- Was ist „Know Your Customer“ (KYC)?

- Händler-Onboarding mit Stripe: Erste Schritte

Was ist das Händler-Onboarding?

Das Händler-Onboarding ist der Prozess, mit dem ein Zahlungsunternehmen ein Händlerunternehmen einrichtet, damit es Kundenzahlungen einfach und sicher akzeptieren und verwalten kann. Es hat wesentliche Auswirkungen auf die betriebliche Effizient, das Kundenerlebnis und das Risikomanagement eines Unternehmens.

Ein schlecht durchdachter Onboarding-Prozess kann zu verzögerten oder fehlgeschlagenen Transaktionen, höherem Betrugsrisiko und Nichteinhaltung von Branchenvorschriften führen und letztendlich den Ruf des Unternehmens schädigen und potenziell Bußgelder oder Kundenabwanderung mit sich bringen.

Unternehmen sollten das Händler-Onboarding gut überlegt planen, um sich in der hart umkämpften und streng regulierten Zahlungslandschaft von heute zu behaupten. So können sie ein einfaches und sicheres Kundenerlebnis schaffen, Branchenstandards einhalten und erfolgreiche Beziehungen zu ihren Zahlungspartnern aufbauen, um letztendlich das Unternehmenswachstum und die Kundenbindung zu steigern.

Händler-Onboarding: Wichtige Beteiligte und Komponenten

Für erfolgreiches Händler-Onboarding müssen Sie die Rollen mehrerer wichtiger Beteiligten und deren Interaktion während des Prozesses kennen. Diese Parteien sorgen gemeinsam für eine sichere und funktionale Zahlungsabwicklungsumgebung:

Händler

Händler sind Unternehmen, Einzelhändler oder Dienstleister, die Zahlungen von Kundinnen und Kunden akzeptieren müssen. Sie bauen Beziehungen mit Zahlungsdienstleistern oder Zahlungs-Gateways auf, um Transaktionen über verschiedene Kanäle zu erleichtern, wie Online-, persönliche oder mobile Zahlungen.Zahlungsdienstleister

Zahlungsdienstleister (Payment Service Provider, PSPs) sind Unternehmen, die Zahlungsabwicklungslösungen für Unternehmen anbieten. Sie übernehmen die technischen Aspekte der Transaktionsabwicklung, wie Autorisierung, Ausgleich und Zahlungsabwicklung und sorgen für Compliance mit Branchenvorschriften und -standards. PSPs können auch weitere Dienstleistungen bereitstellen, wie Betrugserkennung und Risikomanagement.Zahlungs-Gateways

Zahlungs-Gateways sind die Technologieplattformen, die Transaktionsdaten zwischen den Systemen der Unternehmen – wie dem Online-Shop, Point-of-Sale(POS)-System oder der mobilen App – und dem PSP oder Acquirer (Händlerbank) sicher übertragen. Sie verschlüsseln sensible Daten, wie Kreditkartenangaben, und übertragen diese auf sichere Weise während der Transaktion.Acquirer (Händlerbanken)

Acquirer (auch als Händlerbanken bezeichnet) sind Finanzinstitute, die als Partner von PSPs Transaktionen für Unternehmen abwickeln. Sie sind für die Risikoevaluation von Händlerkonten, die Bewertung des Risikos des Unternehmens und die Einhaltung von Vorschriften verantwortlich.Kartennetzwerke

Kartennetzwerke, wie Visa, Mastercard, American Express und Discover, sind Organisationen, die die Regeln und Standards für Kartentransaktionen aufstellen. Sie erleichtern die Kommunikation und Zahlungsabwicklung von Transaktionen zwischen Acquirer und ausstellender Bank (der Bank, die die Zahlungskarte der Kundin oder des Kunden ausgestellt hat).Ausstellende Banken

Ausstellende Banken (auch als „Aussteller“ bezeichnet) sind Finanzinstitute, die Zahlungskarten, also Kredit-, Debit- oder Prepaid-Karten, an Kundinnen und Kunden ausstellen. Sie autorisieren Transaktionen, stellen sicher, dass die Kundinnen und Kunden über ausreichende Gelder oder einen ausreichenden Kredit verfügen, und überweisen die Gelder schließlich an den Acquirer.Aufsichtsbehörden

Aufsichts- und Regulierungsbehörden, wie der Payment Card Industry Security Standards Council (PCI SSC), stellen Vorschriften und Standards für die Zahlungsabwicklung auf. Diese dienen dem Kundenschutz und sorgen für Sicherheit und Integrität des Zahlungsökosystems.

Welche Dokumente benötigen Unternehmen für das Händler-Onboarding?

Bevor Unternehmen das Händler-Onboarding einleiten, sollten sie die notwendigen Dokumente und Materialien zusammenstellen. Die vorzeitige Sammlung dieser Materialien kann den (unter Umständen zeitaufwendigen) Prozess beschleunigen und potenzielle Verzögerungen minimieren.

Diese wichtigen Dokumente und Materialien sollten Unternehmen bereit halten:

Dokumente der Unternehmenseintragung

Kopien der Dokumente zur Unternehmenseintragung, wie die Satzung, die Gründungsurkunde oder andere relevante Dokumente, die die rechtliche Stellung des Unternehmens nachweisen.Steueridentifikationsnummern

Die Steueridentifikationsnummern des Unternehmens, wie z. B. die Arbeitgeberidentifizierungsnummer (Employer Identification Number, EIN) in den USA oder die entsprechende Nummer in anderen Ländern.Eigentumsinformationen

Informationen zur Inhaberstruktur, einschließlich Details zu den Inhaberinnen/Inhabern, Partnern oder Geschäftsführerinnen/Geschäftsführern. Dazu können Ausweisdokumente wichtiger Stakeholder gehören, wie Personalausweise, Reisepässe oder Führerscheine.Finanzberichte

Aktuelle Finanzberichte, wie Bilanzen, Gewinn- und Verlustrechnungen und Kapitalflussrechnungen, um Auskunft über die finanzielle Lage des Unternehmens zu erteilen.Bankkontodaten

Details zum Bankkonto des Unternehmens, einschließlich Kontonummer, Routingnummer sowie Name und Adresse der Bank.Geschäftslizenzen und Genehmigungen

Kopien relevanter Geschäftslizenzen, Genehmigungen oder Zertifizierungen, die für Geschäftstätigkeiten in Ihrer Branche oder Ihrem Zuständigkeitsbereich erforderlich sind.Website und Online-Präsenz des Unternehmens

Informationen zur Website, zum Online-Shop oder zur mobilen App Ihres Unternehmens, einschließlich URLs und Beschreibungen der angebotenen Produkte oder Dienstleistungen.Zahlungsabwicklungshistorie

Wenn das Unternehmen bereits über eine Zahlungsabwicklungshistorie verfügt, müssen Sie Auszüge oder Zusammenfassungen vorheriger Transaktionsvolumen, Rückbuchungsquoten und weitere relevante Informationen bereitstellen.Geschäftsplan und Umsatzprognosen

Möglicherweise wird ein detaillierter Geschäftsplan, einschließlich Umsatzprognosen und voraussichtlichen Transaktionsvolumen angefordert – insbesondere bei Start-ups oder Unternehmen, die erst seit Kurzem betrieben werden.Compliance-Dokumentation

Alle Dokumente im Zusammenhang mit der Compliance mit Branchenvorschriften oder -standards Ihres Unternehmens, wie Payment Card Industry Data Security Standard (PCI DSS), Datenschutz-Grundverordnung (DSGVO) oder andere Datenschutzrichtlinien.

Wie sieht der Prozess des Händler-Onboardings aus?

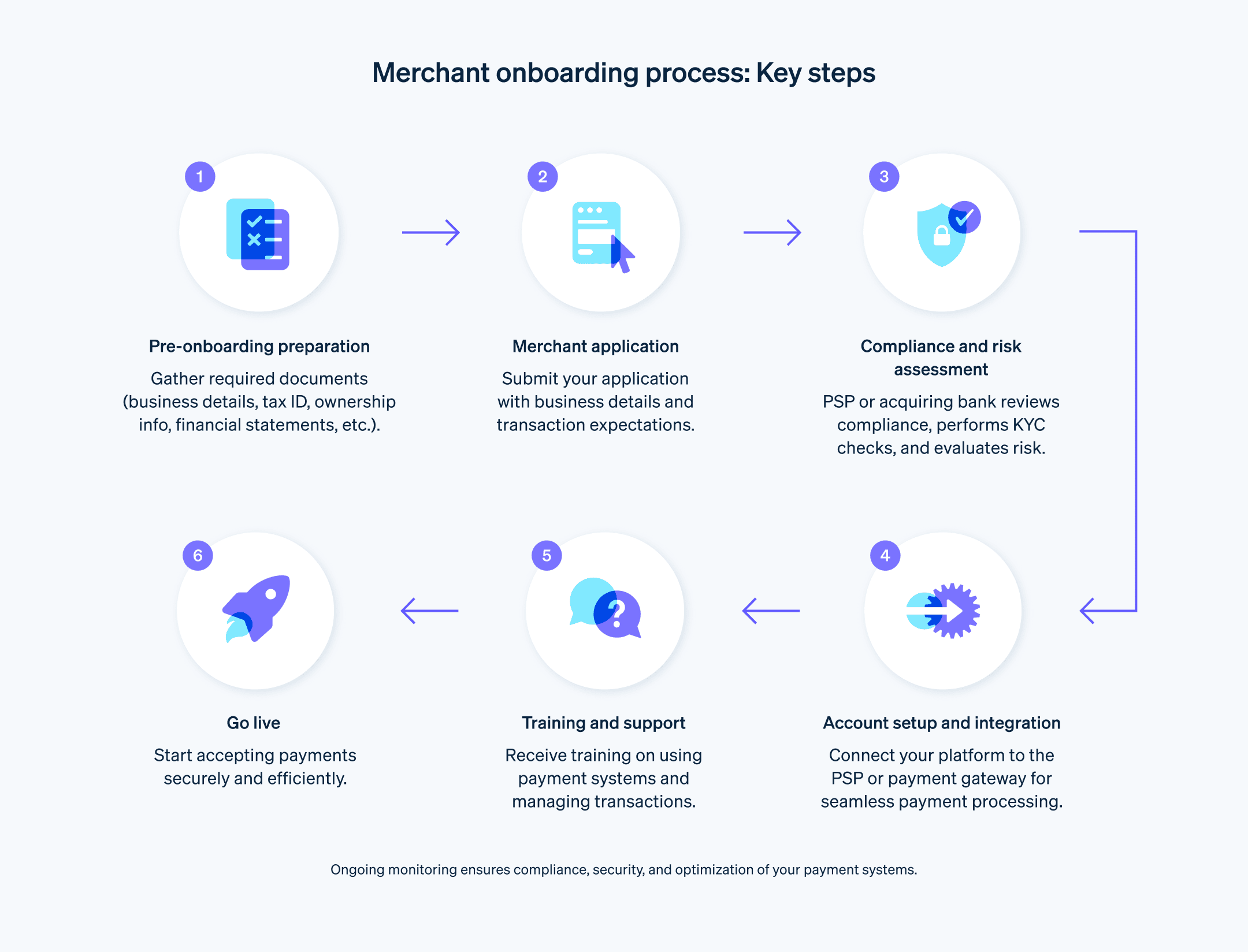

Der Prozess zum Händler-Onboarding umfasst mehrere Schritte, um eine Arbeitsbeziehung zwischen einem Unternehmen und einem PSP oder Zahlungs-Gateway aufzubauen.

Übersicht über den typischen Prozess zum Händler-Onboarding:

1. Vorbereitung vor dem Onboarding

Sammeln Sie die im vorherigen Abschnitt genannten Informationen und Dokumente. Holen Sie auch Informationen zu PSPs und Zahlungs-Gateways ein, um die richtige Wahl für Ihre speziellen Anforderungen zu treffen.

2. Händleranmeldung und Prüfung

Leiten Sie ein Anmeldeformular an den PSP oder das Zahlungs-Gateway weiter, in dem Sie Informationen zu Ihrem Unternehmen, seinen Inhaberinnen und Inhabern und den voraussichtlichen Transaktionsvolumen angeben. Der PSP oder das Zahlungs-Gateway prüft das Anmeldeformular und stellt sicher, dass Ihr Unternehmen die Voraussetzungen erfüllt und als Kandidat für die betreffenden Dienstleistungen infrage kommt.

3. Compliance und Risikobewertung

Der PSP oder Acquirer erfüllt seine Sorgfaltspflicht und bewertet das mit Ihrem Unternehmen verbundene Risiko. Dabei berücksichtigt er Faktoren wie die Art des Unternehmens, das Transaktionsvolumen, die Rückbuchungshistorie und die Compliance mit relevanten Vorschriften und Branchenstandards. Dabei können Hintergrundprüfungen und Bonitätsprüfungen durchgeführt und die Richtigkeit der bereitgestellten Informationen verifiziert werden.

4. Kontoeinrichtung und Integration

Nach der Genehmigung müssen Sie Ihr Konto beim PSP oder Zahlungs-Gateway einrichten. Dazu müssen Sie Ihren Online-Shop, Ihr POS-System oder ihre mobile App für eine reibungslose Zahlungsabwicklung mit dem Zahlungs-Gateway des PSP verbinden. Die Integration erfordert möglicherweise technischen Support vom PSP oder Zahlungs-Gateway sowie Tests, um einen ordnungsgemäßen Betrieb sicherzustellen.

5. Schulung und Support

Die meisten PSPs und Zahlungs-Gateways bieten Ihrem Team Schulungen, Ressourcen und laufenden Support, um eine reibungslose und erfolgreiche Partnerschaft zu gewährleisten. Dazu können Anleitungen zum Nutzen der Zahlungsplattform, Verwalten von Transaktionen, Abwickeln von angefochtenen Zahlungen und Rückbuchungen und Einhalten von Sicherheits- und Compliance-Anforderungen gehören.

6. Fortlaufende Überwachung und Optimierung

Nach Abschluss des Onboarding-Prozesses müssen Sie Ihre Zahlungsabwicklungssysteme kontinuierlich überwachen und optimieren, um Effizienz, Sicherheit und Compliance zu maximieren. Dabei müssen Sie beispielsweise Software aktualisieren, neue Betrugspräventionsmaßnahmen implementieren oder Transaktionslimits basierend auf sich verändernden Geschäftsanforderungen anpassen.

Was ist „Know Your Customer“ (KYC)?

Know Your Customer (KYC) ist eine regulatorische Anforderung, ein Risikomanagementprozess, mit dem Finanzinstitute, PSPs und andere Unternehmen die Identität ihrer Kundinnen, Kunden und Unternehmenskunden überprüfen. Hauptziel von KYC ist es, Geldwäsche, Finanzierung von Terrorismus und andere betrügerische Aktivitäten zu verhindern, indem Unternehmen sicherstellen, dass sie mit echten Personen und Unternehmen handeln.

KYC spielt eine wichtige Rolle beim Händler-Onboarding, da PSPs und Acquirer verpflichtet sind, KYC-Prüfungen vor dem Aufbau einer Beziehung mit Unternehmen durchzuführen. Mit KYC können PSPs und Acquirer die mit einem Unternehmen verbundenen Risiken bewerten und so fundierte Entscheidungen dazu treffen, ob die Händleranmeldung eines Unternehmens genehmigt oder abgelehnt werden sollte.

Während des Händler-Onboardings umfasst KYC in der Regel die folgenden Schritte:

1. Identifizierung

Das Unternehmen stellt die erforderlichen Informationen und Dokumente bereit, wie Details zur Unternehmenseintragung, Steueridentifikationsnummern und Inhaberstruktur. Außerdem muss es möglicherweise Ausweisdokumente von Geschäftsinhaberinnen und Geschäftsinhabern oder wichtigen Stakeholdern einreichen, wie Personalausweise, Reisepässe oder Führerscheine.

2. Verifizierung

Der PSP oder Acquirer verifiziert die vom Unternehmen angegebenen Informationen anhand zuverlässiger und unabhängiger Quellen, wie öffentlich verfügbare Behördendaten, Auskunfteien oder kommerzielle Datenbanken. So kann er sicherstellen, dass das Unternehmen eine legitime Geschäftseinheit ist und die beteiligten Personen die sind, für die sie sich ausgeben.

3. Risikobewertung

Der PSP oder Acquirer bewertet das mit dem Unternehmen verbundene Risiko anhand verschiedener Faktoren, wie Art des Unternehmens, Transaktionsvolumen, geografischer Standort und Compliance-Historie. Unternehmen mit höherem Risiko werden unter Umständen strengeren Prüfungen unterzogen, wie ausführlichere Hintergrundprüfungen und fortlaufender Überwachung.

4. Fortlaufende Überwachung

Nach den anfänglichen KYC-Prüfungen und dem Onboarding-Prozess müssen PSPs und Acquirer die Aktivitäten der Unternehmen regelmäßig überwachen. So können sie Änderungen im Risikoprofil, potenzielle Warnsignale oder verdächtige Aktivitäten erkennen, die eventuell weiter untersucht werden müssen.

Stellen Sie sich darauf ein, KYC-Vorgänge nicht nur während des Händler-Onboardings, sondern auch fortlaufend danach durchzuführen.

Händler-Onboarding mit Stripe: Erste Schritte

Durch Onboarding mit Stripe erhalten Sie Zugriff auf leistungsstarke Werkzeuge und Funktionen, damit Sie Zahlungen akzeptieren, Abonnements verwalten und Betrug verhindern können. Übersicht über den Prozess zum Händler-Onboarding mit Stripe:

1. Für Stripe-Konto registrieren

Registrieren Sie sich zunächst für ein neues Stripe-Konto. Dabei müssen Sie Ihre E-Mail-Adresse angeben, ein Passwort anlegen und einen kurzen Fragebogen zu Ihrem Unternehmen ausfüllen.

2. Unternehmensdetails angeben

Nach der Registrierung müssen Sie Ihre Unternehmensinformationen eingeben, darunter den rechtsgültigen Namen, die Adresse, die Steueridentifikationsnummer und die Art der angebotenen Produkte und Dienstleistungen.

3. Identität nachweisen

Wie bei anderen PSPs auch müssen neue Unternehmen ihre Identität bei Stripe im Rahmen des KYC-Prozesses nachweisen. Dazu müssen Sie unter Umständen Ausweisdokumente wie Personalausweise, Reisepässe oder Führerscheine vorlegen.

4. Bankkonto verbinden

Um Auszahlungen von Stripe zu erhalten, müssen Sie Ihre Bankkontodaten mit Kontonummer und Routingnummer angeben. Stripe unterstützt Auszahlungen in über 135 Währungen und funktioniert mit Bankkonten aus zahlreichen Ländern.

5. Stripe in Ihre Plattform integrieren

Stripe bietet eine Vielzahl von Integrationsoptionen an, einschließlich vordefinierte Plugins für gängige E-Commerce-Plattformen wie Shopify, WooCommerce und Magento sowie benutzerdefinierte Integrationen mit den APIs und SDKs von Stripe. Sie können die beste Option je nach Ihren technischen Fachkenntnissen und Geschäftsanforderungen auswählen.

6. Integration testen

Testen Sie vor der Live-Schaltung, ob die Stripe-Integration ordnungsgemäß funktioniert. Dazu bietet Stripe eine Testumgebung an, in der Sie Transaktionen simulieren und auf etwaige Probleme prüfen können.

7. Live gehen und Zahlungen akzeptieren

Wenn Sie den Onboarding-Prozess abgeschlossen und die Integration getestet haben, können Sie Zahlungen von Kundinnen und Kunden akzeptieren. Stripe übernimmt die Transaktionsabwicklung sowie Sicherheits- und Compliance-Aspekte, damit Sie sich auf Ihre Geschäftstätigkeiten und das Unternehmenswachstum konzentrieren können.

Der Stripe-Prozess für das Händler-Onboarding ist einfach und benutzerfreundlich, sodass Unternehmen aller Größenordnungen in kürzester Zeit Stripe einrichten und Zahlungen akzeptieren können. Weitere Informationen finden Sie hier.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.