Aujourd’hui, les entreprises sont souvent confrontées à des systèmes financiers lents et fragmentés qui peuvent limiter l’accès aux données en temps réel, retarder les transactions et compliquer les intégrations. Les clients, quant à eux, exigent des expériences plus rapides et transparentes, ce qui fait souvent défaut aux infrastructures héritées et aux réseaux fermés.

Le système bancaire ouvert est en train de changer le secteur des services financiers et ouvre la voie à des innovations qui redéfinissent la façon dont les entreprises et les institutions financières interagissent. En permettant un accès sécurisé aux données financières, il permet aux entreprises de rationaliser les paiements, d’améliorer la prise de décision financière et d’offrir des services plus innovants.

Selon un rapport de Juniper Research de 2023, la valeur des transactions de paiement du système bancaire ouvert dépassera les 330 milliards de dollars à l’échelle mondiale d’ici 2027. Le marché des services financiers est en train de passer d’opérations cloisonnées à un environnement plus interconnecté, où les institutions financières et les entreprises technologiques travaillent ensemble pour offrir des services plus étendus.

Pourtant, l’adoption reste complexe : les préoccupations en matière de confidentialité des données, les risques en matière de sécurité et les cadres réglementaires incohérents créent des défis que les entreprises doivent examiner attentivement.

Voici ce que vous devez savoir sur le système bancaire ouvert, son fonctionnement, ses avantages et les défis à relever.

Que contient cet article?

- Qu’est-ce que le système bancaire ouvert?

- Comment fonctionne le système bancaire ouvert?

- 8 exemples de services bancaires ouverts

- Qui utilise le système bancaire ouvert?

- Avantages du système bancaire ouvert

- Défis du système bancaire ouvert

- Comment Stripe Financial Connections peut vous aider

Qu’est-ce que le système bancaire ouvert?

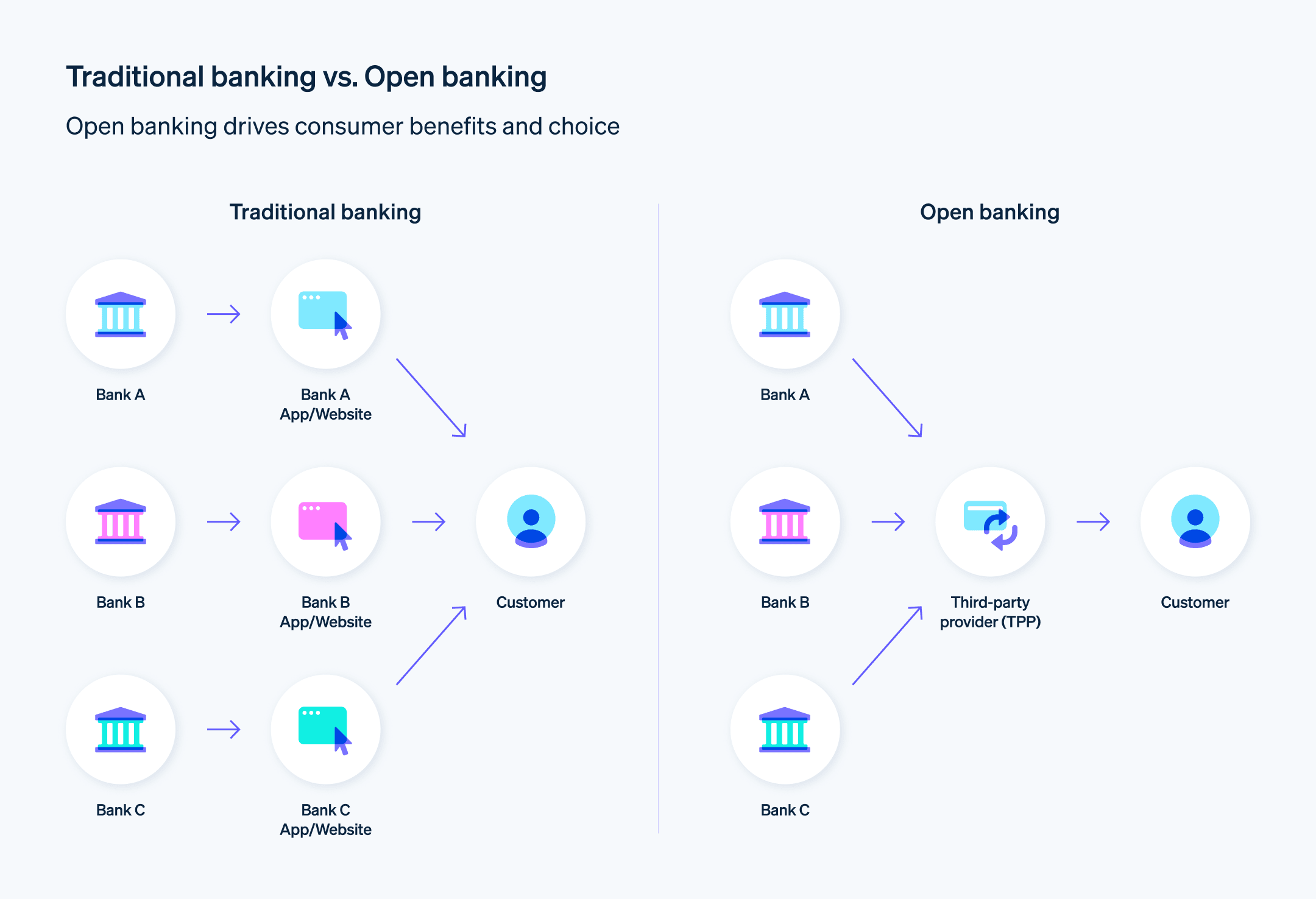

Le système bancaire ouvert est un modèle de services financiers qui permet à des fournisseurs de services tiers d’accéder aux données des consommateurs des systèmes bancaires traditionnels par l’entremise d'interfaces de programmation d’applications (API). Ce modèle change complètement la façon dont les données financières sont partagées et accessibles en augmentant la transparence, la concurrence et l’innovation.

Le système bancaire ouvert peut donner aux consommateurs plus de contrôle sur leurs informations financières et fournir de nouveaux services et applications. Il permet aux entreprises d’accéder à des données financières en temps réel, ce qui les aide à rationaliser les services de paiement, à optimiser les produits bancaires et à améliorer la gestion des comptes des clients. Pour les entreprises autres que financières, cette évolution signifie qu’elles peuvent offrir des services financiers personnalisés à leurs clients, prendre des décisions davantage basées sur les données et innover dans les paiements et la gestion des comptes. Grâce à un meilleur accès aux données financières, les entreprises peuvent également simplifier les processus de paiement et générer de nouvelles sources de revenus.

Avec la croissance des initiatives relatives au système bancaire ouvert et des exigences de conformité, telles que la directive sur les services de paiement (DSP2) dans l’Union européenne, les entreprises utilisent le système bancaire ouvert pour offrir des expériences financières plus sécurisées, plus efficaces et plus personnalisées.

Comment fonctionne le système bancaire ouvert?

Dans le secteur bancaire traditionnel, les données sont souvent cloisonnées au sein d’institutions individuelles, ce qui rend difficile l’interaction directe entre les applications externes et les comptes financiers. Le système bancaire ouvert perturbe cette situation en imposant des formats de données normalisés et des protocoles de communication sécurisés. Cela crée des conditions de concurrence équitables où les services tiers peuvent s’intégrer à plusieurs institutions financières dans le cadre d’un ensemble commun de règles, de réglementations et de normes techniques.

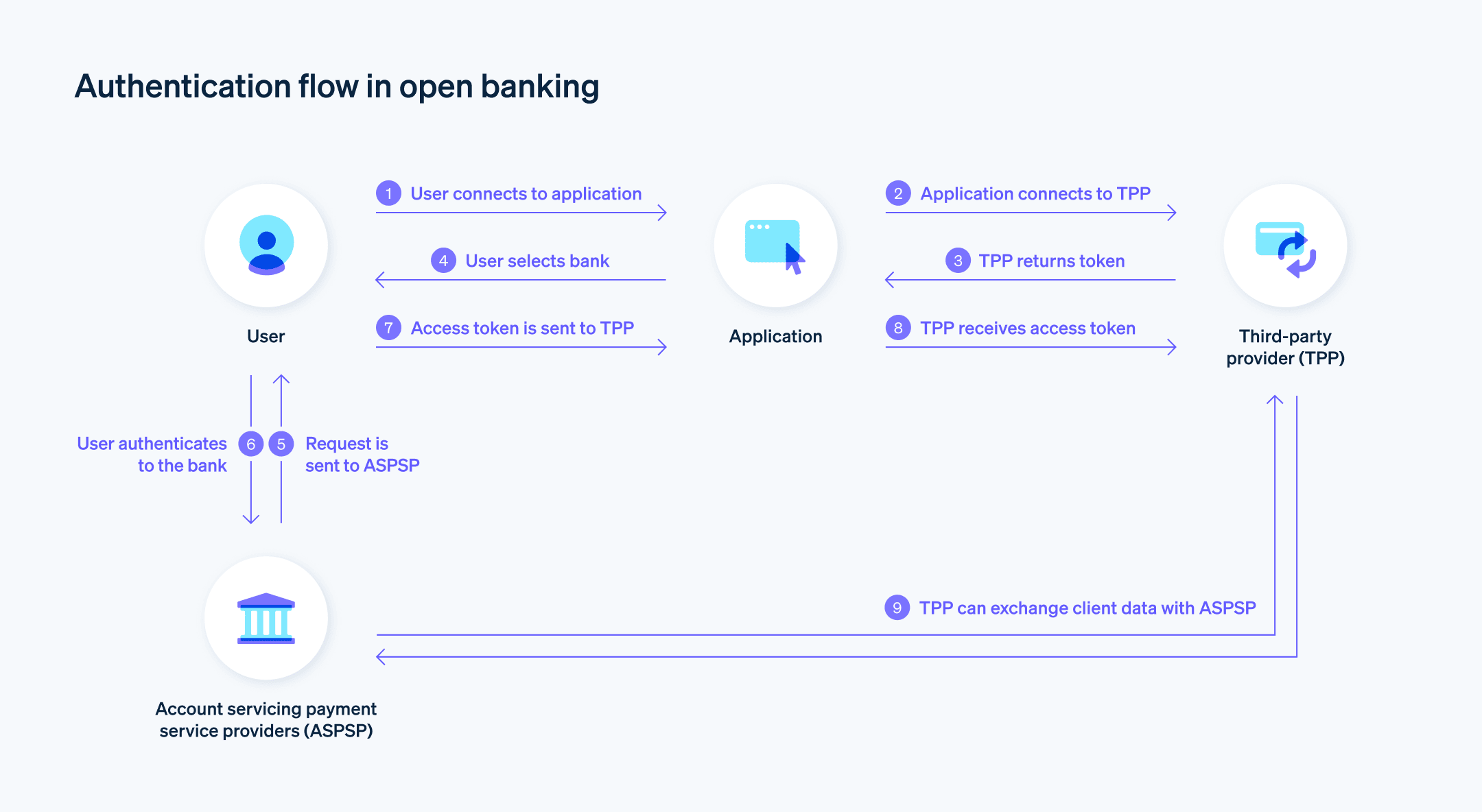

Le système bancaire ouvert rend les services financiers interopérables en permettant aux fournisseurs de services tiers d’accéder en toute sécurité aux données des clients par le biais d’API. Ces API facilitent l’échange sécurisé d’informations financières entre les institutions financières et les fournisseurs tiers autorisés.

Dans le système bancaire ouvert, les API sont généralement classées en trois catégories principales :

API de données : Elles fournissent un accès en lecture seule aux renseignements du compte, au solde et à l’historique des transactions.

API de transactions : Elles permettent les transferts de fonds, les prélèvements automatiques et les services de paiement.

API de produit : Elles autorisent des tiers à répertorier les produits financiers, les taux et les conditions. Elles sont souvent utilisées pour les sites Web de comparaison ou les places de marché.

En éliminant les barrières liées aux données et en permettant l’interopérabilité entre les plateformes, le système bancaire ouvert peut accélérer l’innovation dans le secteur des services financiers en offrant aux entreprises une initiative davantage axée sur le marché, ce qui profite à la fois aux entreprises et aux clients.

8 exemples de services bancaires ouverts

Le système bancaire ouvert n’est pas un produit ou un service distinct. Il s’agit plutôt d’un cadre dans lequel un certain nombre de services financiers peuvent être activés. Ce cadre permet aux fournisseurs de services tiers, aux applications bancaires et à d’autres institutions financières de créer des services financiers innovants qui améliorent l’efficacité, la sécurité et l’expérience client.

À mesure que les initiatives de système bancaire ouvert continuent d’évoluer, la portée des services financiers mis sur le marché devrait augmenter. Voici quelques-unes des façons dont le système bancaire ouvert est actuellement utilisé :

Services de déclenchement de paiement : Les commerçants peuvent effectuer des paiements directement à partir du compte bancaire d’un client, sans avoir besoin d’une plateforme de paiement. Cette méthode permet d’obtenir des règlements plus rapides, de réduire les frais de transaction et d’améliorer la sécurité.

Agrégation de comptes : Les conseillers financiers et les sociétés de gestion de patrimoine peuvent extraire les données de plusieurs comptes clients, ce qui leur donne une vue plus complète de la situation financière d’un client. Cela permet une planification financière plus précise et des conseils personnalisés.

Budgétisation automatisée : Les entreprises peuvent offrir à leurs employés un système intelligent de gestion des dépenses qui catégorise et suit automatiquement les dépenses de plusieurs comptes bancaires. Cette fonctionnalité permet d’améliorer les rapports financiers et la gestion du budget.

Prêts instantanés et évaluation du crédit : Les institutions financières et les prêteurs peuvent accéder en temps réel aux données des consommateurs provenant d’API de finance ouverte pour évaluer le crédit avec plus de précision, ce qui accélère les processus d’approbation des prêts.

Rapprochement automatisé des factures : Les entreprises peuvent utiliser les API du système bancaire ouvert pour automatiser le processus de rapprochement des factures et des transactions. Cela permet de minimiser les tâches administratives, de réduire les erreurs et d’améliorer la gestion des flux de trésorerie.

Plateformes multibancaires : Une entreprise opérant sur plusieurs marchés peut regrouper ses comptes de différentes institutions financières dans un seul tableau de bord, ce qui facilite la surveillance des opérations mondiales.

Marketing personnalisé : Les commerçants peuvent analyser les données des transactions pour proposer des promotions ciblées ou des récompenses de fidélité directement liées aux habitudes de consommation d’un individu.

Détection de la fraude en temps réel : En analysant instantanément les données des transactions, les entreprises peuvent détecter les activités inhabituelles plus rapidement que jamais et réduire le risque de pertes financières.

Bien que ces exemples ne soient qu’un début de ce qui est possible, ils offrent un aperçu de la façon dont le système bancaire ouvert peut changer le secteur des services financiers. Alors que les réglementations et les initiatives axées sur le marché continuent d’évoluer, les fournisseurs de services tiers et d’autres institutions financières explorent de nouvelles possibilités.

Qui utilise le système bancaire ouvert?

Le système bancaire ouvert restructure complètement la manière dont les entreprises, les fournisseurs de services financiers et les clients accèdent aux données financières et les utilisent. Dans le cadre du système bancaire ouvert, il existe de nouveaux services financiers qui s’adressent à presque tous les clients et à tous les segments de commerce interentreprises. Voici quelques-uns des groupes qui utilisent les initiatives de système bancaire ouvert :

Clients individuels : Les clients utilisent le système bancaire ouvert pour accéder à un large éventail de services financiers par le biais d’applications tierces. Ils peuvent revoir leurs habitudes de dépenses, obtenir des conseils financiers hautement personnalisés ou automatiser des transactions telles que le paiement de factures.

Institutions financières : Les institutions financières traditionnelles, les coopératives de crédit et d’autres fournisseurs de services financiers utilisent le système bancaire ouvert pour moderniser leurs offres et créer une meilleure expérience client. Ces institutions collaborent également avec des entreprises technologiques plus petites pour mettre sur le marché des services innovants.

Entreprises de technologie financière : Les nouvelles entreprises axées sur la technologie utilisent les fonctions de partage de données sécurisées du système bancaire ouvert pour créer des services spécialisés. Celles-ci vont des applications de budgétisation aux solutions complexes de gestion financière pour les entreprises.

Petites et moyennes entreprises (PME) : Ces organisations utilisent le système bancaire ouvert pour automatiser diverses tâches, telles que le rapprochement des factures avec les transactions bancaires et de bénéficier d’une image plus claire de leur situation financière.

Organismes de réglementation : Les organisations qui définissent et appliquent les règles financières trouvent le système bancaire ouvert utile pour créer un environnement normalisé. Cela permet de protéger les clients et de garantir des pratiques de traitement des données sécurisées dans le secteur des services financiers.

Entreprises de commerce en ligne : Les entreprises qui vendent des produits ou des services en ligne peuvent traiter les transactions plus directement, en contournant souvent les systèmes de paiement traditionnels et en réduisant les coûts.

Plateformes comptables : Les logiciels financiers peuvent accéder aux données de transaction en temps réel, ce qui facilite la gestion des comptes et réduit le besoin de saisie manuelle des données.

Développeurs de logiciels : Grâce aux API du système bancaire ouvert, les développeurs de logiciels peuvent créer une gamme de services et d’outils bénéfiques pour les clients et les entreprises, ouvrant ainsi de nouvelles voies à l’innovation.

Établissements de prêt et de crédit : Ces entités peuvent prendre des décisions plus rapides et plus précises en accédant rapidement aux données financières, en optimisant l’octroi de prêts et les procédures de notation du crédit.

Le système bancaire ouvert crée une nouvelle vague d’innovation dans le secteur financier, permettant aux fournisseurs de services tiers de créer des produits bancaires qui améliorent la sécurité, l’efficacité et l’accessibilité des données. À mesure que la réglementation relative au système bancaire ouvert continuera d’évoluer, l’écosystème financier deviendra de plus en plus interconnecté, ce qui profitera tant aux clients qu’aux entreprises.

Avantages du système bancaire ouvert

Le système bancaire ouvert offre aux entreprises diverses possibilités d’améliorer leurs opérations, de se conformer plus facilement à la réglementation et d’offrir des services à valeur ajoutée qui peuvent les positionner efficacement pour l’avenir. Voici comment les entreprises peuvent bénéficier d’un système bancaire ouvert :

Prise de décision fondée sur les données : Le système bancaire ouvert permet aux entreprises d’obtenir des données financières détaillées qui peuvent éclairer leurs choix stratégiques, de l’évaluation des risques à la planification des investissements. La profondeur de l’information disponible dépasse celle des états financiers traditionnels pour ce qui est d’évaluer les occasions d’investissement et de gérer efficacement la liquidité.

Agilité opérationnelle : Le système bancaire ouvert accélère la circulation des données, accélère les transactions et accélère le rapprochement. Cette rapidité améliore la gestion des flux de trésorerie et les conditions de marché dynamiques.

Collaboration interopérable : Le système bancaire ouvert crée un environnement dans lequel les institutions financières et les entreprises axées sur la technologie peuvent innover conjointement. Cela se traduit par une offre de services plus large et plus sophistiquée pour les clients professionnels.

Optimisation des processus de paiement : Les API du système bancaire ouvert permettent d’utiliser des moyens de paiement plus directs, souvent en contournant les plateformes traditionnelles, ce qui entraîne une réduction des coûts de transaction.

Alignement réglementaire : Les systèmes bancaires ouverts intègrent souvent des protocoles normalisés et des mesures rigoureuses de protection des données, ce qui aide les entreprises à répondre plus facilement aux exigences réglementaires.

Personnalisation en fonction des clients : Les entreprises peuvent offrir des services financiers personnalisés à leurs clients, qu’il s’agisse de solutions de prêt spécialisées ou de services de trésorerie, le tout grâce à la richesse des données accessibles par le biais du système bancaire ouvert.

Allocation des ressources : La simplification des opérations financières permet au personnel de se concentrer sur d’autres aspects de l’entreprise. Qu’il s’agisse d’automatiser le rapprochement ou de fluidifier les processus de facturation les API du système bancaire ouvert peuvent conduire à une utilisation plus efficace du personnel.

Présence sur le marché : Le système bancaire ouvert peut aider les entreprises à pénétrer de nouveaux marchés, grâce à des partenariats avec des entreprises de technologie financière locales et à un accès plus facile aux données des clients pour une personnalisation localisée.

Catalyseur d’innovation : Pour les entreprises des secteurs de la technologie et de la finance, le système bancaire ouvert représente un moyen dynamique d’offrir de nouveaux services monétisables, augmentant ainsi les sources de revenus et la fidélisation de la clientèle.

En intégrant des fournisseurs de services tiers et en adoptant des applications bancaires ouvertes, les entreprises peuvent rester compétitives, améliorer leur efficacité opérationnelle et fournir des services financiers de pointe.

Défis du système bancaire ouvert

Bien que le système bancaire ouvert offre de nombreux avantages et possibilités d’innovation, il comporte également des défis dont les entreprises et les institutions financières doivent être conscientes. Qu’il s’agisse de problèmes d’intégration, de failles de sécurité ou de préoccupations réglementaires, voici quelques-uns des inconvénients potentiels du système bancaire ouvert :

Qualité irrégulière : Tous les fournisseurs de services tiers n’adhèrent pas aux mêmes normes. Si certains services sont excellents, d’autres peuvent présenter des incohérences de qualité, entraînant des interruptions de service ou des données peu fiables, ou même des failles de sécurité entraînant des difficultés opérationnelles et nécessitant des ajustements coûteux.

Problèmes d’intégration : La combinaison de plusieurs services et API tiers peut entraîner des problèmes techniques imprévus en raison de problèmes de compatibilité. Ces complications nécessitent souvent une expertise spécialisée et des heures supplémentaires de dépannage, ce qui affecte les délais opérationnels et peut augmenter les coûts.

Normalisation limitée : L’absence de normes universelles complique la façon dont les services communiquent entre eux. Ce manque de cohérence peut nécessiter une intervention manuelle pour s’assurer que les systèmes sont compatibles et fonctionnels.

Obstacles réglementaires : À mesure que le système bancaire ouvert évolue, sa réglementation évolue également. Se tenir au courant de ces changements peut être une tâche gourmande en ressources, qui nécessite une équipe interne dédiée ou des experts externes pour aider votre entreprise à rester en conformité. Le défaut d’adaptation peut entraîner des pénalités ou des problèmes juridiques.

Lacunes en matière de responsabilité : Lorsque différentes parties sont impliquées, il est plus difficile de déterminer la faute en cas d’erreur ou de violation de la sécurité. Cette ambiguïté peut ralentir la résolution des problèmes et entraîner des temps d’arrêt prolongés ou des problèmes non résolus pour les clients.

Coûts cachés : Au-delà des frais d’abonnement à l’API, il peut y avoir des coûts cachés liés à la conformité ou aux ajustements techniques. Ces dépenses peuvent s’accumuler au fil du temps, ce qui peut contrebalancer les avantages du système bancaire ouvert en matière de réduction des coûts.

Risques de dépendance : L’externalisation des fonctions financières de base à des services tiers place, dans une certaine mesure, les entreprises sous leur contrôle. Tout changement dans la disponibilité de leurs services ou leurs conditions d’utilisation pourrait nécessiter un changement brutal dans les opérations qui utilisent ces services, ce qui pourrait devenir coûteux et chronophage.

Incertitudes des marchés : Le système bancaire ouvert est un domaine en constante évolution, sujet à l’évolution de la technologie et de l’opinion publique. Ces facteurs imprévisibles peuvent influencer les stratégies à long terme, ce qui rend difficile une planification certaine.

Failles de sécurité : Malgré tous les efforts déployés pour assurer la sécurité des systèmes, des lacunes potentielles dans les protocoles de protection et de sécurité des données pourraient être exploitées. Les répercussions d’une violation des données ou d’une autre violation de la sécurité pourraient aller au-delà de la perte financière et nuire à la réputation, affecter la confiance des clients et éventuellement entraîner des conséquences juridiques.

Le potentiel du système bancaire ouvert pour améliorer le service à la clientèle et générer de nouvelles sources de revenus n’est pas sans risques supplémentaires. Les entreprises doivent faire preuve de prudence lors de l’adoption de cette technologie et prendre des mesures strictes pour protéger la sécurité et la confidentialité. Avec les bonnes mesures d’atténuation des risques, les initiatives de système bancaire ouvert peuvent créer une valeur durable tout en minimisant les risques.

Comment Stripe Financial Connections peut vous aider

Stripe Financial Connections est un ensemble d’interfaces de programmation d’applications (API) qui vous permet de vous connecter en toute sécurité aux comptes bancaires de vos clients et de récupérer leurs données financières, ce qui vous permet de créer des produits et services financiers innovants.

Financial Connections peut vous aider à :

- Simplifier l’intégration : Proposer un processus de vérification des comptes bancaires simple et instantané qui ne nécessite aucune vérification manuelle des identités et des comptes.

- Accéder à des données financières enrichies : Obtenir des informations complètes sur les comptes bancaires de vos clients, y compris les soldes, les transactions et les détails des comptes.

- Automatiser les paiements récurrents : Offrir à vos clients la possibilité de lier leurs comptes bancaires en toute sécurité pour les paiements récurrents, et ainsi, d’améliorer les taux de réussite des paiements.

- Améliorer la gestion des risques : Analyser les données financières de vos clients pour prendre des décisions plus éclairées en matière de crédit, de prêts et d’autres produits financiers.

- Se conformer à la réglementation : Financial Connections vous aide à répondre aux exigences en matière de connaissance du client et de lutte contre le blanchiment de capitaux.

- Innover en toute confiance : Créer des produits et services financiers à l’aide de l’infrastructure sécurisée et fiable de Financial Connections.

En savoir plus sur la façon dont Financial Connections peut vous aider.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.