En la actualidad, las empresas suelen enfrentarse a sistemas financieros lentos y fragmentados que pueden limitar el acceso a los datos en tiempo real, retrasar las transacciones y complicar las integraciones. Los clientes, por otro lado, exigen experiencias más rápidas y fluidas, algo de lo que a menudo carecen las infraestructuras heredadas y las redes cerradas.

La banca abierta está transformando el sector de los servicios financieros y allanando el camino para innovaciones que cambian la forma de interacción entre las empresas y las instituciones financieras. Al permitir un acceso seguro a los datos financieros, las empresas pueden optimizar los pagos, mejorar la toma de decisiones financieras y ofrecer servicios más innovadores.

Un informe de Juniper Research de 2023 predijo que el valor de las transacciones de pago de banca abierta superará los 330.000 millones de dólares a nivel internacional para 2027. El mercado de los servicios financieros está pasando de las operaciones aisladas a un entorno más interconectado, en el que las instituciones financieras y las empresas tecnológicas colaboran para ofrecer una variedad más amplia de servicios.

Sin embargo, su adopción sigue siendo compleja: las preocupaciones sobre la privacidad de los datos, los riesgos de seguridad y los marcos normativos incoherentes crean desafíos que las empresas deben considerar cuidadosamente.

Esto es lo que debes saber sobre la banca abierta, cómo funciona, sus beneficios y los desafíos que debes tener en cuenta.

¿Qué contiene este artículo?

- ¿Qué es la banca abierta?

- ¿Cómo funciona la banca abierta?

- Ocho ejemplos de servicios de banca abierta

- ¿Quién utiliza la banca abierta?

- Beneficios de la banca abierta

- Desafíos de la banca abierta

- Cómo puede ayudarte Stripe Financial Connections

¿Qué es la banca abierta?

La banca abierta es un modelo de servicios financieros que permite a los proveedores de servicios externos acceder a los datos de los consumidores desde los sistemas bancarios tradicionales a través de interfaces de programación de aplicaciones (API). Este modelo cambia por completo la forma en que se comparten los datos financieros y se accede a ellos al aumentar la transparencia, la competencia y la innovación.

La banca abierta puede otorgar a los consumidores más control sobre su información financiera y proporcionar nuevos servicios y aplicaciones. Permite a las empresas obtener acceso a datos financieros en tiempo real, lo que les ayuda a agilizar los servicios de pago, optimizar los productos bancarios y mejorar la gestión de las cuentas de los clientes. Este cambio permite a las empresas no financieras ofrecer servicios financieros personalizados a sus clientes, tomar más decisiones fundamentadas en datos e innovar en la gestión de pagos y cuentas. Con un mejor acceso a los datos financieros, las empresas también pueden simplificar los procesos de pago y generar nuevas fuentes de ingresos.

Con las crecientes iniciativas de banca abierta y los requisitos de cumplimiento de la normativa, como la Directiva de Servicios de Pago (PSD2) en la Unión Europea, las empresas están utilizando la banca abierta para ofrecer experiencias financieras más seguras, eficientes y personalizadas.

¿Cómo funciona la banca abierta?

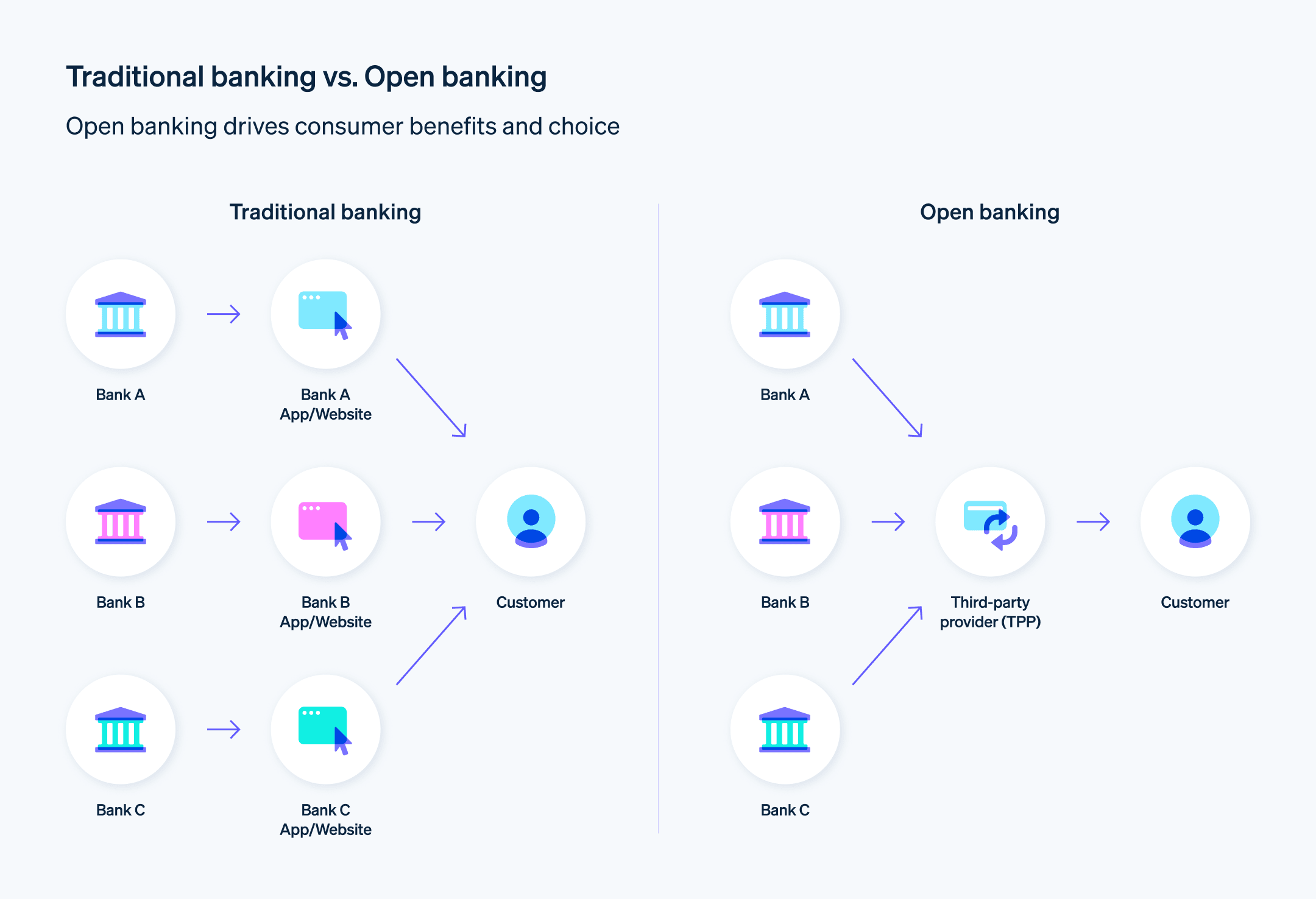

En la banca tradicional, los datos suelen aislarse en instituciones individuales, lo que dificulta que otras aplicaciones externas interactúen directamente con las cuentas financieras. La banca abierta rompe con esta práctica al imponer formatos de datos estandarizados y protocolos seguros de comunicación. Esto crea un marco de igualdad para que los servicios externos se puedan integrar con distintos bancos en virtud de un conjunto común de reglas, normativas y estándares técnicos.

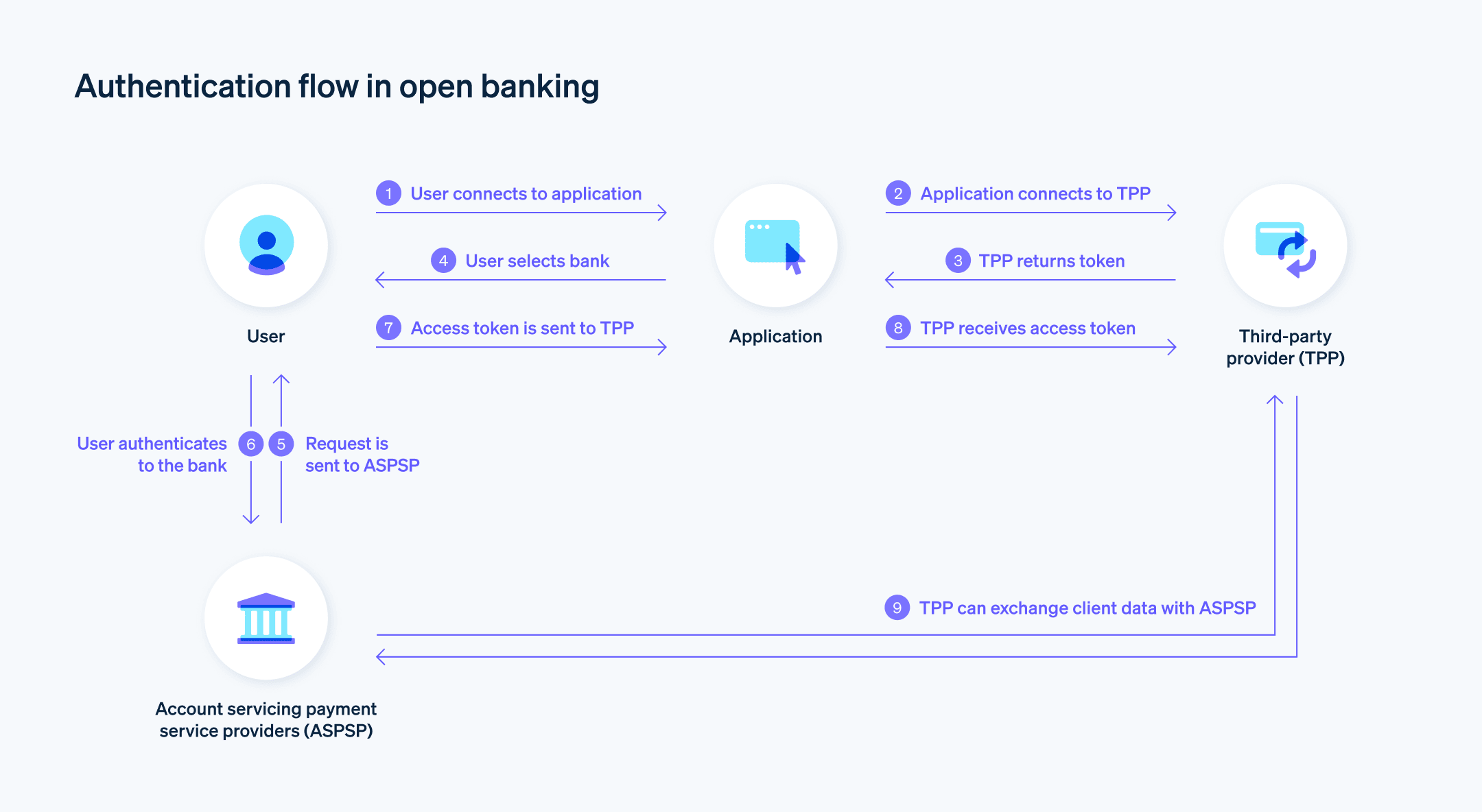

La banca abierta posibilita la interoperabilidad entre los servicios financieros al permitir que los proveedores de servicios externos accedan, de forma segura, a los datos de los clientes a través de la API. Las API facilitan el intercambio seguro de información financiera entre bancos y proveedores externos autorizados.

Las API de banca abierta se suelen clasificar en tres tipos principales:

API de datos: proporciona acceso de solo lectura a la información de la cuenta, los saldos y el historial de transacciones.

API de transacciones: habilita las transferencias de fondos, los débitos directos y los servicios de pago.

API de productos: permite que terceros muestren productos, tasas y condiciones financieras. Se suelen utilizar en sitios web o marketplaces de comparación de precios.

Al romper las barreras de los datos y permitir la interoperabilidad entre plataformas, la banca abierta puede acelerar la innovación en el sector de los servicios financieros al proporcionar a las empresas más iniciativas basadas en el mercado que beneficien tanto a las empresas como a los clientes.

Ocho ejemplos de servicios de banca abierta

La banca abierta no es un producto o servicio aislado. Por el contrario, es un marco en el que se pueden habilitar tantos servicios financieros como se desee. Este marco permite a los proveedores de servicios externos, aplicaciones bancarias y otras instituciones financieras crear servicios financieros innovadores que mejoren la eficiencia, la seguridad y la experiencia del cliente.

A medida que las iniciativas de banca abierta continúen evolucionando, se espera que aumente el alcance de los servicios financieros que llegan al mercado. A continuación, te mostramos algunos usos de la banca abierta en la actualidad:

Servicios de iniciación de pagos: los comerciantes minoristas pueden iniciar pagos directamente desde la cuenta bancaria de un cliente y omitir las tradicionales pasarelas de pago. Este método puede dar lugar a cobros más rápidos, comisiones por transacción más bajas y una mayor seguridad.

Agregación de cuentas: los asesores financieros y las empresas de gestión de patrimonio pueden extraer datos de varias cuentas de clientes y obtener una visión más completa de la situación financiera de un cliente. Esto permite una planificación financiera más precisa y un asesoramiento personalizado.

Presupuestos automatizados: las empresas pueden ofrecer a sus empleados un sistema inteligente de control de gastos que, de forma automática, clasifica los gastos en varias cuentas bancarias y hace un seguimiento de ellos. Esta funcionalidad mejora la elaboración de informes financieros y la gestión de presupuestos.

Préstamos inmediatos y calificación crediticia: las instituciones financieras y los prestamistas pueden acceder en tiempo real a los datos de los consumidores de las API de finanzas abiertas a fin de evaluar el crédito con mayor precisión, lo que acelera los procesos de aprobación de préstamos.

Conciliación automatizada de facturas: las empresas pueden usar las API de banca abierta para automatizar el proceso de conciliación de facturas con transacciones. Esto puede minimizar el trabajo administrativo, reducir los errores y mejorar la gestión del flujo de caja.

Plataformas multibanco: una empresa que opera en varios mercados podría consolidar sus cuentas de diferentes bancos en un mismo dashboard, lo que facilita la supervisión de las operaciones globales.

Marketing personalizado: los comerciantes minoristas pueden analizar los datos de las transacciones para ofrecer promociones dirigidas o recompensas por fidelidad que sean totalmente relevantes según los hábitos de gasto de una persona.

Detección de fraude en tiempo real: mediante el análisis inmediato de los datos de las transacciones, las empresas pueden detectar actividades inusuales con más rapidez que nunca para reducir el riesgo de pérdidas financieras.

Aunque estos ejemplos son solo una muestra de la gran cantidad de posibilidades, dan una idea de la transformación que la banca abierta puede impulsar en el sector de los servicios financieros. A medida que las normativas y las iniciativas impulsadas por el mercado continúan evolucionando, los proveedores de servicios externos y otras instituciones financieras están explorando nuevas posibilidades.

¿Quién utiliza la banca abierta?

La banca abierta reestructura por completo la forma en que las empresas, los proveedores financieros y los clientes acceden a los datos financieros y los utilizan. En el contexto de la banca abierta, existen servicios financieros dirigidos casi a todos los segmentos de clientes y business to business (B2B). Estos son algunos de los grupos que están utilizando iniciativas de banca abierta:

Clientes particulares: los clientes utilizan la banca abierta para acceder a una amplia gama de servicios financieros a través de aplicaciones externas. Pueden revisar sus patrones de gasto, obtener asesoramiento financiero altamente personalizado o automatizar transacciones como el pago de facturas.

Instituciones financieras: los bancos tradicionales, las cooperativas de crédito y otros proveedores de servicios financieros utilizan la banca abierta para modernizar su oferta y generar una mejor experiencia del cliente. También colaboran con empresas tecnológicas más pequeñas para lanzar al mercado servicios innovadores.

Empresas fintech: las empresas más modernas y centradas en la tecnología utilizan las funcionalidades de intercambio seguro de datos que ofrece la banca abierta para crear servicios especializados. Estos servicios pueden incluir desde aplicaciones de elaboración de presupuestos hasta soluciones complejas de gestión financiera para empresas.

Pequeñas y medianas empresas (pymes): estas organizaciones utilizan la banca abierta para automatizar distintas tareas, como la conciliación de facturas con las transacciones bancarias y la obtención de una imagen más clara de su estado financiero.

Organismos encargados del cumplimiento de la normativa: las organizaciones que establecen y hacen cumplir las normas financieras ven en la banca abierta una oportunidad para crear un entorno estandarizado. De esta forma, se protege a los clientes, y se garantiza la aplicación de prácticas seguras en la gestión de datos dentro del sector de los servicios financieros.

Empresas de e-commerce: las empresas que venden productos o servicios en línea pueden procesar las transacciones de forma más directa y, a menudo, omitir los sistemas de pago tradicionales y reducir los costos.

Plataformas de contabilidad: el software financiero puede acceder a los datos de las transacciones en tiempo real, lo que facilita la gestión de cuentas y reduce la necesidad de ingresar datos de forma manual.

Desarrolladores de software: con las API de banca abierta, los desarrolladores de software pueden crear distintos servicios y herramientas útiles tanto para clientes particulares como para empresas, lo que abre nuevas vías para la innovación.

Instituciones de crédito y financiación: estas entidades pueden tomar decisiones más rápidas y precisas mediante el acceso rápido a los datos financieros, lo que optimiza la concesión de préstamos y los procedimientos de calificación crediticia.

La banca abierta está creando una nueva ola de innovación en el sector financiero, que permite a los proveedores de servicios externos crear productos bancarios que mejoran la seguridad, la eficiencia y la accesibilidad de los datos. A medida que la normativa de la banca abierta siga evolucionando, el ecosistema financiero estará más interconectado, lo que beneficiará tanto a los clientes como a las empresas.

Beneficios de la banca abierta

La banca abierta proporciona a las empresas diversas oportunidades para mejorar las operaciones, cumplir la normativa con más facilidad y ofrecer servicios de valor agregado que puedan tomar una posición efectiva para el futuro. Así es como las empresas pueden beneficiarse de la banca abierta:

Toma de decisiones basada en datos: la banca abierta permite a las empresas obtener datos financieros detallados que sirven para fundamentar elecciones estratégicas, como la evaluación de riesgos o la planificación de la inversión. La profundidad de la información disponible supera la de los estados financieros tradicionales en la evaluación de las oportunidades de inversión y la gestión eficaz de la liquidez.

Agilidad operativa: la banca abierta ofrece un flujo de datos veloz, lo que acelera las transacciones y posibilita una conciliación más rápida. Esta velocidad mejora la gestión del flujo de caja y las condiciones de mercado vertiginosas.

Colaboración interoperable: la banca abierta crea un entorno en el que las instituciones financieras y las empresas basadas en tecnología pueden innovar de forma conjunta. Esto se traduce en una oferta de servicios más amplia y sofisticada para los clientes de empresas.

Procesos de pago optimizados: las API de banca abierta permiten contar con métodos de pago más directos que, a menudo, prescinden de las pasarelas tradicionales, lo que reduce los costos de la transacción.

Cumplimiento de la normativa: la banca abierta suele incorporar protocolos estandarizados y sólidas medidas de protección de datos, lo que ayuda a las empresas a cumplir con sus requisitos normativos de forma más sencilla.

Personalización para los clientes: las empresas pueden ofrecer servicios financieros personalizados a sus clientes, desde soluciones de financiación especializada hasta servicios de tesorería, todo ello gracias a los valiosos datos que resultan accesibles mediante la banca abierta.

Asignación de recursos: las operaciones financieras simplificadas permiten que el personal puede concentrarse en otras áreas de la empresa. Ya sea para automatizar la conciliación u optimizar los procesos de facturación, las API de banca abierta pueden conducir a un uso más eficaz del personal.

Ingreso en el mercado: la banca abierta puede ayudar a las empresas a ingresar en nuevos mercados mediante la colaboración con empresas fintech locales y el acceso más sencillo a los datos de los clientes a fin de personalizar la oferta para una ubicación concreta.

Motor de innovación: para las empresas de los sectores tecnológico y financiero, la banca abierta proporciona una forma dinámica de ofrecer nuevos servicios que se pueden monetizar, lo que aumenta las fuentes de ingresos y la retención de clientes.

Gracias a la integración de proveedores de servicios externos y la adopción de aplicaciones de banca abierta, las empresas pueden seguir siendo competitivas, mejorar la eficiencia operativa y ofrecer servicios financieros de vanguardia.

Desafíos de la banca abierta

Aunque la banca abierta ofrece múltiples beneficios y oportunidades para la innovación, también presenta dificultades que las empresas y las instituciones financieras deben conocer. A continuación te presentamos algunos de los posibles inconvenientes de la banca abierta, desde problemas de integración hasta vulnerabilidades de seguridad y cuestiones normativas:

Calidad irregular: no todos los proveedores de servicios externos cumplen con las mismas normas. Si bien algunos servicios son excelentes, otros pueden tener inconsistencias en la calidad, lo que genera interrupciones en el servicio o datos poco confiables, o, incluso, vulnerabilidades de seguridad que causan dificultades operativas y requieren ajustes costosos.

Problemas de integración: la combinación de varios servicios y API externos puede provocar problemas técnicos inesperados debido a problemas de compatibilidad. Estas complicaciones suelen requerir la intervención de expertos y varias horas para solucionarse, lo que afecta a los tiempos operativos y puede incrementar los costos.

Estandarización limitada: la ausencia de estándares universales complica la interacción entre servicios. Esta falta de uniformidad puede requerir intervención manual para garantizar la compatibilidad y la operatividad de los sistemas.

Trabas normativas: a medida que la banca abierta evoluciona, su normativa va cambiando. Mantenerse al día de estos cambios puede ser una tarea muy exigente en cuanto a recursos, y es posible que tu empresa necesite un equipo interno exclusivo o expertos externos para mantener el cumplimiento de la normativa. Si tu empresa no se adapta, puede estar sujeta a multas o problemas legales.

Brechas de responsabilidad: cuando hay varias partes involucradas, es más complejo determinar quién es el responsable cuando se produce un error o una vulneración de seguridad. Esta ambigüedad puede retrasar la solución de problemas y provocar tiempos de inactividad prolongados o dejar sin resolver problemas de los clientes.

Costos ocultos: más allá de las comisiones de suscripción a la API, puede haber costos ocultos asociados con el cumplimiento de la normativa o los ajustes técnicos. Estos gastos pueden aumentar con el tiempo y podrían neutralizar el ahorro que ofrece la banca abierta.

Riesgos de dependencia: la tercerización de funciones financieras principales a servicios externos deja a la empresa en sus manos, en cierto modo. Cualquier cambio en la disponibilidad o las condiciones de uso del servicio podría precisar una modificación brusca de las operaciones en las que interviene, lo cual puede requerir mucho tiempo y ser costoso.

Incertidumbres del mercado la banca abierta es aún un ámbito en evolución y sujeto a los cambios que se producen en la tecnología y en la opinión pública. Estos factores impredecibles podrían influir en las estrategias a largo plazo y hacer más difícil una planificación basada en certezas.

Vulnerabilidades de seguridad: a pesar de todos los esfuerzos por mantener la seguridad de los sistemas, las posibles brechas en los protocolos de seguridad y protección de datos podrían aprovecharse para causar ataques. Las consecuencias de una filtración de datos u otro tipo de vulneración de la seguridad podrían ir más allá de las pérdidas financieras y dañar la reputación, lo que afecta la confianza del cliente, o, incluso, generar problemas legales.

El potencial de la banca abierta para mejorar el servicio al cliente y generar nuevas fuentes de ingresos no está libre de riesgos. Las empresas deben tener cuidado al adoptar esta tecnología y tomar medidas rigurosas para proteger la seguridad y la privacidad. Con las medidas de mitigación de riesgos adecuadas, las iniciativas de banca abierta pueden crear un valor duradero y minimizar los riesgos.

Cómo puede ayudarte Stripe Financial Connections

Stripe Financial Connections es un conjunto de interfaces de programación de aplicaciones (API) que te permite conectarte de forma segura con las cuentas bancarias de tus clientes y recuperar sus datos financieros, lo que posibilita que crees productos y servicios financieros innovadores.

Financial Connections puede ayudarte con lo siguiente:

- Simplifica el onboarding: ofrece un proceso de verificación de cuenta bancaria instantáneo y fluido que no requiere verificación manual de la identidad y de la cuenta.

- Accede a datos financieros enriquecidos: recupera información integral sobre las cuentas bancarias de tus clientes, incluidos saldos, transacciones y datos de las cuentas.

- Automatiza los pagos recurrentes: permite que tus clientes vinculen de forma segura sus cuentas bancarias para pagos recurrentes, lo que mejora las tasas de éxito de los pagos.

- Mejora la gestión de riesgos: analiza los datos financieros de los clientes para tomar decisiones más informadas sobre créditos, préstamos y otros productos financieros.

- Cumple con la normativa: Financial Connections te ayuda a cumplir con los requisitos de Conozca a su cliente (KYC) y de prevención del lavado de dinero (AML).

- Innova con confianza: crea nuevos productos y servicios financieros sobre la infraestructura segura y confiable de Financial Connections.

Obtén más información sobre cómo Financial Connections puede ayudar.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.