Kanada ist ein bedeutender Akteur im globalen Finanzwesen und unterhält enge Beziehungen zu den USA. Daher ist das Akzeptieren von Zahlungen aus diesem Land eine wichtige Strategie für viele internationale Unternehmen.

Der Zahlungsraum des Landes ist geprägt sowohl von etablierten als auch von neuen Technologien. Während Kreditkarten sehr beliebt sind, erfreut sich Interac e-Transfer – ein kanadisches Bank-zu-Bank-Überweisungssystem – wachsender Beliebtheit. Die Einwohner/innen nutzen auch Digital Wallets und kontaktlose Zahlungen – wenn auch langsamer als in Ländern wie den USA –, doch Barzahlungen spielen im Alltag der Kanadier weiterhin eine Rolle.

Im Folgenden werden wir erörtern, was Unternehmen, die in das kanadische Zahlungssystem einsteigen möchten, beachten sollten:

- Kontaktloses und mobiles Bezahlen in den Vordergrund stellen

- Einhaltung der kanadischen Sicherheitsstandards

- Lokalisierung von Zahlungsschnittstellen und -methoden

Die aktuelle Marktlage

In Kanada, wo die Hauptwährung der kanadische Dollar (CAD) ist, bestimmt die Koexistenz von traditionellen Bankunternehmen und agilen Fintech-Akteuren den Finanzsektor des Landes. Traditionelle Systeme, wie z. B. das weithin anerkannte Interac e-Transfer, verzeichnen nach wie vor einen großen Marktanteil: Interac meldete im April 2022, dass es in einem Zeitraum von 12 Monaten die Marke von einer Milliarde E-Transfer-Überweisungen überschritten hat. Gleichzeitig haben 78 % der Kanadier/innen digitales Banking angenommen, was eine fortschreitende Verlagerung hin zu Online-Zahlungssystemen widerspiegelt. Kanadier/innen verwenden häufig Kredit- und Debitkarten, und die Akzeptanz für Digital Wallets wie Apple Pay und Google Pay wächst.

Während die Menschen in Kanada immer mehr auf digitale Zahlungsmethoden umsteigen, ist Bargeld immer noch ein integraler Bestandteil des Zahlungssystems. Bargeld ist eine bevorzugte Zahlungsoption in Situationen, in denen schnelle Zahlungen wünschenswert sind, z. B. bei Trinkgeldern oder Bezahlen für kleine Käufe am Straßenrand und für ältere Menschen.

Mehrere Regierungsbehörden regulieren den Finanzsektor des Landes, darunter die Bank of Canada, die Zentralbank des Landes, die Financial Consumer Agency of Canada (FCAC) und das Office of the Superintendent of Financial Institutions (OSFI). Diese Agenturen verwalten die kanadische Geldpolitik, regulieren die Bundesfinanzinstitute und stellen sicher, dass Kundinnen und Kunden ihre Rechte kennen und geschützt sind.

Zahlungsmethoden

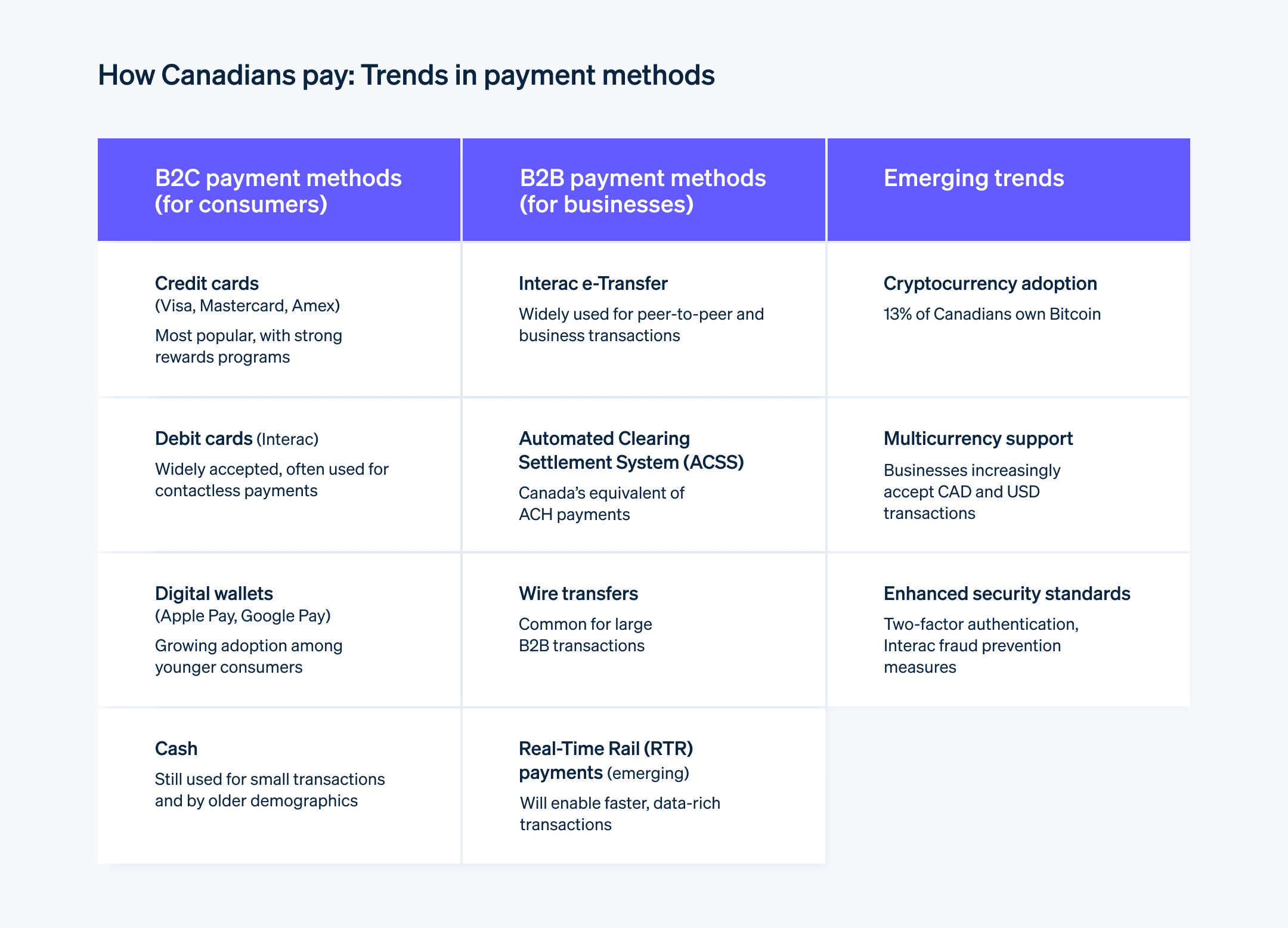

In Kanada werden unterschiedliche Zahlungsmethoden genutzt. In den letzten Jahren ist eine deutliche Verschiebung hin zu digitalen Zahlungsmethoden zu beobachten. Werfen Sie einen genaueren Blick auf die beliebten Zahlungsmethoden in Kanada:

Aktuelle Nutzung

Kreditkarten sind im kanadischen Zahlungssystem fest verankert. Von Sicherheitsmaßnahmen bis hin zu Treueprogrammen ist das kanadische Kreditkartensystem bequem und den Kundinnen und Kunden wohl vertraut. Visa und Mastercard sind die dominierenden Akteure, mit einer großen Anzahl kanadischer Kunden/Kundinnen, die eine oder beide dieser Karten mit sich führen. American Express ist zudem in Nischengruppen vertreten.

Angetrieben durch den technologischen Fortschritt und sich ändernde Verbraucherpräferenzen sind kontaktlose Zahlungen | für viele Kanadier/innen zu einer bevorzugten Zahlungsoption geworden. Die digitalfreundliche Stimmung des Landes hat auch den Weg für die breite Akzeptanz mobiler Zahlungen geebnet, wobei Nutzer/innen ihre Bankdaten oder Kreditkarten mit mobilen Geldbörsen wie Apple Pay, Google Pay oder Samsung Pay verknüpfen. Laut einer Umfrage aus dem Jahr 2021 haben 67 % der Kanadier/innen, die ein Smartphone besitzen, über einen Zeitraum von sechs Monaten eine mobile Zahlung getätigt.

Beliebte B2C-Zahlungsmethoden in Kanada

- Kreditkarten

- Debitkarten

- Digital Wallets

Beliebte B2B-Zahlungsmethoden in Kanada

- Interac e-Transfer

- Automated Clearing Settlement System (ACSS, Kanadas Version von ACH-Zahlungen)

- Banküberweisungen

Aufkommende Trends

Kanadische Verbraucher/innen haben allmählich mit der Annahme von Kryptowährungen begonnen. Coinsquare und Bitbuy, zwei der führenden Kryptowährungsbörsen Kanadas, haben maßgeblich dazu beigetragen, den Menschen in Kanada Plattformen für den Kauf und Handel mit diesen Vermögenswerten zur Verfügung zu stellen. Eine Studie aus dem Jahr 2021 zeigte, dass 13% der Kanadier/innen Bitcoin besaßen, im Vergleich zu 5% im Vorjahr. Neben Bitcoin haben die Kanadier/innen auch andere digitale Vermögenswerte übernommen. Besonders beliebt sind Ethereum und Litecoin.

Echtzeit-Schienenzahlungen (RTR) haben das Potenzial, B2B-Zahlungen weiterzuentwickeln, indem sie sofortige, datenreiche Zahlungen ermöglichen, die rund um die Uhr verfügbar sind. Im Juni 2023 verzögerte sich der Start des Modernisierungsprojekts jedoch erneut, wobei Payments Canada Verzögerungen anführte, die „nicht mit den Komponenten der Umtauschtechnologie zusammenhängen.“

Vorteile und Hürden beim Markteinstieg

Auch wenn es für Sie einfacher sein mag, Zahlungen aus Kanada als aus anderen Ländern zu akzeptieren – insbesondere, wenn Ihr Unternehmen in den USA ansässig ist – so können doch auch komplexe Aspekte auftreten. Dazu gehören die Abführung von Steuern, der Umgang mit Rückbuchungen und angefochtenen Zahlungen sowie der Schutz von Kundendaten. Hier sind weitere Details zu diesen Aspekten:

Steuern

Sowohl Kunden/Kundinnen als auch Unternehmen zahlen die bundesstaatliche Güter- und Dienstleistungssteuer (GST). Fünf Provinzen erheben die Harmonized Sales Tax (HST), eine Kombination aus Bundes- und Provinzverkaufssteuern. Während die Kunden diese Steuern direkt über ihre Transaktionen zahlen, sind die Unternehmen für die Erhebung und Abführung der Steuern verantwortlich. Provinzen und Territorien in Kanada können auch ihre eigene Provincial Sales Tax (PST) oder Einzelhandelsverkaufssteuer erheben, die je nach Region variieren.

Rückbuchungen und Zahlungsanfechtungen

Kanada wägt bei Rückbuchungen und Zahlungsanfechtungen die Interessen von Kundinnen/Kunden und Unternehmen ab. Zudem müssen beide Parteien im Falle einer Anfechtung ihre Ansprüche geltend machen.

Der kanadische Verhaltenskodex für Debitkartendienste für Verbraucher/innen regelt den Umgang mit Rückbuchungen und Zahlungsanfechtungen, indem er die Verantwortlichkeiten von Finanzinstituten und Kunden/Kundinnen bei Debitkartentransaktionen beschreibt. Interac hat seine eigenen Richtlinien für Zahlungsanfechtungen, die sich oft auf nicht autorisierte Transaktionen, technische Störungen und Probleme im Zusammenhang mit Doppelabrechnungen konzentrieren. Die großen Kreditkartenunternehmen haben eine Zero-Liability-Richtlinie eingeführt, nach der Karteninhaber/innen in der Regel nicht für nicht autorisierte Transaktionen haftbar gemacht werden, es sei denn, sie handeln fahrlässig.

Internationale Zahlungen

Unabhängig davon, ob Ihr Unternehmen Zahlungen von amerikanischen Touristen/Touristinnen oder globalen E-Commerce-Unternehmen akzeptieren möchte, sind bei der Annahme internationaler Zahlungen | in Kanada mehrere wichtige Aspekte zu berücksichtigen:

Währungsumrechnung

Personen, die in das Land einreisen, tauschen ihre Heimatwährung oft an verschiedenen Orten, darunter Finanzinstitute, Flughäfen und spezialisierte Wechselstuben, in kanadische Dollar (CAD) um. Diese Institute legen ihre Währungsumrechnungskurse auf der Grundlage des Interbankenkurses fest und fügen dem Kurs häufig einen Aufschlag hinzu, wenn sie der Öffentlichkeit Währungsumrechnungsdienste anbieten. Geldautomaten im ganzen Land erlauben es ausländischen Karteninhabern/Karteninhaberinnen auch, Bargeld in CAD abzuheben. Für diese Transaktionen wird jedoch in der Regel eine Servicegebühr erhoben.Multi-Währungsfunktionen für Unternehmen

Kanadische Unternehmen, insbesondere solche, die im E-Commerce tätig sind oder eine internationale Kundschaft bedienen, implementieren häufig Funktionen für mehrere Währungen. Diese ermöglichen es Kundinnen und Kunden, Preise einzusehen und Zahlungen in ihrer bevorzugten Währung zu tätigen. Die Wechselkurse werden an der Verkaufsstelle ermittelt und die Kunden/Kundinnen zahlen für solche Umrechnungen üblicherweise eine Gebühr von 1% bis 3% .Einhaltung gesetzlicher und regulatorischer Vorschriften

Kanadas Vorschriften zur Währungsumrechnung orientieren sich an Bundesstandards. Das Financial Transactions and Reports Analysis Centre of Canada (FINTRAC) ist die primäre Aufsicht über diese Standards. Diese Institution stellt sicher, dass alle Währungsumtauschanbieter die kanadischen Vorschriften zur Bekämpfung von Geldwäsche (AML) einhalten. Die Institute sind verpflichtet, ihre Konversionsrate und die damit verbundenen Gebühren transparent zu machen, damit ihre Kundinnen/Kunden fundierte Entscheidungen treffen können.

Sicherheit und Datenschutz

Kanada räumt der Integrität und Sicherheit seines Finanzsystems Priorität ein, was sich in den gut strukturierten Rahmenbedingungen für Sicherheit, Konformität und regulatorische Standards widerspiegelt. Zahlungen in Kanada, von Interbankentransaktionen bis hin zu Verbraucherzahlungen, sind streng reguliert. Im Folgenden finden Sie einen genaueren Blick auf diese Sicherheits- und Datenschutzmaßnahmen:

Datenschutzgesetze

Das kanadische Gesetz zum Schutz personenbezogener Daten und elektronischer Dokumente (Personal Information Protection and Electronic Documents Act, PIPEDA) bildet die Grundlage für den Datenschutz. PIPEDA schreibt vor, dass Unternehmen personenbezogene Daten schützen müssen, und legt fest, dass Kunden/Kundinnen über jede Datenerfassung informiert werden und dieser zustimmen müssen. Dieses Gesetz legt Wert auf den Schutz der personenbezogenen Daten von Einzelpersonen, insbesondere bei digitalen Transaktionen.Sicherheitsprotokolle von Interac

Interac verfügt über mehrere Sicherheitsebenen, um sich vor Betrug zu schützen. Dazu gehören die Chip- und PIN-Technologie für Lastschrifttransaktionen und das Interac e-Transfer-System, das personenbezogene Daten bei Überweisungen verschlüsselt.Die Rolle von Payments Canada

Payments Canada überwacht das Clearing und die Abwicklung von Zahlungen, um sicherzustellen, dass Transaktionen effizient und sicher durchgeführt werden. Die Organisation implementiert Regeln und Standards, an die sich Finanzinstitute halten müssen, und schafft damit das Fundament, das Zahlungsabläufe in Kanada untermauert.Maßnahmen zur Bekämpfung von Geldwäsche und Terrorismusfinanzierung

Das kanadische Gesetz über Erträge aus Straftaten (Geldwäsche) und Terrorismusfinanzierung (PCMLTFA) ist ein wichtiges Gesetz, das strenge Standards festlegt. Finanzinstitute sowie bestimmte andere Unternehmen sind verpflichtet, über Verfahren zur Identifizierung und Meldung verdächtiger Aktivitäten zu verfügen. Dieses Gesetz wird von FINTRAC durchgesetzt, das Informationen über Finanzaktivitäten sammelt und offenlegt, die der Geldwäsche oder Terrorismusfinanzierung verdächtigt werden.

Schlüssel zum Erfolg

Um in den kanadischen Zahlungsmarkt einzusteigen, müssen Sie sich in einem komplexen Geflecht lokaler Vorschriften zurechtfinden, starke Verbraucherschutzmaßnahmen implementieren und Ihre Zahlungsschnittstellen anpassen. Das Erkennen der folgenden Faktoren wird der Schlüssel zum Erfolg Ihres Unternehmens sein:

Zahlungspräferenzen

Interac e-Transfer und Interac Debit gehören zu den weit verbreiteten Zahlungsmethoden in Kanada. Das Ermöglichen von Zahlungen über diese bekannten Systeme kann bei kanadischen Kundinnen und Kunden Anklang finden und möglicherweise die Transaktionsabschlussraten erhöhen.Lokalisierte Zahlungsschnittstelle

Kanada hat zwei Amtssprachen: Englisch und Französisch. Das Angebot von Zahlungsoberflächen in beiden Sprachen, insbesondere für Unternehmen, die sowohl auf englisch- als auch auf französischsprechende Menschen abzielen, kann ein ansprechenderes, personalisierteres Nutzererlebnis schaffen.Optionen für mehrere Währungen

Kanada unterhält bedeutende Handelsbeziehungen zu den USA. Infolgedessen führen viele Kanadier regelmäßig Transaktionen sowohl in CAD als auch in USD durch. Die Integration von Zahlungsoptionen in mehreren Währungen, insbesondere mit dem US-Dollar, kann diesem Kundensegment entgegenkommen und ihr Zahlungserlebnis praktischer gestalten.Starke Sicherheitsprotokolle

Da Betrug per elektronische Überweisungen nach wie vor ein Problem darstellt, steigt die Nachfrage der Verbraucher/innen nach sicheren Zahlungsoptionen. Durch die Implementierung von Maßnahmen wie der Zwei-Faktor-Authentifizierung oder High-Level-Verschlüsselung können Kunden/Kundinnen sicher sein, dass ihre Transaktionen geschützt sind.

Die wichtigsten Schlussfolgerungen

Der Einstieg in die Welt des kanadischen Zahlungsverkehrs bringt einzigartige Herausforderungen mit sich. Ein ganzheitlicher, durchdachter Ansatz, der mobile und kontaktlose Zahlungen, den Fokus auf Sicherheit und Verbraucherschutz sowie die Anpassung der Zahlungsschnittstellen an lokale Vorlieben umfasst, kann Ihr Erfolgspotenzial jedoch maximieren. Zusammenfassend finden Sie hier einen Überblick über einige wichtige Aspekte, die Sie in Ihren Ansatz einbeziehen sollten.

Kontaktloses und mobiles Bezahlen als zentrale Strategie

Einsatz von Technologie

Der wachsende Einsatz technischer Innovationen hat den kanadischen Zahlungssektor umgekrempelt. Point of Sale (POS) Terminals, die sowohl Kartenzahlungen kontaktlose Zahlungen akzeptieren, haben elektronische Transaktionen für Unternehmen und Kunden/Kundinnen zugänglicher gemacht. Unternehmen haben zudem QR-Codes für mobile Zahlungen eingeführt, aufgrund ihrer Geschwindigkeit und zur Vermeidung von Fehlern, die mit der Handhabung großer Bargeldbeträge verbunden sind.Erwägen Sie unbedingt die Unterstützung von Digital Wallets

Der Übergang zu kontaktlosen Zahlungen ist nicht nur auf Karten beschränkt. Mobile Zahlungslösungen wie Apple Pay und Google Wallet sind ebenfalls auf dem Vormarsch, angetrieben durch die Allgegenwart von Smartphones und den Vorteil, keine physischen Geldbörsen mit sich führen zu müssen.Bargeldtransaktionen zulassen

Um Barzahlungen kommen Sie in Kanada nicht umhin. Kundinnen und Kunden ziehen es vor, für schnelle, alltägliche Transaktionen bar zu bezahlen, insbesondere ältere Bevölkerungsgruppen.

Einhaltung der kanadischen Sicherheits- und Datenschutzstandards

Machen Sie die Multifaktor-Identitätsprüfung zum Standard

Um das Risiko von Card-not-Present-Betrug (CNP) haben Unternehmen eine Zwei-Faktor-Authentifizierung zur Validierung von Benutzeridentitäten sowie andere Betrugserkennungstools implementiert. Bei Online-Kartenkäufen erfordern Maßnahmen wie SecureCode for Mastercard und Verified by Visa die Eingabe eines Codes, der an ihre Mobiltelefone oder E-Mail-Adressen gesendet wird. Dadurch wird eine weitere Authentifizierungsebene hinzugefügt.Schutz und Aufklärung der Kunden/Kundinnen

Die kanadische Digitalcharta, die 2020 eingeführt wurde, verlangt von Unternehmen, dass sie sich darüber im Klaren sind, wie personenbezogene Daten verwendet werden. Sie schreibt vor, dass Zahlungssysteme in ihren Datenverarbeitungsprozessen transparent sein müssen, insbesondere angesichts der Sensibilität von Finanzdaten.Förderung von transparenten Gebühren und Verfahren

Kanada zeigt sein Engagement für Transparenz und Fairness in seinem Finanzsektor mit Initiativen wie dem Verhaltenskodex für die Kredit- und Debitkartenbranche in Kanada, der faire Geschäftspraktiken fördert. Außerdem werden Unternehmen geschützt, indem sie über die mit digitalen Zahlungen verbundenen Kosten informiert werden.

Lokalisierung von Zahlungsschnittstellen und -methoden

Bieten Sie regional relevante Aktionen an

Die Ausrichtung von Aktionen oder Rabatten auf regional spezifische Feierlichkeiten, wie z. B. den Canada Day und den Victoria Day, kann die Kundenbindung verbessern und möglicherweise Kaufentscheidungen beeinflussen.Unterstützung mehrerer Sprachen

Kanadier/innen sprechen oft sowohl Französisch als auch Englisch, wobei in Gegenden wie Québec City Französisch stark vorherrscht. Durch das Erstellen von Zahlungsschnittstellen und das Anbieten von Support in beiden Sprachen können Sie das Vertrauen der Verbraucher/innen stärken und den Bezahlvorgang optimieren.Verstehen, warum Interac so beliebt ist

Mit den Echtzeitfunktionen von Interac e-Transfer können Transaktionen sofort abgewickelt werden. Die Vorliebe der Kanadier/innen für Sofortzahlungen und die Integration von Echtzeit-Zahlungsabwicklung kann das Zahlungserlebnis für Unternehmen und Kunden/Kundinnen verbessern.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines/einer kompetenten Rechtsanwalts/Rechtsanwältin oder Buchhaltungsexperten/-expertin einholen, der/die in Ihrer Gerichtsbarkeit zugelassen ist, um sich in Ihrer speziellen Situation beraten zu lassen.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.