Unternehmen, die in Kanada steuerpflichtig sind, müssen häufig die Steuerkonformität auf verschiedenen Ebenen sicherstellen. Zusätzlich zur landesweiten Waren- und Dienstleistungssteuer (Goods and Services Tax, GST) sind auch die spezifischen Steuervorschriften der einzelnen Provinzen zu berücksichtigen.

Wenn Sie nach Kanada verkaufen, können Sie anhand dieses Leitfadens ermitteln, welche Kriterien für die Registrierung zur Erhebung von Steuern gelten. Auf diese Weise vermeiden Sie die Bußgelder und Zinsen, die bei Nichteinhaltung der Vorschriften anfallen. Nicht in Kanada ansässige Unternehmen finden hier zudem Informationen zur Steuerregistrierung in den einzelnen Provinzen. Darüber hinaus erfahren Sie, wie Stripe Sie bei der Einhaltung der Steuervorschriften unterstützen kann.

Was ist die Waren- und Dienstleistungssteuer (Goods and Services Tax, GST) in Kanada?

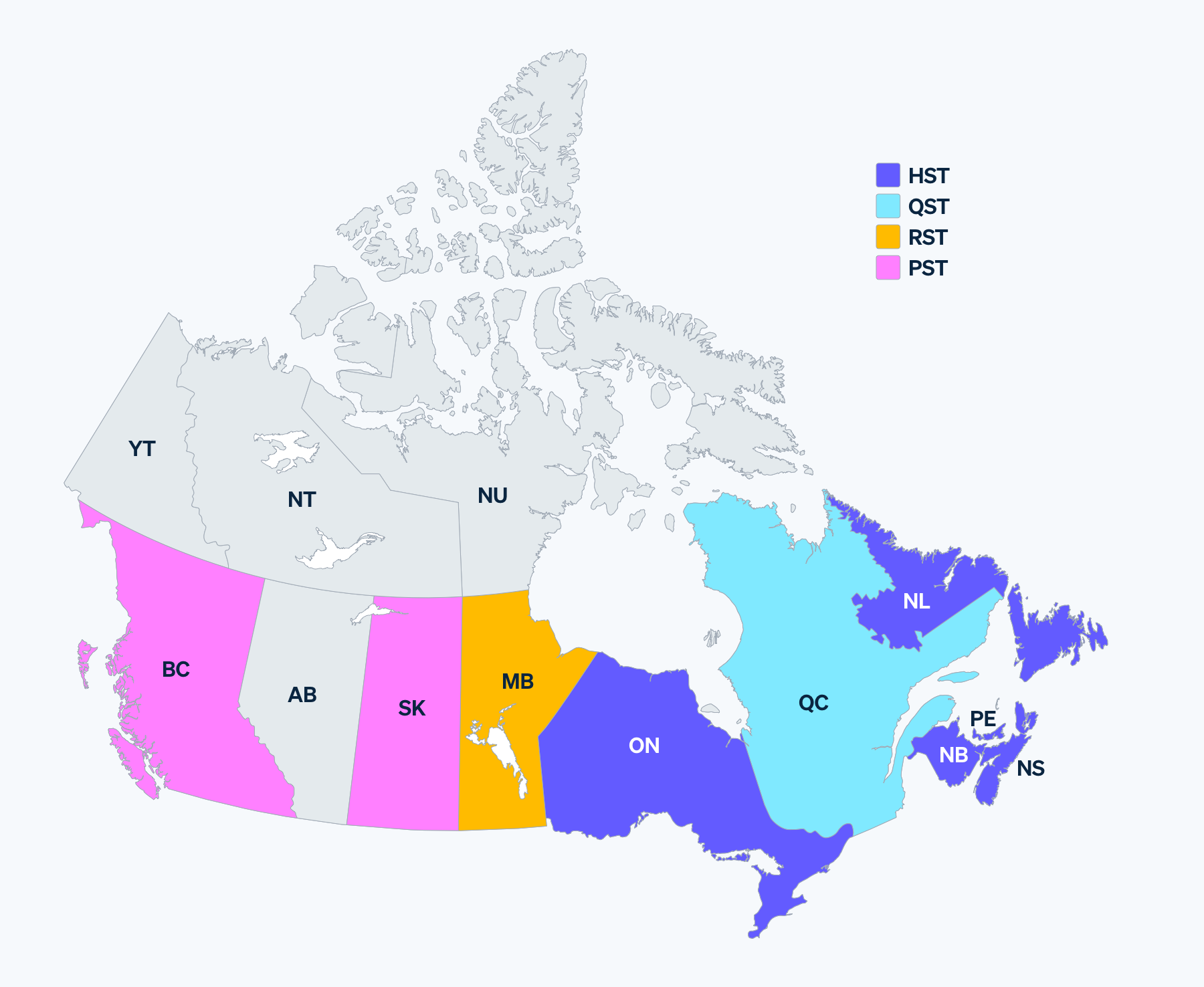

Das Steuersystem in Kanada umfasst eine Bundessteuer und Provinzsteuern. Die Waren- und Dienstleistungssteuer (GST) gilt landesweit. Die Verkaufssteuern der fünf Provinzen New Brunswick, Neufundland und Labrador, Nova Scotia, Ontario und Prince Edward Island werden mit der GST kombiniert. Daraus entsteht die harmonisierte Verkaufssteuer (HST), die genauso funktioniert wie die GST. Unternehmen in diesen Provinzen müssen lediglich die HST erheben.

In British Columbia (BC), Manitoba, Québec und Saskatchewan wird eine separate Provinzverkaufssteuer (Provincial Sales Tax, PST) erhoben. In Québec wird die PST als Québec Sales Tax (QST) bezeichnet, in Manitoba als Retail Sales Tax (RST) und in Saskatchewan und British Columbia als PST. In vier Provinzen – Alberta, Northwest Territories, Nunavut und Yukon – wird keine Provinzverkaufssteuer erhoben.

Die Karte zeigt die verschiedenen Provinzsteuern in Kanada. Die GST gilt landesweit.

Was ist eine GST-Nummer?

Eine GST-Nummer ist eine von der CRA (Canada Revenue Agency, kanadische Steuerbehörde) vergebene eindeutige Kennung für Unternehmen, die in Kanada zum Erheben und Abführen der GST registriert sind. Die Registrierung ist einfach und unkompliziert und kann über die CRA-Website online vorgenommen werden.

Registrierung für die Erhebung von Steuern in Kanada

Zeitpunkt der Registrierung

In Kanada gibt es für viele nicht ansässige Unternehmen und Unternehmen in der digitalen Wirtschaft zwei unterschiedliche GST/HST-Registrierungssysteme: die normale Regelung und die vereinfachte Regelung. Sie unterscheiden sich hauptsächlich darin, wer sich registrieren muss, wie Steuern gemeldet werden und ob Gutschriften für Vorsteuer (Input Tax Credits, ITCs) verfügbar sind.

Die normale Registrierung ist die traditionelle Regelung für in Kanada ansässige Unternehmen und Nichtansässige, die in Kanada „Geschäfte ausüben“, sowie für bestimmte Nichtansässige, die in Kanada gelieferte Waren verkaufen.

Laut den allgemeinen Vorschriften muss ein nicht in Kanada ansässiges Unternehmen, das Waren und Dienstleistungen in Kanada bereitstellt, sich für die GST (Goods and Services Tax) registrieren, wenn es folgende Kriterien erfüllt:

- Das Unternehmen erbringt im Rahmen seiner Geschäftstätigkeit in Kanada steuerpflichtige Leistungen (einschließlich Waren zum Nullsteuersatz) in Kanada und es handelt sich nicht um einen Kleinanbieter („Small Supplier“).

- Es erbringt in Kanada steuerpflichtige Leistungen in Bezug auf Eintrittskarten für eine Einrichtung der Unterhaltungsbranche, ein Seminar, eine Aktivität oder eine Veranstaltung, die in Kanada stattfindet (auch als Kleinanbieter).

- Es veranstaltet einen Kongress in Kanada, bei dem mehr als 25 % der Delegierten in Kanada ansässig sind (auch als Kleinanbieter).

Ein Unternehmen gilt als Kleinanbieter, wenn seine weltweiten steuerpflichtigen Leistungen in einem einzelnen Kalenderquartal und in den letzten vier aufeinanderfolgenden Kalenderquartalen 30.000 CAD oder weniger betragen.

Seit dem 1. Juli 2021 gelten besondere Regeln für Unternehmen der Digitalwirtschaft. Nicht in Kanada ansässige Unternehmen, die steuerpflichtige digitale Produkte oder Dienstleistungen verkaufen, sowie andere kanadische Unternehmen, die nicht im Rahmen der normalen GST/HST-Regelung registriert sind, müssen sich registrieren lassen, wenn ihr Umsatz innerhalb eines Zeitraums von 12 Monaten mehr als 30.000 CAD beträgt. Diese Unternehmen können ein vereinfachtes GST/HST-Registrierungsverfahren anwenden. Ein Unternehmen, das nach der vereinfachten GST/HST registriert werden muss, kann sich freiwillig für die normale GST/HST registrieren lassen, sofern es bestimmte Bedingungen erfüllt.

Unternehmen können sich für die vereinfachte GST/HST registrieren lassen, da sie es einfacher macht, die erhobene GST/HST zu melden und abzuführen. Hier sind einige Vorteile des vereinfachten Registrierungsprozesses:

- Sie müssen nicht die Kaution an die Steuerbehörde zahlen, die normalerweise von nicht ansässigen Personen, die sich für die GST/HST registrieren, verlangt wird.

- Zahlungen (Abführungen) erfolgen auf vierteljährlicher Basis, je nach dem Berichtszeitraum Ihres Kalenderquartals. Für Unternehmen, die den vereinfachten Prozess der Registrierung nicht nutzen, variieren die Einreichungshäufigkeiten je nach Umsatz.

- Sie können beantragen, die Zahlungen in einer dafür berechtigten Fremdwährung vorzunehmen.

- Die Nettosteuer, die Sie berechnen und melden müssen, wird dadurch vereinfacht, dass Sie kein Vorsteuerguthaben (Input Tax Credits, ITC) geltend machen können.

So registrieren Sie sich für die Erhebung von Steuern in Kanada

Bevor Sie GST und andere kanadische Steuern einziehen, müssen Sie sich bei der zuständigen Steuerbehörde registrieren. Sie können sich online im Rahmen der vereinfachten GST/HST registrieren. Um sich im Rahmen der normalen GST/HST-Regelung (auch für nicht ansässige Kongressveranstalter) registrieren zu lassen, verwenden Sie das Standard-Registrierungsportal der CRA (d. h. der kanadischen Steuerbehörde Canada Revenue Agency) für Unternehmen.

Bitte beachten Sie, dass Unternehmen, die die Meldeschwelle auf Landesebene nicht erreichen, sich dennoch für die Erhebung der Steuern auf Provinzebene registrieren müssen.

Bei Überschreitung der Meldeschwelle in Kanada und möglicherweise drohenden Bußgeldern und Steuernachforderungen sollten Sie sich an eine Steuerexpertin oder einen Steuerexperten wenden. Nach der Registrierung können Sie Steuern erheben. Die Erhebung der Steuern darf erst nach ordnungsgemäßem Abschluss der Registrierung erfolgen.

Registrierung für die Erhebung von Steuern in British Columbia

Kriterien für die Registrierung

In British Columbia (BC) müssen sich alle Unternehmen, die steuerpflichtige Verkäufe von Waren oder Dienstleistungen in der Provinz tätigen, darunter Software- und Telekommunikationsdienstleistungen, für die PST-Erhebung registrieren, wenn sich ihr Bruttoumsatz aus allen steuerpflichtigen und steuerfreien Verkäufen an Kundschaft in BC in den letzten 12 Monaten auf mehr als 10.000 CAD belief oder diesen Betrag voraussichtlich in den nächsten 12 Monaten überschreiten wird.

Angesichts der GST-Meldeschwelle auf Bundesebene und der verschiedenen Meldeschwellen für die einzelnen Provinzen müssen Verkäufer/innen genaue, übersichtliche Unterlagen über Ihren Umsatz führen, damit sie die richtigen Steuern erheben. Wenn der Umsatz einer Verkäuferin oder eines Verkäufers in BC über 10.000 CAD, aber unter 30.000 CAD (der GST-Meldeschwelle) liegt, muss sie/er sich nur für die PST registrieren, nicht aber für die GST. Falls Anlass zur Vermutung besteht, dass der Umsatz in den nächsten 12 Monaten die bundesweite Meldeschwelle überschreiten wird, muss sich die Verkäuferin oder der Verkäufer für die GST/HST registrieren.

So registrieren Sie sich für die Erhebung von Steuern in British Columbia

Bevor Sie die PST erheben, müssen Sie sich bei der zuständigen Steuerbehörde registrieren. Sie können sich online für die Erhebung der PST registrieren.

Bei Überschreitung der Meldeschwelle in Kanada und möglicherweise drohenden Bußgeldern und Steuernachforderungen sollten Sie sich an eine Steuerexpertin oder einen Steuerexperten wenden. Nach der Registrierung können Sie Steuern erheben. Die Erhebung der Steuern darf erst nach ordnungsgemäßem Abschluss der Registrierung erfolgen.

Registrierung für die Erhebung von Steuern in Manitoba

Kriterien für die Registrierung

Kanadische Unternehmen mit Sitz außerhalb von Manitoba und Unternehmen mit Sitz im Ausland, die materielles persönliches Eigentum in Manitoba bereitstellen oder in der Provinz Verkäufe bewerben oder abwickeln, müssen sich für die Erhebung der RST registrieren. Zum 1. Dezember 2021 weitete Manitoba seine Steuervorschriften auf den Verkauf von digitalen Dienstleistungen durch nicht in der Provinz ansässige Verkäufer/innen aus. Wer eine Online-Buchungsplattform für Unterkünfte oder eine Online-Vertriebsplattform betreibt oder Streamingservices bereitstellt, muss für die Erhebung der RST registriert sein. Da es für nicht in der Provinz ansässige Verkäufer/innen keine Meldeschwellen für den wirtschaftlichen Nexus gibt, müssen sie ab dem ersten Verkauf registriert sein.

So registrieren Sie sich für die Erhebung von Steuern in Manitoba

Bevor Sie die RST erheben, müssen Sie sich bei der zuständigen Steuerbehörde registrieren. Sie können sich online für die Erhebung der RST registrieren.

Bei Überschreitung der Meldeschwelle in Kanada und möglicherweise drohenden Bußgeldern und Steuernachforderungen sollten Sie sich an eine Steuerexpertin oder einen Steuerexperten wenden. Nach der Registrierung können Sie Steuern erheben. Die Erhebung der Steuern darf erst nach ordnungsgemäßem Abschluss der Registrierung erfolgen.

Registrierung für die Erhebung von Steuern in Saskatchewan

Kriterien für die Registrierung

Kanadische Unternehmen mit Sitz außerhalb von Saskatchewan und nicht kanadische Unternehmen, die Einzelhandelsverkäufe zur Verwendung bzw. zum Konsum in Saskatchewan betreiben, müssen sich für die Erhebung der PST registrieren. Da es für nicht in Saskatchewan ansässige Personen keine Meldeschwelle für den wirtschaftlichen Nexus gibt, muss direkt ab der ersten Transaktion eine PST in Höhe von 6 % erhoben werden. Diese Richtlinie gilt für eine Vielzahl digitaler Produkte, darunter Audio- und Videodownloads, Software, Softwaredienstleistungen und cloudbasierte Dienstleistungen.

So registrieren Sie sich für die Erhebung von Steuern in Saskatchewan

Bevor Sie die PST erheben, müssen Sie sich bei der zuständigen Steuerbehörde registrieren. Sie können sich über diesen Link online für die Erhebung der PST registrieren.

Bei Überschreitung der Meldeschwelle in Kanada und möglicherweise drohenden Bußgeldern und Steuernachforderungen sollten Sie sich an eine Steuerexpertin oder einen Steuerexperten wenden. Nach der Registrierung können Sie Steuern erheben. Die Erhebung der Steuern darf erst nach ordnungsgemäßem Abschluss der Registrierung erfolgen.

Registrierung für die Erhebung von Steuern in Québec

Kriterien für die Registrierung

Nicht ansässige Personen, die nach Québec verkaufen, können sich entweder für das spezifische oder das allgemeine System registrieren. Die folgenden Kategorien von nicht ansässigen Verkäuferinnen und Verkäufern müssen das spezifische System verwenden, wenn ihre steuerpflichtigen Verkäufe in Québec sich in einem Zeitraum von 12 Monaten auf über 30.000 CAD belaufen:

- Nicht in Kanada ansässige Verkäufer/innen, die immaterielles bewegliches Eigentum oder Dienstleistungen in Québec verkaufen

- Nicht in Kanada ansässige Verkäufer/innen, die materielles oder immaterielles bewegliches Eigentum oder Dienstleistungen in Québec verkaufen

So registrieren Sie sich für die Erhebung von Steuern in Québec

Bevor Sie die QST erheben, müssen Sie sich bei der zuständigen Steuerbehörde registrieren. Sie können sich online für die Erhebung der QST registrieren.

Bei Überschreitung der Meldeschwelle in Kanada und möglicherweise drohenden Bußgeldern und Steuernachforderungen sollten Sie sich an eine Steuerexpertin oder einen Steuerexperten wenden. Nach der Registrierung können Sie Steuern erheben. Die Erhebung der Steuern darf erst nach ordnungsgemäßem Abschluss der Registrierung erfolgen.

So kann Stripe Tax Sie unterstützen

Stripe hilft Marktplätzen, leistungsstarke globale Zahlungs- und Finanzdienstleistungen zu entwickeln und zu skalieren, dabei Betriebskosten zu sparen und sich so neue Wachstumsmöglichkeiten zu erschließen. Stripe Tax vereinfacht Ihre globale Steuerkonformität, damit Sie sich ganz auf Ihr Unternehmenswachstum konzentrieren können. Denn Stripe Tax berechnet und erhebt automatisch die auf materielle und digitale Güter und Dienstleistungen anfallende Verkaufssteuer, Umsatzsteuer oder GST – und zwar in sämtlichen US-Bundesstaaten und 100 Ländern weltweit. Stripe Tax ist nativ in Stripe integriert und erleichtert Ihnen so den Start. Sie müssen keinerlei Drittanbieterprodukte oder Plugins integrieren.

Stripe Tax unterstützt Sie bei Folgendem:

- Ermittlung steuerlicher Melde- und Erhebungspflichten: Erfahren Sie, wo Sie auf Ihre Stripe-Transaktionen Steuern erheben müssen. Nach der Registrierung können Sie innerhalb von Sekunden die Steuererhebung in einem neuen Bundesstaat oder Land aktivieren. Sie können mit der Steuererhebung beginnen, indem Sie Ihrer bestehenden Stripe-Integration eine Codezeile hinzufügen oder die Steuererhebung zu den codefreien Produkten von Stripe, wie z. B. Invoicing, mit einem Klick auf eine Schaltfläche hinzufügen.

- Registrierung zur Steuerzahlung: Wenn Ihr Unternehmen in den USA ansässig ist, überlassen Sie Stripe die Verwaltung Ihrer Steuerregistrierungen und profitieren Sie von einem vereinfachten Verfahren, bei dem die Antragsdaten vorausgefüllt werden – das spart Ihnen Zeit und vereinfacht die Einhaltung lokaler Vorschriften. Wenn Sie außerhalb der USA ansässig sind, arbeitet Stripe mit Taxually zusammen, um Ihnen bei der Registrierung bei den lokalen Steuerbehörden zu helfen.

- Automatische Erhebung der Umsatzsteuer: Stripe Tax berechnet und erhebt den geschuldeten Steuerbetrag. Die Anwendung unterstützt Hunderte von Produkten und Dienstleistungen und ist hinsichtlich Steuerregelungen und Steuersatzänderungen auf dem neuesten Stand.

- Vereinfachung der Steuererklärung und -abführung: Dank unserer vertrauenswürdigen globalen Partner profitieren Nutzer/innen von einer nahtlosen Erfahrung, die mit Ihren Stripe-Transaktionsdaten verbunden ist. Unsere Partner verwalten Ihre Steuererklärungen, damit Sie sich ganz auf das Wachstum Ihres Unternehmens konzentrieren können.

Erfahren Sie mehr über Stripe Tax