Les entreprises soumises à des obligations fiscales au Canada doivent souvent jongler entre plusieurs niveaux de conformité. Elles doivent non seulement se conformer aux exigences de la taxe sur les produits et les services à l'échelle fédérale, mais aussi à l'échelle provinciale. À mesure que votre entreprise se développe, il convient également de vous assurer de rester en conformité avec vos obligations fiscales. Pour cela, vous devez commencer par vous immatriculer auprès de chaque entité territoriale dans laquelle vous êtes susceptible de devoir collecter la taxe en vertu de ces obligations.

Ce guide a pour objectif de vous aider à déterminer quand vous devez vous immatriculer pour la collecte de la taxe en cas de vente de produits ou de services au Canada, de façon à vous éviter toute sanction ou majoration pour non-conformité. Il vise aussi à accompagner les entreprises non canadiennes dans la maîtrise du processus d'immatriculation à la taxe à l'échelle provinciale. Vous y trouverez également quelques explications sur la manière dont Stripe peut vous aider à gérer votre conformité fiscale en continu.

En quoi consiste la taxe sur les produits et services (TPS) au Canada ?

Le système fiscal canadien comprend des taxes à l'échelle fédérale et à l'échelle provinciale. La taxe sur les produits et services (TPS) s'applique dans tout le pays. Les cinq provinces du Nouveau-Brunswick, de Terre-Neuve-et-Labrador, de Nouvelle-Écosse, de l'Ontario et de l'Île-du-Prince-Édouard ont combiné leur taxe sur les ventes avec la TPS pour former la taxe de vente harmonisée (TVH), qui fonctionne de la même manière que la TPS. Dans ces provinces, les entreprises ne sont tenues de collecter que la TVH.

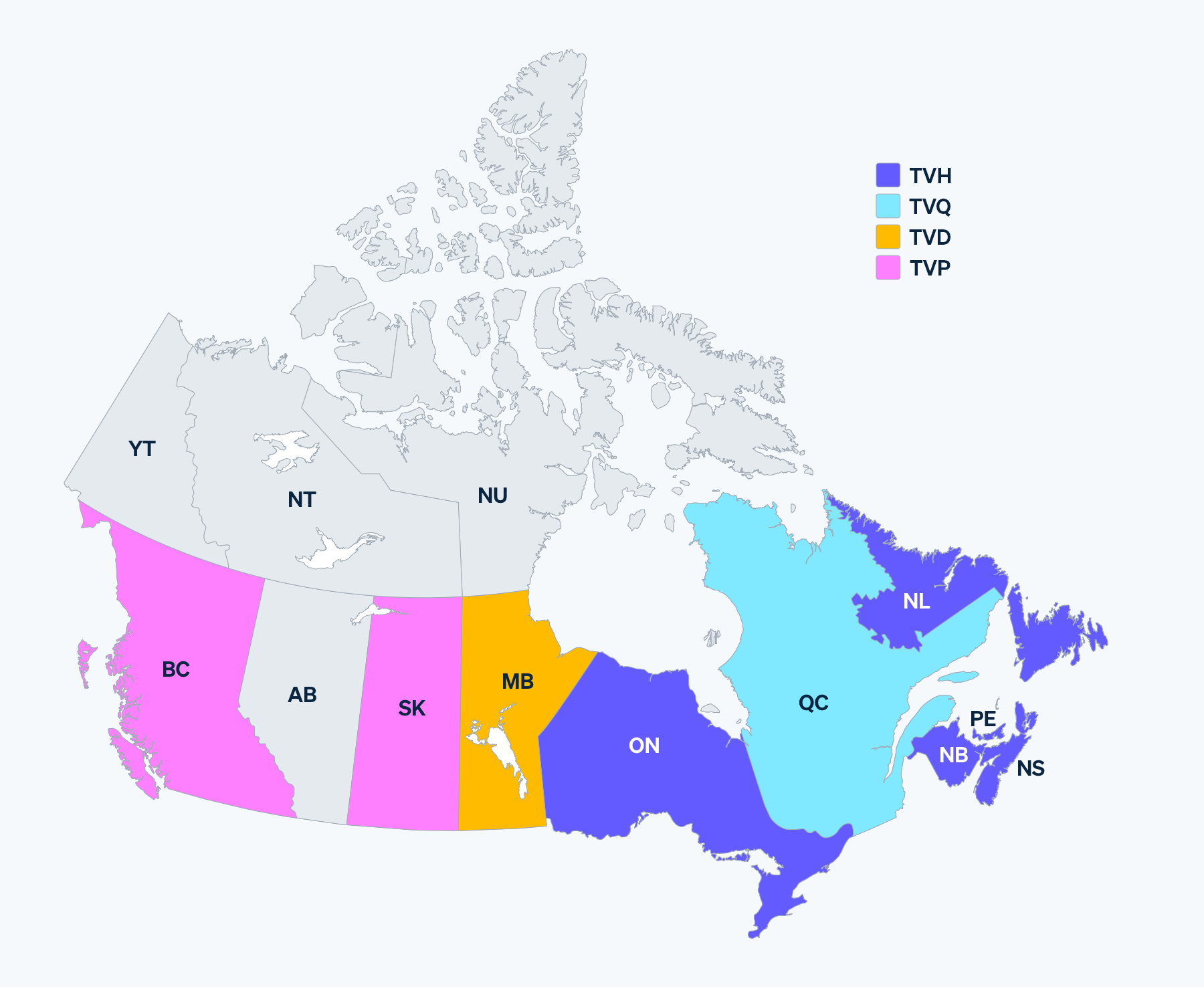

Dans les provinces de Colombie-Britannique, du Manitoba, du Québec et de la Saskatchewan, la taxe sur les ventes (TVP) est collectée de façon séparée. Au Québec, cette TVP est dénommée « taxe de vente du Québec » (TVQ). Dans le Manitoba, cette taxe est connue sous le nom de « taxe sur les ventes au détail » (TVD), tandis qu'elle garde son appellation initiale en Saskatchewan et en Colombie-Britannique. La province de l'Alberta, ainsi que le Nunavut, le Yukon et les Territoires du Nord-Ouest, n'appliquent aucune taxe de vente provinciale ni territoriale.

Carte des différentes taxes provinciales canadiennes La TPS s'applique dans tout le pays.

Qu'est-ce qu'un numéro de TPS ?

Un numéro de taxe sur les produits et services (TPS) est un identifiant unique émis par l'Agence du revenu du Canada (ARC), qui identifie chaque entreprise immatriculée pour la collecte et le versement de la TPS au Canada. Le processus d'immatriculation est simple, rapide et accessible en ligne à partir du site de l'ARC.

Immatriculation pour la collecte de la taxe au Canada

Quand s'immatriculer ?

Le Canada a deux régimes d’immatriculation TPS/TVH distincts pour de nombreuses entreprises non résidentes et qui relèvent de l’économie numérique : le régime normal et le régime simplifié. Ils diffèrent principalement par les obligations d’inscription, les modalités de déclaration de la taxe et l’accès ou non aux crédits d’impôt les intrants (CTI).

L’immatriculation normale est le régime traditionnel des entreprises résidant au Canada et des non-résidents « exerçant leur activité » au Canada, ainsi que de certains non-résidents qui vendent des marchandises livrées au Canada.

En règle générale, une entreprise non résidente qui fournit des produits et des services au Canada est tenue de s'immatriculer à la taxe sur les produits et services (TPS) si elle remplit les critères ci-dessous :

- elle fournit, sans être un petit fournisseur, des produits taxables (y compris détaxés) sur le territoire du Canada dans le cadre de l'exercice d'une activité commerciale dans ce même pays ;

- elle réalise au Canada des ventes taxables de billets d'entrée pour des sites de divertissement, des séminaires, des activités ou des événements organisés au Canada (même s'il s'agit d'un petit fournisseur) ;

- elle organise un congrès au Canada dont plus de 25 % des représentants sont résidents de ce pays (même s'il s'agit d'un petit fournisseur).

Une entreprise est considérée comme un petit fournisseur dès lors que la valeur totale de ses produits taxables au niveau mondial ne dépasse pas 30 000 dollars canadiens au cours d'un seul trimestre civil et des quatre derniers trimestres civils consécutifs.

Depuis le 1er juillet 2021, des règles spéciales sont applicables aux entreprises de l'économie numérique. Les entreprises non résidentes qui commercialisent des produits ou des services numériques taxables ainsi que les entités canadiennes qui ne sont pas immatriculées sous le régime normal de la TPS/TVH sont tenues de s'immatriculer si leurs revenus dépassent 30 000 dollars canadiens au cours d'une période de 12 mois. Ces entreprises bénéficient d'une procédure simplifiée d'immatriculation à la TPS/TVH. Toute entreprise tenue de s'inscrire sous le régime simplifié de la TPS/TVH peut volontairement demander à adhérer au régime normal, moyennant certaines conditions.

L'immatriculation sous le régime simplifié facilite la déclaration et le versement de la TPS/TVH collectée. Ce processus comprend notamment les avantages ci-dessous :

- vous ne devez pas nécessairement fournir à l'administration fiscale le dépôt de garantie habituellement requis pour les entreprises non résidentes qui s'immatriculent à la TPS/TVH ;

- les paiements (versements) sont effectués chaque trimestre, selon votre période de déclaration trimestrielle. Pour les entreprises qui n’utilisent pas la procédure d’immatriculation simplifiée, la fréquence des déclarations varie en fonction du chiffre d’affaires ;

- vous pouvez demander une autorisation afin d'effectuer vos paiements dans une devise étrangère éligible ;

- vous bénéficiez d'un calcul simplifié du montant de taxe net à déclarer, dans la mesure où vous ne serez pas autorisé à réclamer des crédits de taxe sur les intrants (CTI).

Immatriculation pour la collecte de la taxe au Canada

Avant de collecter la TPS et d’autres taxes canadiennes, vous devez vous immatriculer auprès de l’administration fiscale compétente. Vous pouvez vous immatriculer en ligne sous le régime simplifié de la TPS/TVH. Pour vous immatriculer sous le régime normal de la TPS/TVH (y compris pour un organisateur de congrès non-résident), utilisez le portail standard d’inscription des entreprises de l’ARC.

Gardez à l'esprit que les entreprises peuvent ne pas atteindre le seuil requis pour l'immatriculation fiscale à l'échelle fédérale, mais quand même devoir s'inscrire à l'échelle provinciale.

Dans le cas où vous auriez dépassé le seuil d'imposition au Canada et que vous craignez de devoir payer des pénalités et des arriérés, nous vous recommandons de solliciter l'aide d'un conseiller fiscal. Vous pourrez collecter des taxes une fois votre immatriculation validée, mais attendez bien d'être correctement inscrit pour procéder.

Immatriculation pour la collecte de la taxe en Colombie-Britannique

Quand s'immatriculer ?

La Colombie-Britannique exige des entreprises qui réalisent des ventes taxables de produits et de services sur son territoire, y compris des logiciels et des services de télécommunication, qu'elles s'immatriculent pour la collecte de la TVP dès lors que le chiffre d'affaires brut issu de l'ensemble de leurs ventes taxables et exemptées de taxes dépasse les 10 000 dollars canadiens sur les 12 derniers mois ou devrait dépasser ce montant sur les 12 prochains mois.

Conformément au seuil fédéral de la TPS et aux seuils provinciaux, les marchands doivent consigner de façon précise et claire leurs revenus, afin de collecter les taxes applicables. Par exemple, si un marchand réalise un chiffre d'affaires supérieur à 10 000 dollars canadiens, mais inférieur à 30 000 dollars canadiens (le seuil de la TPS) en Colombie-Britannique, il n'est pas tenu de s'immatriculer pour la collecte de la TPS, mais uniquement pour celle de la TVP. Toutefois, si le marchand estime qu'il dépassera le seuil fédéral au cours des 12 prochains mois, il doit s'immatriculer à la TPS.

Immatriculation pour la collecte de la taxe en Colombie-Britannique

Avant de pouvoir collecter la TVP, vous devez vous immatriculer auprès des autorités fiscales compétentes. Vous pouvez vous inscrire en ligne pour collecter la TVP.

Dans le cas où vous auriez dépassé le seuil d'imposition au Canada et que vous craignez de devoir payer des pénalités et des arriérés, nous vous recommandons de solliciter l'aide d'un conseiller fiscal. Vous pourrez collecter des taxes une fois votre immatriculation validée, mais attendez bien d'être correctement inscrit pour procéder.

Immatriculation pour la collecte de la taxe au Manitoba

Quand s'immatriculer ?

Les entreprises canadiennes établies en dehors du Manitoba ainsi que les entreprises étrangères qui fournissent des biens personnels tangibles ou qui sollicitent et acceptent des ventes dans cette province doivent s'immatriculer pour la collecte de la TVD. À compter du 1er décembre 2021, le Manitoba a étendu la portée de son autorité fiscale de façon à inclure les ventes de services numériques effectuées par des marchands établis en dehors de la province. Toute entreprise qui exploite une plateforme d'hébergement ou de vente en ligne ou qui fournit des services de streaming doit s'immatriculer pour la collecte de la TVD. En raison de l'absence de seuil fiscal pour les marchands établis en dehors de la province, ces derniers doivent s'immatriculer dès leur première vente.

Immatriculation pour la collecte de la taxe au Manitoba

Avant de pouvoir collecter la TVD, vous devez vous immatriculer auprès des autorités fiscales compétentes. Vous pouvez vous inscrire en ligne pour collecter la TVD.

Dans le cas où vous auriez dépassé le seuil d'imposition au Canada et que vous craignez de devoir payer des pénalités et des arriérés, nous vous recommandons de solliciter l'aide d'un conseiller fiscal. Vous pourrez collecter des taxes une fois votre immatriculation validée, mais attendez bien d'être correctement inscrit pour procéder.

Immatriculation pour la collecte de la taxe en Saskatchewan

Quand s'immatriculer ?

Les entreprises canadiennes établies en dehors de la Saskatchewan ainsi que les entreprises non canadiennes qui commercialisent au détail des produits destinés à être utilisés ou consommés en Saskatchewan doivent s'immatriculer pour la collecte de la TVP. Il n'existe pas de seuil fiscal pour les entreprises établies en dehors de la Saskatchewan, c'est pourquoi la TVP de 6 % doit être collectée dès la première transaction. Cette exigence s'applique pour divers produits numériques, tels que les téléchargements audio et vidéo, les logiciels, les services logiciels et les services en cloud.

Immatriculation pour la collecte de la taxe en Saskatchewan

Avant de pouvoir collecter la TVP, vous devez vous immatriculer auprès des autorités fiscales compétentes. Vous pouvez vous immatriculer pour collecter la TVP à partir de ce lien.

Dans le cas où vous auriez dépassé le seuil d'imposition au Canada et que vous craignez de devoir payer des pénalités et des arriérés, nous vous recommandons de solliciter l'aide d'un conseiller fiscal. Vous pourrez collecter des taxes une fois votre immatriculation validée, mais attendez bien d'être correctement inscrit pour procéder.

Immatriculation pour la collecte de la taxe au Québec

Quand s'immatriculer ?

Les entreprises établies en dehors du Québec et qui commercialisent des produits ou des services dans cette province peuvent s'immatriculer soit sous le régime général soit sous le régime spécifique. Les catégories de marchands non résidents ci-dessous doivent choisir le régime spécifique si leurs ventes taxables effectuées au Québec dépassent les 30 000 dollars canadiens sur une période de 12 mois.

- Marchands établis en dehors du Canada et qui vendent des biens meubles incorporels ou des services au Québec

- Marchands établis en dehors du Québec et qui commercialisent des biens meubles corporels, des biens meubles incorporels ou des services auprès des consommateurs québécois

Immatriculation pour la collecte de la taxe au Québec

Avant de pouvoir collecter la TVQ, vous devez vous immatriculer auprès des autorités fiscales compétentes. Vous pouvez vous inscrire en ligne pour collecter la TVQ.

Dans le cas où vous auriez dépassé le seuil d'imposition au Canada et que vous craignez de devoir payer des pénalités et des arriérés, nous vous recommandons de solliciter l'aide d'un conseiller fiscal. Vous pourrez collecter des taxes une fois votre immatriculation validée, mais attendez bien d'être correctement inscrit pour procéder.

Comment Stripe Tax peut vous aider

Stripe aide les marketplaces à créer et à développer de puissantes entreprises internationales de paiement et de services financiers avec moins de frais généraux et plus d'opportunités de croissance. Stripe Tax simplifie votre conformité fiscale à l'échelle mondiale afin de vous permettre de vous consacrer au développement de votre activité. Cet outil calcule et collecte automatiquement les taxes sur les ventes, la TVA et la TPS sur les biens physiques et numériques dans tous les États américains ainsi que dans 100 pays. Stripe Tax est intégré de manière native dans Stripe pour vous permettre de vous lancer plus rapidement, sans avoir à utiliser d'intégration ou de plugins tiers.

Stripe Tax peut vous aider à :

- Comprendre où s'immatriculer et prélever les taxes : sachez où vous devrez peut-être prélever des taxes en fonction de vos transactions Stripe. Après votre immatriculation, vous pouvez activer le prélèvement des taxes dans un nouvel État ou pays en quelques secondes. Vous pouvez commencer à prélever des taxes en ajoutant une seule ligne de code à votre intégration Stripe existante ou ajouter une fonction de collecte des taxes à des produits Stripe sans code, comme Invoicing, en cliquant simplement sur un bouton.

- S’enregistrer pour payer la taxe : si votre entreprise est basée aux États-Unis, laissez Stripe gérer vos immatriculations fiscales et profitez d’un processus simplifié qui préremplit les informations de la demande, vous faisant gagner du temps et facilitant la conformité avec les réglementations locales. Si vous êtes situé en dehors des États-Unis, Stripe s’associe à Taxually pour vous aider à vous enregistrer auprès des autorités fiscales locales.

- Collecter automatiquement les taxes sur les ventes : Stripe Tax calcule et collecte le montant des taxes dues. Il prend en charge des centaines de produits et services et est à jour sur les modifications des règles fiscales et des taux d’imposition.

- Simplifier la déclaration et le reversement : grâce à nos partenaires mondiaux de confiance, les utilisateurs bénéficient d’une expérience fluide connectée à vos données de transactions Stripe, permettant à nos partenaires de gérer vos déclarations afin que vous puissiez vous concentrer sur le développement de votre entreprise.

En savoir plus sur Stripe Tax.