Ondernemingen met belastingverplichtingen in Canada moeten vaak meerdere niveaus van compliance doorlopen. Naast de landelijke belasting op goederen en diensten moeten ondernemingen ook rekening houden met provinciale belastingregels. Naarmate je onderneming groeit, is het belangrijk dat je op de hoogte blijft van je fiscale compliance. Dit begint met een correcte registratie om belasting te innen op alle locaties waar je belastingverplichtingen hebt.

Met deze whitepaper kun je bepalen wanneer je je moet registreren om belasting te innen als je in Canada verkoopt. Zo voorkom je boetes en rente voor het niet voldoen aan je verplichtingen. De whitepaper helpt ook niet-ingezeten ondernemingen bij het registratieproces voor belastingen in de afzonderlijke provincies. Verder laten we je zien hoe Stripe je kan helpen om fiscale compliance blijvend te beheren.

Wat is de Goods and Services Tax (GST) in Canada?

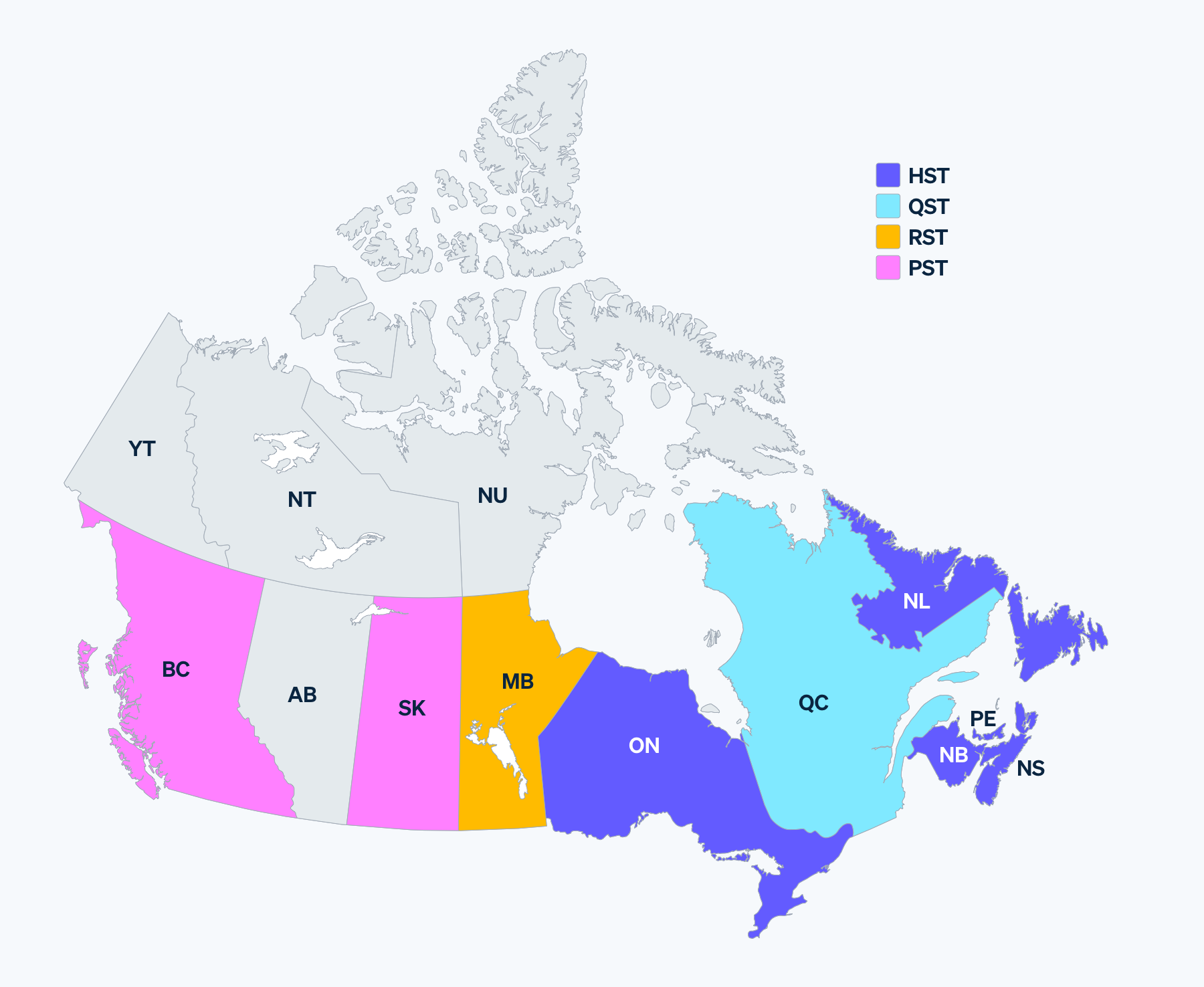

Het Canadese belastingstelsel bestaat uit federale en provinciale belastingen. De Goods and Services Tax (GST) is nationaal van toepassing. Vijf provincies (New Brunswick, Newfoundland en Labrador, Nova Scotia, Ontario en Prince Edward Island) hebben hun provinciale omzetbelastingen gecoördineerd met de GST om de Harmonized Sales Tax (HST) in te voeren, die op dezelfde manier werkt als de GST. Ondernemingen in deze provincies hoeven alleen HST te innen.

In British Columbia (BC), Manitoba, Québec en Saskatchewan worden aparte provinciale omzetbelastingen (PST) geïnd. In Québec heet de PST Québec Sales Tax (QST). In Manitoba heet de PST de Retail Sales Tax (RST). In Saskatchewan en British Columbia wordt de belasting PST genoemd. Vier provincies (Alberta, Northwest Territories, Nunavut en Yukon) heffen geen provinciale omzetbelasting.

Een kaart van de verschillende provinciale belastingen in Canada. GST is landelijk van toepassing.

Wat is een GST-nummer?

Een Goods and Services Tax-nummer (GST) is een unieke identificatiecode die wordt uitgegeven door het Canada Revenue Agency (CRA). Hiermee kunnen ondernemingen worden geïdentificeerd die zijn geregistreerd voor het innen en afdragen van GST in Canada. De registratieprocedure is eenvoudig en kan online worden uitgevoerd via de website van het CRA.

Registreren om belasting te innen in Canada

Wanneer moet je je registreren?

Canada heeft twee verschillende GST/HST-registratieregelingen voor veel niet-ingezeten en digitale bedrijven: de normale regeling en de vereenvoudigde regeling. Ze verschillen voornamelijk in wie zich moet registreren, hoe de belasting wordt aangegeven en of er voorbelastingaftrek (ITC's) beschikbaar is.

Normale registratie is het traditionele systeem voor bedrijven die in Canada wonen en niet-ingezetenen die “zaken doen” in Canada, evenals voor bepaalde niet-ingezetenen die goederen verkopen die in Canada worden geleverd.

Onder het normale systeem moet een niet-ingezeten bedrijf dat goederen en diensten levert in Canada zich registreren voor de federale Goods and Services Tax (GST) als het aan de volgende criteria voldoet:

- Zij verrichten belastbare (met inbegrip van het nultarief) diensten in Canada in het kader van de uitoefening van hun bedrijfsactiviteiten in Canada, en ze zijn geen kleine leverancier.

- Ze leveren belastbare goederen en/of diensten in Canada voor een uitgaansgelegenheid, een seminar, een activiteit of een evenement dat in Canada wordt gehouden (ook als ze een kleine leverancier zijn).

- Ze organiseren een congres in Canada en meer dan 25% van de afgevaardigden zijn inwoners van Canada (zelfs als ze een kleine leverancier zijn).

Ondernemingen komen in aanmerking als kleine leverancier als hun wereldwijde belastbare leveringen $ 30.000 of minder bedragen in één kalenderkwartaal en in de laatste vier opeenvolgende kalenderkwartalen.

Vanaf 1 juli 2021 zijn er speciale regels voor ondernemingen in de digitale economie. Niet-ingezeten ondernemingen die belastbare digitale producten of diensten verkopen en andere Canadese entiteiten die niet onder het normale GST/HST-regime zijn geregistreerd, moeten zich registreren als hun omzet meer dan CAD 30.000 bedraagt over een periode van 12 maanden. Dergelijke ondernemingen kunnen gebruikmaken van een vereenvoudigde GST/HST-registratieprocedure. Een onderneming die moet worden geregistreerd onder de vereenvoudigde GST/HST kan vrijwillig een aanvraag indienen om te worden geregistreerd voor de normale GST/HST, als deze aan bepaalde voorwaarden voldoet.

Ondernemingen willen zich mogelijk registreren voor de vereenvoudigde GST/HST omdat het dan gemakkelijker is om de geïnde GST/HST aan te geven en af te dragen. Hier zijn enkele voordelen van het vereenvoudigde registratieproces:

- Je hoeft de belastingdienst geen borgsom te betalen die normaal gesproken wordt gevraagd van niet-ingezetenen die zich registreren voor GST/HST.

- Betalingen (afdrachten) worden per kwartaal gedaan, op basis van je kalenderkwartaal als rapportageperiode. Voor bedrijven die geen gebruik maken van de vereenvoudigde registratieprocedure, varieert de frequentie van de aangiften afhankelijk van de omzet.

- Je kunt autorisatie aanvragen om deze betalingen in een in aanmerking komende vreemde valuta te doen.

- De nettobelasting die je moet berekenen en aangeven, is vereenvoudigd omdat je geen aftrek voorbelasting (ITC) mag claimen.

Hoe registreer je je om belasting te innen in Canada?

Voordat je GST en andere Canadese belastingen int, moet je je registreren bij de juiste belastingdienst. Je kunt je online registreren onder de vereenvoudigde GST/HST. Om je te registreren onder het normale GST/HST-stelsel (ook voor niet-ingezeten congresorganisatoren), gebruik je het standaardportaal voor bedrijfsregistratie van de CRA.

Het is belangrijk om te onthouden dat ondernemingen misschien niet voldoen aan de drempel voor belastingregistratie op landelijk niveau, maar zich toch moeten registreren om provinciale belastingen te innen.

Als je de belastingdrempel in Canada hebt overschreden en je je zorgen maakt dat je heffingen en achterstallige belastingen moet betalen, raden we je aan om een fiscaal expert om advies te vragen. Nadat je je hebt geregistreerd, kun je beginnen met het innen van belastingen. Doe dit echter pas als je op de juiste manier bent geregistreerd.

Registreren om belasting te innen in British Columbia

Wanneer moet je je registreren?

BC eist van ondernemingen die belastbare goederen of diensten in de provincie verkopen, inclusief software- en telecommunicatiediensten, dat ze zich registreren voor PST-inning als hun bruto omzet uit alle belastbare en vrijgestelde verkopen aan klanten in BC meer dan $ 10.000 was in de afgelopen 12 maanden of naar verwachting dat bedrag in de komende 12 maanden zal overschrijden.

Gezien de federale GST-drempel en de afzonderlijke provinciedrempels moeten verkopers een nauwkeurige, duidelijke omzetadministratie bijhouden om te garanderen dat ze de juiste belastingen innen. Als een verkoper in BC bijvoorbeeld meer dan $ 10.000 maar minder dan $ 30.000 (de GST-drempel) verkoopt, hoeft hij/zij zich niet te registreren om GST te innen, maar alleen PST. Als de verkoper echter verwacht dat de omzet in de komende 12 maanden de federale belastingdrempel zal overschrijden, moet hij/zij zich registreren voor GST/HST.

Hoe registreer je je om belasting te innen in British Columbia?

Voordat je PST int, moet je je registreren bij de relevante belastingdienst. Je kunt je online registreren om PST te innen.

Als je de belastingdrempel in Canada hebt overschreden en je je zorgen maakt dat je heffingen en achterstallige belastingen moet betalen, raden we je aan om een fiscaal expert om advies te vragen. Zodra je je registreert, kun je beginnen met het innen van belastingen. Begin pas met het innen van belasting als je je op de juiste manier hebt geregistreerd.

Registreren om belasting te innen in Manitoba

Wanneer moet je je registreren?

Canadese ondernemingen buiten Manitoba en ondernemingen in het buitenland die tastbare persoonlijke eigendommen leveren in Manitoba of verkopen aanbieden en accepteren in de provincie, moeten zich registreren om RST te innen. Met ingang van 1 december 2021 heeft Manitoba haar heffingsbevoegdheid uitgebreid naar de verkoop van digitale diensten door verkopers van buiten de provincie. Iedereen die een online accommodatieplatform of online verkoopplatform beheert of streamingdiensten aanbiedt, moet zijn geregistreerd om RST te innen. Aangezien er geen economische nexus drempels zijn voor verkopers buiten de provincie, moeten ze vanaf de eerste verkoop worden geregistreerd.

Hoe registreer je je om belasting te innen in Manitoba?

Voordat je RST int, moet je je registreren bij de relevante belastingdienst. Je kunt je online registreren voor het innen van RST.

Als je de belastingdrempel in Canada hebt overschreden en je je zorgen maakt dat je heffingen en achterstallige belastingen moet betalen, raden we je aan om een fiscaal expert om advies te vragen. Zodra je je registreert, kun je beginnen met het innen van belastingen. Begin pas met het innen van belasting als je je op de juiste manier hebt geregistreerd.

Registreren om belasting te innen in Saskatchewan

Wanneer moet je je registreren?

Canadese ondernemingen buiten Saskatchewan en niet-Canadese ondernemingen die in de detailhandel verkopen voor gebruik of consumptie in Saskatchewan, moeten zich registreren om PST te innen. Er is geen economische nexus-drempel voor niet-ingezetenen in Saskatchewan, wat betekent dat PST van 6% moet worden geïnd vanaf de eerste transactie. Deze richtlijnen zijn van toepassing op een verscheidenheid aan digitale producten, zoals digitale audio- en videodownloads, software, softwarediensten en cloud-diensten.

Hoe registreer je je om belasting te innen in Saskatchewan?

Voordat je PST int, moet je je registreren bij de relevante belastingdienst. Je kunt je online registreren voor het innen van PST via deze link.

Als je de belastingdrempel in Canada hebt overschreden en je je zorgen maakt dat je heffingen en achterstallige belastingen moet betalen, raden we je aan om een fiscaal expert om advies te vragen. Zodra je je registreert, kun je beginnen met het innen van belastingen. Begin pas met het innen van belasting als je je op de juiste manier hebt geregistreerd.

Registreren om belasting te innen in Québec

Wanneer moet je je registreren?

Niet-ingezetenen die verkopen in Québec, kunnen zich registreren onder het gespecificeerde of het algemene systeem. De volgende categorieën niet-ingezeten verkopers zijn verplicht om het gespecificeerde systeem te gebruiken als hun belastbare verkoop in Québec meer dan $ 30.000 CAD bedraagt in een periode van 12 maanden:

- Verkopers buiten Canada die onlichamelijke roerende goederen of diensten verkopen in Québec

- Verkopers buiten Québec die lichamelijke roerende goederen, onlichamelijke roerende goederen of diensten verkopen aan consumenten in Québec

Hoe registreer je je om belasting te innen in Québec?

Voordat je QST int, moet je je registreren bij de relevante belastingdienst. Je kunt je online registreren om QST te innen.

Als je de belastingdrempel in Canada hebt overschreden en je je zorgen maakt dat je heffingen en achterstallige belastingen moet betalen, raden we je aan om een fiscaal expert om advies te vragen. Zodra je je registreert, kun je beginnen met het innen van belastingen. Begin pas met het innen van belasting als je je op de juiste manier hebt geregistreerd.

Hoe Stripe Tax kan helpen

Stripe helpt marktplaatsen krachtige wereldwijde betaal- en financiële diensten op te bouwen en op te schalen, met minder overhead en meer kansen om te groeien. Stripe Tax maakt compliance met internationale belastingregels eenvoudiger, zodat je je volledig kunt richten op de groei van je bedrijf. Met Stripe Tax worden de omzetbelasting, btw en GST automatisch berekend en geïnd voor zowel fysieke als digitale producten en diensten in alle staten in de VS en in 100 landen. Stripe Tax is volledig geïntegreerd in Stripe, zodat je meteen aan de slag kunt, zonder integratie of plug-ins van derden.

Stripe Tax kan je helpen met:

- Krijg inzicht in waar je je moet registreren en belasting moet berekenen: Weet waar je mogelijk belasting moet berekenen op basis van je Stripe-transacties. Nadat je je hebt geregistreerd, kun je binnen enkele seconden de functie voor het berekenen van belastingen in een nieuw land of nieuwe Amerikaanse staat inschakelen. Eén regel code in je bestaande Stripe integratie is vaak al voldoende om te starten met het berekenen van belasting, of voeg deze functie met één muisklik toe aan Stripe-producten zoals Invoicing, zonder dat je iets hoeft te programmeren.

- Registreer je om belasting te betalen: als je onderneming in de VS is gevestigd, laat Stripe dan je belastingregistraties beheren en profiteer van een vereenvoudigd proces waarbij de aanvraaggegevens vooraf worden ingevuld, waardoor je tijd bespaart en je gemakkelijker aan de lokale regelgeving kunt voldoen. Als je buiten de VS gevestigd bent, werkt Stripe samen met Taxually om je te helpen bij de registratie bij de lokale belastingdienst.

- Omzetbelasting automatisch berekenen: Stripe Tax berekent de verschuldigde belasting en zorgt ervoor dat deze wordt geïnd. Het programma ondersteunt honderden producten en diensten, en is up-to-date met wijzigingen in belastingregels en belastingtarieven.

- Vereenvoudig aangifte en afdracht: Met onze betrouwbare wereldwijde partners profiteren gebruikers van een naadloze ervaring die aansluit op je Stripe-transactiegegevens, waardoor onze partners je aangiften kunnen beheren, zodat jij je kunt concentreren op de groei van je bedrijf.

Lees meer over Stripe Tax.