Le attività con obblighi fiscali in Canada devono spesso destreggiarsi tra più livelli di conformità. Oltre all'imposta sui beni e servizi a livello nazionale, le attività devono tenere conto anche delle normative fiscali specifiche di ogni provincia. Con la crescita dell'attività, è anche importante assicurarsi di essere sempre aggiornati sugli obblighi per la conformità fiscale, a partire dalla registrazione corretta per la riscossione delle imposte in tutti i luoghi in cui si hanno obblighi fiscali.

Questa guida ti aiuterà a stabilire quando occorre registrarsi per riscuotere le imposte per vendite in Canada, in modo da evitare le sanzioni e gli interessi derivanti dalla non conformità. Le attività non residenti troveranno anche informazioni utili per orientarsi nel processo di registrazione fiscale nelle singole province. Ti mostreremo anche come Stripe può aiutarti a gestire le regole di conformità fiscale in vigore.

Che cos'è l'imposta sui beni e i servizi (GST) in Canada?

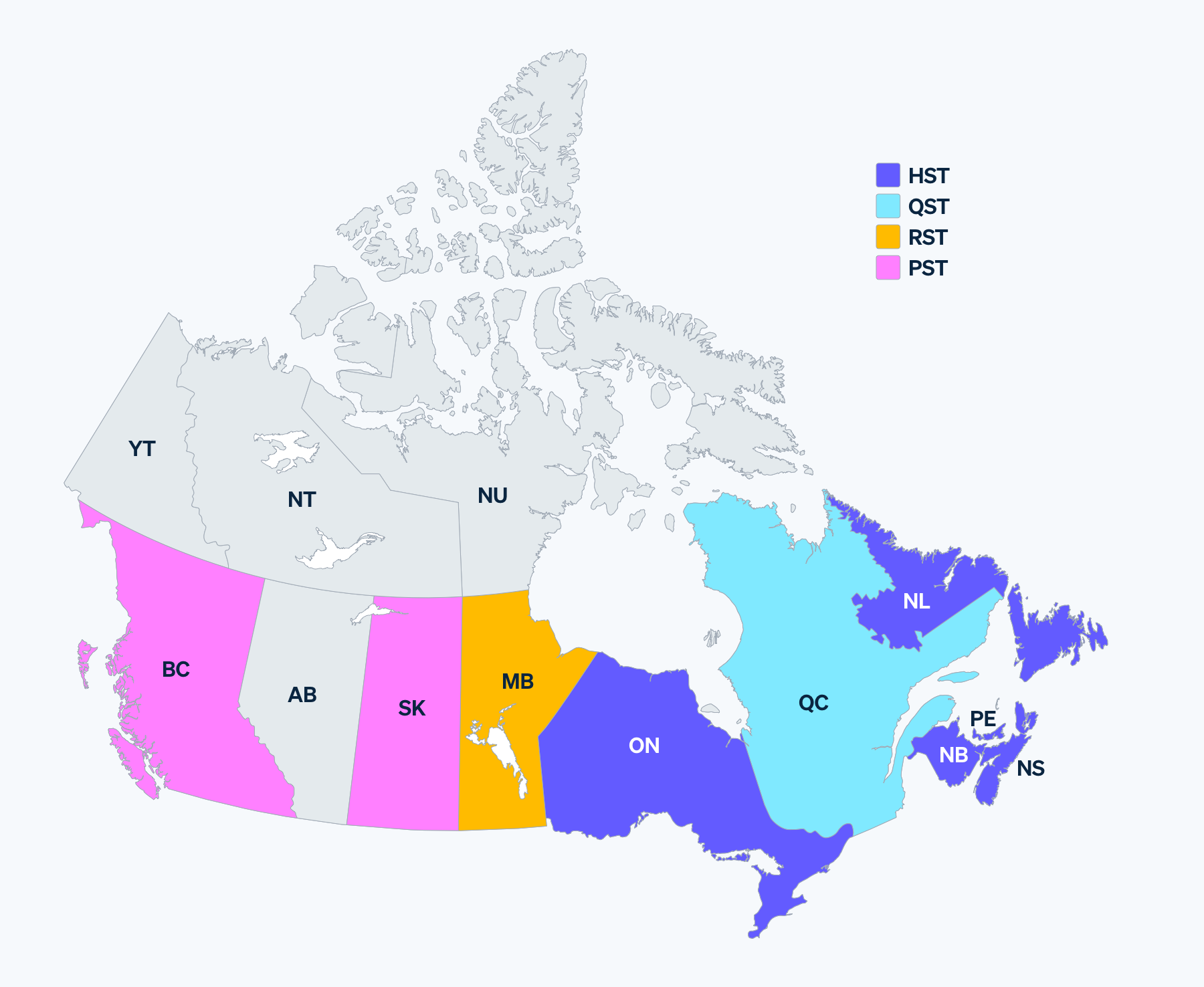

Il sistema fiscale canadese prevede imposte federali e provinciali. L'imposta GST (Goods and Services Tax) trova applicazione a livello nazionale. Cinque province, ovvero New Brunswick, Terranova e Labrador, Nuova Scozia, Ontario e Isola del Principe Edoardo, hanno coordinato le imposte provinciali sulle vendite con la GST per implementare l'imposta sulle vendite armonizzata (HST, Harmonized Sales Tax), con lo stesso funzionamento della GST. Le attività in queste province sono tenute a riscuotere solo l'HST.

Nelle provincie Columbia Britannica, Manitoba, Québec e Saskatchewan vengono riscosse imposte provinciali sulle vendite (PST, Provincial Sales Tax) separate. In Québec, la PST si chiama QST (Québec Sales Tax). In Manitoba, la PST è nota come RST (Retail Sales Tax), mentre nelle province Saskatchewan e Columbia Britannica viene usato il nome PST. Quattro province, ovvero Alberta, Territori del Nordovest, Nunavut e Yukon, non applicano alcuna imposta provinciale sulle vendite.

Mappa delle diverse imposte provinciali in Canada. La GST trova applicazione a livello nazionale.

Che cos'è un numero GST?

Il numero di imposta sui beni e servizi (GST) è un identificativo unico rilasciato dalla Canadian Revenue Agency (CRA) che identifica le attività registrate per la riscossione e il versamento della GST in Canada. Il processo di registrazione è semplice e lineare e può essere effettuato online attraverso il sito web della CRA.

Registrazione ai fini di riscossione dell'imposta in Canada

Quando registrarsi

Il Canada ha due regimi distinti di registrazione GST/HST per molte imprese non residenti e dell'economia digitale: il regime normale e il regime semplificato. Essi differiscono principalmente per quanto riguarda chi deve registrarsi, come viene dichiarata l'imposta e se sono disponibili crediti d'imposta a monte (ITC).

La registrazione normale è il regime tradizionale per le attività residenti in Canada e per i non residenti che “svolgono attività commerciali” in Canada, nonché per alcuni non residenti che vendono beni consegnati in Canada.

In regime normale, un'impresa non residente che fornisce beni e servizi in Canada deve registrarsi ai fini dell'imposta federale sui beni e servizi (GST) se soddisfa i seguenti criteri:

- Offre forniture imponibili (comprese quelle ad aliquota zero) in Canada nell'ambito dell'esercizio di un'attività commerciale in Canada e non rappresenta un piccolo fornitore.

- Fornisce servizi di ammissione imponibili in Canada per un luogo di divertimento, un seminario, un'attività o un evento che si tiene in Canada (anche se si tratta di un piccolo fornitore).

- Ospita una convention in Canada e più del 25% dei delegati è residente in Canada (anche se si tratta di un piccolo fornitore).

Un'attività si qualifica come piccolo fornitore se le sue forniture imponibili a livello mondiale sono pari o inferiori a 30.000 dollari in un singolo trimestre solare e negli ultimi quattro trimestri solari consecutivi.

A partire dal 1° luglio 2021 sono previste regole speciali per le attività che operano nell'economia digitale. Le attività non residenti che vendono prodotti o servizi digitali tassabili e altre entità canadesi non registrate per il normale regime GST/HST sono tenute a registrarsi se i loro ricavi superano i 30.000 dollari canadesi in un periodo di 12 mesi. Tali attività possono utilizzare una procedura di registrazione GST/HST semplificata. Un'attività che deve essere registrata ai sensi della GST/HST semplificata può richiedere volontariamente la registrazione per la GST/HST normale, se soddisfa determinate condizioni.

Le attività possono decidere di registrarsi per la GST/HST semplificata perché la rendicontazione e il versamento della GST/HST sono più facili. Ecco alcuni vantaggi del processo di registrazione semplificato:

- Non è necessario fornire all'amministrazione fiscale il deposito cauzionale normalmente richiesto ai non residenti che si registrano per la GST/HST.

- I pagamenti (versamenti) vengono effettuati su base trimestrale, in base al periodo di riferimento del trimestre solare. Per le attività che non utilizzano la procedura di registrazione semplificata, la frequenza di presentazione della dichiarazione varia a seconda del fatturato.

- Puoi richiedere l'autorizzazione a effettuare tali pagamenti in una valuta estera qualificata.

- L'imposta netta che dovrai calcolare e dichiarare è semplificata, perché non sono consentite richieste di crediti d'imposta (ITC).

Come registrarsi per la riscossione dell'imposta in Canada

Prima di riscuotere la GST e altre imposte canadesi, devi registrarti presso l'autorità fiscale competente.Puoi registrarti online in regime semplificato GST/HST. Per registrarti in regime normale GST/HST (anche per organizzatori di convegni non residenti), utilizza il portale standard di registrazione delle imprese della CRA.

È importante tenere presente che le attività potrebbero non raggiungere la soglia di registrazione fiscale a livello nazionale, ma devono comunque registrarsi per riscuotere le imposte provinciali.

Se hai superato la soglia fiscale in Canada e hai il dubbio di dover pagare sanzioni e imposte arretrate, ti consigliamo di rivolgerti a un esperto in materia di fisco. Una volta effettuata la registrazione, puoi iniziare a riscuotere le imposte. Non iniziare la riscossione prima di aver provveduto a registrarti correttamente.

Registrazione ai fini di riscossione dell'imposta in Columbia Britannica

Quando registrarsi

La Columbia Britannica richiede alle attività che effettuano vendite imponibili di beni o servizi nella provincia, compresi software e servizi di telecomunicazione, di registrarsi per la riscossione della PST se i ricavi lordi derivanti da tutte le vendite imponibili ed esenti a clienti della Columbia Britannica sono stati superiori a 10.000 dollari nei 12 mesi precedenti o si prevede che supereranno tale importo nei 12 mesi successivi.

Data la soglia federale per la GST e le soglie delle singole province, i venditori devono tenere registri dei ricavi precisi e chiari per assicurarsi di riscuotere le imposte giuste. Ad esempio, se un venditore in Columbia Britannica effettua vendite superiori a 10.000 dollari ma inferiori a 30.000 dollari (la soglia per la GST), non è tenuto a registrarsi per riscuotere la GST, ma solo per la PST. Tuttavia, se il venditore prevede che i ricavi superino la soglia fiscale federale nei 12 mesi successivi, è tenuto a registrarsi per la GST/HST.

Come registrarsi per la riscossione dell'imposta in Columbia Britannica

Prima di riscuotere la PST, dovrai registrarti presso l'autorità fiscale competente. Puoi registrarti per la riscossione della PST online.

Se hai superato la soglia fiscale in Canada e hai il dubbio di dover pagare sanzioni e imposte arretrate, ti consigliamo di rivolgerti a un esperto in materia di fisco. Una volta effettuata la registrazione, puoi iniziare a riscuotere le imposte. Non iniziare la riscossione prima di aver provveduto a registrarti correttamente.

Registrazione ai fini di riscossione dell'imposta in Manitoba

Quando registrarsi

Le attività canadesi al di fuori del Manitoba e le attività con sede in paesi stranieri che consegnano beni personali tangibili nel Manitoba o che sollecitano e accettano vendite nella provincia devono registrarsi per la riscossione della RST. A partire dal 1° dicembre 2021, il Manitoba ha esteso la propria autorità fiscale alle vendite di servizi digitali effettuate da venditori esterni alla provincia. Chiunque gestisca una piattaforma per servizi di locazione online o di vendita online o fornisca servizi di streaming deve registrarsi per la riscossione della RST. Non essendoci soglie di nesso economico per i venditori fuori provincia, essi devono essere registrati fin dalla prima vendita.

Come registrarsi per la riscossione dell'imposta in Manitoba

Prima di riscuotere la RST, dovrai registrarti presso l'autorità fiscale competente. Puoi registrarti per la riscossione della RST online.

Se hai superato la soglia fiscale in Canada e hai il dubbio di dover pagare sanzioni e imposte arretrate, ti consigliamo di rivolgerti a un esperto in materia di fisco. Una volta effettuata la registrazione, puoi iniziare a riscuotere le imposte. Non iniziare la riscossione prima di aver provveduto a registrarti correttamente.

Registrazione ai fini di riscossione dell'imposta in Saskatchewan

Quando registrarsi

Le attività canadesi al di fuori del Saskatchewan e le attività non canadesi che effettuano vendite al dettaglio per uso o consumo nel Saskatchewan devono registrarsi per la riscossione della PST. Non esiste una soglia di nesso economico per i non residenti nel Saskatchewan, il che significa che la PST del 6% deve essere riscossa fin dalla prima transazione. Questa indicazione si applica a una serie di prodotti digitali, quali download di audio e video digitali, software, servizi software e servizi basati su cloud.

Come registrarsi per la riscossione dell'imposta in Saskatchewan

Prima di riscuotere la PST, dovrai registrarti presso l'autorità fiscale competente. Puoi registrarti per la riscossione della PST online tramite questo link.

Se hai superato la soglia fiscale in Canada e hai il dubbio di dover pagare sanzioni e imposte arretrate, ti consigliamo di rivolgerti a un esperto in materia di fisco. Una volta effettuata la registrazione, puoi iniziare a riscuotere le imposte. Non iniziare la riscossione prima di aver provveduto a registrarti correttamente.

Registrazione ai fini di riscossione dell'imposta in Québec

Quando registrarsi

I non residenti che vendono in Québec possono registrarsi per il sistema specifico o quello generale. Le seguenti categorie di venditori non residenti sono tenute a utilizzare il sistema specifico se le loro vendite imponibili in Québec superano i 30.000 dollari canadesi in un periodo di 12 mesi:

- I venditori al di fuori del Canada che vendono beni mobili immateriali o servizi in Québec

- I venditori al di fuori del Québec che vendono beni mobili materiali, beni mobili immateriali o servizi a consumatori del Québec

Come registrarsi per la riscossione dell'imposta in Québec

Prima di riscuotere la QST, dovrai registrarti presso l'autorità fiscale competente. Puoi registrarti per la riscossione della QST online.

Se hai superato la soglia fiscale in Canada e hai il dubbio di dover pagare sanzioni e imposte arretrate, ti consigliamo di rivolgerti a un esperto in materia di fisco. Una volta effettuata la registrazione, puoi iniziare a riscuotere le imposte. Non iniziare la riscossione prima di aver provveduto a registrarti correttamente.

In che modo Stripe Tax può essere d'aiuto

Stripe aiuta i marketplace a sviluppare ed espandere potenti attività globali di pagamenti e servizi finanziari riducendo la spesa generale e ottenendo maggiori opportunità di crescita. Stripe Tax riduce la complessità delle procedure di conformità fiscale a livello globale per permetterti di concentrarti sullo sviluppo della tua attività. Calcola e raccoglie in automatico l'imposta sulle vendite, l'IVA e la GST sia sui prodotti e servizi fisici che su quelli digitali, in tutti gli stati degli Stati Uniti e in 100 paesi. Stripe Tax è integrato in modalità nativa in Stripe per cui potrai iniziare a usarlo ancora più velocemente, senza integrazioni o plug-in di terze parti.

Stripe Tax può aiutarti a:

- Capire dove registrarti e riscuotere le imposte: scopri dove potresti dover riscuotere le imposte in base alle tue transazioni Stripe. Dopo aver effettuato la registrazione, bastano pochi secondi per attivare la riscossione delle imposte in un nuovo stato o paese. Puoi iniziare a riscuotere le imposte aggiungendo una riga di codice alla tua integrazione Stripe esistente oppure puoi aggiungere la riscossione ai prodotti no-code di Stripe, come Invoicing, semplicemente facendo clic su un pulsante.

- Registrarti per pagare le tasse: se la tua attività si trova negli Stati Uniti, lascia che sia Stripe a gestire le tue registrazioni fiscali beneficiando di un processo semplificato che precompila i dati della domanda, risparmiando tempo e facilitando la conformità alle normative locali. Se sei al di fuori degli Stati Uniti, Stripe collabora con Taxually che ti assisterà nella registrazione presso le autorità fiscali locali.

- Riscuotere automaticamente l'imposta sulle vendite: Stripe Tax calcola e riscuote l'importo delle imposte dovute. Supporta centinaia di prodotti e servizi ed è aggiornato sulle modifiche alle norme e aliquote fiscali.

- Semplificare le procedure di dichiarazione e versamento: grazie ai nostri partner globali di fiducia, gli utenti beneficiano di un'esperienza fluida collegata ai dati delle tue transazioni Stripe, consentendo ai partner di gestire le dichiarazioni fiscali mentre tu puoi concentrarti sulla crescita della tua attività.

Ulteriori informazioni su Stripe Tax