Wenn Sie schon einmal einen Gehaltsscheck per Direktüberweisung erhalten oder eine Stromrechnung direkt von Ihrem Bankkonto mit Ihrer Kontonummer und Routingnummer (Bankleitzahl) bezahlt haben, sind Sie als Einzelperson bereits mit ACH-Zahlungen vertraut. Aber wie sieht es mit der Annahme von ACH-Zahlungen als Unternehmenaus?

In diesem Artikel erfahren Sie, wie ACH-Überweisungen funktionieren und welche Vorteile die Annahme von ACH als Zahlungsmethode für Ihr Unternehmen bietet.

Worum geht es in diesem Artikel?

- Wofür steht ACH?

- Was sind ACH-Zahlungen?

- Wie lange dauern ACH-Überweisungen?

- Wer nutzt ACH-Zahlungen?

- Welche Arten von ACH-Transaktionen gibt es?

- So funktionieren ACH-Zahlungen

- So führen Sie eine ACH-Zahlung durch

- So können Sie ACH-Zahlungen als Unternehmen annehmen

- Welchen Kosten fallen an, wenn Unternehmen ACH-Zahlungen akzeptieren?

- Was ist der Unterschied zwischen ACH-Zahlungen und Banküberweisungen?

- Ist eine ACH-Überweisung dasselbe wie eine EFT-Zahlung?

- Die Vorteile von ACH-Zahlungen für Unternehmen

Wofür steht „ACH“?

ACH steht für „Automated Clearing House“. Das Automated Clearing House ist ein zentralisiertes Finanznetzwerk in den USA und wird von Banken und Kreditgenossenschaften für elektronische Zahlungen und Geldüberweisungen genutzt.

Was sind ACH-Zahlungen?

ACH-Zahlungen sind Geldtransfers zwischen Konten bei verschiedenen Finanzinstituten, die über das ACH-Netzwerk abgewickelt werden.

ACH ist eine kostengünstige, zuverlässige und sichere Möglichkeit, Zahlungen abzuwickeln. Sie ermöglicht Kundinnen und Kunden, hochpreisige Artikel zu kaufen, ohne sich Gedanken über die Ausgabelimits der Kreditkarte machen zu müssen. Für bestimmte Arten von Transaktionen und wiederkehrenden Zahlungen sind ACH-Überweisungen eine einfache Möglichkeit für Unternehmen, den Zeit- und Kostenaufwand für die Bearbeitung von Transaktionen zu reduzieren.

Das ACH-Netzwerk wird von der National Automated Clearing House Association (Nacha) verwaltet. Die unabhängige Organisation befindet sich im Besitz zahlreicher Banken, Kreditgenossenschaften und Zahlungsabwickler. Nacha-Finanzinstitute bieten die Möglichkeit, Geld direkt zwischen Konten bei verschiedenen Banken zu überweisen, ohne Papierschecks, Überweisungen, Kreditkarten oder Bargeld zu verwenden.

Wie lange dauern ACH-Überweisungen?

Früher haben ACH-Überweisungen im Durchschnitt drei bis fünf Werktage gebraucht, um beim Zielkonto anzukommen. Mittlerweile bietet das ACH-Netzwerk die Möglichkeit, ACH-Überweisungen als „Same-Day“-, „Next-Day“- oder „Two-Day“-Zahlungen abzuwickeln.

Die meisten Menschen glauben immer noch, dass ACH-Überweisungen länger dauern als andere elektronische Zahlungsmethoden. Das ist jedoch nicht mehr ganz zutreffend. Am 19. März 2021 änderte die Nacha ihre Betriebsregeln, um den Zugriff auf taggleiche ACH-Transaktionen zu erweitern. Seitdem ist eine taggleiche Abwicklung der meisten ACH-Transaktionen möglich.

Bei Direkteinzahlungen veranlassen die meisten Arbeitgeber die Zahlung einige Tage vor dem Zahltag, damit das Geld bis 9:00 Uhr dieses Tages auf dem Empfängerkonto eingegangen ist.

Wer nutzt ACH-Zahlungen?

2020 wurden über das ACH-Netzwerk 26,8 Milliarden Zahlungen abgewickelt. ACH-Zahlungen können für eine Vielzahl von Transaktionen verwendet werden, darunter folgende:

- Verbraucherrechnungen

- Steuererstattungen

- Steuerzahlungen

- Pensions- oder Investitionskontobeiträge

- Kommerzielle Einkäufe

- Spenden an gemeinnützige Einrichtungen

- Zahlungen von Studiengebühren

- An Freundinnen/Freunde oder Verwandte gesendete Gelder

Welche Arten von ACH-Transaktionen gibt es?

Es gibt zwei Arten von ACH-Überweisungen: Direkteinzahlungen und Lastschriftzahlungen. Nachfolgend finden Sie einen Überblick über die Unterschiede:

ACH-Direkteinzahlung

Eine Direkteinzahlung ist eine Art von Überweisung von einer Regierungsstelle oder einem Unternehmen an Verbraucher/innen. Es gibt folgende Arten von Direkteinzahlungen:

- Lohn- und Gehaltszahlungen

- Rückerstattungen eines Arbeitgebers für arbeitsbezogene Ausgaben

- Staatliche Leistungen

- Steuererstattungen

- Renten- und Zinszahlungen

93 % aller US-Amerikaner/innen erhalten ihre Gehaltszahlungen per Direkteinzahlung – dabei ist die Wahrscheinlichkeit hoch, dass das Geld per ACH-Überweisung gesendet wird. Wenn eine Gehaltszahlung automatisch aufgeteilt und auf zwei oder mehr Konten eingezahlt wird, nennt man das „Split Deposit“ (aufgeteilte Einzahlung). Split Deposits erfolgen ebenfalls über das ACH-Netzwerk.

ACH-Lastschriftzahlung

Eine weitere Art der elektronischen Überweisung über das ACH-Netzwerk sind Lastschriftzahlungen. Anders als bei Direkteinzahlungen, die direkt auf Ihr Konto eingehen, sind Lastschriftzahlungen ACH-Überweisungen, die Sie von Ihrem Konto senden, z. B. um Rechnungen zu bezahlen.

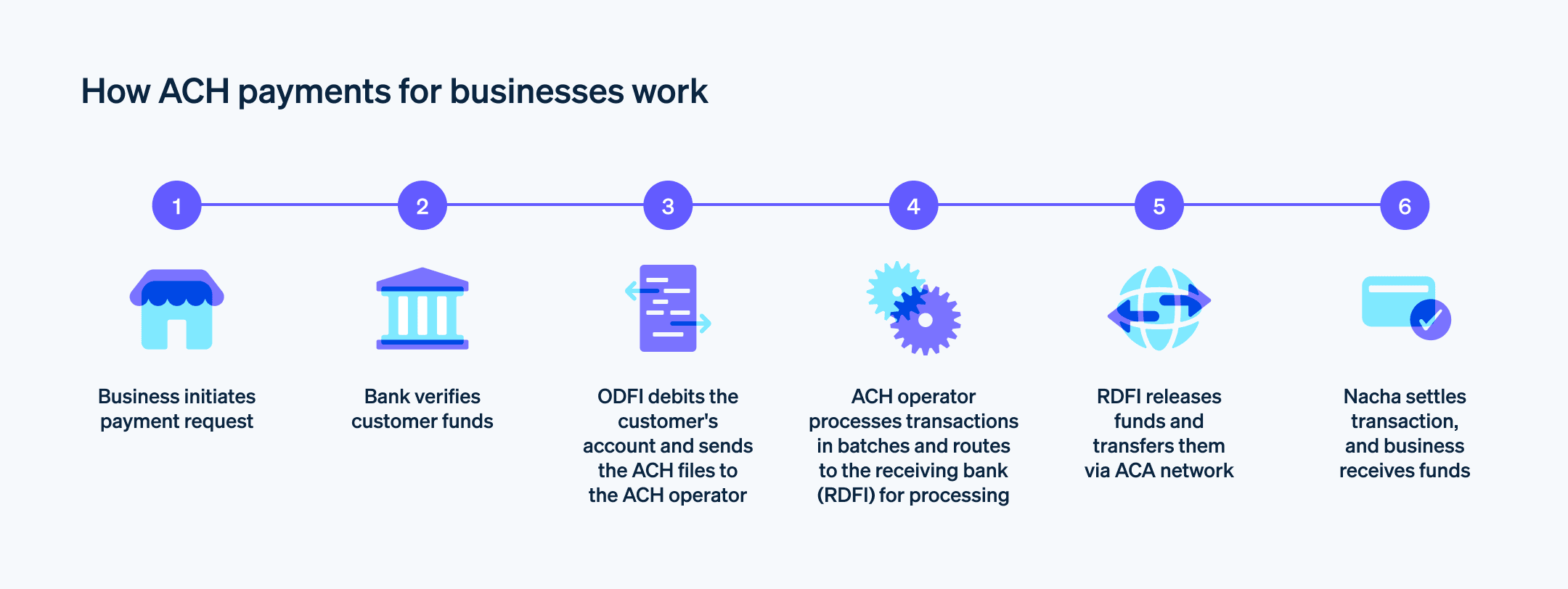

So funktionieren ACH-Zahlungen

Folgende Institutionen sind an der Abwicklung von ACH-Zahlungen beteiligt:

Die National Automated Clearing House Association

Nacha ist eine staatliche, unparteiische Organisation, die für den Betrieb des ACH-Netzwerks verantwortlich ist.Die Originating Depository Financial Institution (ODFI)

Die ODFI ist das Bankinstitut, das die ACH-Überweisungsanfrage ausstellt.Die Receiving Depository Financial Institution (RDFI)

Die RDFI ist das Bankinstitut, das die ACH-Anfrage erhält.

Die ODFI sendet eine Anfrage an die RDFI zur Übertragung von Geldmitteln. Die beiden Bankinstitute vergewissern sich gegenseitig, dass das Ausgangskonto ausreichend gedeckt ist. Wenn das der Fall ist, wird die Überweisung abgewickelt.

Jetzt erstellt die ODFI eine Datei, die alle wichtigen Informationen zu Ürberweisungsanfrage enthält. Dazu gehören:

- Art der Transaktion (Kredit oder Debit)

- Routingnummern

- Kontonummern

- Zu überweisender Betrag

Innerhalb eines bestimmten Zeitraums fasst die ODFI alle ACH-Überweisungsanfragen zu einem Stapel zusammen und sendet diesen Stapel an einen ACH-Betreiber, der die Dateien dann an die RDFI weiterleitet. Daraufhin gibt die Bank, bei der die Geldmittel abgebucht werden sollen, diese frei und leitet sie über das ACH-Netzwerk an das Konto weiter, auf das sie eingezahlt werden.

Obwohl in der RDFI das Wort „receiving“, also „empfangend“, steckt, ist die RDFI nicht immer die Bank, die die ACH-Zahlungsbeträge empfängt. Sie erhält eine Anfrage zur Initiierung einer Geldüberweisung über das ACH-Netzwerk. Häufig erhält die ODFI, also die Institution, die die Geldmittel anfordert, am Ende das Geld. Die Begriffe „originating“ (ausgehend) und „receiving“ (empfangend) beziehen sich auf die ACH-Anfrage, nicht auf die Geldmittel selbst.

Die Nacha bündelt alle Überweisungen, die innerhalb eines bestimmten Zeitraums – an Werktagen in der Regel etwa sechs Stunden – über das ACH-Netzwerk laufen. Die Bündel werden dann im Verlauf des Tages in mehreren Intervallen verarbeitet.

So führen Sie eine ACH-Zahlung durch

ACH-Zahlungen können über die Onlineportale der meisten Finanzinstitute oder telefonisch veranlasst werden. In der Regel brauchen Sie dazu nur den Betrag und die Routing- und Kontonummer der Empfängerin oder des Empfängers.

So können Sie ACH-Zahlungen als Unternehmen akzeptieren

So kann Ihr Unternehmen ACH-Zahlungen akzeptieren:

- Richten Sie, sofern noch nicht geschehen, ein Bankkonto für Ihr Unternehmen ein. Wenn Sie ein Händlerkonto bei einem Dienstleister für Zahlungsabwicklungen haben, können Sie über diesen wahrscheinlich auch Zahlungen akzeptieren.

- Aktualisieren Sie Ihren Zahlungsablauf für ACH-Zahlungen, denn diese sind in der Regel nicht im Standardumfang von Online-Zahlungsoptionen enthalten. Wie Sie das am besten tun, erfahren Sie über Ihren Händlerdienstleister.

- Stellen Sie Ihren Kundinnen und Kunde ein Mandat zur Verfügung. Dabei handelt es sich um ein Dokument, in dem sie sich damit einverstanden erklären, dass Ihr Unternehmen eine ACH-Anfrage an ihre Bank sendet.

- Erfassen Sie die Kundenkontodaten und initiieren Sie die ACH-Anfrage. Zwar können Kundinnen und Kunden ACH-Zahlungen veranlassen, doch in der Regel geschieht das durch Unternehmen.

Stripe-Kundinnen und -Kunden können ACH-Lastschriftverfahren als Zahlungsmethode initiieren. Die Kundin oder der Kunde stellt die Kontodaten zur Verfügung und das Unternehmen kann den Betrag direkt von diesem Konto abbuchen – entweder für einen einmaligen Kauf oder als wiederkehrende Zahlung. Unternehmen, die Stripe nutzen, können diese ACH-Lastschriften direkt über das Dashboard verwalten.

Einige Dienstleister für Zahlungsabwicklungen wie Stripe bieten zusätzliche Services rund um ACH-Zahlungen an, zum Beispiel die Option, Testeinzahlungen zu tätigen. Testeinzahlungen sind sehr niedrige Geldbeträge, in der Regel ein paar Cent, die auf ein Bankkonto überwiesen und dann über das ACH-Netzwerk zurückgezogen werden. Dadurch können die Kontodaten verifiziert werden, bevor richtige Transaktionen durchgeführt werden.

Welche Kosten fallen an, wenn Unternehmen ACH-Zahlungen akzeptieren?

Die Kosten für ACH-Zahlungen variieren je nach Anbieter, den Sie zur Zahlungsabwicklung nutzen. ACH-Zahlungen über Stripe kosten 0,80 %, maximal 5,00 USD, ohne monatliche Gebühren. Bei einer Zahlung von 100,00 USD würde also eine Transaktionsgebühr von 0,80 USD anfallen; Zahlungen über 625,00 USD würden 5,00 USD kosten. Dieses Preismodell ist besonders nützlich, wenn Sie regelmäßig große Beträge von Kundinnen und Kunden wiederkehrend abrechnen.

Wenn Sie die Kontovalidierungsdienste von Stripe nutzen, wie Financial Connections, können zusätzliche Transaktionsgebühren anfallen. Weitere Informationen finden Sie auf der Preisseite von Stripe.

Was ist der Unterschied zwischen ACH-Zahlungen und Banküberweisungen?

Sowohl bei ACH-Zahlungen als auch bei Banküberweisungen werden Gelder zwischen Konten verschiedener Finanzinstitute bewegt. Es gibt dabei jedoch vier wesentliche Unterschiede:

|

ACH-Überweisungen

|

Banküberweisungen

|

|

|---|---|---|

|

Netzwerk

|

National Automated Clearing House Association (Nacha) | Fedwire Funds Service |

|

Geschwindigkeit

|

1–4 Tage | Wenige Stunden bis zu 2 Tagen |

|

Region

|

USA und Puerto Rico | International |

|

Kosten

|

Normalerweise kostenlos, andernfalls ein paar Dollar |

Inland: bis zu 35 $

International: 35–50 $ |

Netzwerk

ACH-Zahlungen werden über das Nacha-Netzwerk vom Ausstellerkonto zum Empfängerkonto übertragen. Banküberweisungen erfolgen in den USA über den Fedwire Funds Service.

Geschwindigkeit

Früher erfolgten sind Banküberweisungen in der Regel schneller als ACH-Überweisungen. Aufgrund von Änderungen der Nacha-Regeln ist das heutzutage allerdings nicht mehr der Fall. Die Geschwindigkeiten der Überweisungen unterscheiden sich aufgrund der Art und Weise, wie ACH und Fedwire die Überweisungen abwickeln.

Das ACH-Netzwerk wickelt Zahlungen virtuell rund um die Uhr ab – jeden Werktag für 23 ¼ Stunden, um genau zu sein. Zahlungen über das ACH-Netzwerk werden viermal täglich abgewickelt, also auf das Zielkonto überwiesen. Zahlungen können für die Abwicklung um 8:30 morgens auch noch um 2:15 nachts gesendet werden. Es sind drei weitere „Same Day“-ACH-Abwicklungen im Tagesverlauf geplant.

Die Zahlungen werden an Werktagen abgewickelt, wenn der Abwicklungsdienst der Federal Reserve geöffnet ist. Derzeit schließt das Abwicklungssystem der Federal Reserve an allen Werktagen um 18:30 und nach Freitag wird montags um 7:30 wieder geöffnet (oder am Dienstag, falls der Montag ein gesetzlicher Feiertag ist).

Region

ACH-Überweisungen sind nur innerhalb der USA möglich, Banküberweisungen können aber auch international getätigt werden.

Kosten

ACH-Überweisungen kosten in der Regel weniger als Banküberweisungen.

Ist eine ACH-Überweisung dasselbe wie eine EFT-Zahlung?

EFT steht für „Electronic Funds Transfer (Elektronische Überweisung von Geldern)”. Es ist ein Oberbegriff, der sowohl ACH als auch Banküberweisungen umfasst. Sie können eine ACH-Überweisung als EFT bezeichnen, aber nicht alle EFTs sind ACH-Überweisungen. Banküberweisungen sind ein Beispiel. Für ACH-Zahlungen wird speziell das Automated Clearing House-Netzwerk verwendet, was bei anderen Arten von EFTs nicht der Fall ist.

Die Vorteile des Akzeptierens von ACH-Zahlungen für Unternehmen

ACH-Zahlungen sind keine logische oder praktische Zahlungsmethode für schnelle Transaktionen, beispielsweise eine Tasse Kaffee oder ein Essen in einem Restaurant. Die Abwicklung von ACH-Überweisungen und die Autorisierung der Zahlung nehmen eine gewisse Zeit in Anspruch. Mit schnelleren Zahlungsmethoden wie Kartenzahlungen und Digital Wallets können Unternehmen Käufe in Sekundenschnelle autorisieren, was für die meisten Transaktionen die bessere Wahl ist.

ACH-Überweisungen werden meist in Situationen verwendet, in denen Kundinnen und Kunden bislang mit einem Papierscheck gezahlt haben. Nachfolgend finden Sie einige Vorteile von ACH-Zahlungen:

Kosten- und zeitsparend

ACH-Zahlungen haben mehrere Vorteile gegenüber Papierschecks und Kreditkarten. Sie werden elektronisch übertragen und sind somit schneller als Papierschecks und gehen seltener unterwegs verloren. Kreditkartenzahlungen und Banküberweisungen sind beide in der Regel kostspieliger als ACH-Zahlungen. Unternehmen können dadurch im Laufe der Zeit erhebliche Kosten einsparen.

Hohe Sicherheit

Die Nacha hat strenge Sicherheitsvorschriften für alle Institutionen oder Einrichtungen, die an ACH-Transaktionen beteiligt sind. Dazu gehören Banken, Unternehmen und Drittanbieter für Zahlungsabwicklungen, die mit ACH-Zahlungen arbeiten. Zu den Nacha-Vorschriften gehört auch die Bedingung, dass alle sensiblen Daten, wie zum Beispiel Kontonummern, verschlüsselt werden müssen. Dadurch sind ACH-Zahlungen relativ gut vor Betrug geschützt.

Einfache Buchführung

Die Zahlung für Geschäftsausgaben per ACH-Überweisung kann Ihre Buchführung vereinfachen. Sie müssen Zahlungen aus jeder Quelle abgleichen – ob Bankkonten, Kreditkarten etc. Das Abgleichen ist einfacher, wenn Sie Zahlungen so konsolidieren, dass Sie von Ihrem Hauptbankkonto initiiert werden. Da ACH-Zahlungen direkt von einem Bankkonto zu einem anderen übertragen werden und die meisten Banken die Möglichkeit bieten, wiederkehrende Zahlungen einzurichten, ist diese Zahlungsmethode eine einfache Option zum Automatisieren vieler wiederkehrender Geschäftsausgaben.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.