Dank verschiedener digitaler Tools, Systeme und Plattformen haben die Unternehmen heute die Möglichkeit, Kundinnen und Kunden über Online-Shops, mobile Zahlungsplattformen und soziale Medien zu erreichen. Die Abwicklung von Zahlungstransaktionen hat sich mit den sich kontinuierlich ändernden Bedürfnissen der Kundinnen und Kunden und ihren Zahlungspräferenzen weiterentwickelt.

Die Zahl der digitalen Zahlungstransaktionen nimmt stetig zu. Daher müssen Unternehmen verstehen, wie moderne Zahlungsverarbeitungssysteme sie dabei unterstützen können, wettbewerbsfähig zu bleiben. In diesem Artikel werden die wichtigsten Aspekte der Zahlungsabwicklung und die beteiligten Parteien und Komponenten vorgestellt. Außerdem werden hilfreiche Erkenntnisse vermittelt, die Unternehmen bei der Bewältigung der Herausforderungen des digitalen Handels unterstützen.

Worum geht es in diesem Artikel?

- Was ist Zahlungsabwicklung?

- Zahlungsabwicklung: Schlüsselakteure und wichtige Komponenten

- Wie funktioniert die Zahlungsabwicklung?

- Warum ist die Zahlungsabwicklung für Unternehmen wichtig?

Was ist Zahlungsabwicklung?

Die Zahlungsabwicklung ist die Art und Weise, in der Käufer/innen und Verkäufer/innen finanzielle Transaktionen abwickeln. Sie besteht aus mehreren Schritten, so unter anderem Autorisierung, Clearing und Abwicklung von Transaktionen.

Abwicklung von Zahlungstransaktionen: Wichtige Akteure und Elemente

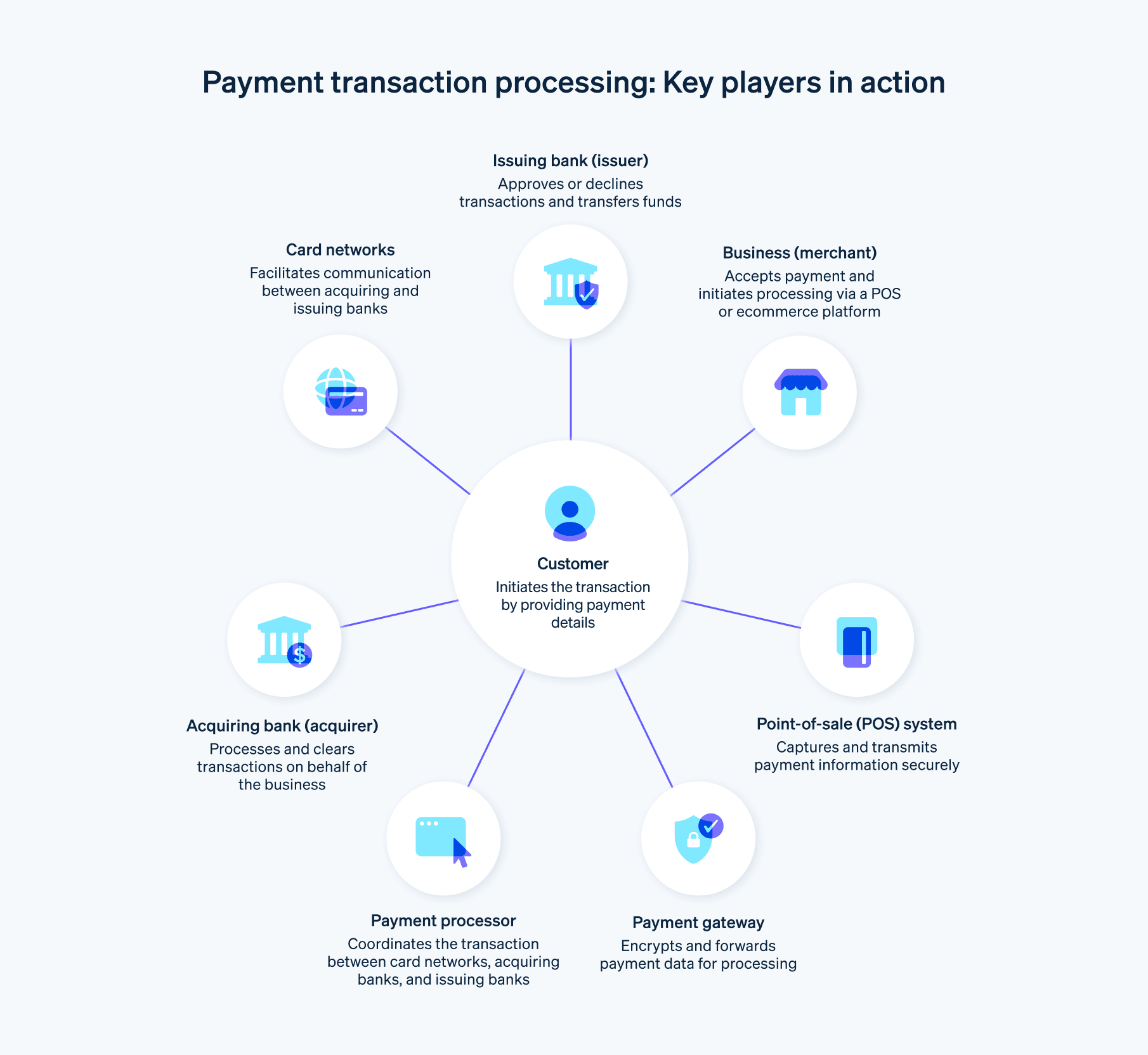

Die Abwicklung von Zahlungstransaktionen ist ein komplexes System aus einer Vielzahl von Akteuren und Elementen, die zusammenarbeiten müssen, um den sicheren und effizienten Geldtransfer bei Finanztransaktionen zu gewährleisten. Hier finden Sie eine Übersicht über die an der Transaktion beteiligten Parteien:

Karteninhaber

Karteninhaber sind natürliche oder juristische Personen, die eine Zahlung veranlassen, indem sie ihre Zahlungsinformationen (Kreditkarte, Debitkarten- oder Bankkontodaten) für einen Kauf oder eine Dienstleistung bereitstellen.Unternehmen

Das Unternehmen ist der Händler oder Dienstleister, der im Austausch für Waren oder Dienstleistungen eine Kundenzahlung entgegennimmt.Händlerbank oder Acquirer

Die Händlerbank oder der Acquirer ist das Finanzinstitut, bei dem Händlerkonto angesiedelt ist und das die Transaktionsinformationen vom Zahlungsabwickler erhält. Die Händlerbank ist für die Autorisierung und Durchführung der Transaktionen verantwortlich.Ausgebende Bank oder Issuer

Die Ausgabebank bzw. der Issuer ist das Finanzinstitut, das die Kredit- oder Debitkarte an den Kunden ausgestellt hat. Sie prüft die verfügbaren Mittel der Kunden und genehmigt die Transaktion oder lehnt sie ab.Kartennetzwerke

Kartennetzwerke sind Anbieter wie Visa, Mastercard, American Express und Discover, die die Infrastruktur und Richtlinien für die Verarbeitung von Kreditkartentransaktionen festlegen. Kartennetzwerke dienen als Bindeglied zwischen Händler- und Ausgabebanken und sorgen für die reibungslose Kommunikation, Autorisierung und Abwicklung von Transaktionen.Zahlungs-Gateway

Ein Zahlungs-Gateway ist ein Tool, das Zahlungsdaten sicher aus dem Point-of-Sale -System (POS) oder der E-Commerce-Plattform zur Verarbeitung an die Ausgabebank übermittelt. Es verschlüsselt die Informationen des Karteninhabers und überprüft, ob die Transaktion den Sicherheitsstandards entspricht.Zahlungsabwickler

Ein Zahlungsabwickler bzw. Payment Processing Provider, ist ein Unternehmen, das den Transaktionsprozess im Auftrag der Händlerbank überwacht. Zu den Aufgaben eines Zahlungsabwicklers gehören etwa die Kommunikation mit Zahlungsnetzwerken oder die Einholung von Autorisierungen und die Verwaltung des Abwicklungsprozesses.Point-of-Sale-System (POS)

Das Point-of-Sale-System ist die physische oder digitale Schnittstelle, über die die Zahlungsinformationen der Kunden erfasst und zur Verarbeitung übertragen werden. Im stationären Handel kann dies ein Kartenlesegerät oder mobiles Bezahlgerät sein, im Online-Bereich umfasst dies E-Commerce-Plattformen, mobile Apps oder Websites.

Diese Akteure arbeiten zusammen, um sicherzustellen, dass Kreditkartentransaktionen sicher, effizient und in Übereinstimmung mit Vorschriften und Branchenstandards ablaufen und nahtlose und schnelle Zahlungen für Kunden und Unternehmen zu gewährleisten.

Wie funktioniert die Zahlungsabwicklung?

Die Zahlungsabwicklung umfasst eine Abfolge von Schritten, die eingeleitet werden, sobald ein Käufer eine Finanztransaktion bei einem Unternehmen initiiert, typischerweise für den Erwerb von Waren oder Dienstleistungen. Der Prozess besteht aus mehreren Akteuren und Elementen, die zusammenarbeiten müssen, um die Transaktion sicher und effizient zu autorisieren und abzuwickeln. Er kann je nach den folgenden Faktoren unterschiedlich aussehen:

- Zahlungsumgebung (persönlich, online oder mobil)

- Zahlungskanal (Website, mobile App, stationärer Handelsstandort, mobiler Einzelhändler usw.)

- Zahlungsmethode (Kredit- oder Debitkarte, Banküberweisung, elektronische Geldbörsen (Wallets) usw.)

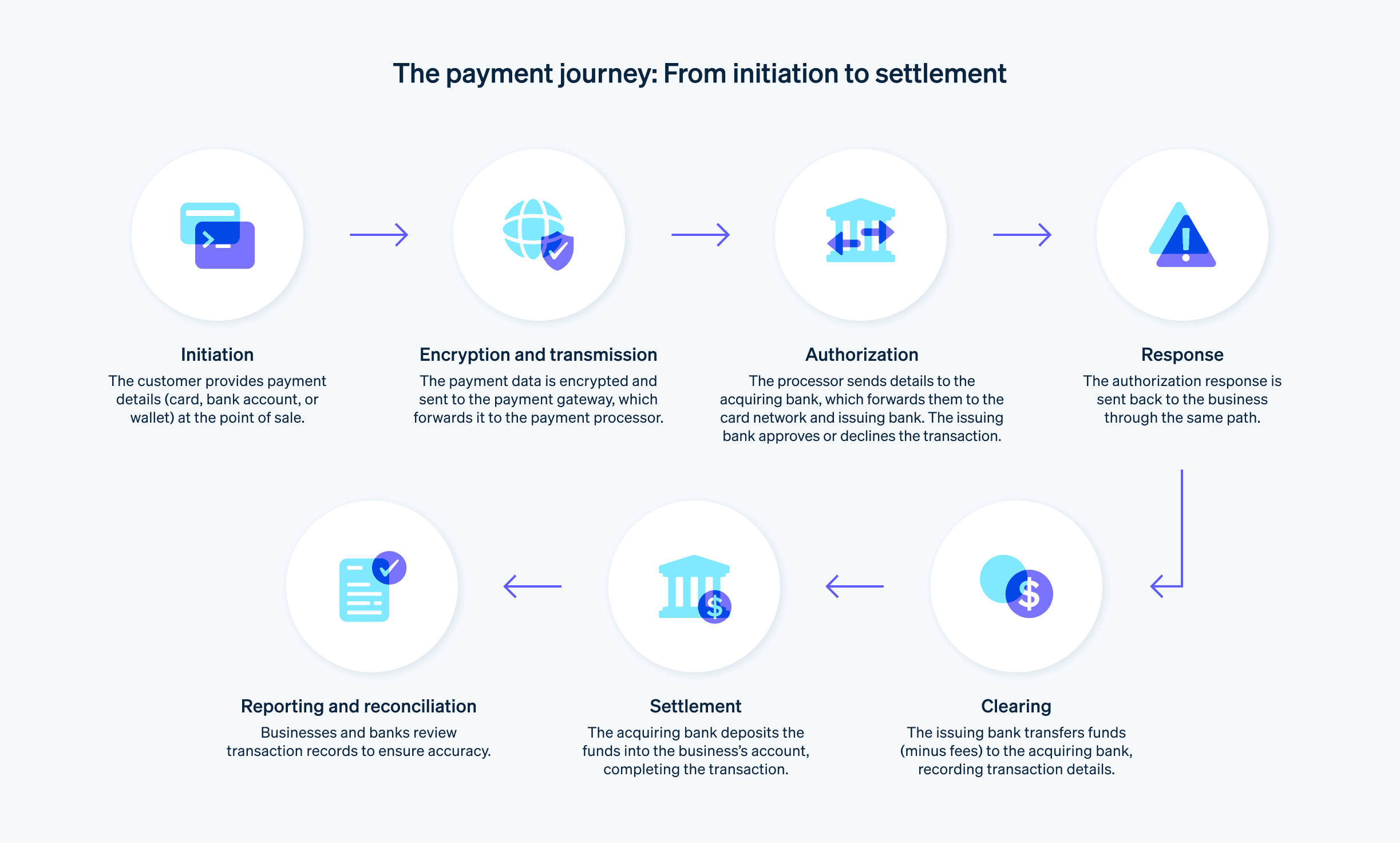

Trotz dieser Unterschiede ist der allgemeine Ablauf ähnlich. Hier eine Schritt-für-Schritt-Übersicht:

Initiierung

Der Kunde gibt seine Zahlungsdaten, etwa die Kartennummer oder Bankkontoinformationen, am POS, am Kartenlesegerät oder im E-Commerce-Bezahlvorgang des Unternehmens an.Verschlüsselung und Übertragung

Die Zahlungsinformationen werden sicher an ein Zahlungs-Gateway übertragen, das die Daten verschlüsselt und an den Zahlungsabwickler weiterleitet.Autorisierung

Der Zahlungsabwickler sendet die Transaktionsdaten an die Händlerbank (die Bank des Unternehmens), die die Informationen über das entsprechende Kartennetzwerk an die Ausgabebank (die Bank des Kunden) übermittelt. Die Ausgabebank verifiziert das Kundenkonto und prüft, ob das Guthaben für die Durchführung der Transaktion ausreicht. An dieser Stelle sendet die Ausgabebank eine Genehmigungs- oder Ablehnungsmitteilung über das Kartennetzwerk und die Händlerbank an den Zahlungsabwickler zurück.Antwort

Der Zahlungsabwickler leitet die Genehmigung oder Ablehnung der Transaktion an das Unternehmen weiter, das den Kunden über das Ergebnis informiert. Wenn die Transaktion genehmigt wird, kann das Unternehmen mit der Bereitstellung der Waren oder Dienstleistungen fortfahren. Wird die Transaktion abgelehnt, erhält das Unternehmen einen Ablehnungscode, der angibt, warum die Transaktion nicht genehmigt werden konnte, und benachrichtigt den Kunden.Verrechnung

Sobald die Transaktion autorisiert wurde, beginnt der Verrechnungsprozess. Die ausstellende Bank überweist den Transaktionsbetrag (abzüglich etwaiger anfallender Gebühren) über das Kartennetzwerk an die Händlerbank. Die Details werden erfasst und zwischen den beteiligten Parteien abgestimmt.Zahlung

Die Händlerbank zahlt nun den Betrag auf das Konto des Unternehmens ein. Das Unternehmen erhält die Zahlung und die Transaktion wird als abgeschlossen betrachtet.Reporting und Abgleich

Die Geschäfts- und Finanzinstitute überprüfen und gleichen ihre Transaktionsaufzeichnungen ab, um die Richtigkeit sicherzustellen und etwaige Abweichungen zu beheben.

Warum ist die Zahlungsabwicklung für Unternehmen wichtig?

Die Abwicklung des Zahlungsverkehrs ist für Unternehmen aus mehreren Gründen wichtig:

Kundenfreundlichkeit

Die Zahlungsverarbeitung spielt eine wichtige Rolle bei der Gestaltung der Kundenerfahrung. Wenn Kundinnen und Kunden einkaufen oder eine Dienstleistung in Anspruch nehmen, erwarten sie einen reibungslosen und komfortablen Zahlungsvorgang. Dank des Angebots an effizienten und benutzerfreundlichen Zahlungsoptionen und der Akzeptanz einer Vielzahl elektronischer Zahlungsmethoden können Unternehmen sicherstellen, dass ihre Kundschaft eine positive Erfahrung macht. Dies wiederum stärkt das Vertrauen und die Loyalität.Erweiterte Verkaufsmöglichkeiten

Mit der Akzeptanz elektronischer Zahlungen können Unternehmen, einen breiteren Kundenstamm erreichen – einschließlich Kundinnen und Kunden, die bargeldlose Transaktionen bevorzugen oder auch Online-Shopper und internationale Kundschaft. Dies kann zu höherem Umsatz und mehr Einnahmen führen.Bessere Liquiditätslage

Elektronische Zahlungen werden in der Regel schneller verarbeitet und abgewickelt als herkömmliche Methoden, wie etwa Schecks. Dies unterstützt Unternehmen bei der Aufrechterhaltung einer gesunden Liquidität, die für die Deckung der Betriebskosten und das Unternehmenswachstum wichtig ist.Mehr Sicherheit

Systeme zur Abwicklung des Zahlungsverkehrs nutzen modernste Sicherheitsmaßnahmen, so etwa Verschlüsselung und Betrugserkennung, um sensible Daten zu schützen und das Risiko nicht autorisierter Transaktionen zu minimieren.Vereinfachte Buchführung

Bei elektronischen Zahlungsverarbeitungssystemen werden automatisch Transaktionsdatensätze erstellt. Dies verringert den Arbeitsaufwand für die Nachverfolgung von Verkäufen, die Verwaltung von Lagerbeständen und die Überwachung der finanziellen Performance.Reduzierung menschliche Fehler

Die automatisierte Zahlungsverarbeitung minimiert das allgegenwärtige, mit der manuellen Bearbeitung von Bargeld- oder Schecktransaktionen verbundene Risiko menschlicher Fehler und sorgt so für eine höhere Genauigkeit beim Finanzmanagement.Aufsichtsrechtliche Compliance

Zahlungsabwickler unterstützen Unternehmen bei der Einhaltung von Branchenvorschriften und -standards, so etwa dem Payment Card Industry Data Security Standard (PCI DSS), der den korrekten Umgang mit Karteninhaberdaten regelt.Skalierbarkeit

Bei einem Unternehmenswachstum können elektronische Zahlungsverarbeitungssysteme problemlos skaliert werden. So können ein höheres Transaktionsvolumen bewältigt und kontinuierliche Effizienz und Zuverlässigkeit gewährleistet werden.

Die Abwicklung des Zahlungsverkehrs mag auf den ersten Blick für Unternehmen, die Zahlungen von Kundinnen und Kunden annehmen müssen, eine relativ einfache technische Angelegenheit zu sein. Wie zahlreiche andere Aspekte des Aufbaus und der Führung eines Unternehmens ist dies jedoch komplizierter, als es aussieht.

Die Zusammenarbeit mit einem hervorragenden Anbieter ist eine clevere Methode zur Reduzierung der Komplexität und zur Zusammenstellung eines Lösungssystems, das auf Ihre Bedürfnisse und Ziele zugeschnitten ist – und das eine wettbewerbsfähige Kundenerfahrung bietet, die äußerst sicher, effizient und gesetzeskonform ist. Sie möchten mehr darüber erfahren, wie Stripe diese Herausforderung für Unternehmen angeht? Dann legen Sie hier los.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.