ข้อมูลจากหน่วยงานภาษีของสเปน (AEAT) การเก็บภาษีมูลค่าเพิ่ม(VAT)ในสเปนเพิ่มขึ้น 1.6% ในปี 2023 สูงขึ้น 83.9 พันล้านยูโร ภาษีมูลค่าเพิ่มเมื่อรวมกับภาษีทางอ้อมอื่นๆ คิดเป็น 14.5% ของรายได้ทั้งหมด ที่จัดเก็บโดยรัฐบาล ซึ่งสูงกว่าเงินสนับสนุนจากเขตปกครองตนเองของสเปนและแหล่งอื่นๆ อย่างมาก จํานวนเงินรายปีที่เรียกเก็บจะแตกต่างกันไปตามปัจจัยต่างๆ เช่น ปริมาณสินค้าและบริการที่จําหน่ายโดยขึ้นอยู่กับอัตราภาษีมูลค่าเพิ่มของสเปน

เช่นเดียวกับภาษีอื่นๆ จะไม่มีการคิดเปอร์เซ็นต์ภาษีมูลค่าเพิ่มเดียวกันในทุกกรณี อัตราค่าบริการที่บังคับใช้จะขึ้นอยู่กับหมวดหมู่ของผลิตภัณฑ์และบริการ ตัวอย่างเช่น อัตราภาษีมูลค่าเพิ่มทั่วไปสำหรับสินค้าและบริการส่วนใหญ่ในประเทศสเปนคือ 21% อย่างไรก็ตาม หากจัดอยู่ในประเภทผลิตภัณฑ์หรือบริการ "สําคัญ" หรือ "พื้นฐาน" จะเรียกเก็บอัตราภาษีมูลค่าเพิ่มที่ลดลงอย่างมาก (4%) ด้านล่างนี้เราจะอธิบายวิธีการทํางานของอัตราภาษีมูลค่าเพิ่มที่ลดพิเศษ

บทความนี้ให้ข้อมูลอะไรบ้าง

- ภาษีมูลค่าเพิ่มที่ลดราคาพิเศษคืออะไร

- วิธีคํานวณ VAT ที่ลดพิเศษ

- สินค้าและบริการใดบ้างที่ต้องเสียภาษีในอัตราภาษีมูลค่าเพิ่มที่ลดราคาพิเศษ

- การเปรียบเทียบภาษีมูลค่าเพิ่มที่พิเศษในสเปนและสหภาพยุโรป

- การลดภาษีมูลค่าเพิ่มที่ลดได้ชั่วคราว

VAT ที่ลดราคาพิเศษคืออะไร

อัตราภาษีมูลค่าเพิ่มที่ลดพิเศษจะใช้กับกลุ่มผลิตภัณฑ์และบริการเฉพาะที่จําหน่ายในสเปน โดยเฉพาะอย่างยิ่งบนแผ่นดินใหญ่และหมู่เกาะบาเลริก อัตราภาษีมูลค่าเพิ่มลดพิเศษในสเปนกำหนดไว้เพียง 4% เท่านั้น ไม่เหมือนกับอัตราภาษีมูลค่าเพิ่มทั่วไปซึ่งอยู่ที่ 21% อัตรานี้เริ่มใช้ในปี 1993 โดยมีอัตราเริ่มต้นที่ 3% และเพิ่มขึ้นเป็น 4% ในปี 1995 ซึ่งยังคงอยู่ในอัตราเดิมในปัจจุบัน อัตรานี้จัดทําขึ้นเพื่อให้สินค้าและบริการที่จําเป็นบางรายการมีราคาย่อมเยามากขึ้น เช่น ยาและรถเข็น (ดูรายการทั้งหมดด้านล่าง)

นอกเหนือจากภาษีมูลค่าเพิ่มทั่วไปและภาษีมูลค่าเพิ่มลดพิเศษแล้ว สเปนยังใช้ภาษีมูลค่าเพิ่มลดหย่อน 10% สำหรับผลิตภัณฑ์และบริการบางรายการอีกด้วย

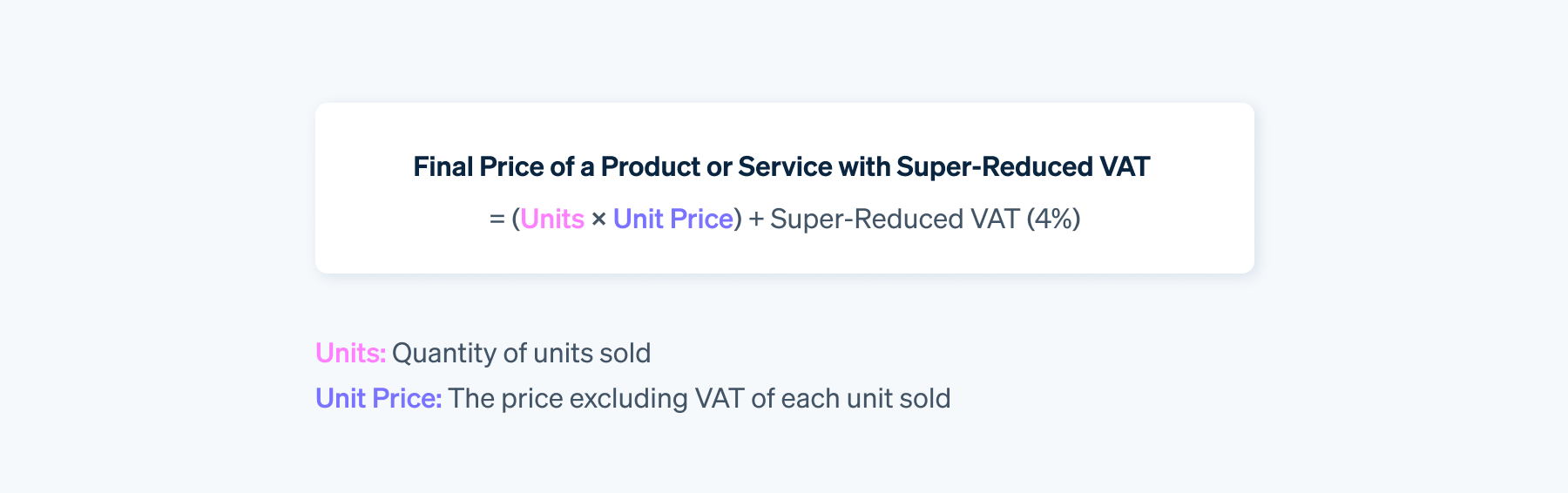

วิธีคํานวณ VAT ที่ลดพิเศษ

หากต้องการคำนวณราคาลดพิเศษ เพียงเพิ่มหนึ่งเปอร์เซ็นต์ให้กับราคาพื้นฐาน:

ตัวอย่าง:

ยา 5 (หน่วย) ที่ €5 ต่อหน่วย (ราคาต่อหน่วย): 5 × €5 = €25

ภาษีมูลค่าเพิ่มที่ลดพิเศษ: €25 x 4% = €1

ราคาสุดท้าย: €25 + €1 = €26

ง่ายๆ คือ การคำนวณนี้จะคูณฐานที่ต้องเสียภาษีด้วย 1.04 (คิดเป็น 100% ของฐานบวกกับภาษีมูลค่าเพิ่มลดพิเศษ 4%) ผลลัพธ์จะเหมือนกัน:

€25 × 1.04 = €26

ในตัวอย่างนี้ หากมีการเก็บภาษียาตามอัตราภาษีมูลค่าเพิ่มมาตรฐาน (21%) ราคารวมคือ €30.25 ดังนั้นภาษีมูลค่าเพิ่มที่ลดพิเศษจึงถือเป็นการประหยัด 4.25 ยูโร

สินค้าและบริการใดบ้างที่ต้องเสียภาษีในอัตราภาษีมูลค่าเพิ่มที่ลดพิเศษ

อัตราภาษีมูลค่าเพิ่มที่ลดพิเศษนี้ใช้ได้กับสินค้าและบริการดังนี้

- ยา: เฉพาะยาที่มนุษย์ใช้เท่านั้น

- สื่อทางกายภาพ: สําหรับนิตยสาร หนังสือ และหนังสือพิมพ์ที่เข้าเกณฑ์ตามอัตราภาษีมูลค่าเพิ่ม 4% รายได้อย่างน้อย 10% ต้องมาจากการขายสิ่งพิมพ์ รายรับจากแหล่งอื่นๆ ที่เกี่ยวข้อง เช่น การโฆษณา ต้องไม่เกิน 90% ของรายรับทั้งหมด สิ่งตีพิมพ์ที่ประกอบด้วยเนื้อหาโฆษณาทั้งหมดไม่เข้าเกณฑ์ตามอัตราภาษีมูลค่าเพิ่มนี้

- ยานพาหนะสนับสนุนด้านการเคลื่อนไหว: โดยรวมถึงยานพาหนะสำหรับผู้พิการหรือผู้ที่มีความคล่องตัวลดลง (PRM)

- อุปกรณ์ทางการแพทย์: โดยเฉพาะอย่างยิ่งอุปกรณ์ปลูกถ่าย อุปกรณ์เทียม และรถเข็น ถืออยู่ในหมวดหมู่นี้

- สินค้าสำหรับการดูแลตัวเอง: ซึ่งรวมถึงถุงยางอนามัยและผลิตภัณฑ์สุขอนามัยที่สามารถซึมซับได้ (เช่น แผ่นอนามัย ผ้าอนามัย เป็นต้น)

- ที่อยู่อาศัยที่รัฐบาลอุดหนุน (VPO): อัตราภาษีมูลค่าเพิ่มลดพิเศษจะใช้กับการซื้อทรัพย์สินที่ได้รับการอุดหนุนและการเช่า ซึ่งเอกสารสัญญาระบุถึงตัวเลือกในการซื้อทรัพย์สินในภายหลัง

- การบริการดูแลผู้พึ่งพา: ซึ่งรวมถึงบริการที่ร้องขอโดยบุคคลที่อยู่ในความอุปการะ (เรียกอีกอย่างว่า “ความช่วยเหลือทางไกล”)

เมื่อคุณขายสินค้าหรือบริการ คุณสามารถใช้อัตราภาษีมูลค่าเพิ่มที่ลดพิเศษได้ก็ต่อเมื่ออยู่ในรายการที่ระบุเท่านั้น มิฉะนั้น จะถือว่าคุณจะกระทำการที่ผิดปกติซึ่งอาจส่งผลให้ต้องเสียค่าปรับภาษีมูลค่าเพิ่ม

เราขอแนะนําให้ใช้เครื่องมืออัตโนมัติอย่าง Stripe Tax ซึ่งจะคํานวณและเรียกเก็บภาษีมูลค่าเพิ่มจากยอดขายของคุณโดยอัตโนมัติ เพื่อให้แน่ใจว่าคุณใช้อัตราที่ถูกต้องอยู่เสมอ นอกจากนี้ Tax ยังช่วยให้คุณสร้างรายงานภาษีที่จัดเก็บเพื่อปรับปรุงการยื่นภาษีของคุณ และคอยอัปเดตการเปลี่ยนแปลงอัตราในมากกว่า 50 ประเทศที่มีให้บริการ (ดูข้อยกเว้นที่นี่)

การเปรียบเทียบภาษีมูลค่าเพิ่มที่ลดพิเศษในสเปนและสหภาพยุโรป

ความแตกต่างระหว่างประเทศในสหภาพยุโรปจะรวมถึงผลิตภัณฑ์ที่แต่ละประเทศเลือกที่จะเก็บภาษีในอัตราลดพิเศษ รวมไปถึงเปอร์เซ็นต์ของอัตราภาษีด้วย ตัวอย่างเช่น สเปนอยู่ในระดับปานกลาง ในขณะที่ประเทศอื่นมีอัตราเรียกเก็บที่สูงกว่าหรือต่ำกว่า ในรายการด้านล่างนี้ เราได้รวมภาษีมูลค่าเพิ่มลดพิเศษในสเปน พร้อมกับประเทศสมาชิกสหภาพยุโรปอีกสี่ประเทศเพื่อการเปรียบเทียบ ดังนี้

- สเปน: 4%

- อิตาลี: 4%

- ฝรั่งเศส: 2.1%

- โปรตุเกส: 6%

- โปแลนด์: 5%

โปรดทราบว่าในสหภาพยุโรปบางประเทศ เช่น เยอรมนี จะไม่มีอัตราภาษีมูลค่าเพิ่มที่ลดพิเศษ กล่าวอีกนัยหนึ่ง พื้นที่บางแห่งมีอัตราภาษีมูลค่าเพิ่มเพียงสองอัตรา ได้แก่ อัตราทั่วไปและอัตราลดหย่อน

การลดหย่อนชั่วคราวสำหรับภาษีมูลค่าเพิ่มที่ลดพิเศษ

เพื่อบรรเทาผลกระทบจากวิกฤตเศรษฐกิจในสเปน รัฐบาลได้ดำเนินการลดหย่อนอัตราภาษีชั่วคราวสำหรับภาษีมูลค่าเพิ่มที่ลดพิเศษหลายรายการ เมื่อวันที่ 1 มกราคม 2023 รัฐบาลได้ประกาศใช้มาตรการต่อต้านเงินเฟ้อ ซึ่งรวมถึงการยกเลิกอัตราภาษีมูลค่าเพิ่มที่ลดพิเศษในอาหารพื้นฐาน ซึ่งได้แก่

- ขนมปัง

- แป้งขนมปัง

- ไข่

- ชีส

- นมจากสัตว์

- ธัญพืชธรรมชาติ

- ผักและผลไม้

- หัวยางและพืชตระกูลถั่ว

เมื่อนํามาตรการเหล่านี้มาใช้ อัตราภาษีมูลค่าเพิ่มในอาหารเหล่านี้จะลดลงจาก 4% เป็น 0% ซึ่งหมายความว่าลูกค้าจะต้องจ่ายฐานภาษีเท่านั้น

เมื่อวันที่ 25 มิถุนายน 2024 สภารัฐมนตรีได้ประชุมและอนุมัติการขยายเวลาและการขยายมาตรการที่มีอยู่ ตามที่ระบุไว้ในกฎหมายพระราชบัญญัติ 4/2024 การแก้ไขเพิ่มเติมนี้เพิ่มน้ำมันมะกอกเข้าไปในรายการผลิตภัณฑ์ที่ได้รับการยกเว้นภาษีมูลค่าเพิ่มชั่วคราว

คณะกรรมาธิการยุโรปได้ออกคำสั่ง เรียกร้องให้มีการถอนมาตรการที่นำมาใช้เพื่อรับมือกับผลกระทบของวิกฤตเศรษฐกิจอย่างค่อยเป็นค่อยไป เพื่อให้มั่นใจว่ามีการปฏิบัติตามข้อตกลงเสถียรภาพในประเทศสมาชิกสหภาพยุโรปทั้งหมด ตั้งแต่ปี 2025 เป็นต้นไป อัตราภาษีมูลค่าเพิ่มที่ลดพิเศษจะเปลี่ยนกลับไปใช้อัตรามาตรฐาน 4% สําหรับผลิตภัณฑ์และบริการทั้งหมดที่ระบุข้างต้น

เปอร์เซ็นต์ภาษีมูลค่าเพิ่มอาจแตกต่างกันไป ขึ้นอยู่กับสถานการณ์ทางการเมือง สังคม และเศรษฐกิจ ดังนั้นเราจึงแนะนําให้คุณตรวจสอบอัตราภาษีมูลค่าเพิ่มปัจจุบันจากแหล่งข้อมูล เช่น AEAT ซึ่งจะระบุข้อยกเว้นที่เฉพาะเจาะจงภายใต้อัตราภาษีมูลค่าเพิ่ม 0% หรือ 5%

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ