Según la Agencia Tributaria (AEAT), la recaudación del impuesto al valor agregado (IVA en España aumentó un 1.6 % en 2023, hasta alcanzar los 83,909 millones de euros. Junto con otros impuestos indirectos, el IVA representa un 14.5 % de los ingresos totales que obtiene el Estado, lo cual supera con creces los que provienen de las comunidades autónomas y de otras fuentes. El monto recaudado cada año varía en función de diversos factores, como la cantidad de bienes y servicios vendidos que están sujetos a una de las tasas de IVA en España.

Tal como sucede con otros impuestos, no se aplica el mismo porcentaje del IVA en todos los casos. La tasa aplicable depende de la categoría de los productos y servicios. Por ejemplo, la tasa de IVA general que se aplica a la mayoría de productos y servicios en España es del 21 %. Sin embargo, si esos productos o servicios se consideran «esenciales» o «básicos», se aplica el IVA superreducido del 4 %. A continuación, te explicamos cómo funciona el IVA superreducido.

¿Qué contiene este artículo?

- ¿Qué es el IVA superreducido?

- Cómo calcular el IVA superreducido

- ¿Qué productos y servicios se gravan con el IVA superreducido?

- Comparativa del IVA superreducido en España y en la UE

- Rebaja temporal del IVA superreducido

¿Qué es el IVA superreducido?

El IVA superreducido es una tasa de IVA que se aplica a un grupo específico de productos y servicios que se venden en España (concretamente en la Península y en las islas Baleares). A diferencia de la tasa general del 21 %, la tasa del IVA superreducido en España es de tan solo un 4 %. Esta tasa se introdujo en 1993 a un 3 % y en 1995 subió al 4 % que conocemos en la actualidad. Esta tasa está pensada para aumentar la asequibilidad de algunos bienes y servicios esenciales, como los medicamentos y las sillas de ruedas (más adelante proporcionamos una lista completa).

Conviene destacar que, además del IVA general y el superreducido, en España también se aplica el IVA reducido del 10 % a ciertos productos y servicios.

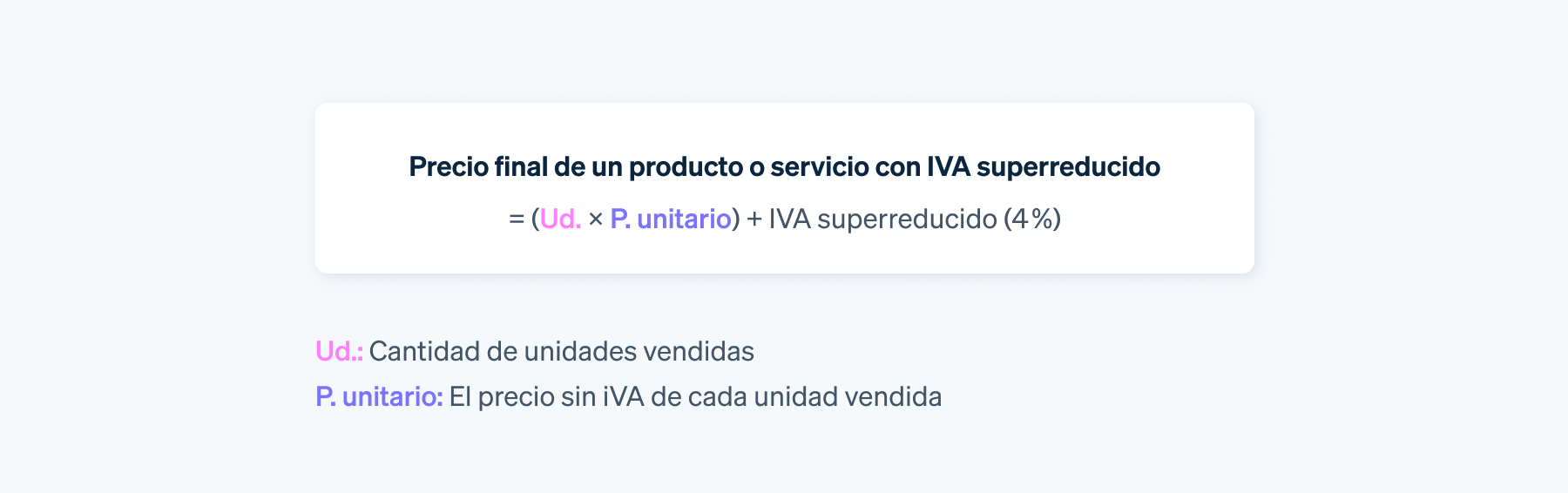

Cómo calcular el IVA superreducido

Para calcular el precio con IVA superreducido, solo se debe sumar un porcentaje al precio base:

Ejemplo:

5 medicamentos (unidades) a EUR 5 cada uno (precio unitario): 5 × EUR 5 = EUR 25

IVA superreducido: EUR 25 x 4 % = EUR 1

Precio final: EUR 25 + EUR 1 = EUR 26

De forma simplificada, podemos entender esta suma como una multiplicación por 1.04 (el 100 % del precio base más el 4 % del IVA superreducido). El resultado es exactamente el mismo:

EUR 25 × 1.04 = EUR 26

En este ejemplo, si los medicamentos estuvieran sujetos a la tasa de IVA general (21 % ), el precio final sería EUR 30.25. Por lo tanto, el IVA superreducido supone un ahorro de EUR 4.25.

¿Qué productos y servicios se gravan con el IVA superreducido?

El tasa de IVA superreducido solo puede aplicarse a los siguientes bienes y servicios:

- Medicamentos: Se incluyen solo los medicamentos destinados a seres humanos.

- Publicaciones impresas: Para que se les pueda aplicar la tasa de IVA del 4 % a las revistas, los libros y los periódicos, al menos el 10 % de los ingresos deben provenir de la venta de la publicación. Los ingresos procedentes de otras fuentes relacionadas, como la publicidad, no pueden superar el 90 % de los ingresos totales. Las publicaciones de contenido 100 % publicitario no califican para esta tasa de IVA.

- Vehículos de asistencia a la movilidad: Vehículos destinados a personas con movilidad reducida (PMR) o con alguna discapacidad.

- Dispositivos médicos: Implantes, prótesis y sillas de ruedas.

- Productos de higiene personal: Esto incluye productos de higiene femenina (p. ej., protectores diarios y toallitas) y preservativos.

- Viviendas de protección oficial (VPO): La tasa de IVA superreducido se aplica tanto a la compra de un inmueble subvencionado como al alquiler cuyo documento contractual incluya una opción para comprar posteriormente esa vivienda.

- Servicios de atención para dependientes: Esto incluye los servicios solicitados por personas dependientes (también conocidos como «teleasistencia»).

Al hacer una venta de un bien o servicio, solo puedes aplicar la tasa de IVA superreducido si este forma parte de la lista anterior. En caso contrario, cometerías una irregularidad que te llevaría a tener que afrontar sanciones del IVA.

Para asegurarte de aplicar siempre la tasa adecuada, resulta muy útil contar con una herramienta de automatización que calcule y cobre automáticamente el IVA de tus ventas, como Stripe Tax. Además, Tax te permite generar informes sobre los impuestos recaudados para agilizar tus declaraciones fiscales y se actualiza en función de los cambios en las tasas en los más de 50 países en los que está disponible (consulta las excepciones aquí).

Comparativa del IVA superreducido en España y en la UE

Las diferencias entre países de la UE incluyen los productos que cada uno decide gravar a una tasa de IVA superreducido, así como el porcentaje de la tasa. Por ejemplo, España se sitúa en un nivel medio, mientras que otros países tienen tasas más altas o más bajas. En la siguiente lista, incluimos el IVA superreducido en España, junto con otros cuatro Estados miembro de la UE para poder establecer una comparación entre ellos:

- España: 4 %

- Italia: 4 %

- Francia: 2.1 %

- Portugal: 6 %

- Polonia: 5 %

Es destacable que en algunos países de la UE, como Alemania, no existe la tasa de IVA superreducido. Es decir, en determinados territorios tan solo se aplican dos tasas de IVA: la tasa general y la reducida.

Rebaja temporal del IVA superreducido

Para paliar los efectos de la crisis económica en España, el Gobierno introdujo una serie de rebajas temporales al IVA superreducido. El 1 de enero de 2023, el gobierno implementó medidas contra la inflación, entre las que se incluye la eliminación de la tasa de IVA superreducido para los alimentos básicos, incluidos los siguientes:

- Pan

- Harina para hacer pan

- Huevos

- Queso

- Leche de origen animal

- Cereales naturales

- Frutas y verduras

- Tubérculos y legumbres

Tras la implementación de estas medidas, la tasa de IVA de dichos alimentos se redujo del 4 % al 0 %, por lo que los consumidores solo deben pagar la base imponible.

El 25 de junio de 2024, el Consejo de Ministros se reunió y acordó prorrogar y ampliar las medidas existentes, tal como se especifica en el Real Decreto Ley 4/2024. Con esta nueva modificación, se añadió el aceite de oliva a la lista de productos temporalmente exentos del IVA.

La Comisión Europea, con el objetivo de que todos los países que son miembros de la UE cumpliesen con el Pacto de Estabilidad, publicó un mandato para instar a que se reviertan de forma gradual las medidas aplicadas con el objetivo de paliar los efectos de la crisis económica. Se espera que a partir de 2025 el IVA superreducido vuelva a situarse en el 4 % habitual para todos los productos y servicios enumerados más arriba.

Los porcentajes del IVA pueden cambiar en función de las circunstancias políticas, sociales y económicas. Por lo tanto, es aconsejable consultar las tasas de IVA actuales en una fuente como la AEAT, que incluso señala las excepciones específicas que están sujetas a una tasa de IVA del 0 % o del 5 %.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.