Cualquiera que compre bienes o servicios en Alemania suele pagar el impuesto al valor agregado (IVA). A diferencia de los particulares, las empresas pueden obtener un reembolso del IVA de la agencia tributaria alemana como impuesto soportado. En este artículo, analizamos qué es el impuesto soportado y en qué se diferencia del IVA. También explicamos los requisitos para la deducción del impuesto soportado, cómo las empresas registran el impuesto soportado y cuándo reclamarlo.

¿Qué hay en este artículo?

- ¿Qué es el impuesto soportado?

- ¿Cuál es la diferencia entre el impuesto soportado y el IVA?

- ¿Cuáles son los requisitos para una deducción del impuesto soportado?

- ¿Cómo registran las empresas el impuesto soportado?

- ¿Cuándo pueden las empresas reclamar el impuesto soportado?

¿Qué es el impuesto soportado?

De conformidad con la Ley alemana del IVA (UStG), todas las empresas que generan ventas sujetas a impuestos cobran IVA sobre las entregas y los servicios, y lo pagan a la agencia tributaria alemana (artículo 1, apartado 1, N.º 1 de la UStG). Al mismo tiempo, las empresas también pagan IVA a sus proveedores cuando compran bienes o servicios. La autoridad fiscal llama a esto «impuesto soportado».

Por ejemplo, si una empresa de artesanía compra una herramienta por EUR 119, el importe bruto incluye EUR 19 de IVA. La empresa puede reclamar la devolución de este impuesto soportado y deducirlo de su propia obligación del IVA. Este procedimiento se denomina «deducción del impuesto soportado». Garantiza que el IVA no suponga una carga adicional para las empresas. En última instancia, solo los clientes finales pagan el IVA, mientras que las empresas solo lo pagan temporalmente.

¿Cuál es la diferencia entre el impuesto soportado y el IVA?

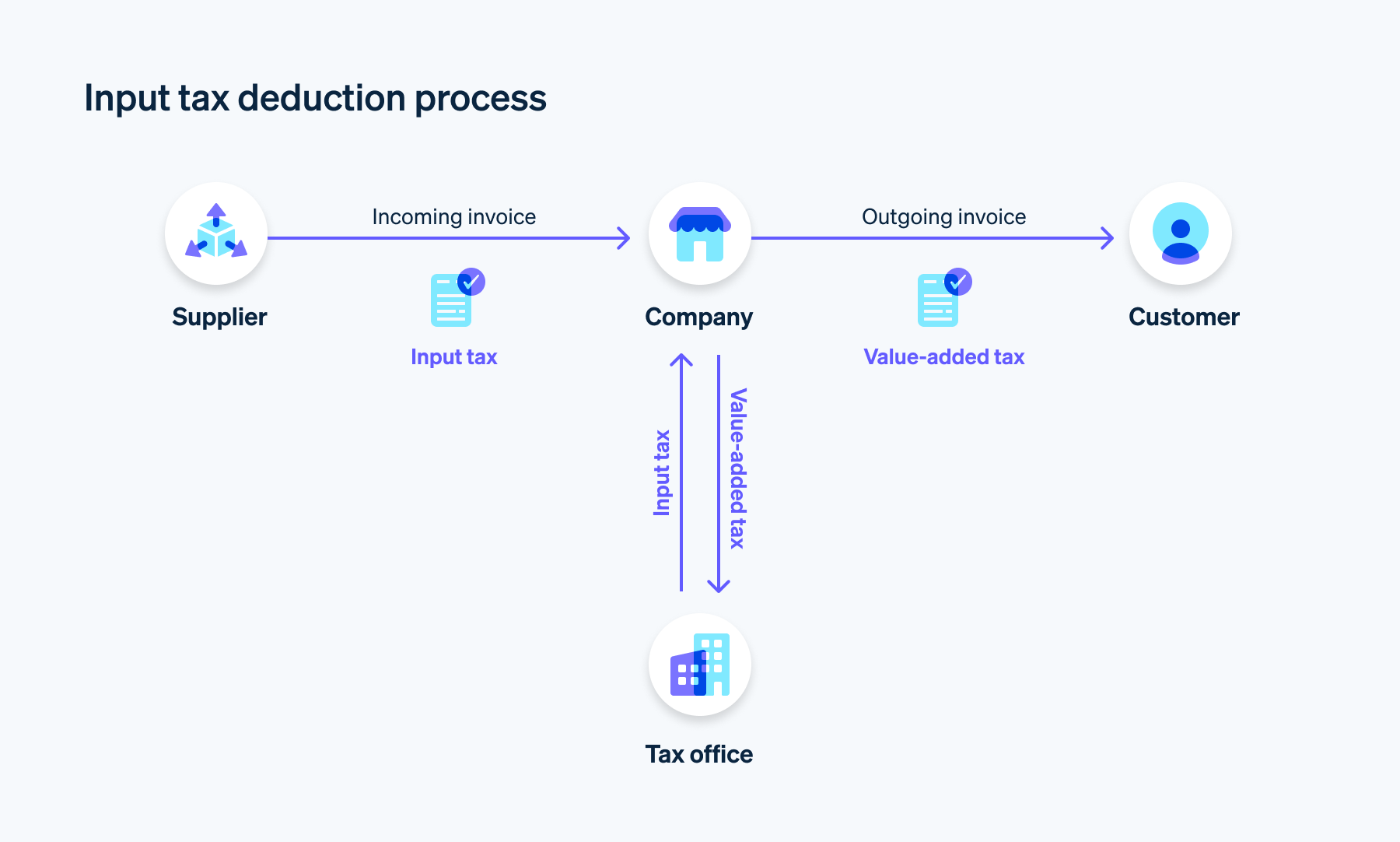

La diferencia entre el impuesto soportado y el IVA radica en sus roles y funciones dentro del sistema del IVA. Las empresas actúan como intermediarias cobrando el IVA de los clientes sobre sus ventas y, al mismo tiempo, pagando el impuesto soportado sobre sus compras a otras empresas. La empresa puede luego deducir este impuesto soportado como gasto empresarial del IVA cobrado, de modo que solo paga la diferencia a la agencia tributaria. Por lo tanto, el impuesto soportado es el IVA que pagan las empresas por las compras a otras empresas.

En principio, el impuesto soportado no es más que la parte del IVA que corresponde a las compras entre empresas, por lo que se aplican las mismas tasas impositivas: la tasa impositiva general del 19 % y la tasa impositiva reducida del 7 %.

¿Cuáles son los requisitos para una deducción del impuesto soportado?

Para que una empresa pueda reclamar una deducción del impuesto soportado, debe cumplir ciertos requisitos de la UStG. Por ejemplo, la deducción del impuesto soportado solo está disponible para los empresarios (artículo 2 de la UStG). Esto incluye a los profesionales autónomos y a las empresas unipersonales, no a los pequeños empresarios (artículo 19 de la UStG).

Además, la deducción del impuesto soportado solo es posible para las operaciones sujetas a impuestos, y únicamente si el servicio o la entrega se realizan en el ámbito de las actividades empresariales y de manera exclusiva para los fines operativos de la empresa. Además, las empresas solo pueden reclamar esta deducción si contratan el servicio o la entrega de otra empresa sujeta a impuestos. La otra empresa sujeta a impuestos debe emitir una factura adecuada. Para demostrar que se pagó el IVA, las facturas de terceros deben contener toda la información obligatoria (artículo 14 de la UStG).

Puedes encontrar información detallada sobre los requisitos en nuestro artículo sobre la deducción del impuesto soportado.

¿Cómo registran las empresas el impuesto soportado?

Cuando una empresa compra bienes o servicios, el IVA, que luego se puede reclamar como impuesto soportado, generalmente se muestra en la factura del proveedor junto con el costo de compra. Para deducir correctamente el impuesto soportado pagado, las empresas deben registrar las facturas entrantes en el sistema contable.

Por ejemplo, si una empresa compra bienes por un valor de EUR 10,000, se debe pagar un impuesto soportado del 19 % (es decir, EUR 1900). El pasivo asciende a un total de EUR 11,900, que la empresa debe pagar a sus proveedores. A partir de ahí, el impuesto soportado debe registrarse en una cuenta especial de impuesto soportado. Esto mostrará la reclamación de la empresa contra la agencia tributaria por la deducción del impuesto soportado. De esta manera, la cuenta de impuestos soportados es una cuenta de activos que crece con el tiempo.

¿Cuándo pueden las empresas reclamar el impuesto soportado?

Las empresas pueden reclamar el impuesto soportado como parte de sus declaraciones preliminares del IVA y sus declaraciones anuales del IVA. La deducción del impuesto soportado les permite compensar el IVA que otras empresas cobran con el IVA que ellas cobran. Esta diferencia es su obligación del IVA.

Para el cálculo, las empresas utilizan la suma pertinente de todos los importes del IVA y la suma de todos los importes de impuestos soportados. Luego, pueden calcular la obligación del IVA sobre la base de las comisiones pactadas o de las comisiones percibidas (artículos 16 y 20 de la UStG) mediante la siguiente fórmula:

IVA cobrado − Impuesto soportado deducible = Obligación del IVA

Las empresas deben presentar declaraciones preliminares del IVA de manera mensual o trimestral, dependiendo del monto del IVA pagado en el año calendario anterior (artículo 18, párrafo 1 de la UStG). Al final del año, las empresas sujetas al IVA también deben presentar una declaración anual del IVA a la agencia tributaria. Esto incluye el IVA cobrado, el impuesto soportado deducible y la obligación final del IVA de todo el año.

Si necesitas ayuda con el cálculo, prueba Stripe Tax: Tax te permite determinar automáticamente el importe correcto de los impuestos. También puedes observar rápidamente qué compras y ventas han estado sujetas al IVA. De este manera, siempre tendrás un resumen del impuesto soportado que puedes reclamar y de la obligación del IVA prevista. Puedes exportar fácilmente todas las transacciones del IVA con Tax y luego usarlas para los cálculos.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.