Wer in Deutschland Waren oder Dienstleistungen kauft, zahlt auf den Verkaufspreis im Regelfall Umsatzsteuer. Anders als Privatpersonen haben Unternehmen die Möglichkeit, sich diese vom Finanzamt als Vorsteuer erstatten zu lassen. In diesem Artikel erfahren Sie, was die Vorsteuer ist und wie sie sich von der Umsatzsteuer unterscheidet. Außerdem erklären wir, welche Voraussetzungen für eine Vorsteuerabzug erfüllt sein müssen, wie die Vorsteuer verbucht wird und wann sie geltend gemacht werden kann.

Worum geht es in diesem Artikel?

- Was ist die Vorsteuer?

- Was ist der Unterschied zwischen Vorsteuer und Umsatzsteuer?

- Welche Voraussetzungen müssen für einen Vorsteuerabzug erfüllt sein?

- Wie können Unternehmen die Vorsteuer verbuchen?

- Wann können Unternehmen Vorsteuer geltend machen?

Was ist die Vorsteuer?

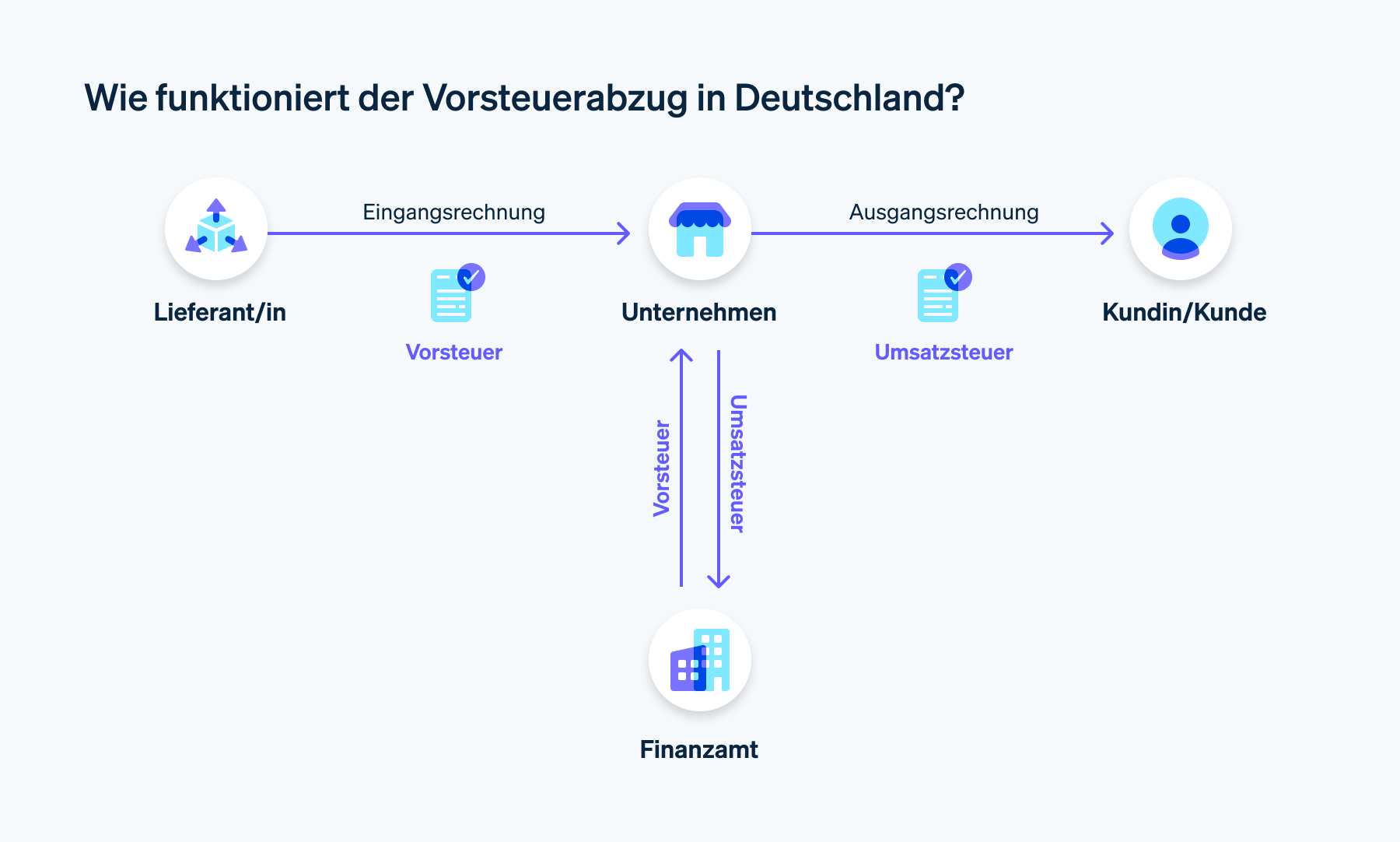

Im Normalfall erheben alle Unternehmen, die steuerpflichtige Umsätze erbringen, auf ihre Lieferungen und Leistungen Umsatzsteuer und führen diese an das Finanzamt ab (§ 1 Abs. 1 Nr. 1 UStG). Gleichzeitig zahlen Unternehmen bei ihren Einkäufen von Waren oder Dienstleistungen ebenfalls Umsatzsteuer an ihre Lieferantinnen und Lieferanten. Diese gezahlte Steuer nennt man Vorsteuer.

Wenn sich beispielsweise ein Handwerksbetrieb ein Werkzeug für 119 € kauft, enthält der Bruttobetrag 19 € Umsatzsteuer. Diese Vorsteuer kann der Betrieb vom Finanzamt erstatten lassen und von der eigenen Umsatzsteuerschuld abziehen. Daher wird das entsprechende Verfahren als Vorsteuerabzug bezeichnet. Der Vorsteuerabzug stellt sicher, dass die Umsatzsteuer für Unternehmen keine zusätzliche Belastung darstellt. Letztlich tragen nur die Endverbraucher/innen die Umsatzsteuer, während sie für Unternehmen ein durchlaufender Posten ist.

Was ist der Unterschied zwischen Vorsteuer und Umsatzsteuer?

Der Unterschied zwischen Vorsteuer und Umsatzsteuer liegt im Wesentlichen in ihrer Rolle und Funktion innerhalb des Mehrwertsteuersystems. Unternehmen agieren hierbei als Vermittler/innen, indem sie Umsatzsteuer auf ihre Verkäufe erheben und gleichzeitig Vorsteuer auf ihre Einkäufe zahlen. Diese Vorsteuer kann das Unternehmen dann als Betriebsausgabe von der eingenommenen Umsatzsteuer abziehen, sodass es nur die Differenz an das Finanzamt abführt. Die Vorsteuer ist folglich die Umsatzsteuer, die Unternehmen selbst von anderen Unternehmen berechnet bekommen. Im B2B-Bereich ist die Umsatzsteuer also nur ein durchlaufender Posten.

Im Prinzip ist die Vorsteuer die Kehrseite der Umsatzsteuer, daher gelten dieselben Steuersätze: der Regelsteuersatz von 19 % sowie der ermäßigte Steuersatz von 7 %.

Welche Voraussetzungen müssen für einen Vorsteuerabzug erfüllt sein?

Damit ein Unternehmen den Vorsteuerabzug geltend machen kann, müssen bestimmte Voraussetzungen erfüllt sein, die im Umsatzsteuergesetz (UStG) geregelt sind.

Der Vorsteuerabzug steht beispielsweise nur Unternehmerinnen und Unternehmern im Sinne des Umsatzsteuergesetzes nach § 2 UStG zu. Dies umfasst auch Freiberufler/innen und Einzelunternehmer/innen; jedoch keine Kleinunternehmer/innen nach § 19 UStG.

Ein Vorsteuerabzug ist zudem nur möglich, wenn die Leistung oder Lieferung im Rahmen des unternehmerischen Handelns erfolgt und ausschließlich für den betrieblichen Zweck des Unternehmens bestimmt ist. Die Vorsteuer kann nur abgezogen werden, wenn die Eingangsleistungen für steuerpflichtige Umsätze verwendet werden. Darüber hinaus ist der Vorsteuerabzug ist nur zulässig, wenn die Leistung oder Lieferung von einem anderen steuerpflichtigen Unternehmen erbracht wird. Dieses muss eine ordnungsgemäße Rechnung ausstellen. Nur wenn die Rechnung, die ein Unternehmen von Dritten erhält, sämtliche Pflichtangaben gemäß § 14 UStG beinhaltet, kann sie als Beleg für die gezahlte Umsatzsteuer genutzt werden.

Ausführliche Informationen zu den Voraussetzungen finden Sie in unserem Artikel zum Vorsteuerabzug.

Wie können Unternehmen die Vorsteuer verbuchen?

Wenn ein Unternehmen Waren oder Dienstleistungen einkauft, wird die Umsatzsteuer, die später als Vorsteuer geltend gemacht werden kann, in der Regel zusammen mit den Anschaffungskosten auf der Rechnung der Lieferantinnen und Lieferanten ausgewiesen. Um den Vorsteuerabzug korrekt durchzuführen, müssen die Eingangsrechnungen in der Buchhaltung erfasst werden.

Kauft ein Unternehmen beispielsweise Waren im Wert von 10.000 € netto, wird eine Vorsteuer von 19 %, das heißt 1.900 € fällig. Die Verbindlichkeiten ergeben einen Gesamtbetrag von 11.900 €, den das Unternehmen an die Lieferantinnen beziehungsweise Lieferanten zahlen muss. Die Vorsteuer sollte dabei auf einem speziellen Vorsteuerkonto gebucht werden. Es zeigt die Forderung des Unternehmens gegenüber dem Finanzamt an, die durch den Vorsteuerabzug entsteht. Daher ist das Vorsteuerkonto ein Aktivkonto, das im Soll steigt.

Wann können Unternehmen die Vorsteuer geltend machen?

Unternehmen können die Vorsteuer im Rahmen der Umsatzsteuervoranmeldungen sowie der Umsatzsteuerjahreserklärung geltend machen. Der Vorsteuerabzug ermöglicht es ihnen, die von anderen Unternehmen in Rechnung gestellte Umsatzsteuer mit der von ihnen eingenommenen Umsatzsteuer zu verrechnen. Der Differenzbetrag wird als Umsatzsteuerzahllast bezeichnet.

Für die Berechnung muss im entsprechenden Zeitraum die Summe sämtlicher Umsatzsteuerbeträge sowie die Summe aller Vorsteuerbeträge herangezogen werden. Die Umsatzsteuerzahllast wird dann auf Basis der vereinbarten Entgelte oder auf Basis der vereinnahmten Entgelte (siehe § 16 UStG und § 20 UStG) anhand folgender Formel berechnet:

Vereinnahmte Umsatzsteuer − abziehbare Vorsteuer = Umsatzsteuerzahllast

Umsatzsteuervoranmeldungen sind nach § 18 Absatz 1 UStG monatlich oder vierteljährlich einzureichen – in Abhängigkeit der Höhe der im vorangegangenen Kalenderjahr gezahlten Umsatzsteuer. Am Ende des Jahres sind umsatzsteuerpflichtige Unternehmen zudem verpflichtet, eine Umsatzsteuerjahreserklärung beim Finanzamt abzugeben. Diese enthält die vereinnahmte Umsatzsteuer, die abziehbare Vorsteuer und die endgültige Umsatzsteuerzahllast des gesamten Jahres.

Wenn Sie Unterstützung bei der Berechnung suchen, entdecken Sie Stripe Tax: Mit Tax können Sie für alle Umsätze automatisch den korrekten Steuerbetrag ermitteln. Zudem sehen Sie auf einen Blick, bei welchen Ein- und Verkäufen Umsatzsteuer angefallen ist. Auf diese Weise haben Sie jederzeit einen Überblick über die Vorsteuer, die Sie geltend machen können, sowie die zu erwartende Umsatzsteuerzahllast. Sämtliche umsatzsteuerlichen Transaktionen können mit Tax einfach exportiert und zur Berechnung herangezogen werden.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.