En vertu du système de facturation japonais, en vigueur depuis le 1er octobre 2023, les entreprises doivent envoyer et conserver une facture admissible afin de recevoir un crédit d’impôt pour les achats effectués dans le cadre de la taxe sur la consommation.

Les factures admissibles ne peuvent être émises que par des entreprises assujetties à l’impôt enregistrées en tant qu’entités commerciales émettrices de factures admissibles. Elles doivent satisfaire aux exigences détaillées énoncées dans le système de facturation. En outre, le système de facturation comprend un formulaire de demande de remboursement admissible émis lors d’une réduction sur les biens ou de leur retour. À l’instar de la facture admissible, le formulaire de demande de remboursement admissible est un document important relatif au crédit d’impôt lié à l’achat.

Cet article explique comment fonctionne le formulaire de demande de remboursement admissible, en fonction de la date à laquelle il doit être envoyé et du moment où il est requis.

Sommaire de cet article

- Qu’est-ce qu’un formulaire de demande de remboursement admissible ?

- Quand un formulaire de demande de remboursement admissible est-il requis ?

- Période d’émission d’un formulaire de demande de remboursement admissible

- Exigences et exemples de formulaires de demande de remboursement admissibles

- Transactions exemptées de l’émission d’un formulaire de demande de remboursement admissible

Qu’est-ce qu’un formulaire de demande de remboursement admissible ?

Comme mentionné ci-dessus, un formulaire de demande de remboursement admissible est un document qui doit être émis lors du retour de biens ou lorsqu’une réduction est appliquée sur le prix de biens.

Ce formulaire, parfois appelé « facture de retour », doit être fourni et conservé par les entreprises assujetties à la taxe sur la consommation afin de demander un crédit d’impôt à l’achat. Toutes les entreprises du secteur B2B doivent être pleinement conscientes des informations requises pour le formulaire de demande de remboursement admissible et de la date à laquelle il doit être émis.

Ce formulaire est requis pour les transactions avec des entreprises imposables, mais pas pour les transactions impliquant des entreprises exonérées d’impôt ou des particuliers.

Que se passe-t-il si vous ne disposez pas d’un formulaire de demande de remboursement admissible ?

Le formulaire de demande de remboursement admissible est requis pour calculer correctement le crédit d’impôt sur la taxe de vente.

Par exemple, si l’acheteur retourne des biens, il ne peut déduire la taxe de vente sur les biens retournés que si le vendeur soumet un formulaire de demande de remboursement admissible indiquant que les biens ont été retournés. Par conséquent, le calcul du crédit de taxe de vente sera erroné et la taxe de vente payée sera trop faible.

Pour éviter cette situation, l’émetteur de factures admissibles doit envoyer un formulaire de demande de remboursement admissible. Le fait d’émettre et de conserver la facture admissible avant la déclaration et le formulaire de demande de remboursement admissible après celle-ci constitue la preuve évidente du flux de la transaction et permet de calculer le montant correct de la taxe due.

Notez que si le vendeur n’émet pas de formulaire de demande de remboursement admissible, les mêmes pénalités s’appliquent à une facture admissible, et le vendeur peut être passible d’une peine d’emprisonnement pouvant aller jusqu’à un an ou d’une amende pouvant aller jusqu’à 500 000 ¥. Pour plus d’informations, veuillez consulter les interdictions et pénalités de l’Agence nationale des impôts du Japon (NTA) pour la délivrance de factures admissibles telles que des documents, etc.

Conservation des formulaires de demande de remboursement admissibles

Dans le cadre du système de facturation actuel, l’acheteur et le vendeur doivent conserver les factures admissibles pendant une certaine période (le vendeur en conserve une copie) afin que l’entreprise de l’acheteur puisse réclamer le crédit d’impôt sur les achats. Il en va de même pour les formulaires de demande de remboursement admissibles. Il est donc important que les entreprises conservent correctement ce formulaire et les factures admissibles.

La période de conservation d’un formulaire de demande de remboursement admissible, telle que définie par la NTA, est de sept ans, à compter du jour du deuxième mois suivant le dernier jour de la période imposable.

De plus, les factures admissibles et les formulaires de demande de remboursement admissibles doivent être conservés en format papier et électronique. En vertu de l’Electronic Books Preservation Act, tous les documents émis et transmis par voie électronique doivent être stockés en tant que tels, ce qui rend obligatoire le stockage électronique des données.

Quand un formulaire de demande de remboursement admissible est-il requis ?

Un formulaire de demande de remboursement admissible doit être émis lorsqu’une action de remboursement ou de type remboursement est effectuée à destination de l’acheteur, pour quelque raison que ce soit, après que l’entité imposable du vendeur a émis une facture admissible. Dans le cadre de la taxe japonaise sur la consommation (JCT), cette action est appelée « Remboursement de la contrepartie des ventes, etc. ». Voici les principaux cas concernés par le formulaire de demande de remboursement admissible.

Retours de produits

Une demande admissible est émise lorsque le vendeur rembourse le prix de biens que l’acheteur a retournés.

Réductions sur les biens (lorsqu’une remise sur le prix de la marchandise est accordée après le moment de la vente)

Par exemple, si l’acheteur acquiert des biens pour 500 000 ¥ et que le vendeur décide ensuite d’appliquer une réduction de 30 000 ¥ sur ces biens, un formulaire de demande admissible sera émis.

Incitations à la vente

Une incitation à la vente est une somme d’argent versée aux distributeurs et autres vendeurs pour les encourager à vendre les produits de l’entreprise. Les incitations à la vente entrent également dans la catégorie du remboursement dans le cadre de ventes.

Par exemple, dans le cadre d’un contrat préétabli, l’entreprise A verse à l’entreprise B un certain montant d’incitation à la vente pour chaque produit que l’entreprise B achète et vend pour le compte de l’entreprise A.

Dans ce cas, la transaction entre les deux parties est établie lorsque l’entreprise B, l’acheteur, paie l’entreprise A, le vendeur, au moment de l’achat. Par la suite, l’entreprise A verse à l’entreprise B les incitations à la vente dues lors de la vente des biens précédemment achetés. L’entreprise A, à son tour, envoie à l’entreprise B un formulaire de demande de remboursement admissible. Toutefois, si le formulaire de demande d’incitation que l’entreprise B émet pour réclamer des incitations à la vente auprès de l’entreprise A répond aux exigences d’un formulaire de demande de remboursement admissible, l’entreprise A (le vendeur) n’a pas besoin d’en émettre un autre.

Dividendes sur le chiffre d’affaires

Les dividendes sur le chiffre d’affaires sont des distributions d’excédents versées aux membres de coopératives, comme les coopératives commerciales et industrielles, proportionnellement au chiffre d’affaires réalisé par chaque membre. Par exemple, si l’employeur est membre d’une société de personnes, il peut recevoir un formulaire de demande de remboursement admissible lorsqu’il reçoit l’excédent généré par la société de personnes est distribué.

Période d’émission d’un formulaire de demande de remboursement admissible

Un formulaire de demande de remboursement admissible doit être émis lorsque le « retour de la contrepartie des ventes » décrit à la section précédente est effectué. Il n’est pas émis par le vendeur lors de la confirmation du retour mais au moment du traitement du remboursement.

Toutefois, dans des cas tels que l’incitation à la vente décrite précédemment, si l’acheteur émet un avis de paiement au vendeur et en conserve une copie pour demander le crédit d’impôt à l’achat, le vendeur n’est pas tenu d’émettre un formulaire de demande de remboursement admissible si cet avis de paiement répond aux exigences.

Mise en garde : n’oubliez pas que, contrairement à un formulaire de demande de remboursement admissible, une facture admissible est généralement émise lorsque la demande est finalisée.

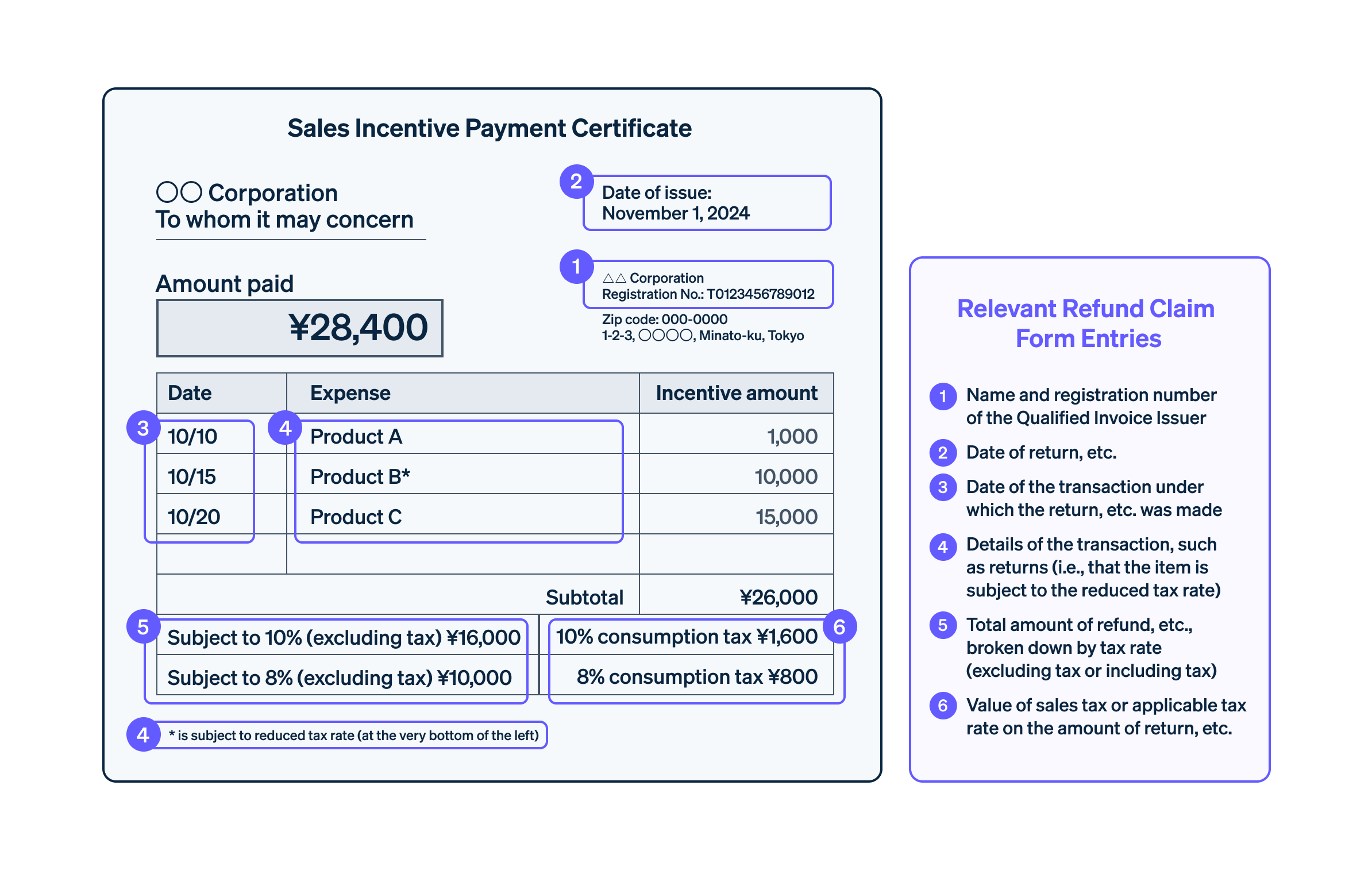

Exigences et exemples de formulaires de demande de remboursement admissibles

Il n’existe pas de règles spécifiques concernant le format ou le style de rédaction du formulaire de demande de remboursement admissible, mais les informations fournies doivent être exactes et simples à comprendre.

Nom et numéro d’enregistrement de l’entité de facturation admissible

Nom de l’entité qui émet le formulaire de demande de remboursement admissible (nom pour les entreprises individuelles) et numéro d’enregistrement.Date du retour, etc.

Étant donné qu’un formulaire de demande de remboursement admissible est émis lors du retour, la date à laquelle il a été effectué doit être indiquée comme date d’émission du document. Cela permettra de préciser quand il doit être appliqué au calcul de la taxe sur la consommation.Date de la transaction à laquelle le retour, etc. a été effectué

Indiquez la date de la transaction d’origine qui correspond au retour afin de savoir quelles ventes antérieures ont fait l’objet d’une réduction ou d’un retour.Détails de la transaction, tels que les retours, etc. (indiquant que l’article est soumis au taux de taxe réduit)

Ajoutez une description des biens ou services concernés, afin de savoir clairement lesquels font l’objet d’une réduction ou d’un retour. Si l’un de ces articles est soumis au taux de taxe réduit, marquez-le du symbole « * » et indiquez qu’il est également soumis au taux de taxe réduit (8 %) dans une case séparée.Montant total des retours, etc., ventilé selon le taux d’imposition (HT ou TTC)

Montant total des retours, etc., ventilé par taux d’imposition normal de 10 % et taux d’imposition réduit de 8 %. Vous pouvez exclure ou inclure les taxes, mais l’essentiel est de l’indiquer clairement.Taxe sur la consommation sur le montant du remboursement, etc., ou le taux de taxe applicable

Total de la taxe sur la consommation sur le montant du remboursement, ventilé par taux de taxe. Il est également possible d’indiquer le taux de taxe applicable, ou d’indiquer les deux.

Exemple de formulaire de demande de remboursement admissible

Vous trouverez ci-dessous un exemple de formulaire de demande de remboursement admissible qui contient les informations énumérées précédemment.

Les formulaires de demande de remboursement admissibles sont émis en même temps que les factures admissibles

Le formulaire de demande de remboursement admissible peut être envoyé avec la facture admissible en un seul document, à condition que les informations requises pour chaque document soient incluses.

Par exemple, supposons que le montant de la réduction du mois précédent soit inclus dans la facture du mois en cours. Dans ce cas, le montant de la remise peut être déduit du montant de la facture afin que les informations de paiement de la transaction soient cohérentes entre les entités et puissent être incluses dans un document unique. Par conséquent, la date du remboursement ne coïncide pas avec la date de l’émission initiale du formulaire de demande de remboursement admissible. Cela s’explique par le fait que le remboursement et la réception du montant de la demande ont lieu à la même date, alors que le formulaire de demande de remboursement admissible a été émis avant le remboursement.

De plus, à mesure que les documents sont convertis en données pour se conformer à la loi sur la préservation des livres électroniques, et que le besoin d’opérations plus efficaces et axées sur la transformation numérique augmente, de nombreuses entreprises révisent leur logiciel de comptabilité pour introduire des systèmes compatibles avec le système de facturation et l’Electronic Books Preservation Act. Lors de la numérisation de documents considérés comme des factures admissibles, il peut être utile d’utiliser un système unique capable de gérer l’émission, le stockage et la gestion des documents.

Stripe peut créer des factures conformes et répondre à divers besoins liés à la facturation. Stripe Invoicing vous aidera à optimiser vos opérations de back-office. En cas de remboursement, l’une des caractéristiques de Stripe Invoicing est qu’il vous permet d’émettre un avoir répondant aux exigences du formulaire de demande de remboursement admissible.

De plus, le calcul automatique de la taxe sur la consommation inclus dans Stripe Tax, qui peut être personnalisé selon vos besoins, automatise le traitement des taxes pour toutes les transactions électroniques, ce qui rend votre entreprise plus fluide et plus efficace.

Transactions exemptées de l’émission d’un formulaire de demande de remboursement admissible

Dans certains cas, il n’est pas nécessaire de fournir un formulaire de demande de remboursement admissible. Normalement, le vendeur doit en délivrer un à l’acheteur lorsqu’il rembourse la contrepartie d’une vente, mais cela n’est pas obligatoire dans les cas ci-dessous :

Transactions dont le montant restitué est inférieur à 10 000 ¥ TTC

D’après le « résumé des exemptions d’envoi de petites factures de retour » de la NTA, l’obligation d’émettre un formulaire de demande de remboursement admissible pour les retours ou les réductions fait l’objet d’une dispense si le montant imposable concerné est inférieur à 10 000 ¥. Cela s’applique même si le remboursement concerne une transaction pour laquelle une facture admissible doit être émise.Transactions ne nécessitant pas de facture admissible

Si la transaction initiale ne nécessite pas de facture admissible, elle est également exemptée de l’obligation d’émettre un formulaire de demande de remboursement admissible. Par exemple, dans le cas de transactions pour lesquelles il est difficile d’émettre une facture admissible, telles que les tarifs de transport public inférieurs à 30 000 ¥ ou les achats de biens auprès de distributeurs automatiques, il existe une exemption dans le cadre du système de facturation, ce qui signifie qu’aucun des deux formulaires ne doit être émis. Pour de plus amples renseignements, veuillez consulter le document de la NTA intitulé « Guidance on the Qualified Invoice System (Invoice System) (P18) ».

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.